在经济不均衡复苏的背景下,分析股市中不同行业企业的表现,会发现股市和实体经济走势并没有脱节。

疫情后的2021年,中国的股市、房市和工业部门的表现都相当强劲。去年3月新冠疫情在全球爆发,上证综合指数一度跌破2800点,但一年过后指数已经上升至超过3500点,为2015年以来最高。创业板的表现更佳,同期涨幅超过50%,是大盘的两倍。房地产交易几乎没有受到影响,疫情一年后“百城房价”上升约4%。工业生产在2020年一季度短暂减速,到下半年已经恢复到两位数增长。这种程度的经济复苏和中国对疫情的有效控制密不可分---在全世界产业链陷入瘫痪时,中国已经能够正常生产,这个时间差是中国工业生产和出口最主要的拉动力。

上图显示的是过去十年中国股市、房市和实体经济的表现。为了便于比较,我们将股价和房价扣除当月通胀,换算成实际增长率。代表实体经济的指标我们没有用实际GDP,而是选择了“克强指数”。因为实际GDP的波动较小,很难看出和其他指标的关系,克强指数用工业用电量、铁路货运量和银行中长期贷款余额三个指标构建,与GDP强相关且波动性较高,是实体经济的有效替代指标,但缺点是对于服务业和小微企业代表性不足。

这张图可以得出三个重要结论。第一,房地产和实体经济表现高度一致,一个重要原因是许多地区的经济驱动力就是房地产投资以及其拉动的后续消费,所以看房地产周期通常能够判断未来GDP增速的强弱。这和西方国家以及中国香港形成鲜明对比,因为这些地区的股市对于经济的预测力更强。在成熟的金融市场,股市流动性好、信息透明,投资股市是家庭的普遍选择,对经济的预期会迅速反映在资产价格上。第二,中国股市对实体经济的预测性在过去几年显著好转,尤其是疫情之后二者走势呈强相关。在2015年之前,股市和实体经济常有较大背离,但之后的一致性在增强。这和中国股市的制度逐步健全,散户素质显著提高是分不开的。第三,股市波动比实体经济大的多,上证综合指数的实际增长率在右轴显示,尽管变化方向一致,但变化幅度通常是实体经济的数倍。

理解疫情后的经济复苏

过去十年,中国两次经济大减速都来自供给侧的冲击:一次是由于2016年前后的去产能,尤其是钢铁和煤炭等传统行业,叠加大城市的房地产限购;第二次是2019年前后的去杠杆,旨在降低地方政府债务和国企债务,也因此进一步限制了房地产投资和基建。而疫情后,供给侧冲击尽管猛烈,但持续时间不长,而后中国经济借助全球对于抗疫物资和生产生活必需品的需求迅速恢复了工业生产。迄今为止,工业已经恢复到疫情前的水平。

从2020年末起,中国工业产能扩张趋势明显,体现在三个方面。第一,“新基建”投资(如5G基站、充电桩、大数据中心);第二,传统基建相关产业,包括上游建材(钢铁、水泥)和中游工程机械(如挖掘机、重型卡车);第三,制造业(如机床、工业机器人、电脑、新能源汽车)。过去几个月,工业产量持续保持两位数增长。以上这些投资对于固定资产的形成具有先导作用。因此,“十四五”期间中国可能进入新一轮工业景气扩张阶段,在实现“碳中和”的长期目标下,实现产业升级。

但与上行的工业生产相比,国内消费明显疲软,这与恶化的就业市场有关。疫情在降低企业利润的同时提高了运营成本,尽管经济日趋正常化,但企业在扩大投资和雇佣人数上普遍持谨慎态度。新增就业岗位的数量和质量在疫情后都有所下降,导致劳动力市场的均衡工资水平不断下降,对消费形成持续下行压力。居民降低收入增长预期,花钱愈发谨慎。

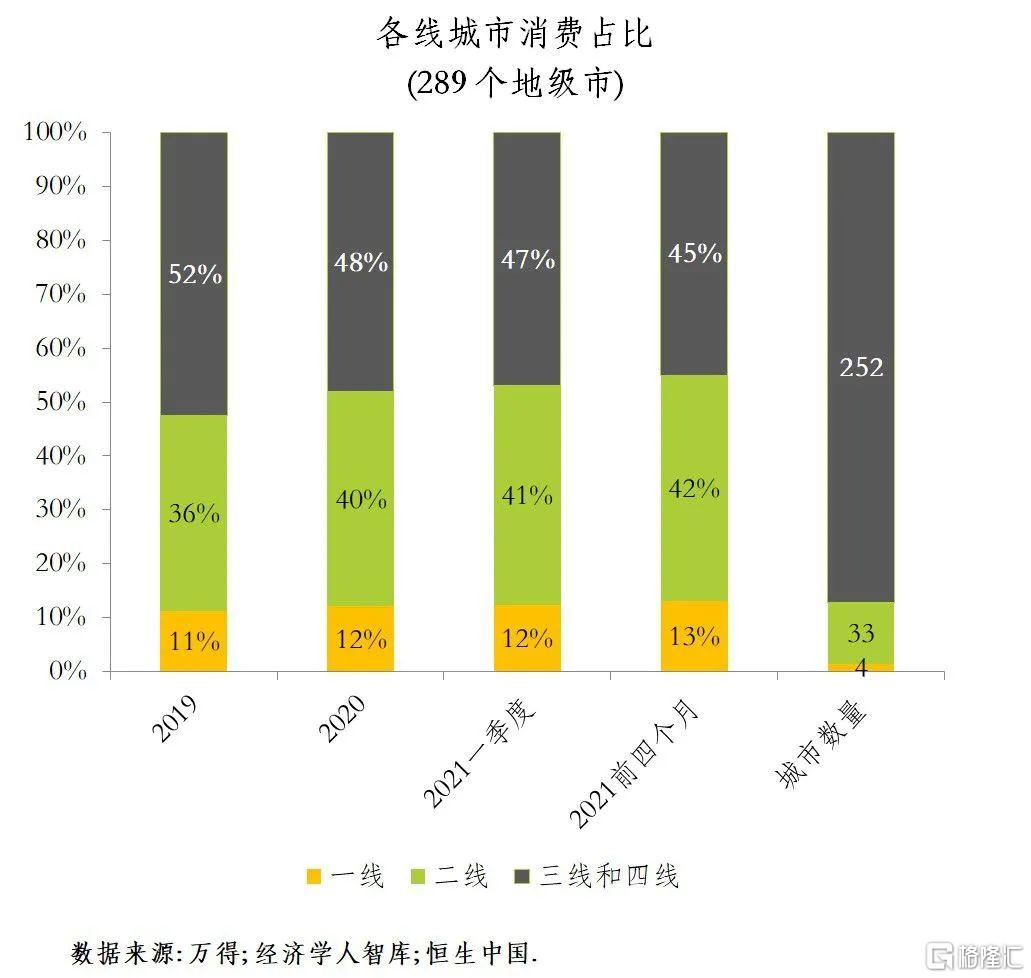

在总体消费不足的背景下,中国和西方国家一样,消费也出现了两极分化。大城市抗击衰退能力较强,服务业如金融和信息产业几乎没有受影响,但是小城市经济结构单一,常常是依赖某一类工业产业,因此受疫情影响极大。根据国家统计局地级市的数据,中国的消费复苏基本局限于一线和二线城市,三四线及以下的小城市的消费份额持续收缩。截止2021年4月,三四线城市在全国的零售额占比已经从疫情前的52%下降到45%,而且该比例有持续下降的趋势。

疫情期间,金融、IT等专业人士、公务员、教师大都可选择从家办公,他们人均收入本来就高于平均,疫情后受影响很小,裁员风险也低。但大部分体力工作者、低技术劳工面临裁员风险极高,工作性质也决定了他们无法远程办公。因此我们观察到低收入的人群在消费降级,同时高收入群体消费高端化。奢侈品如瑞士手表、茅台等销售火爆,同时拼多多等面向小城市的低价电商也同样火爆。

股市和实体经济并未脱节

在经济不均衡复苏的背景下,分析股市中不同行业企业的表现,会发现股市和实体经济走势并没有脱节。高端消费品如茅台等白酒,以及大众消费品如海天味业,表现都很出众,和消费两极分化的趋势一致。“碳中和”和产业升级政策将对中国的工业结构产生重大影响,已经体现在二级市场的股价和企业分布上。芯片、新能源、光伏、医药板块水涨船高,这些领域的工业投资已在加速上升,市场将在未来几年逐步成熟。创业板和科创板的表现更出色。电商、文娱、互联网等行业也是疫情后的大赢家,借助疫情壮大规模,尽管有些互联网企业受到反垄断等监管措施的影响,股价仍然总体波动向上。龙头股的稳定性和成长性都超过了一般企业,这也和实体经济中企业分化的的趋势是一致的。目前,中国经济逐步正常化,上市公司盈利状况和市场情绪都在改善,股市上涨并没有脱离基本面。

股市的问题不是不反映实体经济,而是对于中小微企业缺乏代表性,也不代表低收入家庭的投资组合。疫情对于经济的破坏是极不均衡的。餐饮、旅游、零售是重灾区,最受影响的是小微企业,有许多在疫情后永久关闭了。但小微企业没有上市资格,不会体现在上证综指或者其他指数中。另外,投资股市的通常是较为富裕的中产阶级,低收入家庭绝大部分的投资在房产,进入股市的很少,因此他们并未从繁荣的资本市场中受益。根据2018年西南财大的家庭调研数据,中国城市家庭的房产占总资产的78%(同期美国为35%),而股票投资仅占不到1%(美国为43%)。

明白了疫情下衰退的性质,我们就会理解为什么在去年六月之前,实体经济尚未重启,股市却已高歌猛进。这是因为行业和宏观政策已经逐渐明朗,投资者能够看到未来正常化的路径,所以在资产价格上先投了一票,使得股市和楼市先于实体复苏。目前金融市场的不确定性来自通胀、宏观政策调整和监管政策,而在创新和环保产业上确定性的趋势并未改变。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员