2021年1月以来,猪肉价格从48元/公斤暴跌至23元/公斤,不到半年时间暴跌超过50%。

猪价暴跌的原因比较简单,就是存栏恢复,导致猪肉价格回归正常。

在简单的逻辑背后,我们认为对资本市场有如下启示:

第一,猪肉价格暴跌,深层逻辑是养猪利润的均值回归;无差异商品的经济利润应当为零,利润均值回归对于大宗商品普遍适用,这也是我们看空下半年大宗商品的主要原因。

猪肉作为一个基本无差异的产品,符合完全竞争市场模型,本就不应当具有经济利润。

2019年由于非洲猪瘟导致减产,进而导致猪价暴涨,结果是养猪利润达到历史性高位。

养猪利润的暴涨,吸引无数显性、隐性的养猪者入场,供给快速恢复,导致价格大跌,养猪利润回归常态。

图1 猪粮比已经回到6以下,养猪利润回归均值

这是一个非常经典的完全竞争市场模型:商品价格高,一方面会抑制需求,另一方面会促进供给,结果价格高难以维持,最后回归正常利润。

这个逻辑其实完全适用于绝大部分商品,普遍存在明显的利润均值回归特性。

甚至受国内政策影响较大的螺纹钢利润,也存在很明显的利润均值回归。2016年开始供给侧改革,螺纹钢利润大幅上行,然而之后螺纹钢利润持续下行,基本回到原点;本轮市场炒作碳中和,螺纹钢利润暴涨,目前又已经回吐近半涨幅。

图2 螺纹钢利润同样存在均值回归

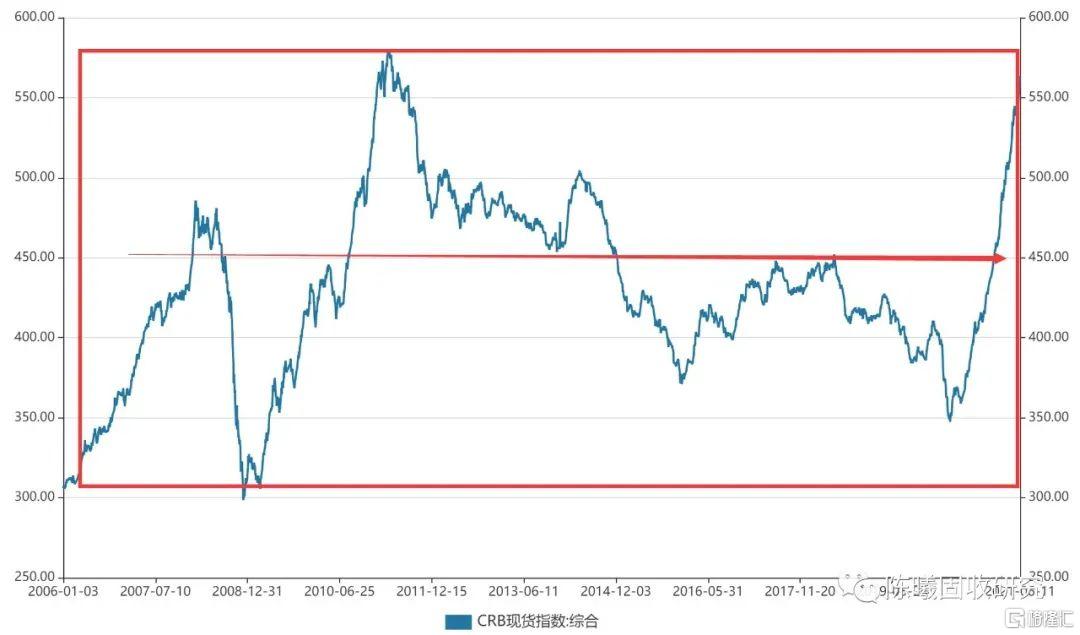

这也是为何整体上看,大宗商品价格基本是区间震荡的原因,2006年-2021年,CRB指数基本在300-600点震荡,并未出现趋势性上行。

一个主要原因就是在于,尽管全球对商品的总需求和总供给都在上升,但是完全竞争商品的利润均值回归特性,制约着商品价格的波动范围。

图3 大宗商品整体区间震荡,而没有涨价趋势

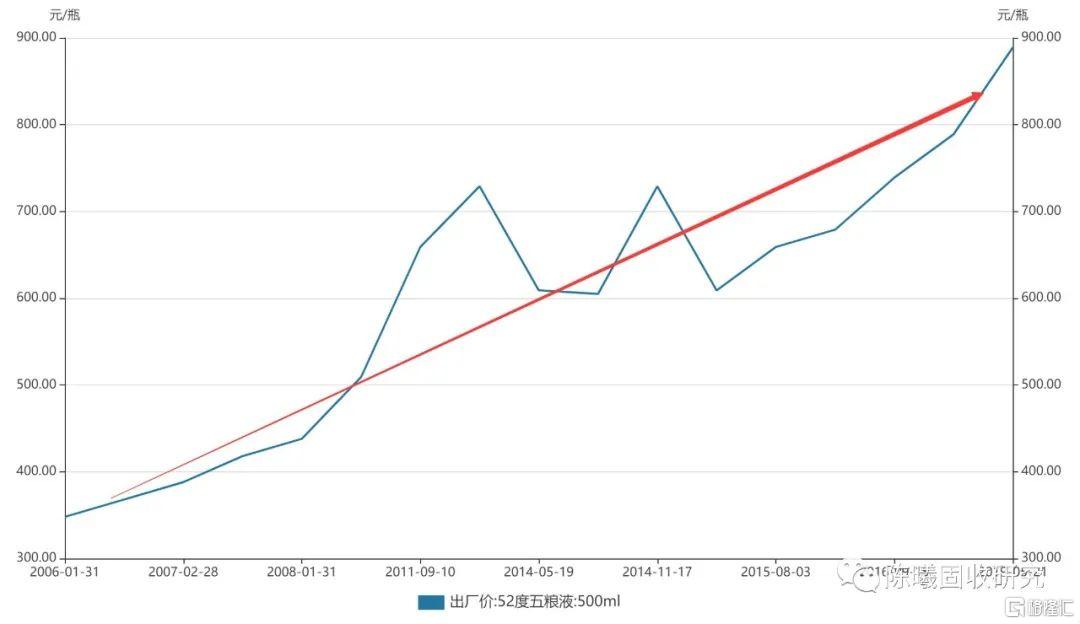

与完全竞争商品不同,垄断或者寡头竞争产品的价格可以持续上涨,例如茅台、五粮液等酒类价格是趋势性上行的,核心地段的房子价格也是趋势性上行的。

图4 与商品不同,高端白酒确实可以一直涨价

我们认为,疫情并不会改变上述经济规律,大宗商品价格仍然具有利润均值回归的特点,超高利润不可持续,下半年大宗商品价格下跌可能性较大。

从具体驱动因素看,美国财政刺激脉冲效应见顶,美国复苏结构由地产、耐用品转为服务业,海外生产逐渐恢复等均有利于大宗商品价格回归历史均值。

第二,官方数据生猪存栏快速恢复,而民间调研的存栏因“疫苗毒”出现二次下行,市场炒作猪价反弹的预期很强。从目前的结果看,这是一次官方数据完胜民间调研的典型案例。

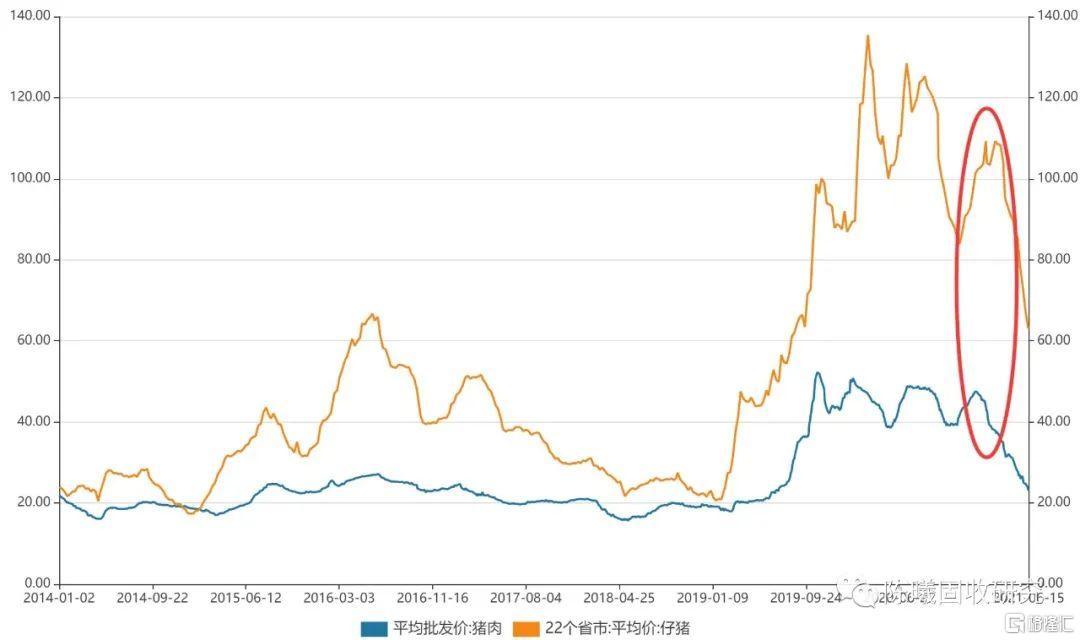

今年初“疫苗毒”事件出现,简单讲就是某种新型猪瘟病毒传播,导致市场普遍预期6-8月会出现缺猪的情况。

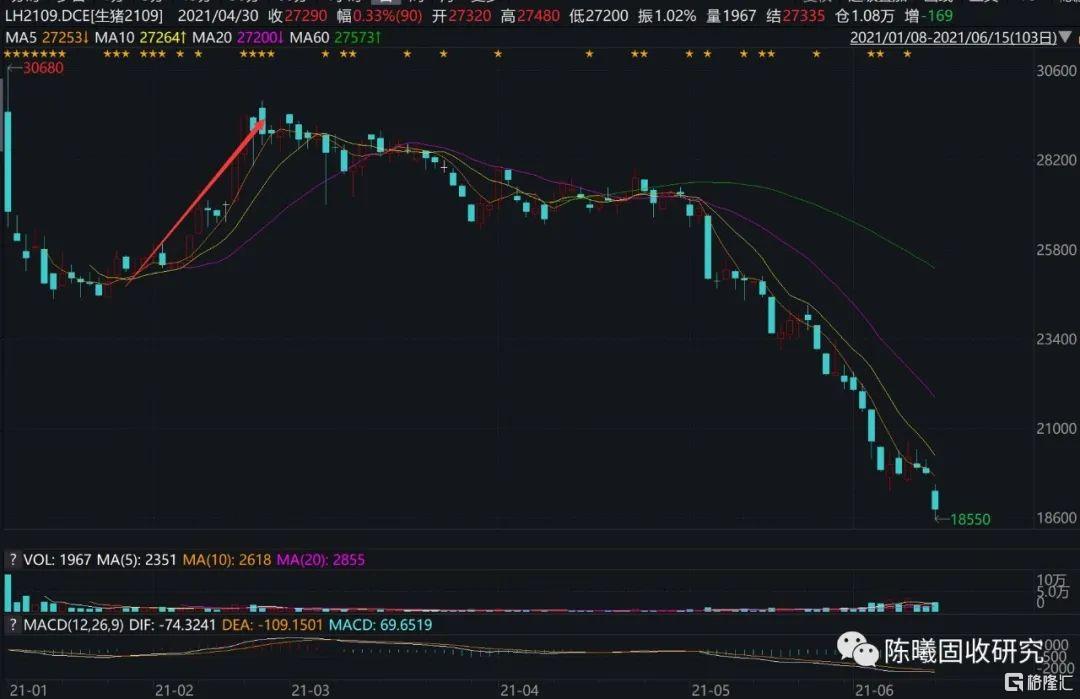

今年是生猪期货上市的第一年,民间生猪调研非常多,结论都指向生猪存栏受疫苗毒影响二次下降,这导致仔猪价格一度出现反弹,同时生猪期货在年初一度暴涨,生猪期货持续保持高升水。

从生猪期货投资策略看,很多人希望在5-6月做多9、10月合约,主要依据就是疫苗毒和民间调研的生猪存栏二次下降。

图5 年初“疫苗毒”一度导致仔猪价格大涨

图6 年初“疫苗毒”一度导致生猪期货大涨

官方存栏数据与民间调研结论完全相反,3月份官方生猪存栏就已经恢复到了历史高位,并没有受到疫苗毒的影响。

图7 官方存栏数据恢复情况非常好

官方存栏数据和民间存栏数据打架,到目前为止应当说已经分出结果:官方存栏数据完胜。9、10月生猪期货合约已经暴跌,向现货价格显著收敛,已经基本放弃所谓疫苗毒导致二次存栏下降的说法。

这个例子应当可以载入期货史册:民间调研可能并没有很多人想象的那么准确。只看官方数据,反而可能避免盲从民间调研、做多生猪期货的导致巨亏。

我们并不反对民间调研,这毕竟是了解大宗商品供需的重要方式,但是建议不要对官方数据盲目排斥,“免费的不一定就是不好的”。

第三,猪价涨跌仍然主导CPI走势,但与2012年之前的意义已经完全不同。猪价与经济走势脱钩,决定了货币政策在2012以来与CPI脱钩。

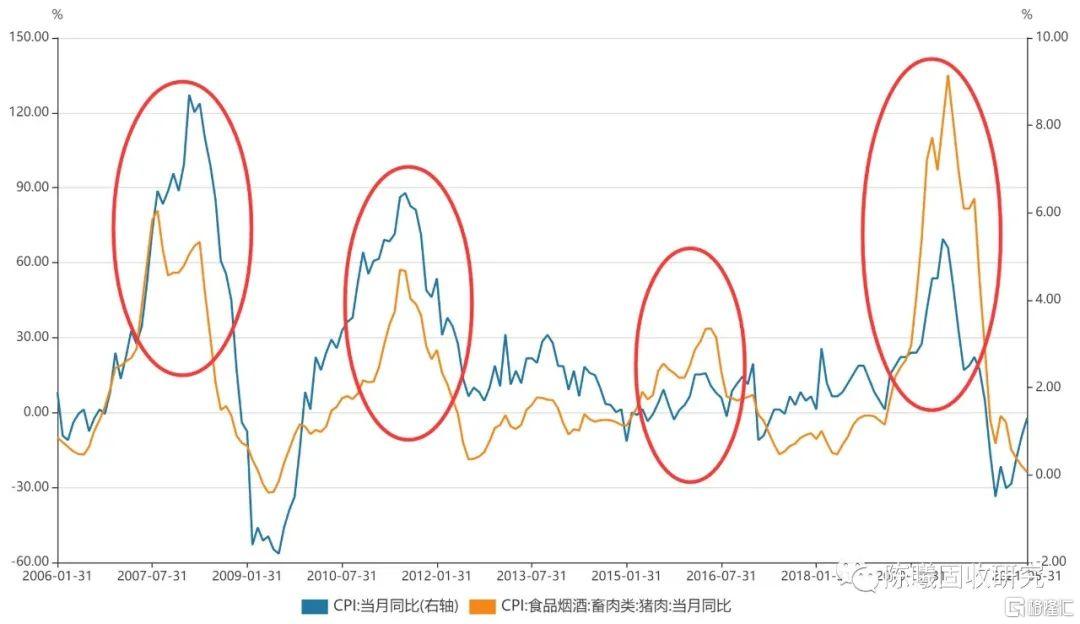

历史上几乎每一次高CPI,都离不开高猪价的推动。即使在近几年,猪价仍然是导致CPI波动的主要原因。

图8 猪价仍然是主导CPI的主要因素

但是我们回顾历史可以发现,2012年之后,央行并未因为高CPI再做过收紧,反而甚至在2019年11月CPI冲上4%时降息。

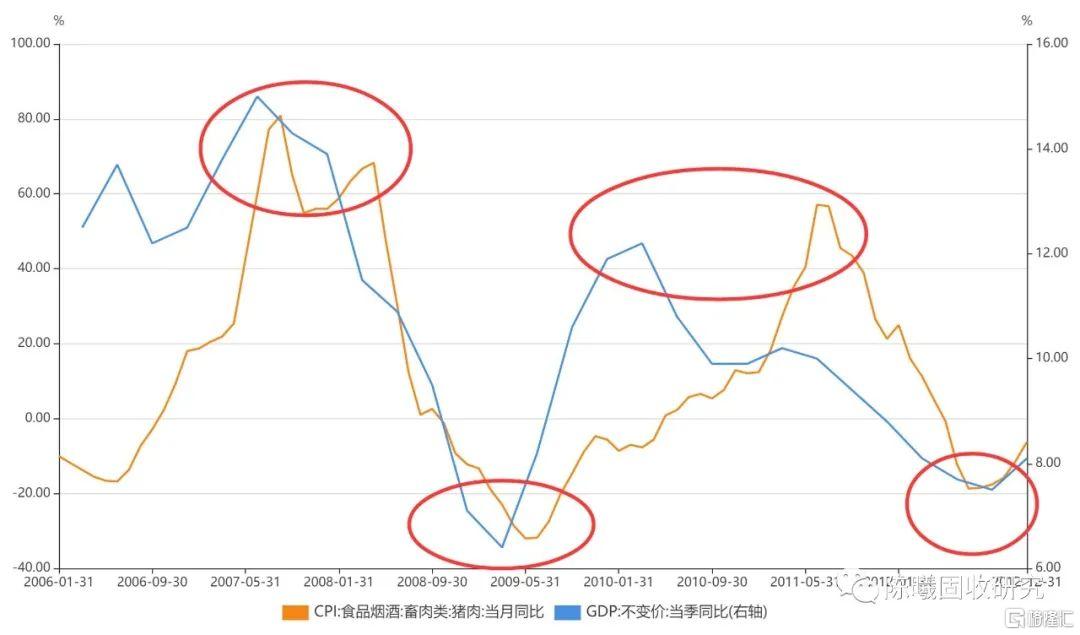

这是为什么呢?主要因为,2012年之前,猪肉价格走势与中国经济走势高度趋同,即猪肉价格滞后于经济,但基本反映经济。

图9 2012年之前,猪价与经济走势滞后相关

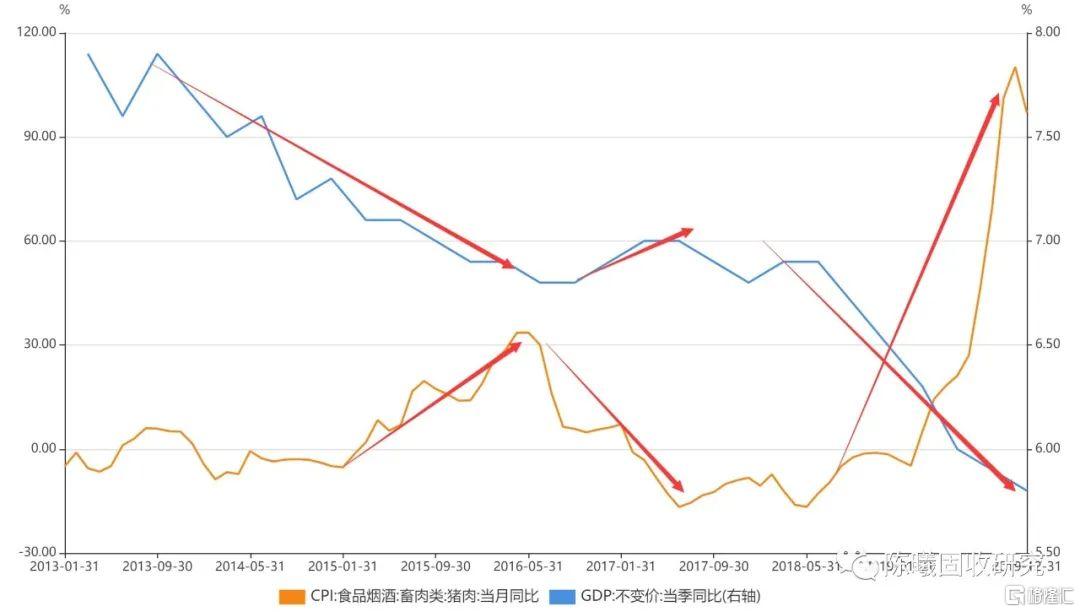

然而,2012年之后,猪肉价格与经济走势完全脱钩,猪肉价格仅仅反映生猪供给的变化,而不再与经济走势相关。

图10 2012年之后,猪价与经济走势完全脱钩

我们认为,这种变化背后的原因是,中国在2012年之后,经济开始进入长期的低波动、缓慢降速时期,再也没有出现过内需过热的问题,也就不存在需求驱动的猪价波动。

猪肉价格与经济走势脱钩,也意味着央行不再根据CPI进行货币政策操作,甚至央行操作可以与CPI完全相反。2019年11月CPI上4%,然而央行却降息的操作。央行在高通胀时,反而降息,按照传统的“通胀高,应当加息”是无法理解的。

这种逻辑应用到PPI上是完全一样的,即非内需导致的高通胀,就与央行货币政策基本无关。从央行货币政策执行报告专栏、易纲近期讲话都可以看出类似的结论,即央行并不是特别在意当前的高PPI。如果内需走弱出现稳增长压力,货币政策边际放松也是可以的,正如2019年11月那样。

近期,债券市场再次产生紧货币预期,我们认为这仍然与今年每一次担忧货币政策收紧一样,是债券市场的上车机会。

总结全文,我们的主要结论是:

1、猪肉价格暴跌,深层逻辑是养猪利润的均值回归。

2、利润均值回归对于大宗商品普遍适用,这也是我们看空下半年大宗商品价格的主要原因。

3、官方数据生猪存栏快速恢复,而民间调研的存栏出现二次下行,市场炒作猪价反弹的预期很强。从目前为止的结果看,这是一次官方数据完胜民间调研的典型案例。

4、猪价涨跌仍然主导CPI走势,但与2012年之前的意义已经完全不同。猪价与经济走势脱钩,决定了货币政策在2012-2021年与CPI脱钩。

5、猪价与经济、货币政策的逻辑应用到PPI上是一样的,非内需导致的高PPI,也与国内经济、央行货币政策基本无关。如果内需走弱出现稳增长压力,货币政策边际放松也是可以的,正如2019年11月那样。

6、近期,债券市场再次产生紧货币预期,我们认为这仍然与今年2月以来每一次担忧货币政策收紧一样,是债券市场的上车机会。

“债牛未央”,继续看好债券市场。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员