据昨日中国人民银行数据披露,5月新增人民币贷款1.5万亿元,市场预期值1.41万亿元。5月末M2同比增长8.3%,市场预期值8.1%。

5月末人民币贷款余额183.38万亿元,同比增长12.2%,市场预期值12.2%。5月社会融资规模增量1.92万亿元,市场预期值20,023亿。从数据上看,最重要的两个数据是M2数据和社融数据。

M2数据整体告别了去年的两位数增长时代,并且从3月份的9.4%增长回落到4月份的8.1%增长,这个月小幅回升到8.3%增长。社融数据则保持较快的下降幅度,比去年同期仍然减少1.92万亿元,这意味着我们仍然处于紧信用状态。

对股市的影响,社融数据影响比M2数据还要大,社融数据往往决定了可以进入股市的热钱规模大小。昨日数据出来后,今日市场情绪及赚钱效应回落,沪指下跌0.58%;深证成指下跌0.62%;创业板指上涨0.40%。

那么,社融为何持续下行?

1)去年高基数的影响。受疫情影响,去年3-5月月度新增规模同比增幅均在75%以上,6月开始同比增幅适度收窄。高基数下,今年社融增速下降。

2)结构性收紧信用。社会融资余额由以下四个部分构成,表内融资(实体经过金融机构表内融资)、表外融资(实体通过金融机构表外融资)和直接融资(政府债券、企业债券和非金融企业发行的股票)和其他融资,截至今年5月占比分别为61.9%、7.8%、28.4%和2.9%。

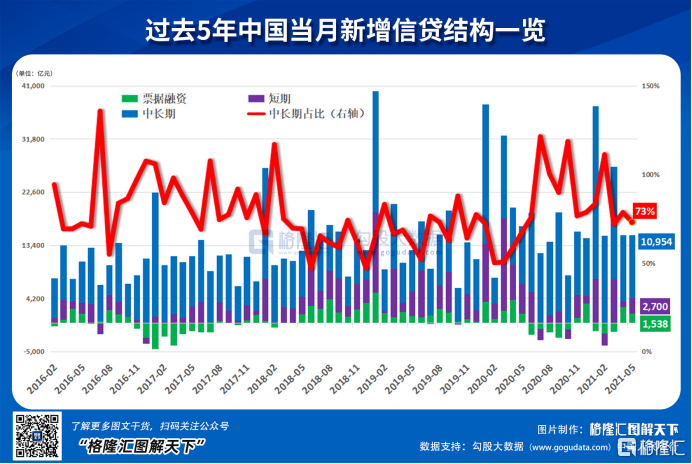

(下图是过去五年每月新增社融的结构情况,其中将直接融资中的政府专项债单独拆开,其他融资数值小未做统计。)

一方面,表内融资占比社融比例超60%,成为社会融资余额增长的主要支撑。5月实体贷款新增1.43万亿元,同比少增1200亿元,较2019年同期增长2445亿元。

从信贷端来看,住户贷款增加6232亿元,其中,短期贷款增加1806亿元,中长期贷款增加4426亿元。中长期贷款低于2020年同期,结束了2021年1-4月高增的态势,大概率与居民汽车消费以及房地产政策调控有关。5月乘用车销量同比较4月下滑(相对于2019年的增速同样较4月下滑),另外今年5月30大中城市商品房销售面积同比增速17%(4月为43%),较2019年同期增加14%(4月为15%)。

5月企业贷款增加8057亿元,其中,短期贷款减少644亿元,中长期贷款增加6528亿元,票据融资增加1538亿元;非银行业金融机构贷款增加624亿元。在去年的高基数下,企业新增贷款总量不及去年同期,但企业中长期贷款仍创出同期历史新高,占比超81%,体现了企业旺盛的融资需求。

另一方面,表外融资、直接融资中的企业债券融资、政府债券净融资增长回落,成为拖累社融增量的重要因素。

其中,表外融资方面,委托贷款、信托贷款、未贴现银行承兑汇票,融资收缩体现了资管新规压降表外融资的政策目的。

直接融资方面,企业债券融资的大幅回落,则与信用债大量到期有关,据统计5月企业债、公司债、中期票据、短期融资券总发行5141亿,总偿还近7000亿。

专项债方面,与控制地方政府隐性债务规模,城投债的发行减少相关。政府债券净融资的减少,则与经济复苏背景下,债券发行节奏后移有关。按照2020年政府工作报告,预计2021年地方政府专项债或达3.65万亿。但截至2021年4月,新增地方政府专项债累计发行仅2820亿,新增地方政府一般债累计发行1440亿。因此,政府债券发行节奏较往年放缓,是2021年社融增速大幅回落的重要原因。

综合来看,去年高基数叠加结构性收紧信用,是造成此次社会融资余额增速持续下行的主要原因。从资金需求端看,居民中长贷可能会随着房地产景气度和房地产政策趋严而边际下滑;但去年6月起基数下降以及后续政府专项债预计方向增速将有所提速会对融资余额的增速持续放缓形成对冲。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员