核心观点

从政策利率或资金利率与10年期国债收益率的利差角度分析,是明确国债收益率合理中枢点位的有效路径之一,但直接参考2019年和2020年的利差水平略似“刻舟求剑”。当前与2019年处于不同经济周期,与2020年处于不同货币政策周期,同时结合货币政策传导机制,均表明不能使用2019年和2020年利差水平直接参照。结合近期央行领导讲话和实施正常货币政策时期的利差水平,我们认为10年期国债收益率的合理中枢点位是3.2%左右,本轮回调只是利率回归合理中枢水平的过程,并非超跌,震荡市场中建议保持谨慎,避免盲目“抄底”。

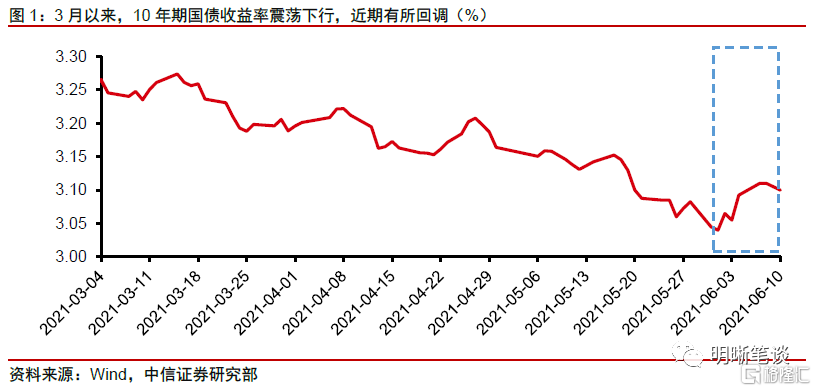

6月开始,债市出现一轮回调,当前市场的调整究竟是超跌还是回归合理中枢?10年期国债收益率的合理中枢点位究竟在哪里?从政策利率或资金利率与10年期国债收益率的利差角度分析,是明确国债收益率合理中枢点位的有效路径之一。但是我们认为,在分析当前国债收益率中枢点位时,直接参考2019年和2020年的利差水平略似“刻舟求剑”,应立足当下进行分析。

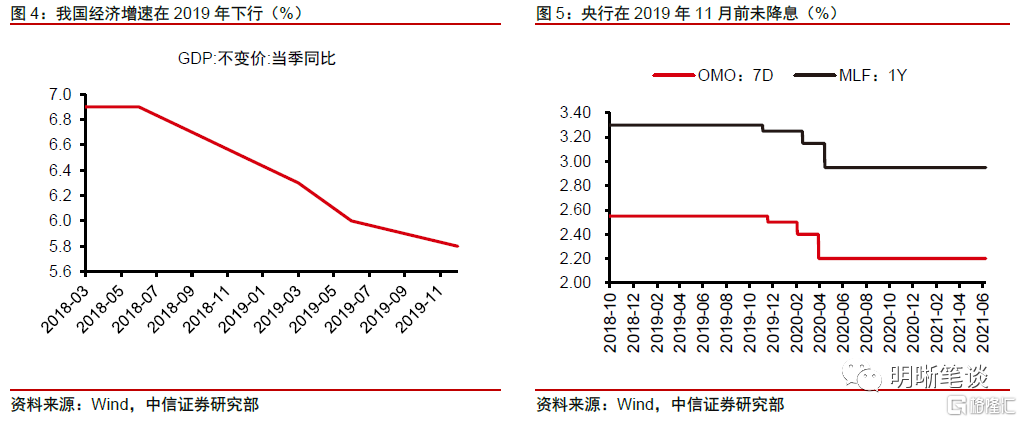

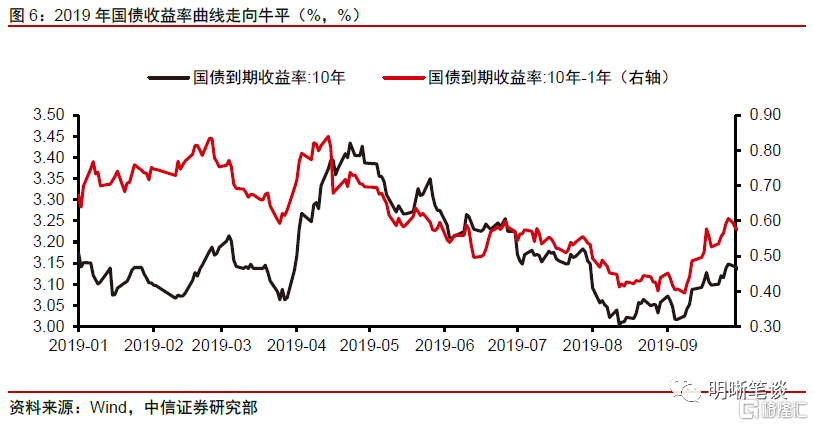

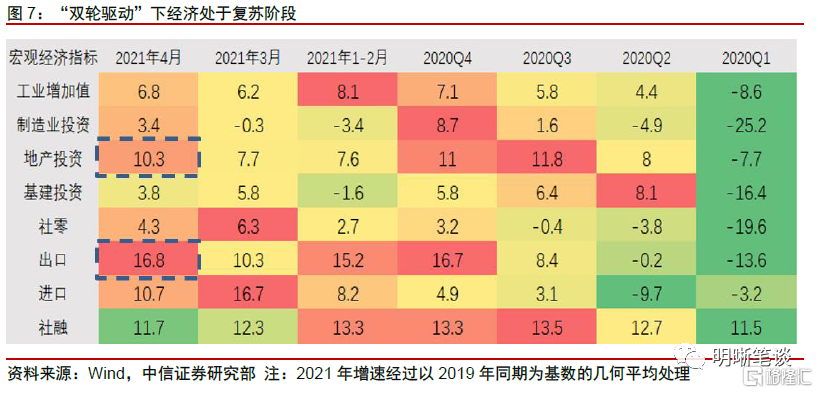

当前与2019年处于不同经济周期,以2019年的利差水平作为参考并不准确。2019年,全球经济充满不确定性,贸易保护主义和民粹主义盛行。在美国制造贸易摩擦、英国脱欧反复以及全球债务水平不断攀升的冲击下,以及人口老龄化的结构性因素影响下,全球经济增速下降,衰退预期较强。受到中美贸易摩擦的影响,我国在2019年经济增速同样处于下行区间,但是央行在此背景下直到2019年11月才选择降息,导致国债收益率曲线走平。当前,我国经济正处于疫情后的持续复苏阶段,与2019年的经济增速下行阶段处于经济周期的不同位置,收益率曲线形态应是变陡趋势。在经济周期不同的情况下,以2019年利差水平作为参考并不准确。

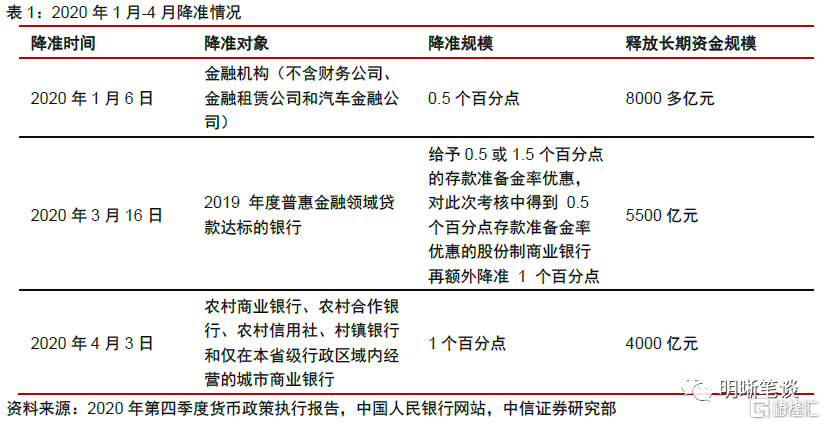

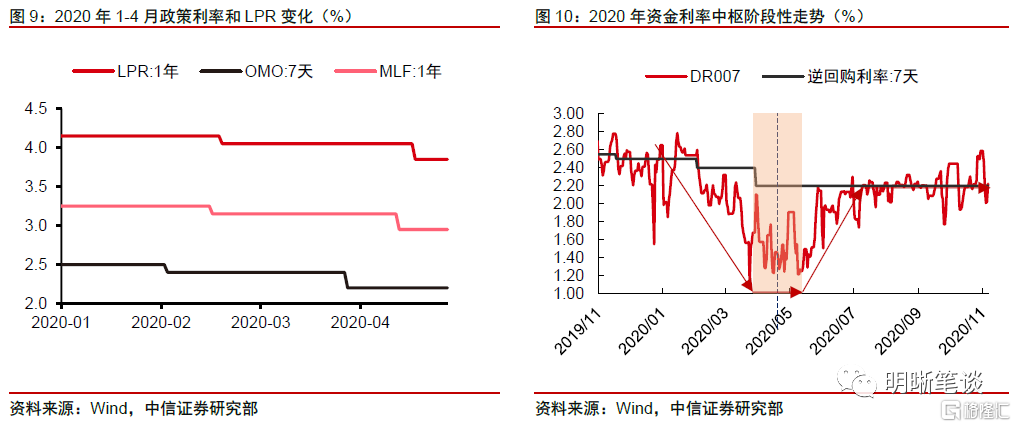

当前与2020年处于不同货币政策周期,且2020年全年货币政策和资金利率变动较大,不具有可比性。2020年,新冠疫情对我国经济产生了巨大冲击,为应对疫情冲击,我国货币政策灵活适度、精准导向,以总量适度、融资成本明显下降和支持实体经济的三大确定性应对高度不确定的形势。在2020年1月-4月,货币政策整体取向较为宽松。2020年11月-12月,为缓解银行负债成本压力,维稳信用市场,货币政策取向再次转向稳健偏宽松。当前,随着经济持续复苏,货币政策早已回归常态,保持稳健中性,与2020年处于不同的货币政策周期,且2020年全年货币政策和资金利率变动较大,不具有可比性。

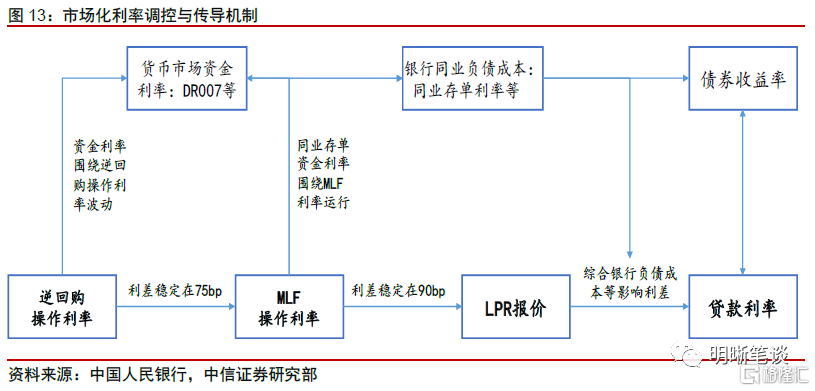

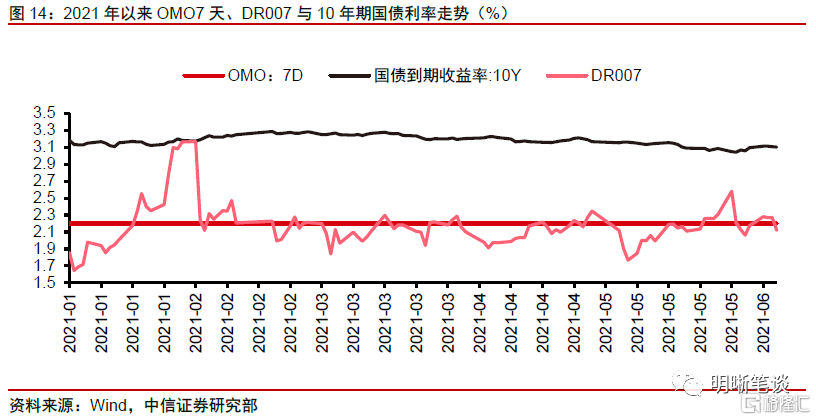

从货币政策传导机制来看,2020年利差水平不能用来指导当前利差,结合今年以来央行领导的讲话以及实施正常货币政策时期的利差水平,我们认为当前10年期国债收益率合理的中枢点位是3.2%左右。当前,“MLF利率-LPR-贷款利率/存款利率”的传导机制是市场化利率调控的重要传导路径。央行在2020年下调政策利率并引导DR007下行,主要目的是降低LPR和贷款利率。近期央行领导的讲话在一定程度上说明,10年期国债收益率在3.2%左右是合理的。从今年以来10年期国债收益率与OMO7天利率及DR007之间100bps的利差情况来看,10年期国债收益率的合理中枢水平同样是3.2%左右。

债市策略:近期债券市场在资金面收紧的担忧下出现回调。我们认为,从政策利率看,10年期国债收益率的合理中枢点位是3.2%左右,因此,本轮回调只是利率回归合理中枢水平的过程,并非超跌。当前市场仍处震荡,资金面波动有所加大下,利率下行面临较大阻力,10年期国债收益率难以突破3%的关键点位。同时,需要警惕的是三季度开始MLF利率到期会带来的资金面压力以及四季度经济增长动能放缓和海外货币政策收紧的风险。震荡市场中建议保持谨慎,避免盲目“抄底”。

正文

政策利率视角,10年期国债收益率合理点位在哪?

3月中旬到5月底,债市情绪火热,10年期国债收益率震荡下行,6月开始,债市出现一轮小幅调整。10年期国债到期收益率从3月中旬的高点3.27%附近震荡下行至5月31日的3.04%附近。但是6月起,债市出现了一轮小幅回调,10年期国债收益率重新回到3.10%上方。当前市场的调整究竟是超跌还是回归合理中枢?10年期国债收益率的合理中枢点位究竟在哪里?从政策利率或资金利率与10年期国债收益率的利差角度分析,是明确国债收益率合理中枢点位的有效路径之一。但是我们认为,在分析当前国债收益率中枢点位时,直接参考2019年和2020年的利差水平略似“刻舟求剑”,应立足当下进行分析。

当前与2019年处于不同经济周期

2019年,全球经济充满不确定性,贸易保护主义和民粹主义盛行。2019年,一方面,美国挥舞着贸易保护主义的大棒,不断向全球多个国家加征关税,提高贸易壁垒,四处制造贸易摩擦,对全球产业链、供应链造成了巨大冲击;同时,美国相继退出各个多边组织,一味强调“美国优先”和单边主义。另一方面,英国脱欧闹剧不断,加剧了地缘政治风险。此外,全球债务水平位于高位,也给金融市场的稳定蒙上阴影。

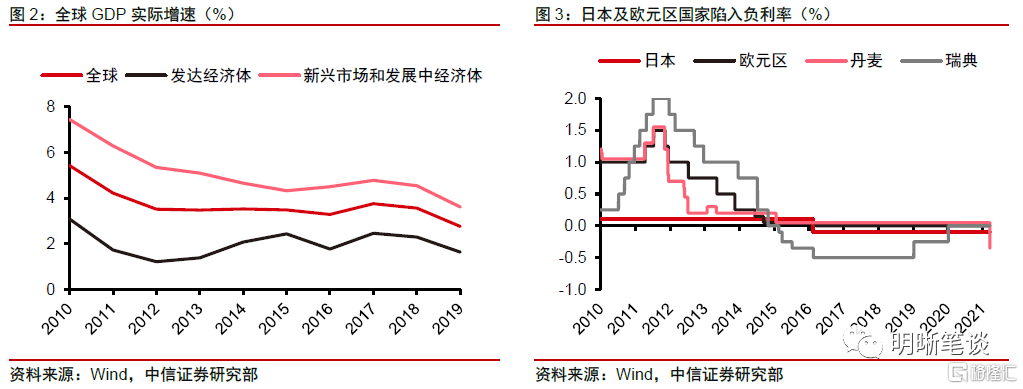

在美国制造贸易摩擦、英国脱欧反复以及全球债务水平不断攀升的冲击下,以及人口老龄化的结构性因素影响下,全球经济增速下降,衰退预期较强。美国在全球制造贸易摩擦拖累全球经济增长,IMF在2019年10月发布的《世界经济展望》中预测2019年全球经济增长率为3%,为2008年金融危机以来的最低水平。同时,欧元区主要国家陷入负利率,经济衰退迹象明显,政策刺激作用不大,负利率下金融风险不断积累。在新型经济体和发达经济体经济增长均乏力的情况下,全球衰退预期强烈。

受到中美贸易摩擦的影响,我国在2019年经济增速同样处于下行区间,但是央行在此背景下直到2019年11月才选择降息,导致国债收益率曲线走平。受到中美贸易摩擦的影响,我国在2019年经济增速同样呈下行趋势,但是央行在2019年大部分时间内保持利率不变,直到2019年11月5日央行才首次下调1年期MLF利率,并在此后的11月15日下调OMO7天逆回购利。贸易摩擦升温、经济增速下行叠加央行迟迟未降息,使得国债收益率曲线走平。

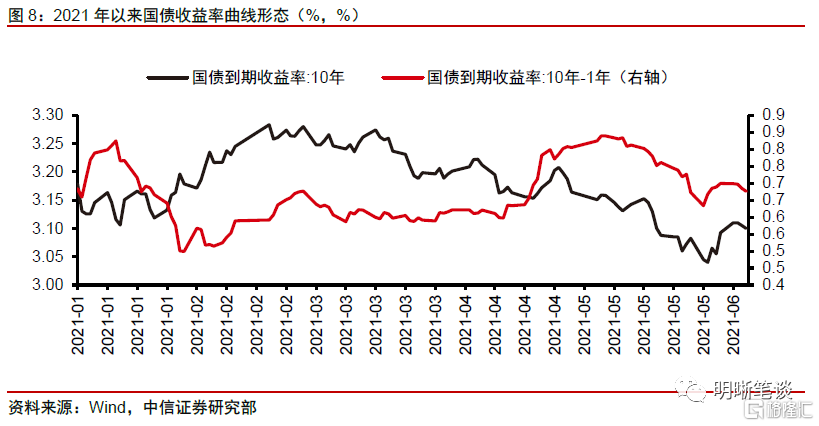

当前,我国经济正处于疫情后的持续复苏阶段,与2019年的经济增速下行阶段处于经济周期的不同位置,收益率曲线形态应是变陡趋势。在后疫情时期,我国经济持续复苏,当前经济增长在出口和房地产“双轮驱动”的带动下,总体依然保持强劲,处于经济周期的复苏阶段。在经济复苏阶段,收益率曲线形态的趋势应该变陡,上半年收益率曲线总体偏平的原因在于地方债供给不足,发行规模和发行速度均不及预期,但是往下半年看,地方债供给量增加是大概率事件,相应地,收益率曲线形态或也将逐渐变陡。在经济周期不同的情况下,以2019年利差水平作为参考并不准确,且收益率曲线形态的变化也将导致10年期国债收益率中枢的变化。

当前与2020年处于不同货币政策周期

2020年,新冠疫情对我国经济产生了巨大冲击,为应对疫情冲击,我国货币政策灵活适度、精准导向,以总量适度、融资成本明显下降和支持实体经济的三大确定性应对高度不确定的形势。在2020年1月-4月,货币政策整体取向较为宽松。中国人民银行首先在年初连续下调存款准备金率,疫情爆发后又相继出台再贷款和再贴现政策,同时连续下调OMO、MLF和LPR利率。在此影响下,资金面非常宽松,DR007在2020年5月之前快速下行,货币政策处于偏宽松周期。此后,从2020年5月起,货币政策逐步回归常态,但与此同时,央行为稳企业、保就业,在6月创设两项直达实体货币政策工具,总计1.8万亿的再贴现再贷款额度在2020年底全部发放完毕。

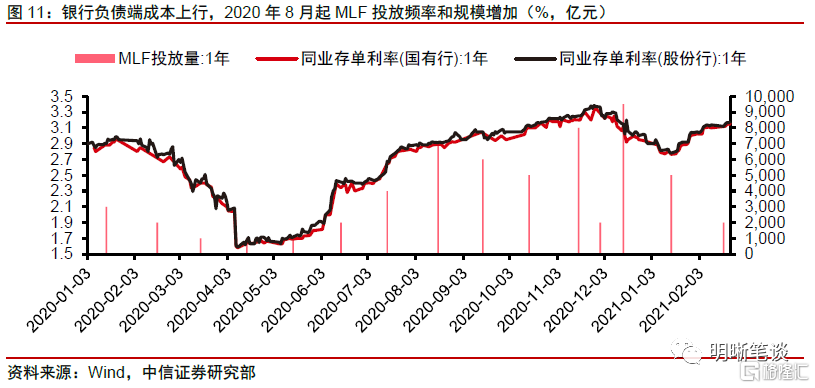

2020年11月-12月,为缓解银行负债成本压力,维稳信用市场,货币政策取向再次转向稳健偏宽松。随着结构性存款压降的持续深入,银行负债端成本上行,同业存单利率走高,央行自8月起开始超额续作MLF,并在11月30日新作MLF,投放中期流动性缓解银行负债成本压力。同时,11月起,信用债市场风险显现,国务院金融稳定发展委员会定调严处各种“逃废债”行为,央行大量投放流动性,稳定市场资金情绪。

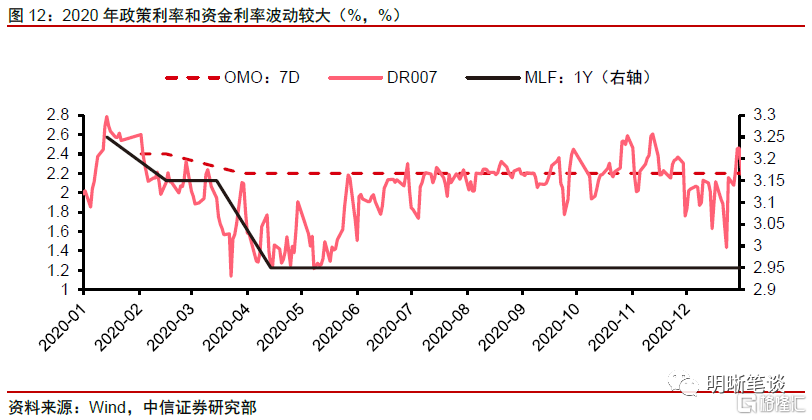

当前,随着经济持续复苏,货币政策早已回归常态,保持稳健中性,与2020年处于不同的货币政策周期,且2020年全年货币政策和资金利率变动较大,不具有可比性。2021年以来,我国经济逐步企稳,货币政策也早已回归稳健中性的常态,在数量层面,公开市场操作自3月起,已连续3个多月维持100亿元的投放,MLF投放也始终保持平稳或等量续作的常态;在价格层面,公开市场逆回购利率、MLF利率以及LPR利率均保持不变,而央行对于“价重于量”的强调也表明当前货币政策处于稳健中性的常态期。同时,回顾2020年全年政策利率和资金利率的走势,可以发现其变化幅度较大,叠加2020年货币政策与当前处于不同周期,因此以2020年国债收益率与政策利率或与资金利率的利差水平推断当前利差水平并不合理。

货币政策的传导机制与当前国债合理点位

从货币政策的传导机制角度来看,2020年政策利率或资金利率与10年期国债收益率的利差水平也不能用来指导当前利差,央行在2020年下调政策利率并引导DR007下行,主要目的是降低LPR和贷款利率。LPR在深化贷款市场报价中具有重要地位。2020年1月1日起,新发贷款不再参考贷款基准利率定价,已主要参考LPR定价;同时,顺利完成存量浮动利率贷款定价基准转换,促进银行将LPR嵌入内部转移定价(FTP)体系,打破贷款利率隐性下限。LPR改革一方面能够有效降低贷款实际利率水平,另一方面也能推动存款利率市场化,带动存款利率整体下行。当前,“MLF利率-LPR-贷款利率/存款利率”的传导机制是市场化利率调控的重要传导路径。

结合今年以来央行领导的讲话以及实施正常货币政策时期的国债与政策利率或资金利率的利差水平,我们认为当前10年期国债合理的中枢点位是3.2%左右。首先,3月20日,中国人民银行行长易纲在中国发展高层论坛圆桌会上表示,“当前广义货币(M2)同比增速在10%左右,与名义GDP增速基本匹配,10年期国债收益率约为3.2%,公开市场7天逆回购利率为2.2%,这些数字可以看出,中国的货币政策处于正常区间”。4月1日央行货币政策司司长孙国峰在构建新发展格局,金融支持区域协调发展新闻发布会上表示,“我国金融市场运行平稳,人民币汇率双向浮动,十年期国债收益率目前在3.2%附近”。以上领导讲话在一定程度上说明,10年期国债收益率在3.2%左右是合理的。其次,从今年以来10年期国债收益率与OMO7天利率及DR007利差情况来看,1-5月10年期国债收益率均值为3.1854%,DR007均值为2.17%,10年期国债收益率与OMO7天利率或DR007利率利差均在100bps左右。因此,在当前实施正常货币政策的情况下,从政策利率看,10年期国债收益率的合理中枢水平是3.2%左右。

债市策略

近期债券市场在资金面收紧的担忧下出现回调。我们认为,从政策利率看,10年期国债收益率的合理中枢点位是3.2%左右,因此,本轮回调只是利率回归合理中枢水平的过程,并非超跌。当前市场仍处震荡,资金面波动有所加大下,利率下行面临较大阻力,10年期国债收益率难以突破3%的关键点位。同时,需要警惕的是三季度开始MLF利率到期会带来的资金面压力以及四季度经济增长动能放缓和海外货币政策收紧的风险。震荡市场中建议保持谨慎,避免盲目“抄底”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员