事件:中国5月PPI同比上涨9.0%,预期涨8.3%,前值涨6.8%;中国5月CPI同比上涨1.3%,预期涨1.6%,前值涨0.9%。

1、通胀高点临近

5月PPI、PMI原材料购进价格指数再创新高,分别创2008年9月和6月以来新高。但从趋势上看,5月大宗商品价格先涨后跌,近期又有所回升,从螺纹钢、铜、动力煤价格来看,尚未回到前期高点。

我们认为,通胀高点临近,但可能高位震荡一段时间。一方面,支撑通胀的流动性和需求韧性仍在,但更长期来看,供需缺口边际收窄。另一方面,政策强化保供稳价,国内定价的钢铁、煤炭等大宗商品价格上涨空间有限。从数据来看,低基数效应逐渐消退,PPI年内高点已至。

此轮通胀主因,中美欧经济复苏带来的需求改善;巴西智利印度疫情失控、澳大利亚和中国经贸关系恶化、中国碳达峰碳中和等带来的供给约束;美国继续货币宽松、拜登刺激计划、中国不急转弯等带来的流动性过剩。

美联储大概率在三季度开始讨论减少购债规模,美元过剩的流动性仍将维持一段时间,美元指数低位。4月FOMC会议提到“继续维持当前购债规模直到最大就业和价格稳定目标取得实质性进展”“如果经济继续朝着美联储的目标迅速发展,未来可能会在某个时候讨论缩减资产购买步伐的计划”,并未给出具体时间。基于群体免疫时间和就业恢复的情况,预计三季度美联储开始讨论减少购债规模,并最早于年底释放决策信号。

中国经济一季度见顶、二三季度边际放缓、韧性较强,欧美经济处于持续复苏阶段。OECD领先指标来看,中美德领先全球复苏。首先,中国经济增速步入顶部区间,二三季度边际放缓,但韧性仍在。其次,欧美疫情恢复呈现良好趋势,叠加美国强刺激政策,居民的经济活动和收入都有边际改善,商品消费创新高,私人投资恢复至疫情前水平。一季度美国私人消费对经济拉动率为7.0%,经济复苏预期强化。此外,全球贸易活动加快,BDI指数屡创新高。

5月19日国常会部署做好大宗商品保供稳价工作。“保障大宗商品供给,遏制其价格不合理上涨,努力防止向居民消费价格传导”、“落实提高部分钢铁产品出口关税、对生铁及废钢等实行零进口暂定税率、取消部分钢铁产品出口退税等政策,促进增加国内市场供应”、“坚持扩大对外开放,加强大宗商品进出口和储备调节,推进通关便利化,更好利用两个市场、两种资源,增强保供稳价能力”、“加强期现货市场联动监管,适时采取有针对性措施,排查异常交易和恶意炒作行为”。随后,大宗商品价格有所回落,5月20-26日,南华工业品指数环比-5.3%,螺纹钢环比-11.4%,焦煤环比-10.9%,动力煤环比-13.6%。

具体产品看,涨价主要集中在油、煤、黑色和有色金属。1)铜价5月中旬出现回落,但下行幅度不大。有色主要国际定价,取决于全球供需缺口的修复,国内政策难以改变。2)螺纹钢和动力煤价格于5月中旬出现回落,月底出现反弹,但未超过前期高点。钢铁主要是房地产投资需求较强、铁矿石成本上涨、国内供给受碳达峰碳中和政策制约,钢铁国内有增加供给潜力。3)原油价格持续攀升,但趋势放缓,价格尚未超过2019年高点,属于价格的恢复期。以此推断,PPI同比年内高点已至。

更长期来看,随着疫苗产量覆盖到新兴经济体、全球经济周期差距收敛,供需缺口和流动性都将回归正常化,大宗商品价格回落。

随着二三季度经济边际放缓,大宗商品价格高点临近,市场对货币政策收紧的预期和焦虑将逐步缓解。

2、PPI向CPI传导滞后,CPI温和

CPI同比涨1.3%,环比-0.2%,核心CPI同比涨0.9%,涨幅温和。展望未来,终端需求疲软,叠加猪周期下行,不足以带来CPI大幅上涨,全年温和上涨。

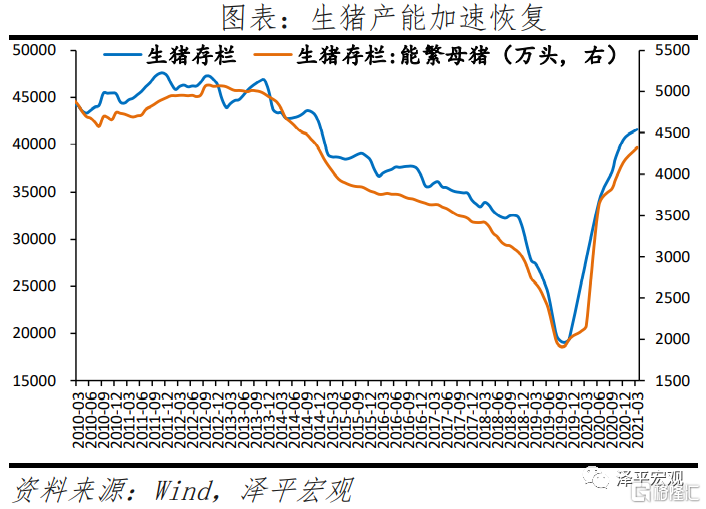

猪周期进入下行阶段。本轮猪周期始于2018年中,持续上行至2019年底,开始高位震荡,2021年初加速下跌。生猪存栏量与能繁母猪存栏量均于2019年10月见底,此后持续增长,产能逐步提升。截至6月8日,猪肉价格24.3元/千克,较2021年初高点跌幅达50.0%。

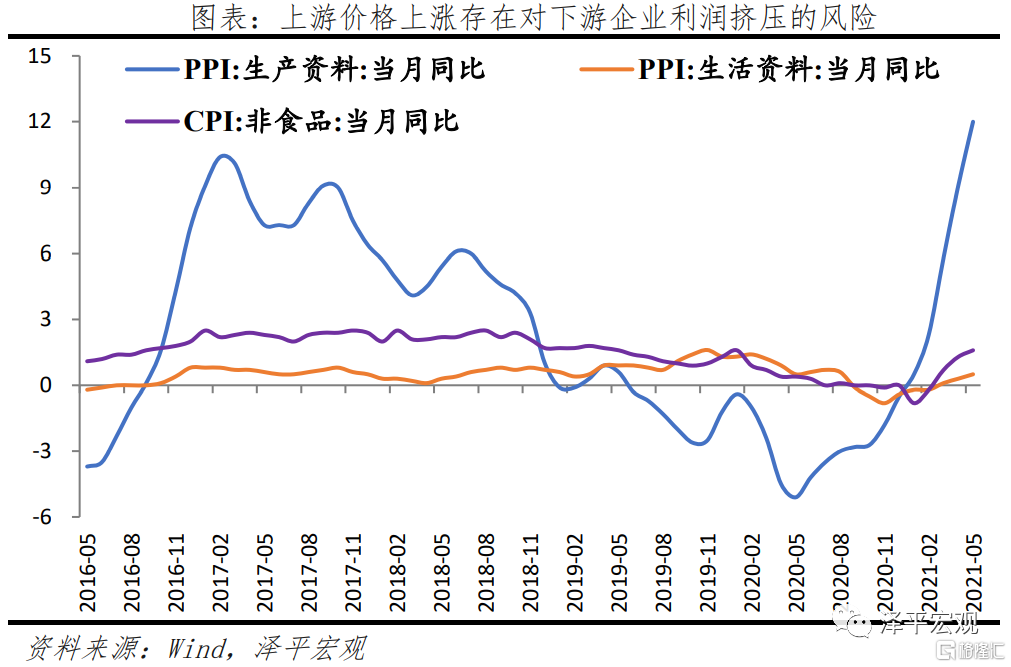

非食品价格同比1.6%,环比0.2%,连续6个月环比上涨,反映PPI对CPI的传导正在持续。但整体来看,本轮PPI向CPI传导整体并不畅通,且存在滞后效应。

分类看,涨价传导较快的是集中度高、有议价能力的行业,以及外需推动下出口相关行业。建材装修、轻工制造、家电等企业均有提价。但衣着服装等一般消费品价格尚未出现明显上涨趋势。5月电冰箱、电视机、台式计算机和住房装潢材料等工业消费品价格均有上涨,涨幅在0.3%-1.2%之间。

但要警惕,价格传导不畅对企业利润的挤压,尤其是下游行业分散的小企业。上游价格上涨存在对下游企业利润挤压的风险,5月PPI生产资料价格同比12.0%,PPI生活资料价格同比0.5%,CPI非食品价格同比1.6%。

小型企业集中在下游、行业分散,成本传导能力差,对利润挤压最为明显。疫情过后小型企业恢复基础不牢固,PMI指数始终围绕临界值上下波动,叠加原材料价格上涨,增加小企业成本且无法转嫁。小企业经营现状与大中型企业发生分化,5月大、中、小型企业PMI分别为51.8%、51.1%和48.8%,大中型企业分别较上月上升0.1和0.8个百分点,小型企业较上月下降2个百分点。小型企业生产、新订单以及新出口订单均明显下滑。

3、输入性通胀不改货币政策总基调

大宗商品价格上涨引发了市场对货币政策收紧的担忧,我们认为,通胀并不会改变货币政策总基调。

2021年货币政策回归正常化,“不急转弯”。呈“稳货币+结构性紧信用”格局,注重发挥结构性作用,对实体经济的结构性宽松和对房地产的结构性收紧并存。

收紧货币政策对于对抗本轮通胀是无效的,反而会误伤实体经济,应该从供给端解决。货币政策收紧的本质是,通过利率的提升,提高企业的融资成本,从而降低需求。但4月这一轮通胀,需求是配合性的原因,供给收缩是主导。印度,巴西,拉美等资源国深陷疫情的危机当中,拉大全球供需缺口;国内“碳达峰,碳中和”等政策限制了钢铁产能。

央行在一季度货币政策报告的表态清晰,输入性的通胀压力暂时不会成为货币政策的主要考量因素。“稳健的货币政策要灵活精准、合理适度,把服务实体放到更加突出的位置,珍惜正常的货币政策空间,处理好恢复经济和防范风险的关系”。5月19日国常会提出从供需双向调节以及加强市场监管两方面遏制价格不合理上涨。

4、PPI延续大涨,创近13年新高

5月PPI同比涨9.0%,较上月上涨2.2个百分点;环比涨1.6%,较上月上涨0.7个百分点。

PPI上行主要受国际大宗商品价格拉动,与全球货币超发、供需缺口拉大有关。5月原油价格环比上涨6.3%,南华工业品指数环比5.4%,螺纹钢环比4.7%,焦煤环比11.0%,动力煤环比13.8%,LME铜环比9.3%。

分行业看,涨幅较大的是煤炭开采、石油煤炭等燃料加工、黑色金属矿采选、有色和黑色金属冶炼五个行业。具体来看,煤炭开采和洗选业价格同比涨29.7%,环比涨10.6%;石油、煤炭及其他燃料加工业价格同比涨34.3%,环比涨4.4%;黑色金属矿采选业价格同比涨48.0%,环比涨7.4%;黑色金属冶炼及延压加工业同比涨38.1%,环比涨6.4%;有色金属冶炼及延压加工业同比涨30.4%,环比涨4.4%。

5、猪周期下行,CPI略涨,非食品价格持续上涨

5月CPI同比上涨1.3%,较上月上升0.4个百分点;环比-0.2%,降幅较上月收窄0.1个百分点。分项来看,食品分项为拖累项,主要是猪周期下行。非食品分项起拉动作用,燃料、以及受原材料价格影响的家电涨幅较为明显。

5月剔除食品和能源价格的核心CPI同比涨0.9%,较上月涨0.2个百分点;环比0.1%,反映终端消费持续修复。

食品价格环比降1.7%,降幅较上月收窄0.7个百分点,影响CPI下降约0.31个百分点,主要受猪周期下行压制。其中,鲜菜价格环比降5.6%,鲜果价格环比降2.7%。畜肉类价格环比降6.0%;猪肉价格环比降11.0%,同比降23.8%,降幅比上月扩大2.4个百分点;生猪出栏持续恢复,猪肉价格下降明显,猪周期进入下行区间。

本轮猪周期始于2018年中,2020年猪价震荡下跌。本轮猪肉价格受到非洲猪瘟、环保限产政策、猪周期内生上涨动能、规模化养殖等多重因素影响,猪肉价格涨幅大、速度快等特点。全国猪肉平均批发价在2019年11月超过50元/千克高点;随后震荡下行,截至5月11日,猪肉价格24.3元/千克。随着生猪产能加速恢复,猪周期进入下行阶段。生猪存栏量与能繁母猪存栏量均于2019年10月见底,此后持续增长,产能逐步提升。

非食品价格环比涨0.2%,涨幅与上月相同,影响CPI上涨约0.16个百分点。其中,交通工具用燃料环比涨1.6%,汽油和柴油价格分别上涨1.7%和1.9%。受原材料价格上涨影响,电冰箱、电视机、台式计算机和住房装潢材料等工业消费品价格均有上涨,涨幅在0.3%-1.2%之间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员