1. 海外债市:非农就业不佳,美债整体收涨

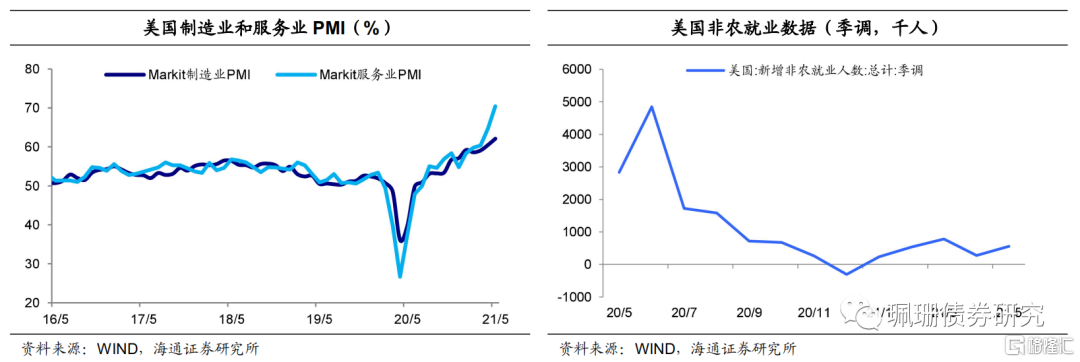

美国经济快速扩张。美国总统拜登表示美国经济正在经历几十年来最强劲的复苏,从数据来看,美国5月Markit制造业PMI终值62.1,续创2007年5月有记录以来新高;ISM制造业PMI升至61.2、5月Markit服务业PMI终值70.4、均好于预期;ISM非制造业PMI升至64,创有记录以来新高。5月ADP就业人数增97.8万人,创去年6月以来新高,而非农就业人口新增55.9万,不及预期。至5月29日当周红皮书商业零售销售同比增13%,仍处于较高水平;至5月29日当周初请失业金人数38.5万人,续创去年3月以来新低。

非农就业数据不佳,美债整体收涨。经济复苏强劲,ADP就业数据改善,美联储“褐皮书”显示美国通胀压力进一步增加,但劳动力市场供需扭曲问题仍在,非农就业数据表现不及预期,上周美债震荡收涨,其中短债平稳,中长债小幅上涨,相比于前一周,10年美债利率下行2BP至1.56%,10Y-2Y美债期限利差缩窄2BP至142BP。

2. 基本面:4月补库力度较弱,6月初生产走弱

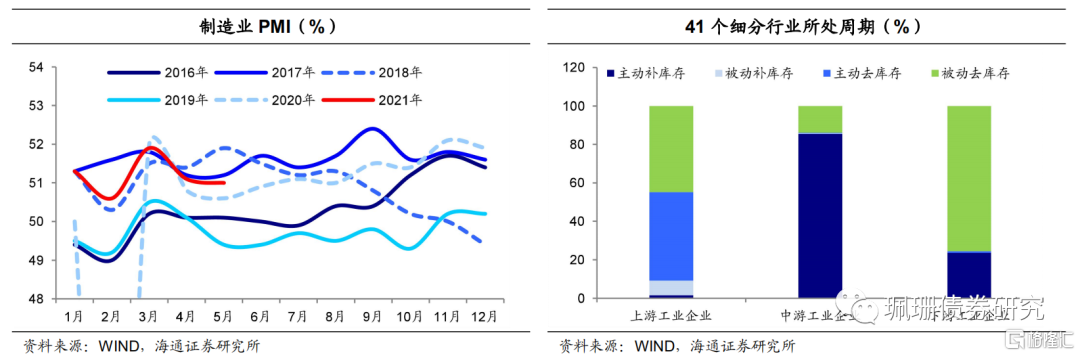

5月PMI小幅回落,生产有所修复,内外需均连续放缓。5月制造业PMI小幅回落0.1个百分点至51%,高于19年、20年同期水平,低于17年、18年同期水平,仍处于荣枯线上方但扩张速度已连续2个月放缓。其中生产指数逆势上行0.5个百分点至52.7%,显示生产有所修复,但新订单指数和新出口订单指数均明显回落0.7个百分点、2.1个百分点,显示内需和外需扩张速度均大幅减弱,其中新出口订单指数更是下行至荣枯线下方至48.3%,比今年年初水平还差,但考虑到近期东南亚疫情形势不容乐观,印度日新增确诊病例仍超13万例(至6月4日),美国、欧元区、英国、加拿大等经济复苏加强,短期内我国出口的替代效应仍在,外需韧性或将延续。

1-4月累计库存增速放缓,近六成工业企业在主动补库存,显示主动补库存并非结束但力度偏弱。一方面,主动去化的工业企业有4个且占比不到2%;另一方面,被动去化的行业有41%,但其中有七成工业企业的累计库存增速仍处于历史偏低水平(50%分位数以下),均显示继续去化的空间受限。从产业链来看,上游以去库存为主,中游近九成主动补库,下游补库不足三成而去化近八成。从高频数据看,秦皇岛港煤炭库存增速转正、水泥库容比仍在低位有望补库、钢铁和空调家电库存去化延续。

1-4月累计库存增速放缓,近六成工业企业在主动补库存,显示主动补库存并非结束但力度偏弱。一方面,主动去化的工业企业有4个且占比不到2%;另一方面,被动去化的行业有41%,但其中有七成工业企业的累计库存增速仍处于历史偏低水平(50%分位数以下),均显示继续去化的空间受限。从产业链来看,上游以去库存为主,中游近九成主动补库,下游补库不足三成而去化近八成。从高频数据看,秦皇岛港煤炭库存增速转正、水泥库容比仍在低位有望补库、钢铁和空调家电库存去化延续。

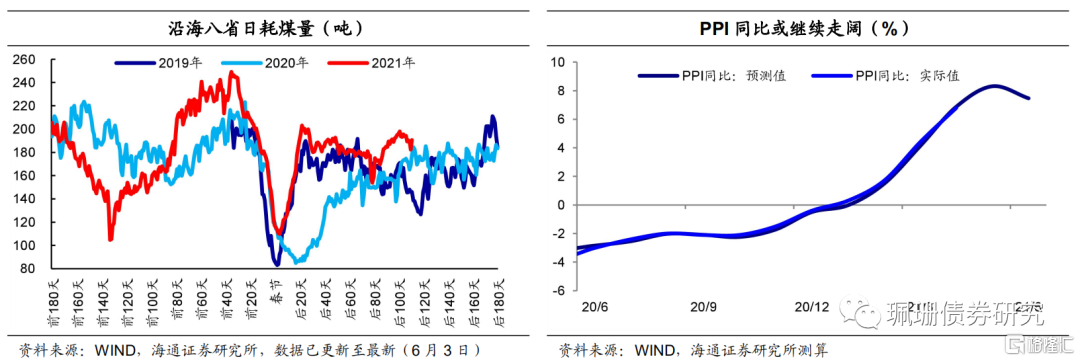

6月第一周,生产走弱、需求稳定。从6月以来的中观高频数据来看,一方面,需求企稳,30城商品房成交面积同比增速大幅下滑、环比增速明显改善。另一方面,工业生产偏弱,样本钢企钢材产量继续回落,沿海八省日耗煤量回落,行业开工率整体走弱。

预计6月CPI、PPI同比均回落。6月以来,猪肉价格继续下探,蔬菜价格和水果价格窄幅震荡,预计6月CPI同比涨幅将小幅下降;6月以来,国际原油价继续冲高,国内油价高位企稳、钢价小幅下行,预计6月PPI同比增速或下滑至7.5%。

预计6月CPI、PPI同比均回落。6月以来,猪肉价格继续下探,蔬菜价格和水果价格窄幅震荡,预计6月CPI同比涨幅将小幅下降;6月以来,国际原油价继续冲高,国内油价高位企稳、钢价小幅下行,预计6月PPI同比增速或下滑至7.5%。

3. 货币市场:资金面波动加大

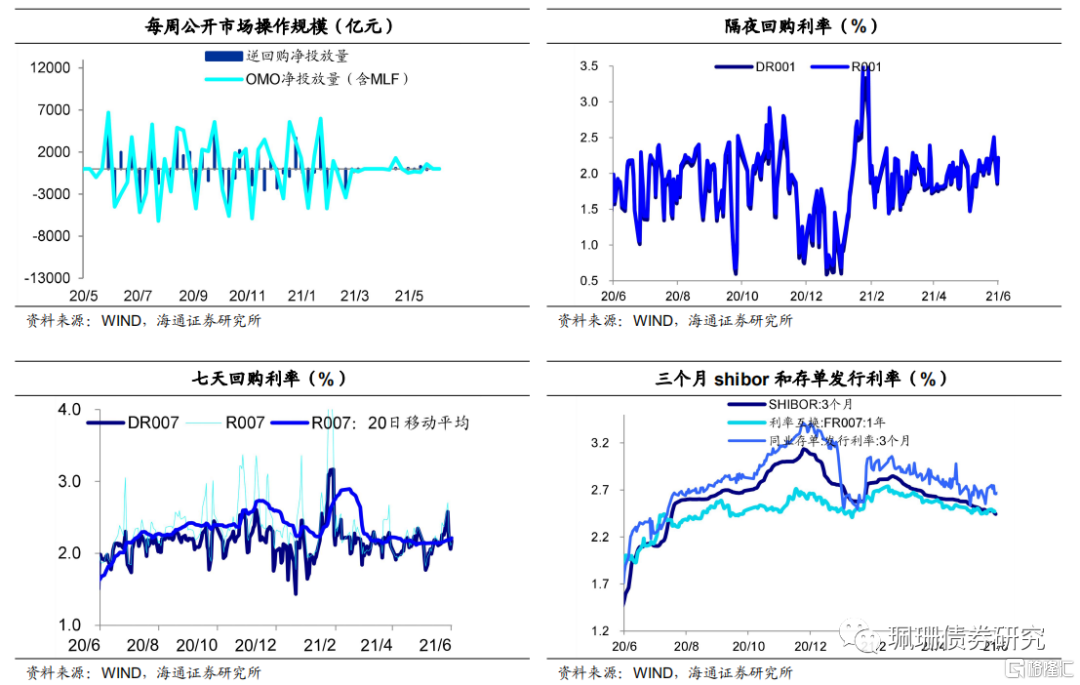

资金利率有所下降,资金面波动加大。上周,央行公开市场逆回购投放500亿元,逆回购到期500亿元,公开市场维持回笼和投放等量。相比于前一周,上周资金利率整体下移,具体来说,R001均值上行2BP至2.18%,R007均值下行6BP至2.29%;DR001均值下行2BP至2.1%,DR007均值下行1BP至2.23%。3M Shibor利率下行、3M存单发行利率震荡下行。

4. 一级市场:供给减少,需求尚可,未来一周发行提速

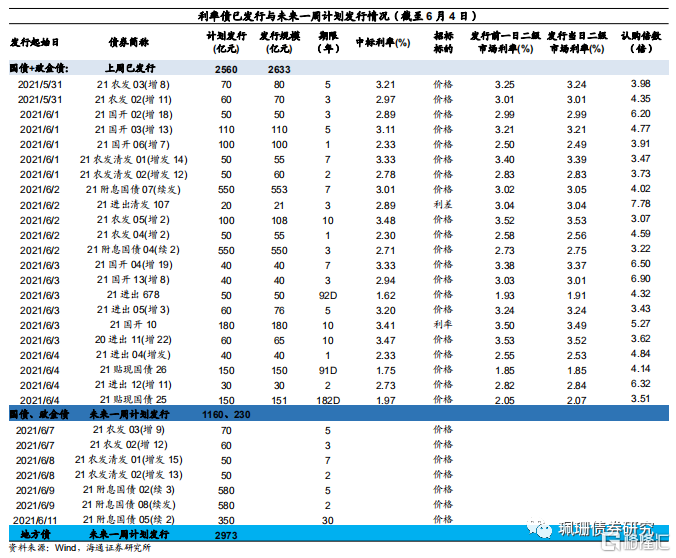

上周,利率债净供给1621亿元,环比减少2178亿元;总发行量3960亿元,环比减少1458亿元。其中,记账式国债发行1404亿元,环比增加451亿元;政金债发行1251亿元,环比减少19亿元;地方债发行1305亿元,环比减少1890亿元。截至6月4日,未来一周地方债计划发行2973亿元,国债计划发行1510亿元,政府债净发行量(不含储蓄国债)2970亿元、环比增加1678亿元。

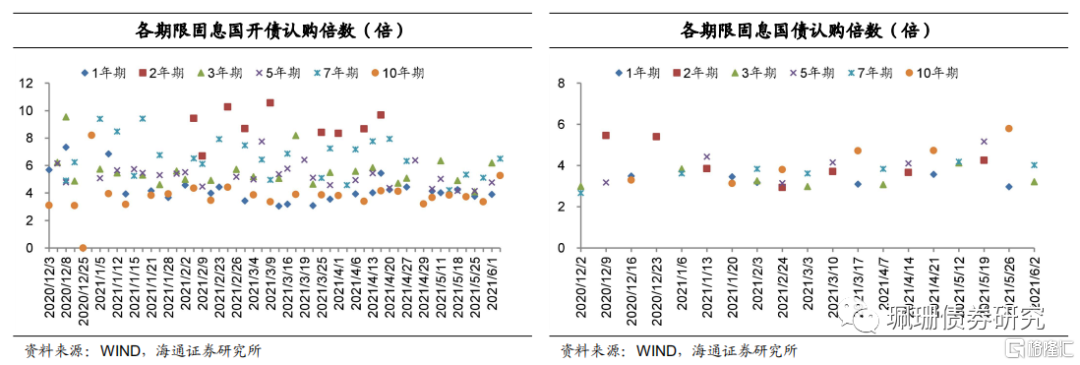

上周,利率债一级市场招投标需求尚可,国债+政金债总计划发行规模2560亿元,实际发行规模2633亿元。国债需求较好,进出口行债、国开债需求分化,农发债需求一般。具体来说:

上周,利率债一级市场招投标需求尚可,国债+政金债总计划发行规模2560亿元,实际发行规模2633亿元。国债需求较好,进出口行债、国开债需求分化,农发债需求一般。具体来说:

国债需求较好,21贴现国债26、21附息国债07(续发)、21贴现国债25的认购倍数分别为4.14倍、4.02倍、3.51倍,需求较好;21附息国债04(续2)的认购倍数为3.22倍,需求尚可。

进出口行债需求分化,21进出清发107、21进出12(增11)、21进出04(增发)的认购倍数分别为7.78倍、6.32倍、4.84倍,需求较好;21进出678、20进出11(增22)、21进出05(增3)的认购倍数分别为4.32倍、3.62倍、3.43倍,需求一般。

国开债需求分化,21国开13(增8)、21国开04(增19)、21国开02(增18)、21国开10的认购倍数分别为6.9倍、6.5倍、6.2倍、5.27倍,需求较好;21国开03(增13)、21国开06(增7)的认购倍数分别为4.77倍、3.91倍,需求一般。

农发债需求一般,21农发04(增2)、21农发02(增11)、21农发03(增8)、21农发05(增2)的认购倍数分别为4.59倍、4.35倍、3.98倍、3.07倍,需求一般。农发清发债方面,21农发清发02(增发12)、21农发清发01(增发14)的认购倍数分别为3.73倍、3.47倍,需求一般。

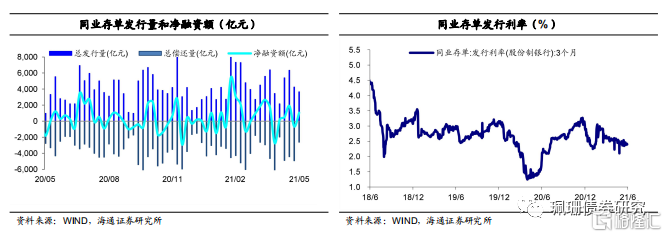

存单量升价跌。上周,同业存单发行3667亿元,环比减少590亿元,到期2601亿元,净供给1066亿元,环比增加1723亿元;股份制银行3个月同业存单发行利率收于2.42%,相比于前一周下行4BP。

存单量升价跌。上周,同业存单发行3667亿元,环比减少590亿元,到期2601亿元,净供给1066亿元,环比增加1723亿元;股份制银行3个月同业存单发行利率收于2.42%,相比于前一周下行4BP。

5. 二级市场:债市涨少跌多

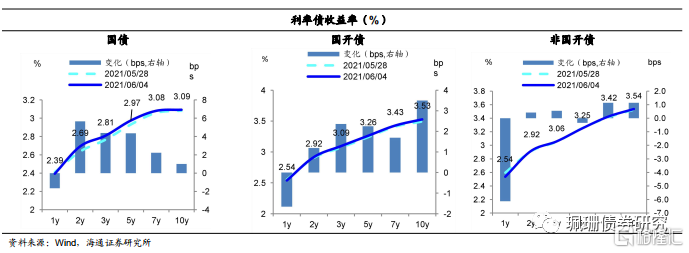

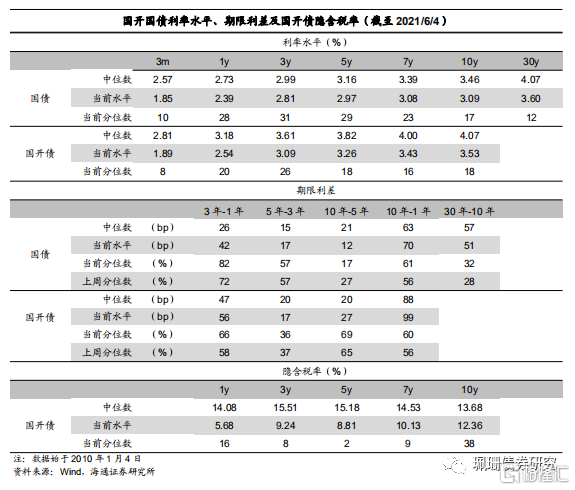

短债涨,中长债跌,曲线走平。上周,PMI读数走弱,41个工业企业补库存仍在但力度较弱,但上周资金面波动加大,至周五资金面边际收紧,债市整体震荡收跌,其中短债上涨,中长债齐跌。具体来看,1年期国债收益率下降2BP至2.39%,10年期国债收益率上行1BP至3.09%;1年期国开债收益率下行2BP至2.54%,10年期国开债收益率上行4BP至3.53%。

短债、超长债收益率仍低。从收益率绝对水平来看,3M、30Y国债利率均处于20%分位数以下; 10Y国债利率也偏低(17%分位数),其余关键期限国债利率水平也不高,处于23%~31%分位数区间。相比于国债,国开债收益率所处分位数水平整体更低,除3Y外其余关键期限收益率均位于20%分位数及以下。

短债、超长债收益率仍低。从收益率绝对水平来看,3M、30Y国债利率均处于20%分位数以下; 10Y国债利率也偏低(17%分位数),其余关键期限国债利率水平也不高,处于23%~31%分位数区间。相比于国债,国开债收益率所处分位数水平整体更低,除3Y外其余关键期限收益率均位于20%分位数及以下。

期限利差小幅走阔。上周,10Y-1Y国债利差走阔3BP至70BP;国债3Y-1Y期限利差更陡,处于82%分位数;国债30Y-10Y利差仍处于低位,仅32%分位数;国开债曲线10Y-5Y期限利差最陡(处于69%分位数),国开债除10Y-5Y期限利差比国债陡峭之外,其余关键期限利差的陡峭程度均弱于国债。

隐含税率上升至38%分位数。从隐含税率来看,10年期国开债隐含税率12%,位于38%分位数,1Y位于16%分位数,其余均偏低(均在9%分位数及以下)。

6. 债市展望:关注现金类理财整改进度和地方债提速

6. 1关注现金类理财整改进度如何?

现金管理类理财征求意见稿早已于2019年末出台,目前整改进度如何?本文做个初步梳理。

2020年以来,现金管理类理财产品规模仍然保持快速增长。截至今年Q1末,现金管理类理财产品规模达到7.3万亿元,相比19年末增长3.2万亿元,增速为76%,占全部理财产品规模比重由19年末的18%提升11个百分点至29%。2019年12月,银保监会、人民银行发布《关于规范现金管理类理财产品管理有关事项的通知(征求意见稿)》,征求意见稿明确过渡期至2020年底,但时至今日,现金管理理财新规正式稿仍未出台,从光大银行、中国农业银行的两款现金管理类理财产品来看其整改压力:

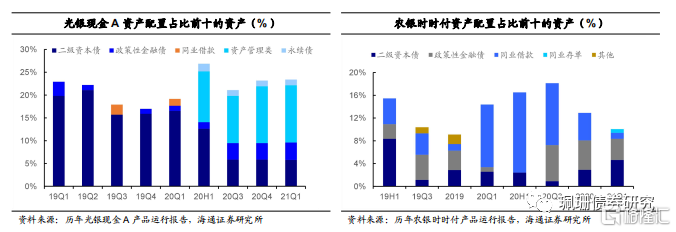

(1)国债、央行票据、政金债、存单等投资占比提升,流动性整改成效显著。以光银现金A为例,征求意见稿出台后,资产配置中持有现金或到期日在一年以内的国债、央行票据、政策性金融债券占比大幅提升,2020年始终保持大于5%的占比,21年Q1该占比达到8.6%,相比19年末提升4.1个百分点,达到、甚至超过了征求意见稿的要求标准,更加注重流动性管理。从农银时时付产品来看,今年Q1同业存单投资首次进入占比前十的资产中,达到0.7%,显示对流动性较好的产品的配置力度提升。

(2)商业银行二级资本债占比下降。征求意见稿发布后,农银时时付投资占比前十的资产中,二级资本债占比从19年H1的8%震荡下降至今年Q1的5%。从光银现金A的资产配置占比前十的资产来看,21年Q1相比于19年末,前十中二级资本债占比合计由16%下降10个百分点至6%,低于私募资管类产品持仓;前十资产中政策性金融债占比也从1.1%提升至3.8%,显示出银行现金类理财产品增配短期限资产的趋势。

(3)资产投资偏好逐渐向期限较短的资产转变,但期限整改压力仍存。2019年末农银时时付投资占比前十的债券中,仅1只商业银行债期限为3年,其余债券期限均为5年或10年,资产组合整体期限较长;而今年Q1的资产配置情况显示投资占比居前二的资产均为期限1年的政策性金融债,占比分别为1.7%、1.4%;此外,期限为1年的同业存单也成为占比第十的资产,显示出逐渐增配期限更短债券的趋势。但从光银现金A资产配置来看,仍然对银行永续债有一定偏好,今年Q1在前十资产中占比为1.3%,现金类理财产品利用银行永续债拉长久期增厚收益的现象仍存,银行永续债的配置或对现金类理财产品的期限整改要求带来压力。

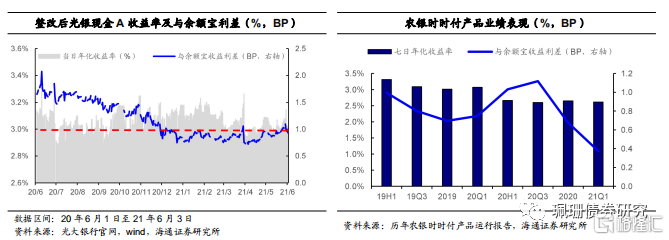

(4)整改初见成效,增厚收益方式受限。根据征求意见稿的要求,现金管理类理财产品在组合久期、资产配置、流动性等方面都受到严格监管,这使得其从前增厚收益的方式(拉长久期、配置低信用债券、投资非标)被逐渐限制,经过整改,其收益率预计会显著下滑,从光银现金A、农银时时付两款产品来看,2020年产品与余额宝收益率利差仍然较高,但今年Q1整改成效显著,利差出现显著下降。其中农银时时付与余额宝的收益率利差显著收窄,从19年末的0.7BP下降至今年Q1的0.4BP;光银现金A与余额宝的收益率利差在今年明显收窄,今年1月至5月利差基本在1BP以下,平均利差降至0.87BP。展望未来,整改持续推进,与货基收益率利差或将进一步收窄。

(4)整改初见成效,增厚收益方式受限。根据征求意见稿的要求,现金管理类理财产品在组合久期、资产配置、流动性等方面都受到严格监管,这使得其从前增厚收益的方式(拉长久期、配置低信用债券、投资非标)被逐渐限制,经过整改,其收益率预计会显著下滑,从光银现金A、农银时时付两款产品来看,2020年产品与余额宝收益率利差仍然较高,但今年Q1整改成效显著,利差出现显著下降。其中农银时时付与余额宝的收益率利差显著收窄,从19年末的0.7BP下降至今年Q1的0.4BP;光银现金A与余额宝的收益率利差在今年明显收窄,今年1月至5月利差基本在1BP以下,平均利差降至0.87BP。展望未来,整改持续推进,与货基收益率利差或将进一步收窄。

未来仍存压力,关注整改执行风险。对比征求意见稿对现金管理类理财产品的严格规范,结合农银、光大的现金管理类理财产品的分析,可以看到现金管理类理财存量业务整改还面临较大压力,整改任务依然艰巨,现正式稿尚未落地,未来若过渡期有所延长,给予现金理财更多时间进行整改,不符合规定的资产能够顺利处置,则对市场影响较小;在资管业务统一监管、消除监管套利的大原则下,若资管新规过渡期结束严格执行,如何在短时间内处置不符合要求的资产是商业银行及其理财子公司面临的较大难题,届时会对市场形成一定冲击。

6. 2 “三孩来了”,政策效果或难及“二孩”

6. 2 “三孩来了”,政策效果或难及“二孩”

本周其他相关政策:“三孩来了”,政策效果或难及“二孩”。6月1日召开的中共中央政治局召开会议明确“进一步优化生育政策,实施一对夫妻可以生育三个子女政策及配套支持措施”以及“提高优生优育服务水平,发展普惠托育服务体系,推进教育公平与优质教育资源供给,降低家庭教育开支。要完善生育休假与生育保险制度,加强税收、住房等支持政策,保障女性就业合法权益。对全面两孩政策调整前的独生子女家庭和农村计划生育双女家庭,要继续实行现行各项奖励扶助制度和优惠政策……”,从以往的生育孩次来看,2014-2017年出生人口中“二孩”占比明显上升,由2013年的30%左右上升到2017年的50%左右,此后虽有所下降,但仍然高于40%,考虑到二孩需求已集中释放、“三孩”是在二孩的基础上才会有、再考虑到适合生“三孩”的+愿意生“三孩”的,总体来看,在生育养育成本提高+生育意愿降低的背景下,生育率预计难有明显起色,后续可以关注配套支持措施落地以及力度,虽然政策效果难及“二孩”,但政策加持下或有一定效果。

6. 3 关注地方债发行将提速

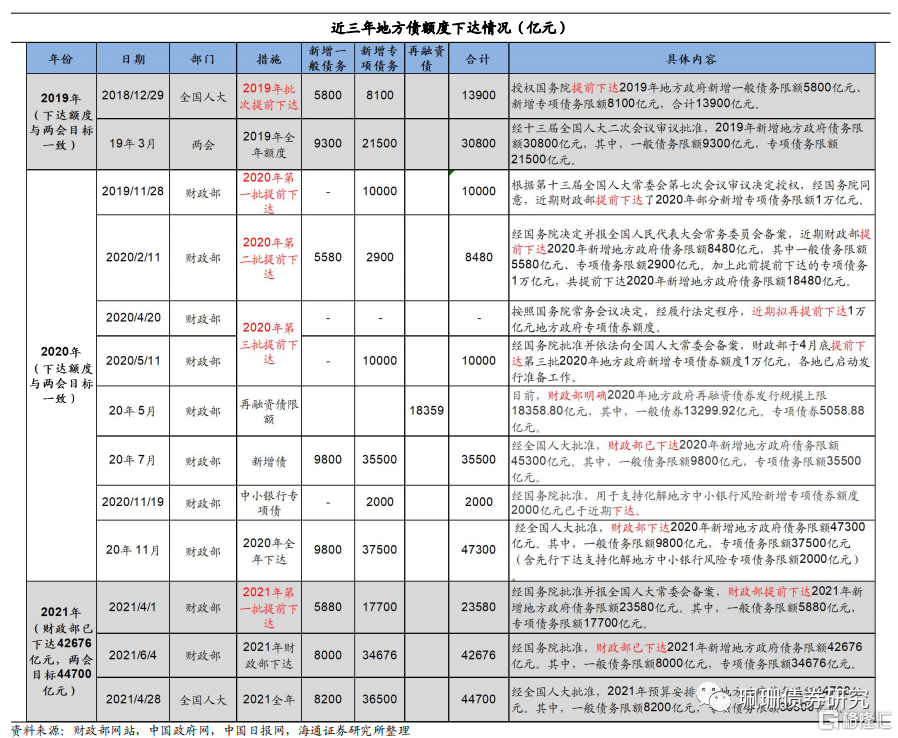

根据证券时报网报道,财政部下达2021年新增地方政府债务限额42676亿元,其中,一般债务限额8000亿元,专项债务限额34676亿元。如何看待后续债市供给情况?

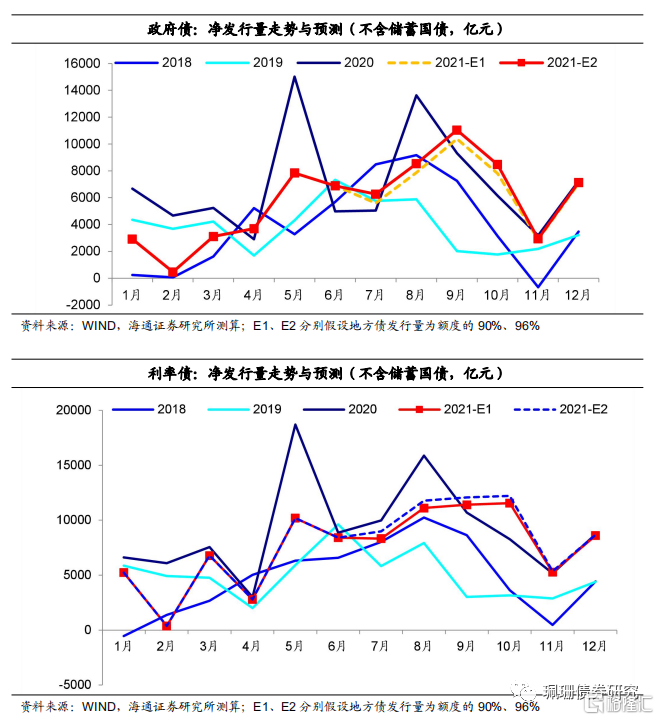

未来一周地方债发行将提速,创年内最大周度发行量。6月第一周政府债券净供给1292亿元(不含储蓄国债,下同),我们统计的未来一周地方债计划发行2973亿元,国债计划发行1510亿元,政府债净发行量2970亿元、环比增加1678亿元、创年内最大周度净发行量。

6月政府债供给压力或略低于5月。截至5月末,6月已经披露地方债供给计划5694亿元、按照4月、5月规律(3月末、4月末披露供给规模/4月、5月实际地方债发行规模),我们预计6月地方债发行量在8100亿元~8700亿元、净发行量4100亿元~4700亿元、环比少1200亿元~1800亿元。国债方面,我们预计6月国债(不含储蓄国债)发行量在4900多亿元,净发行量接近2900亿元。总体而言,政府债券总发行量1.3万亿元、环比增加900多亿元,净发行量7000亿元、环比减少800多亿元。

今年地方债会少发吗?供给压力最大的时间是什么时候?今年以来,地方债下达额度和发行进度一直偏慢,与“政府降杠杆”的政策基调、稳增长压力降低、专项债项目穿透式监管等因素相关。我们在6月月报《哪些省延迟发行地方债?今年政府债会少发吗?》按照扣掉去年超发的国债、地方债实际增量占年初额度的90%~96%进行估算,预计政府债(记账式国债+地方债)、利率债(记账式国债+地方债+政金债)净发行量年内高点均在8-10月,政府债券月净发行量在8000~11000亿元,利率债月净发行量在1.1~1.2万亿元。

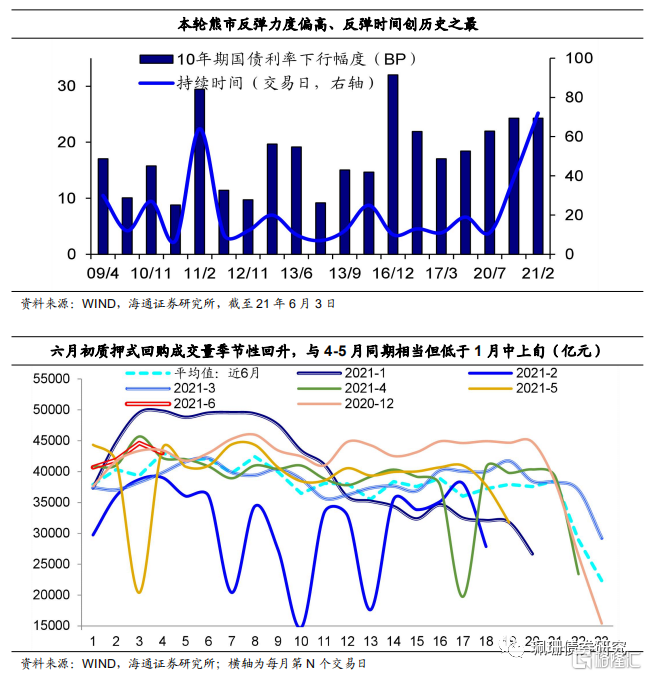

后续债市怎么看?当前债市仍处于震荡等方向时期,我们预计6月供给压力或略小于五月,季末财政支出加快,政策和资金面或保持平稳,债市风险较小,不排除十年国债利率短期下探接近3.0%。但另一方面,本轮熊市反弹力度偏高、反弹时间创历史之最,需关注维持流动性平稳因素是否发生逆转,如市场情绪降温(近两周已经在发生)、机构加杠杆引发资金波动(6月前4个交易日回购成交量均值季节性回升至4.26万亿)、供给延后至三季度、货基资金流入的持续性、通胀的进一步传导等,防范三季度利率波动风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员