5月17日收市后,OTA行业代表性企业同程艺龙(0780.HK)发布了2021年一季度业绩公告。

一季度再度逆势强劲增长,引领OTA行业加速复苏

整体上来看,2021年第一季度,公司公布的业绩增长情况再一次超越市场预期,这是公司自疫情发生后连续第五个季度实现盈利,也是全球范围内OTA行业里唯一的一家能够在疫情期间保持连续盈利的上市公司:同程艺龙不但在营收和盈利恢复速度方面继续引领OTA行业,而且一季度公司的多个关键指标创下了历史新高。与此同时,公司的股价在业绩公布后的首个交易日以20.2港元的收盘价,单日涨幅达12.2%。

(图片来源:富途牛牛)

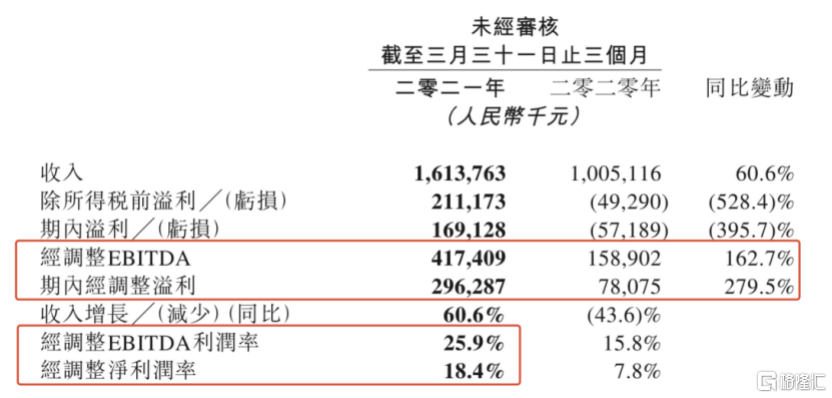

若放在正常的年份,一季度是传统的旅游出行旺季,但今年春节,国内多个主要城市居民纷纷响应政府倡议就地过年,因此一季度呈现出“旺季不旺”的特征,即使如此,同程艺龙在一季度的业绩表现依然是超预期的 。财报显示,同程艺龙一季度实现营收16.14亿元,同比增长60.6%,恢复至2019年同期的91%,继续领跑行业。一季度经调整净利润为2.96亿元人民币,同比增长279.5%,恢复至2019年同期的66%。

多家大行如大摩、小摩、麦格理、瑞信、汇丰等纷纷在公司靓丽业绩发布后更新了研报,看好其后市表现。其中,汇丰、瑞信、麦格理分别升公司目标价至21、21.5、21.7港元,笔者发现,汇丰上调同程艺龙评级至“买入” 同时更一口气将目标价调高40%,大摩更进一步把同程艺龙的目标价提升至23港元的高位。这些国际知名投资银行对同程艺龙的一致唱好,正是反映出他们对一季度业绩及接下来的二季度业绩,乃至公司全年业绩表现的较高期待。

支撑这种良好期待的背后逻辑是什么?首先是国内旅游业全面复苏的高确定性。QuestMobile最新公布数据显示,从2019、2020、2021三年同一个时期的同比增长数据上看,旅游业务已回归常态化增长区间。另一个逻辑是内因,也就是同程艺龙在疫情危机期间所表现出来的增长韧性、经营灵活性和超高的管理效率。

多项数据创下新高,付费用户增长重新进入加速时刻

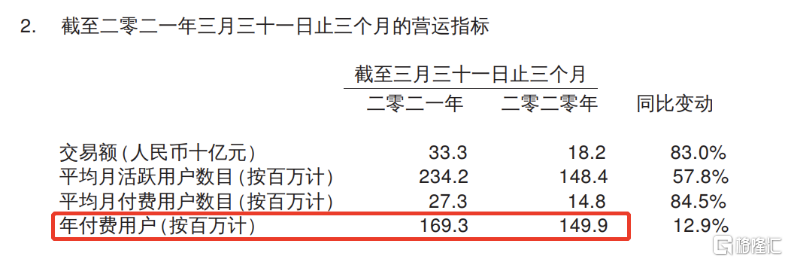

财报显示,一季度同程艺龙的MAU(月平均活跃用户)约为2.34亿人次,同比增长57.8%,较2019年同期增长17.5%;MPU(平均月付费用户)为2730万人次,同比增长84.5%,较2019年同期增长18.2%。与2019年一季度相比,住宿间夜量增长了45%,其中低线城市间夜量增长超过70%;国内机票销量较2019年同期增长了约20%,汽车票销量较2019年同期增长了近150%。

接下来,笔者看到了公司盈利能力的显著恢复并创新高。

一季度,经调整EBITDA(税息折旧及摊销前利润)为4.17亿元,同比增长162.7%。经调整EBITDA利润率由2020年同期的15.8%上升至25.9%,同时毛利率更是达到了74.7%,均超疫情前同期表现(2019年一季度)。一季度经调整净利润率由2020年同期的7.8%提高至18.4%。另外,一季度公司归母净利润录得1.7亿元,较2019年同期增长约75%。

(图片来源:公司公告)

盈利能力的大幅提升一方面得益于相对高毛利的住宿业务的高增长,与2019年一季度相比,今年一季度同程艺龙的住宿间夜量增长了45%,其中低线城市间夜量增长超过70%;另一方面则受益于灵活的运营策略及良好的成本控制能力。

产业链赋能战略增加战略纵深,打造长期增长基石

作为同程艺龙产业链赋能战略的最新举措,同程艺龙在今年4月份投资了艺龙酒店管理公司,并发布了包括艺龙、艺选两大系列的多个酒店品牌,这一新成立的酒店管理公司在2021年初定下的发展策略方向“存量、下沉、中端化”,此举能够很好的发挥出公司本身所拥有的庞大用户群体,以及一直深耕的下沉市场优势,亦加速推动了“艺龙”这一老牌的、具有广泛和深度客户认知的酒店品牌往连锁化经营路线发展的进程。

同时,笔者也看到了中国酒店连锁化率远远低于海外成熟市场所带来的机遇,特别在下沉市场,一方面数字化的渗透率低,另外一方面酒店连锁化率低于高线城市,两方面诉求的叠加能够为同程艺龙快速切入上游的酒店住宿行业带来巨大的且能长期发展的机遇。

站在长期发展的角度和更深入的底层逻辑,同程艺龙往产业链上游进行布局,并定位于消费频次高、用户规模庞大和需求更为“刚性”与稳定的中端市场发展酒店连锁业,可大大增加公司的战略纵深和长期增长能力,而公司的科技赋能属性更可为酒店连锁业的轻资产模式带来极大的优势,最为重要的是,公司庞大的存量用户和不断流入的增量用户群体可支撑其快速扩张其酒店连锁的生意,反过来思考,在下沉中端市场快速发展的酒店连锁业可直接为公司带来甚至锁定更多的付费用户,这里可形成良好的正循环效应。

据此进一步推导,公司未来在住宿预定业务迎来新一轮增长期是可以期待的,无论是收入占比,还是由此所带动公司整体毛利率水平,大概率都是往“右上”的方向走。在内部协同效应和交叉效应带动下,住宿预定业务或会成为下一步拉动交通票务、景点票务和其他业务的“火车头”,这里将形成另外一个正循环效应。整体来看无疑会最终推动公司收入往新的层级甚至量级进行突破。

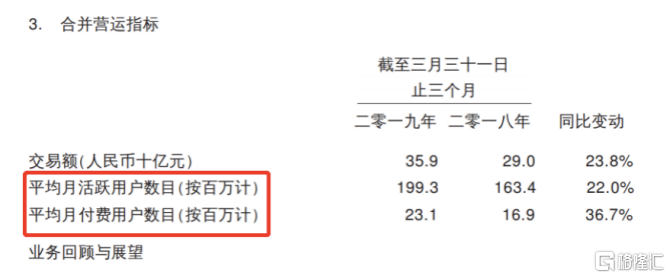

最后,我们返回到运营指标上面去继续探讨。据公告所示,2021年一季度的MAU、MPU分别为2.34亿、2730万,对应同比增速为57.8%、84.5%,而与2019年一季度的MAU、MPU的1.99亿、2310万作比较,最新公布的数据也有了提升,相比较而言,依然会是MPU的增长更快。反映付费用户的增长不但重新步入高增长的正常状态,更重回了加速通道。

从付费比率(=MPU/MAU)来看,2019年Q1、2020年Q1的数据分别约为11.6%、10.0%,2021年Q1的付费比率约为11.7%,该数据超越了2019年Q1,而按照近三年出现的情况,一季度的付费比率往往是全年的低位区间,以此推导至全年,2021年全年的付费情况或会优于2019年、2020年,与前述预期全年收入创新高的猜测能够一一对应。

(图片来源:公司公告—2021年一季度业绩公告)

(图片来源:公司公告—2019年一季度业绩公告)

年付费用户数据录得的数字为1.69亿,同比增长12.9%,据2020年年报公布数据,截止2020年12月31日,公司的年付费用户为1.55亿,也就是说,仅第一个季度便较去年年底增长了8.3%,笔者据此保守估计,全年预期实现35%-40%区间或以上的增长。

进步一来看,同程艺龙或会在第三季就有机会完成年初指引给出的2亿规模级别的年付费用户,从中长期角度,年付费用户的规模距离“天花板”还存在很大一段距离,而疫情之后国内用户的长期旅行出行及消费习惯正在发生改变,相比于过往集中在长假期进行长距离、天数较多的出行习惯,目前出现的趋势显示出出行频次在不断加强,消费者作出短途旅行、周边游、周末游及“说走就走”兴致游消费等决策与相关需求在不断提升,与此同时OTA渗透率较低、数字化改造处于低水平的下沉市场的出行需求在爆发,这些长期因素对于同程艺龙来说都是积极有利的一面,可进一步帮助其持续挖掘出年付费用户群体的空间。

值得一提的是,同程艺龙的创新、科技和互联网的基因,可快速推动此过程的实现。比如说,公司今年率先推出的“98元机票盲盒”这一创新性营销活动快速刺激了付费用户转化,特别是年轻用户、追求新鲜事物和体检的消费群体的狂热追捧,此事更一度登上了网络热搜,据媒体报道,在清明假期前后,该活动吸引了超过2000万用户参与抢购,引起了业界关注。

快速提升的OTA平台价值,用户规模与变现能力的双轮驱动

OTA平台说到底也是一个互联网平台,平台价值的评估,主要取决于用户规模、变现能力两个方面的考量上。

而平台价值的快速提升,通常是用户增长和变现能力的双轮驱动所共同实现的。在2021第一季度业绩公布后,不难看出,同程艺龙在这两个方面都取得了较好的成绩,以及展现出新的变化,未来实现增长路径清晰。

总结来说,在用户增长方面,通过对旅游出行产品供应商进行数字化改造的举措,多渠道线上线下获客的战略,以及投资产业链上下游等方式,不断提升获客的广度和深度,形成多处内外的正向循环效应,此外还有笔者多次强调的公司付费用户进入了加速时刻。

在变现能力方面,创新性营销活动为最明显的成功案例,另外深入到景点、交通枢纽提供数字化改造解决方案,切入到连锁酒店行业,或利用流量为供应商提供广告宣传及推广活动;聚焦用户需求,为用户提供多元化的综合一站式出行服务的长期愿景并没有改变,这些都是公司变现能力不断提升和巩固的表现,付费比率在一季度出现的突破,反映了可从数据方面反复验证变现能力提升的长期逻辑。

因此,笔者认为,市值创下上市后新高的同程艺龙,尚未完全反映出平台价值快速提升逻辑,创新高的股价,打开的是公司迈入新一轮价值重估的大门。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员