机构:国信证券

评级:买入

目标价:2.63 港元

停车出行业务运营规模快速增长

2018—2020年公司整体业务转型三年以来,停车出行业务的收入快速增长,分别为 0.62 亿、1.77 亿、4.81 亿港元,三年复合增长 178.53%。2020 年尽管停车业务受到疫情等不利因素的影响,该业务仍实现溢利 1.80 亿港元,首次盈利。我们预计公司 2021—2023 年未来三年累计签约管理车位数量将分别达到 18 万、27 万、36 万个,维持高速增长。公司在机场、高铁站等市政配套及城市路侧车位领域竞争优势较为明显,随着2021 年出行需求的强劲复苏,停车业务的毛利率将恢复到疫情之前的水平。

基础设施不动产基金管理业务稳步增长

占地 8.63 平方公里的北京首钢园区是北京城区内最大的一片可供开发的土地资源,也是公司不动产基金管理业务的核心资源。基金的投资人包括全国社会保障基金理事会、北京市、河北省、吉林省、四川省等政府基金和中国农业银行、中国人寿等大型金融机构。截至 2020 年末,公司来自基础设施不动产业务收入 2.13 亿港元,同比增长 18%,全年实现溢利 1.37 亿港元,同比增长 26%,稳步增长。我们预计后续随着公司不动产基金目陆续进入退出期,该业务将迎来丰厚的超额收益回报。

现金储备充沛,持续稳定高派息

截至 2020 年末,公司资产负债率仅为 16%,融资杠杆仍有较大的提升空间。2020 年度内,公司继续得到战略投资人的大力支持。公司获得首钢控股、欧力士、新创建集团等股东的增持,募资约 17.06 亿港元;2020 年 8 月,公司完成与大湾区共同家园发展基金的可转换债券认购协议,募资 2.95 亿港元;2021 年 2 月公司完成配售,募资约 4.19 亿港元。上述总计募资约 24.2 亿港元。2021 年公司计划处置部分首钢资源的股份,预计将回流逾 10 亿的现金。充沛的现金储备, 为停车业务及不动产基金管理业务规模的持续发展奠定了坚实的基础。公司宣布派发 2020 年末期股息 4 亿港元,加上中期股息 3 亿港元,全年实现股息分配 7 亿港元。2018—2020 年,公司累计给股东的分红派息达 21 亿港元,给股东带来了丰厚的投资回报。

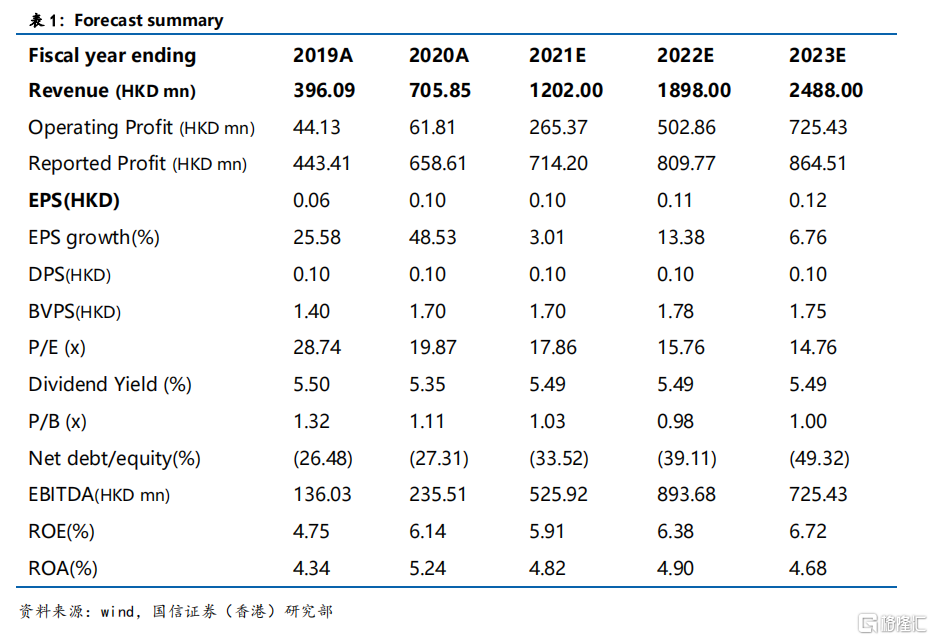

投资建议及盈利预测

公司股价近期调整幅度较大,主要由于市场对公司今年将处置部分首钢资源股份可能带来一次性亏损的担忧,我们认为首钢资源股权的转让有利于公司进一步聚焦主业。而随着万亿级中国基础设施 REITS 时代的开启及北京冬奥会开幕的临近,公司的市场关注度或将不断提升。我们预计公司 2021—2023 年将分别实现营业收入 12.02 亿、18.98 亿、24.88 亿港元,归母净利润至 7.14 亿、8.10 亿、8.65 亿港元,对应 EPS 分别为 0.10 港元、0.11 港元、0.12 港元。给 予公司目标价 2.63 港元,维持“买入”的投资评级。风险提示 停车出行业务规模扩张、不动产基金管理业务规模增长低于预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员