摘要

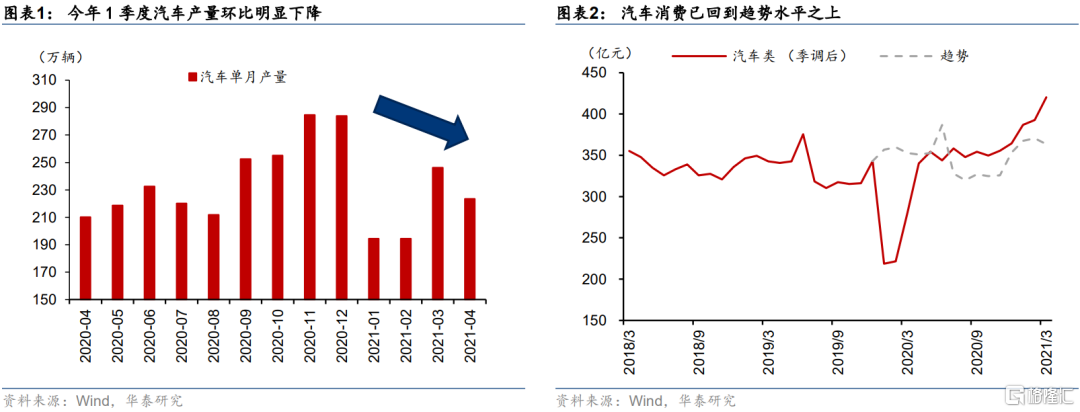

今年以来,全球范围内的芯片短缺现象“愈演愈烈”。去2月起,陆续有汽车厂商宣布由于半导体供给不足而大规模减产,智能手机、电脑和游戏机等消费电子行业生产同时受到冲击。4月中国汽车产量环比下降9.3%;平均而言,1季度相比去年下半年产量下降15%。另一方面,疫情推动数字化需求快速上升,而疫后汽车等消费需求显著回暖,加剧芯片供需缺口。

粗略估算,中国芯片相关行业占GDP的比重约为13%。在制造业中,与芯片直接相关的行业包括专用及通用设备、汽车、交通运输设备、电气机械、计算机,以及相关度略低的其他制造业和金属制品业。另一方面,信息服务技术等第三产业也与芯片较为相关。

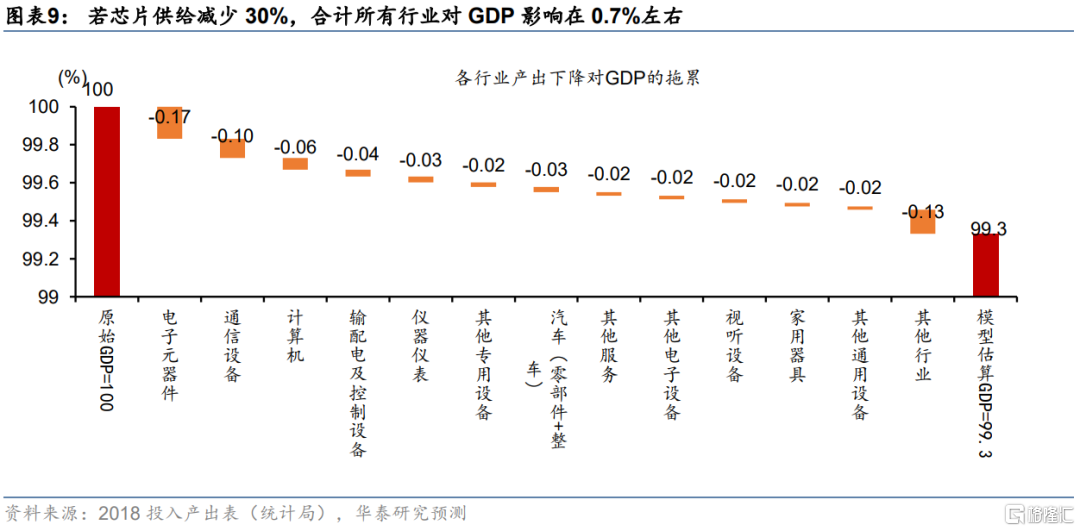

我们估算芯片短缺对中国GDP的影响可能在0.7%~1.9%之间。这一估算的假设是今年芯片总供应减少约3成,且持续4个季度左右。参考当前汽车行业产量走势,当芯片供应下降30%时,相关行业产出可能普遍下降10-15%。粗略估算,芯片短缺或拖累中国整体GDP(非增速)下降1.9%左右。但是,这一计算方法并未充分考虑各生产要素之间的替代效应。更仔细地,我们采用2018年全国投入产出表数据进行分行业估算,再汇总——此种更为保守的估算方法下,芯片短缺对整体GDP的负面影响可能在0.7%左右。

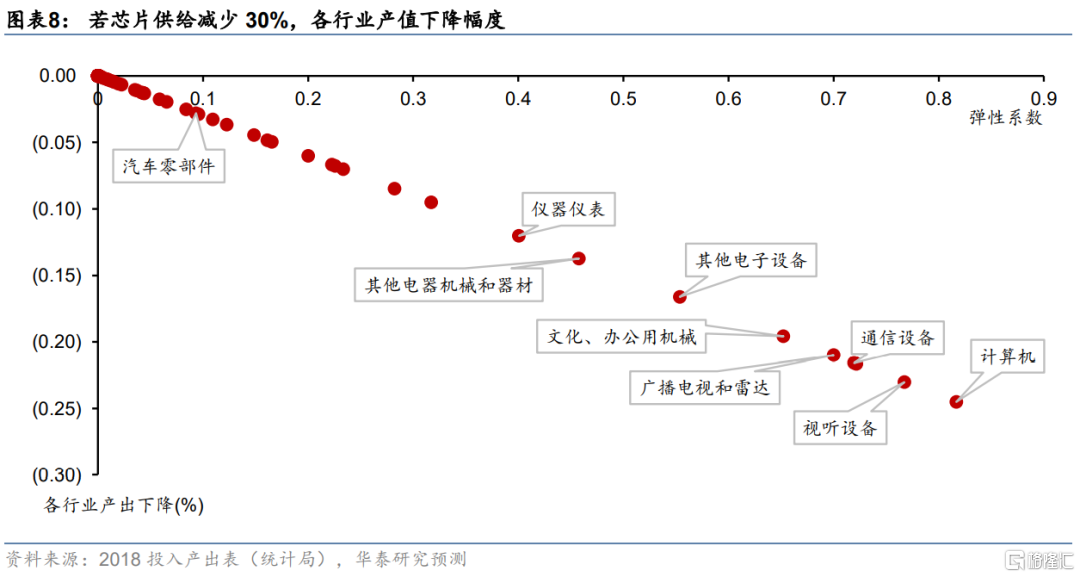

芯片缺货影响产出最显著的行业包括计算机、手机、仪器仪表、视听设备、家电等消费电子类设备,以及汽车行业。预期芯片短缺可能至少持续至今年底。假设芯片缺货30%,上述行业产出将下降2%-25%不等(具体请见正文图表8)。疫情防控形势和国际局势的变化导致这一预期仍面临不确定性。但另一方面,如果芯片短缺持续时间更长,相关行业的产业结构调整压力会加大。

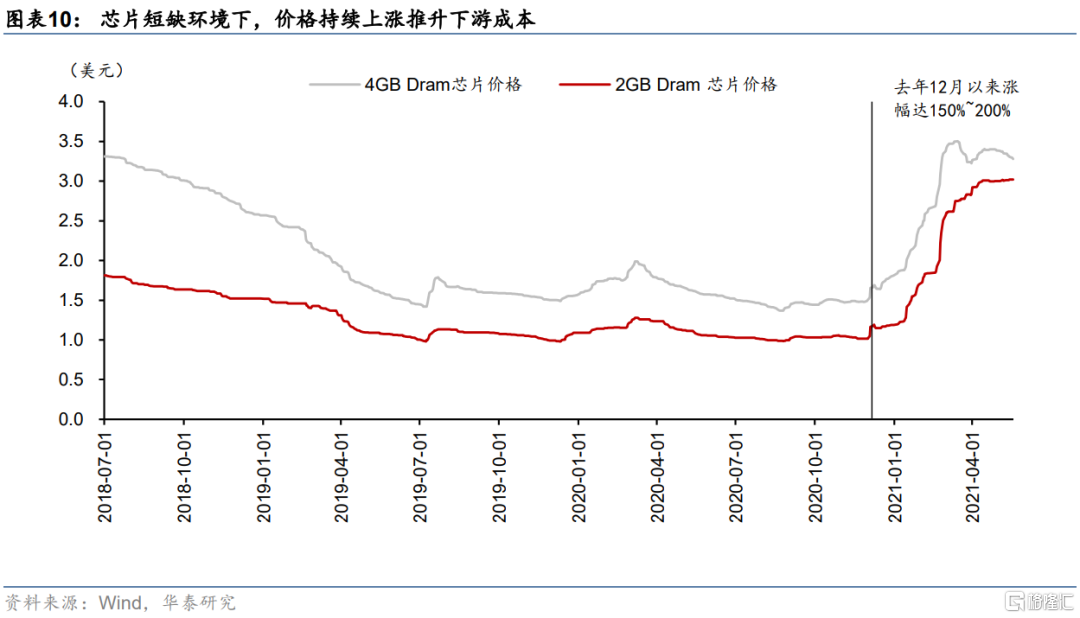

“缺芯”现象折射出疫情后供应链受损及全球重启+美欧巨额财政刺激下的供需缺口,以及芯片相关行业(如汽车、电子、家电等)受到成本推动的涨价压力。短期内,“量缩价升”的局面或将维持。鉴于疫情的持续时间较长且不确定性犹存,而美欧大规模财政刺激对需求的推动仍在发酵,供需缺口可能进一步扩散。

风险提示:供应链短缺程度及持续时间大于预期;消费需求复苏不及预期。

今年以来,全球范围内的芯片短缺现象“愈演愈烈”。去年12月起,陆续有汽车企业宣布因芯片短缺而减产。大众中国方面称,因一些特定汽车电子元件的芯片供应不足,导致一些汽车生产面临中断的风险,缺“芯”问题让大众在中国的产量损失5万辆左右。据AutoForecastSolutions最新统计,全球汽车市场将因芯片短缺而减产超200万辆。今年4月,中国汽车产量环比下降9.3%;平均而言,1季度相比去年下半年产量下降15%(图表1)。此外,游戏、智能手机以及个人电脑等消费电子类行业也受到芯片短缺的困扰。我们根据行业数据估算并参考市场预期,预计全球芯片的供需缺口将达到20%-30%[1]。

芯片供给持续受限,主要是由于行业新增投资不足、产能利用率回升缓慢,同时还受到一些临时偶发事件的负面影响。从生产过程来看,芯片制造厂商提高现有产能利用率难度本就较大。例如,晶圆制造厂需要花费大约24周来增加产能利用率,之后的制造和封装测试更额外分别需要12与6周。同时,半导体行业前期资本开支巨大,厂商在新增投资时往往较为谨慎;而2020年受到疫情影响,相关厂商资本开支更是普遍出现负增长。此外,今年2月以来,美国暴风雪、日本芯片厂失火、以及台积电工厂停电等偶发事件亦导致供给“雪上加霜”。

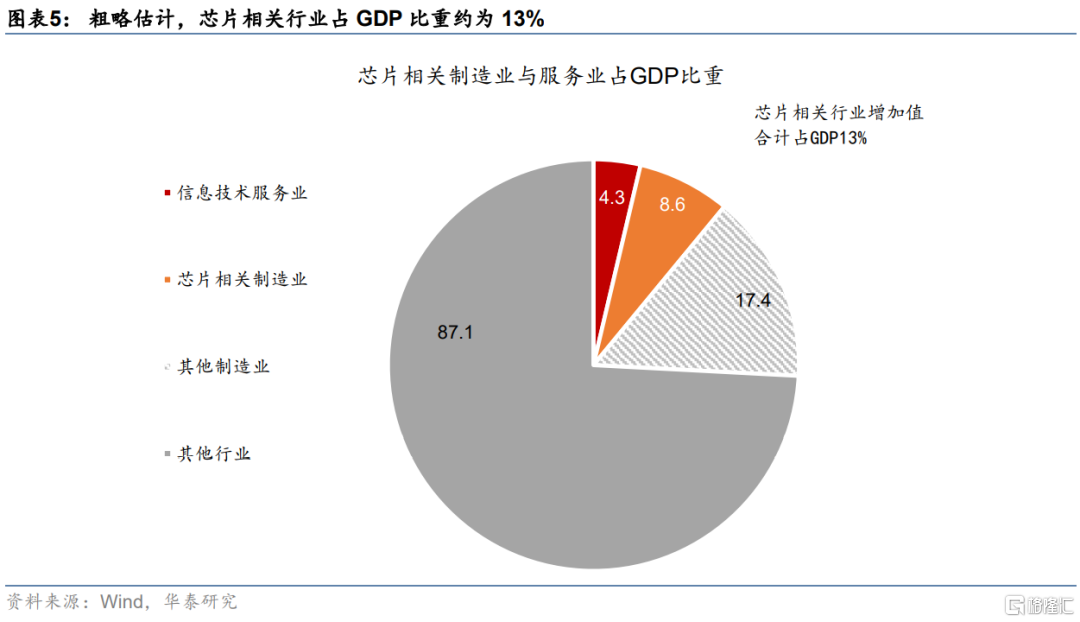

另一方面,疫情后消费需求复苏、持续拉动芯片需求。随着国内外疫情防控和疫苗覆盖的推进,汽车、通讯和家电等领域消费快速反弹。中国汽车和手机零售增长已将超过疫情前的趋势水平,家电与音像器材消费亦处在回升通道(图表2,3和4)。同时,下游消费行业的科技创新开启了半导体需求的新一轮扩张。例如汽车电动化、智能化即增加对车载芯片的需求,5G手机对芯片的要求更高,远程办公、教育带动PC的增长,而5G基站、电动车充电桩等新型基础设施建设也进一步推动半导体需求走高。今年1季度,国内市场手机出货量同比增长100%,其中5G手机占比71.3%;1季度全球范围内5G手机同比增长13.9%。与此同时,碳中和背景下电动车增长迅猛——2020年全球销量达320万量,相比2019年增长43.4%。

在中国,芯片相关行业占GDP的比重约为13%。如图表5所示,在制造业中,与芯片直接相关的行业包括专用及通用设备、汽车、交通运输设备、电气机械、计算机,以及相关度略低的其他制造业和金属制品业,而这些行业合计占制造业比重达33%,整体制造业占GDP比例则为26%。另一方面,信息服务技术等第三产业也与芯片较为相关,占GDP比例为3.7%(均为2020年数据)。

我们估算,芯片短缺对中国GDP的影响可能在0.7%~1.9%之间。我们的假设是芯片供应下降30%左右且持续至今年底。参考当前汽车行业产量走势,当芯片供应下降30%时,相关行业产出可能下降10-15%左右。若上述芯片相关行业均受到同等程度的影响,芯片短缺或拖累中国整体GDP(非增速)下降1.9%左右。值得强调的是,这一计算方法并未考虑各生产要素之间的替代效应:芯片供应下降的确会导致下游产品(如汽车)减产,但企业可选择加大其它要素的投入,或转而生产更多对芯片依赖度较低的产品,以弥补整体产值的下降。

更仔细地,我们采用2018年全国投入产出表数据进行分行业估算,再进行汇总——此种更为保守的估算方法下,芯片短缺对整体GDP的负面影响可能在0.7%左右,其中计算机、部分专用设备及机械(包括家电)、仪器仪表和汽车零配件行业受冲击较大。

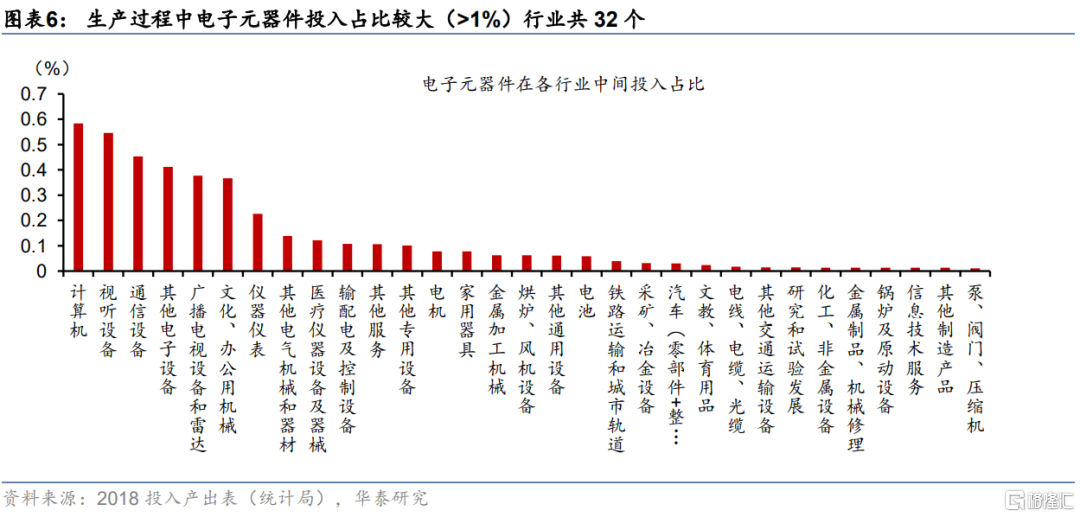

在153个细分行业中,生产过程中电子元器件投入占比较大(>1%)行业共32个。根据2018年投入产出表,中国经济细分行业共计153个,涵盖农业、制造业、建筑业及第三产业。以电子元器件投入占总体中间投入比重衡量,超过1%的行业共32个,其中计算机、视听设备、通信设备等电子设备,文化办公用品机械、家电、仪器仪表,以及汽车等行业投入占比较高(图表6)。

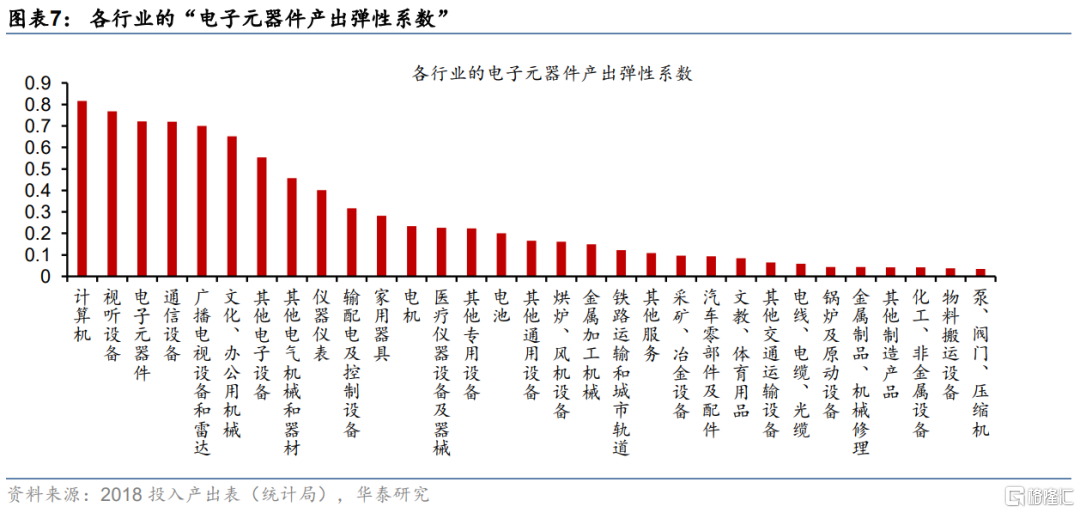

我们估算,计算机、试听设备与通信设备行业的“电子元器件产出弹性系数”高达0.8、0.76和0.7,而汽车行业(包含整车与零部件)的“电子元器件产出弹性系数”为0.1(图表7)。假设各个行业将劳动、资本与中间投入产品按照柯布-道格拉斯 (Cobb-Douglas)生产函数将投入转化为产出。由投入产出表可计算出各行业相对于电子元器件的弹性系数(若弹性系数为X,当电子元器件供给下降1%,该行业供给可能下降X%,具体方法请见附录)。

芯片缺货对产出影响最大的行业包括计算机、手机、仪器仪表、视听设备、家电等消费电子类设备,以及汽车行业。如图表8显示,假设芯片缺货30%,上述行业总产值或将下降2%-25%不等。

汇总各行业影响,我们估算芯片短缺30%将造成总体GDP下降0.7%左右。综合考虑上述芯片缺货对行业产出的影响,以及该行业在GDP中的占比,可知在芯片短缺的背景之下,电子元器件、手机、计算机、仪器仪表、汽车和家电等行业产出下降对GDP的拖累更加显著(图表9)。

整体来看,部分行业高估(如手机和计算机)与低估(如汽车)的影响大体抵消。相较前者,汽车行业用到的芯片相对技术难度较低,当整体产能不足时,芯片厂商可能会集中生产技术难度更大、利润率更高的产品。换句话说,智能手机与PC用到的芯片利润率更大,芯片厂未来可能会将更多产能投放到相关领域,而投放到车载芯片产能较小。因此,芯片缺货对于汽车行业的影响或许被低估,对通信设备、计算机等行业的影响或被高估。不过,汽车行业(包括整车与零部件)增加值在GDP中占比2%,与包括计算机在内的整个电子行业相当。因此,有理由相信,上述高估与低估并没有造成最终结果出现过多系统性的误差。

往前看,市场普遍预期芯片短缺可能至少持续至今年底。根据业内人士的预计,芯片荒可能至少持续至今年年底[2],但这一预期亦面临不确定性:全球疫情防控态势仍相对严峻,尤其是在新兴市场国家。同时,自2018年中美贸易摩擦升级以来,国际局势风云变化,而半导体供应链高度依赖全球化的分工,任何一环出问题都可能影响整体产业链。如果芯片短缺持续时间更长,相关行业的产业结构调整压力会加大,对经济增长的负面影响可能加深。

短期内相关行业或将继续面临“量缩价升”的局面。“缺芯”现象实为疫情后全球产业链的折射——新冠疫情已持续一年有余且时有反复,导致全球产业链迟迟不能完全恢复至疫前水平。半导体作为链条最长、分工最复杂的产业链之一,率先反映出这一供给压力。另一方面,全球重启+美欧巨额财政刺激之下,消费和投资需求快速走强推动价格上涨,今年春节后的全球大宗商品价格大幅上涨、全球房价走高、农产品价格上行等皆是如此。原材料价格上涨叠加供应链短缺,导致芯片相关行业(如汽车、电子、家电等)中成本推动的涨价压力明显加大(图表10)。如我们在报告《PPI 上涨周期的“赢家”与“输家”》(20210513)中所述,大宗商品、农产品及芯片等通胀趋势可能比一致预期更有“粘性”,甚至在全球服务业重启的背景下扩散到更多服务业。鉴于疫情的持续时间较长且不确定性犹存,而美欧大规模财政刺激对需求的推动仍在发酵,短期内供需缺口可能进一步扩散。

风险提示

供应链短缺程度及持续时间大于预期;消费需求复苏不及预期。

附录——我们如何用柯布-道格拉斯 (Cobb-Douglas)生产函数进行计算?

生产函数具有规模报酬不变与边际产出递减的性质,符合大多数行业的一般规律。为了简化计算,我们进一步假设,电子元器件是各行业需要的唯一中间产品。

由于柯布-道格拉斯 (Cobb-Douglas)生产函数优良的数学性质,对于单一行业来说,劳动、资本与电子元器件各生产要素都将从该行业的最终产出中得到固定比例报酬。以计算机行业来说,电子元器件的投入在计算机行业产出(计算机行业增加值+电子元器件中间投入)的比重达81.7%。这意味着每1元的计算机行业产出中,上游的电子元器件商将得到0.82元的回报。某一个生产要素从最终产出中得到的报酬越多,意味着该生产要素对于该行业生产越不具有替代性,产出弹性就越低。因此,要素报酬与产出之比同时也衡量该生产要素的产出弹性。具体来看,电子元器件报酬在计算机行业产出的占比同时也是电子元器件这一中间产品对计算机行业的产出弹性,如果电子元器件投入下降1%,整个计算机行业的产出将下降0.82%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员