根据印度卫生部公布的最新数据,截至当地时间5月5日8时,过去24小时内,印度新增确诊病例382315例,连续14天新增病例超30万例,累计确诊病例超2000万例,达到2067万例,成为继美国之后第2个确诊数超2000万的国家;当日新增死亡病例3780例,累计死亡226188例。而印度新冠疫情再次爆发,医疗相关个股表现强势。

4月28日,医疗器械龙头迈瑞医疗公布2020年全年以及2021年第一季度业绩情况。在此之际,笔者来探讨一下迈瑞医疗的“出海”历程。

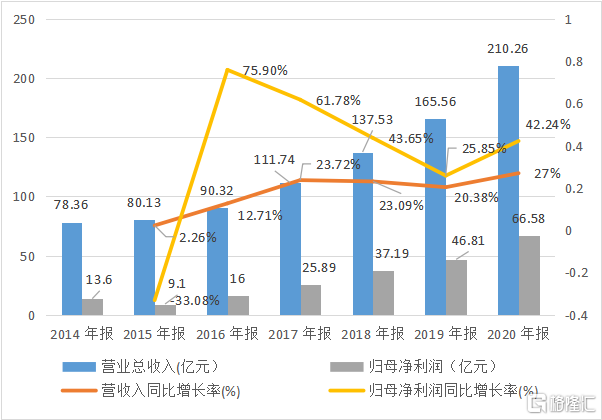

2020归母净利润同比增长42.24%

2020年公司营业收入210.26亿元,同比增长27%;归母净利润66.58亿元,同比增长42.24%;归母扣非经常性损益净利润65.40亿元,同比增加41.70%;经营活动产生的现金流量净额88.70亿元,同比增长87.85%;研发投入20.96亿元,同比增长27.04%。

2021年第一季度公司营业收入57.81亿元,同比增长21.93%;归母净利润17.15亿元,同比增长30.59%;归母扣非净利润16.96亿元,同比增长35.35%。

图表一:公司盈利情况

数据来源:WIND,格隆汇整理

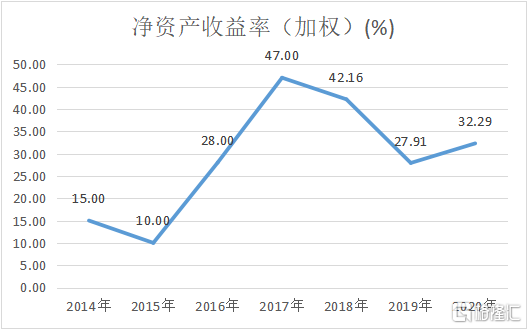

按照加权的净资产收益率来看,公司ROE由2019年的27.91%上升至2020年的32.29%,同比增长4.38pp。基本每股收益5.4765元,拟10派25元现金红利(含税)。

图表二:ROE情况

数据来源:WIND,格隆汇整理

具体来看公司各项业务情况:

在生命信息与支持系列产品上,2020年受到新冠疫情影响全球订单激增,公司营业收入100.06亿元,同比增长54.18%。作为疫情期间需求量最大的业务领域,生命信息与支持业务中的监护仪、呼吸机、输注泵以及瑞智联IT解决方案都成为了国内外战胜疫情的有利武器。

值得关注的是,公司在高端产品线上不断拓展,2021年4月23日,迈瑞A9超高端麻醉系统正式发布,预计将开启麻醉领域的新时代。未来,随着公司在全球的品牌影响力提升,生命信息与支持业务有望继续保持竞争优势,提高市场渗透率与占有率。

在体外诊断业务上,2020年公司保持稳健增长,国产替代空间较大,营业收入66.46亿元,同比增长14.31%。作为成功抓住国产替代浪潮机遇的国产IVD龙头企业,公司在2020年加大高端产品布局,在高端五分类血液细胞+CRP分析仪、高速生化分析仪、高速化学发光免疫分析仪等产品实现客户群突破。

3月28日,迈瑞智检实验室正式发布,将自动化设备方案、常规与增值服务方案以及信息化方案进行整合,这意味着公司已经成为体外诊断整体方案的供应商,并有望在未来,在产品不断创新中持续为公司带来业绩增长动力。

在医学影像业务上,2020年公司向超高端进行突破,营业收入41.96亿元,同比3.88%。公司从早期立足于中低端(DC系列),随后发力高端(昆仑系列),向超高端产品进行突(在研)。2020年为应对新冠疫情,公司重磅推出MX以及ME系列高端便携彩超产品,发布AI相关智能诊断。

此外,公司基于“瑞影云++”影像云服务平台,为超声医疗工作者打造立体的交互沟通媒介。未来,公司有望继续加大对于超高端系列产品的研发投入,吸引更多高端用户群体,提升市场份额。

未来目标:海外收入占比将达到70%

在医改政策大环境之下,无论是医药还是医疗器械行业,都将创新研发当作是发展战略中的首要目标。而2020年全球新冠疫情爆发,不少投资者在关注公司创新能力外,更加关注的是谁拥有“出海”的能力,这也是笔者想要探讨的关于迈瑞医疗国际化的问题。

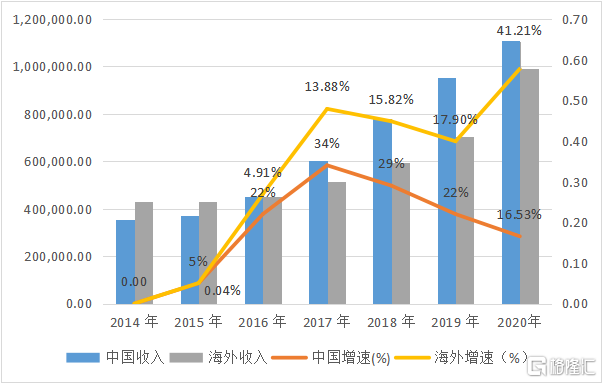

迈瑞医疗在2000年开始进行海外贸易,逐步发展到全球约200个国家的销售网络。在20年时间里,公司将海外业务从0做到2020年99.16亿的体量,2020年海外收入同比增速达到41.21%,国内与国外营收占比分别为53%与47%,成为目前医疗器械行业板块公司中出口最大的企业。

图表三:公司2014年至2020年国内外销售收入情况

数据来源:WIND,格隆汇整理 单位:万元

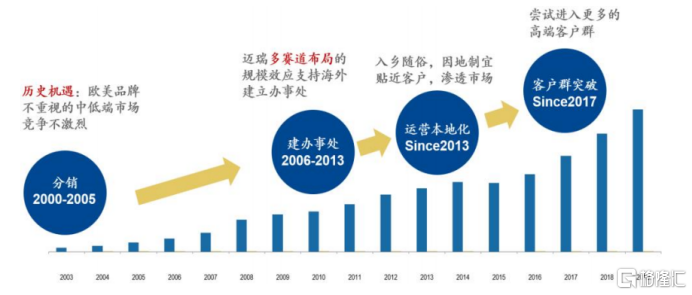

从迈瑞国际化的历史发展路径来看,主要分为4个阶段:

1. 2000—2005年:贸易粗放时代,分销为主

迈瑞于2000年前后进入海外市场,公司最初的目标很明确:抓住欧美品牌并不重视的中低端市场。2000-2005年这个阶段,公司主要依靠分销在海外进行销售,并依靠高性价比在中低端市场占据了一定的市场份额,这为公司之后的发展打下了坚实的基础。在这一阶段,公司实现了海外营收零的突破。

2. 2006—2012年:建立海外办事处,收购Datascope打开美国市场

2006年是转折之年,公司在纽交所成功上市,知名度得到大幅度提升。从这一年开始,公司在海外建立办事处。2008年,公司收购Datascope后更是直接拥有了Datascope在美国的销售渠道。在这一阶段,公司海外营收大幅度增加,知名度有了质的提升,并打开了迈瑞在美国市场的渠道,对于其全球化有重大的战略意义。

3. 2013—2016年:本土化运营,海外业务再次起航

在代理模式做到极致后,由于海外医院结构差异巨大,直销平台体系的搭建迫在眉睫。凭借过去近十年积累的经验,公司开始实行运营本地化策略,具体体现在聘用外籍员工、主动融入当地文化等行为上。本地化策略使公司更加贴近当地客户,销售额也得到了进一步的提升。在这一阶段,公司入乡随俗,逐步渗透市场,成为海外业务再次起航的关键时期。

4. 2017年至今:向高端客户群突破,扩容可及市场

公司2016年从美国退市,但并没有减慢公司在国外市场的布局。公司于2017年开始细分市场和团队,寻求在高端市场和新兴市场上实现客户群的突破。2020年的新冠疫情加快了这一进程,公司在2020年全年进入了超过700家海外高端客户,超过了历年国际市场高端客户突破数之和,公司的品牌推广因此提前至少五年时间。在这一阶段,公司开始尝试向海外高端市场进行扩展,并取得了一定成果,其中包括:

(1) 北美地区:公司成功地实现了更多高端客户群的突破,包括美国佛蒙特中部医疗中心、罗伯特伍德巴纳巴斯医疗集团、贝斯以色列女执事医疗中心、北密西西比医疗服务中心等;

(2) 欧洲地区:公司突破了100多家高端客户,并且是从整个医院层面的大范围的全方位突破,包括德国柏林大学附属夏里特医院、英国皇家伦敦医院、英国格兰奇大学医院、丹麦奥尔堡大学医院、法国蒙多大学医院、日内瓦大学医院、西班牙巴塞罗那妇女儿童医院等;

(3) 新兴市场:公司的监护、检验、超声产品和解决方案也进入了更多的高端医院、集团医院和大型连锁实验室。

比如,公司的检验产品和解决方案大规模突破了俄罗斯的斯科利弗索夫斯基急救医学研究所,监护产品和解决方案大规模突破了以色列最大的医疗中心希巴医疗中心、俄罗斯的莫斯科沃罗诺夫斯科耶传染病医疗中心、巴西的阿尔伯特·爱因斯坦医院和圣保罗市大学医院附属医院等。

图表四:迈瑞国外销售策略的进程

数据来源:迈瑞投资者开放日交流材料,格隆汇整理

俗话说,罗马不是一日建成的。迈瑞之所以能够借新冠之际在海外营收上突破700家高端客户,也是来自于公司长达20年的国际化布局。如果将海外营收占比作为企业出海能力的重要参考因素,那么迈瑞在其中处于什么水平呢?

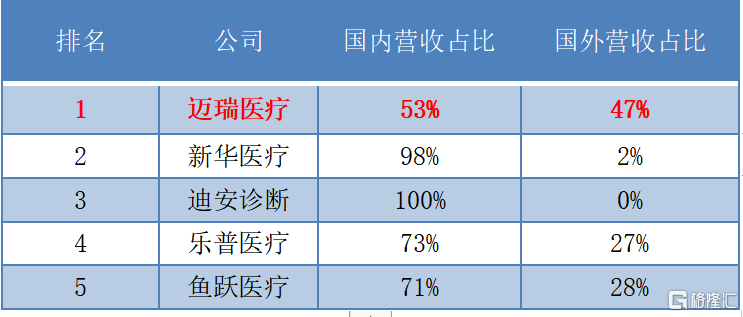

笔者整理了国内本土TOP5的医疗器械公司2020年报数据来进行对比。作为医疗器械的龙头公司,迈瑞医疗2020年国外营收占比达到47%,高于乐普医疗的27%以及鱼跃医疗的28%,更是远超于基本没有在海外布局的新华医疗以及迪安诊断。这也能够侧面印证,迈瑞在国际化上的布局相较于同行而言,可谓是一个起得早还成绩佳的优秀青年。

图表五:本土TOP5医疗器械公司2020年海外营收占比

数据来源:WIND,格隆汇整理

需要尤为关注的一点是,迈瑞管理层在投资者调研中曾表示,虽然迈瑞已经拓展了超过700家高端用户,但已布局的二十多个产品在全球整体可及市场中的市占率仍然只有低个位数,公司海外业务收入仅占集团整体的一半还不到,这个比例还远远不足。在未来公司的目标是将海外业务收入比重提升至70%。换言之,公司将在47%的海外占比上,提升23个百分点。根据EvaluateMedTech数据统计显示,2019年全球医疗器械市场规模约为4519亿美元,预计未来4年的增速约为5-6%。在全球超万亿人民币的市场规模下,公司海外市场增长空间极具想象力。

小结

如果长期跟踪医药板块的话,可以明显的发现,近年来无论是医药企业还是医疗器械公司,都在提及“创新研发”的重要性。而自从新冠疫情以来,“国际化”成为投资者新的关注焦点。

然而出海的发展战略说起来容易,做起来并非易事。尤其是对于医疗器械这个特殊的行业,易做难优,想要进入高端的医疗机构,就得在每一个环节做到最优,无论是产品性能、价格、还是后续的服务跟踪。这也使得在医疗器械行业中,想要大面积铺开做国际化,仅凭心血来潮是做不好的。

回顾迈瑞的二十年出海历史,从最初的做中低端,到如今全系列产品和整体解决方案入住顶级医院。此次疫情带来的不单单是一次性订单,反而是借助疫情证实了公司与国际品牌同台竞技的实力,同时更加有效地提升了公司的品牌知名度,为日后更多产品协同入院、从而拿下更多订单打下了坚实的基础,这也将加速公司的成长,值得长期关注与期待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员