据环球时报援引《印度时报》28日消息,在过去的24小时内,印度新增3286例新冠肺炎死亡病例。报道称,这是自疫情暴发以来,印度首次出现单日死亡病例超过3000人的情况。

报道还提到,在过去的24小时内,印度新增362770例新冠肺炎确诊病例。这一确诊数和死亡病例数均刷新此前记录。

一天36.2万的确诊数意味着,全球每增加3位新增确诊病例,其中就有1位来自印度;而超3286例死亡病例则意味着印度每分钟就有约2人死于新冠肺炎。

由于印度本身体制的问题,这场疫情的控制难度可能会远超乎想象,张文宏说即使是现在马上加快疫苗接种,也已经来不及了,更大的暴发还在后面。全球已有十余个国家和地区限制来自印度的航班,包括英国、加拿大、新加坡等国家。

随着越来越多国家开始对印度的出入境进行限制,停止与印度的往来,一些印度占比较高的行业将受到影响。其中CXO板块、原料药与仿制药等领域当下国内存在进口替代的可能。另外,部分器械、新冠疫苗、新冠检测也可能迎来需求的提升。

1、原料药板块

在原料药的制备中,主要分为大宗原料药、特色原料药和专利原料药。大宗原料药主要是专利过期时间较久、工艺路线稳定、技术门槛较低的品种,对于成本端具备较高的要求,国内方面成本优势显著,有类似新和成一类的行业龙头。

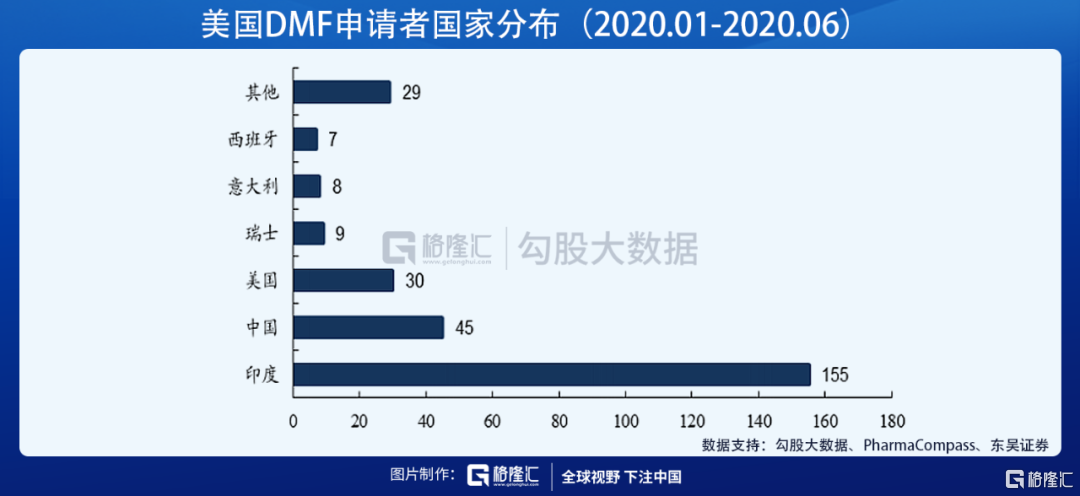

而特色原料药行业附加值相对较高,近年来随着国内政策改革,国内每年获得DMF注册仅次于印度,同时在产品结构上与印度近似,存在替代的可能。从美国DMF持有人分布看印度2016年拥有的DMF持有人已超过300个,远超其他国家(包括中国和美国自身),每年新增申请也远超其他国家,仅2020年上半年新增DMF申请者就有155家来自印度。

中印同为原料药供应大国,存在订单转移的可能。当下中国原料药供给占全球的9%,印度为12%,而从结构上来看,当前中国的出口大宗原料药占比较大,在产业链中占据上游,主要供给了印度市场68%的大宗原料药,印度则是特色原料药为主,在产业链中占据中游的位置。

根据川财证券研究所的报告,从产品上看,印度原料药品类主要为抗感染、心血管、中枢神经、呼吸领域,其中抗感染和心血管占比超过50%。当前国内在相关领域具备一定的积累,产能也较为充足,在印度原料药产能受到抑制的情况下,预计将会有更多订单向国内转移,国内相关原料药企业有望受益。

除外部因素外,国内“4+7”集采之后,原料药行业迎来制剂一体化的重要战略机遇期。目前,国内原料药企还处在制剂一体化布局的早期阶段,中长期增量可期。部分企业开始开拓CMO/CDMO 业务,行业仍处在上行周期。

2、CMO/CDMO板块

印度是全球仿制药工厂,拥有极强的制药工业基础,尤其在供应美国市场方面,印度在仿制药制剂与原料药出口方面具有全球性优势。然而印度的CXO产业并没有诞生世界级龙头,依托其API工艺与制药产业基础转型较为突出的企业也仅有Jubilant Life Sciences一家企业进入CDMO企业规模世界前十。

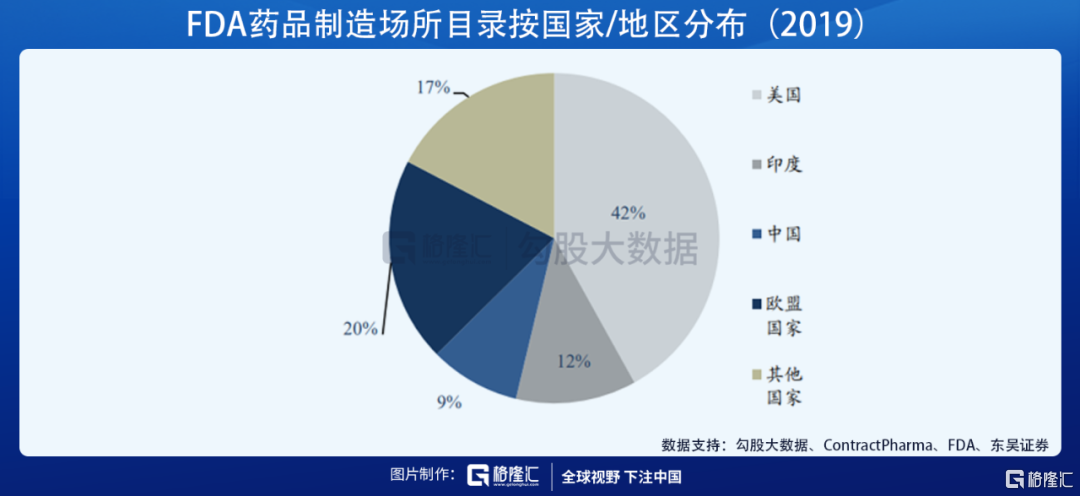

从产能来看,以FDA药品制造场所目录(Drug Manufacturing Site Catalog)所载数量代表产能,2019年美国本土、印度和中国拥有的符合cGMP生产场所分别为1793、505和379座,对应占比分别为42%、12%与9%,为该目录前三名,由此可见在符合FDA的cGMP产能(包括API与制剂)方面中国目前仅次于美国与印度。

在大分子产能方面,根据ContractPharma统计,北美与欧洲仍有绝对优势,设施数与平均产能均高于中印,中国的设施数高于印度而平均产能低于印度,每座设施所具备的总反应釜能力在4000L左右。总体而言,中国与印度在cGMP产能上落后于欧美,但具备有较大潜力,小分子产能中国落后印度,大分子两者能力相当。

根据东吴证券的观点,对比欧美、印度与中国CXO产业的能力,中国在产能、人效潜力和成本控制方面优于欧美的同时,生物制药领域人员素质、技术水平及专利保护能力强于印度,拥有更高的“综合实力评分”,未来全球CXO产业中心向中国转移势在必行。

此次疫情中国控制疫情的能力和产业的稳定性得到了充分体现,中国承接全球CXO产能的趋势很可能会加速。尽管目前行业估值偏高,但是在当前国际形势的催化下,仍可能有一定的机会。

3、新冠相关器械

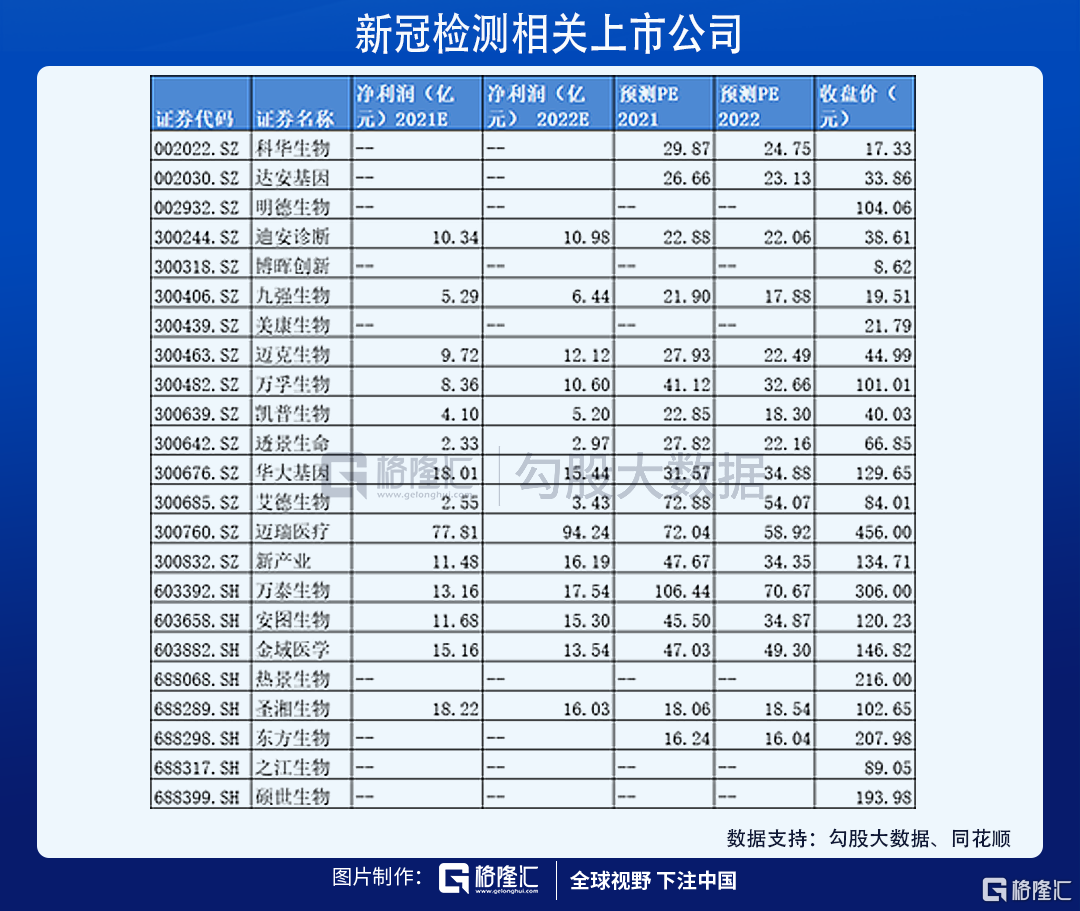

首先是检测需求,新冠检测试剂相关公司如果能拿到印度订单,将进一步延续去年的高业绩增速。另外就是医用手套供应商英科医疗、蓝帆医疗等,呼吸机供应商迈瑞医疗、鱼跃医疗等。

4、新冠疫苗

根据东兴证券近期的报告,当前全国累计接种约2亿剂次,近期平均每日接种350-500万剂次;预期2021年6月,新冠疫苗接种率有望达到40%;2021年底,有望实现约60%接种率;2022年初,有望实现70%-80%接种率,实现约11亿人次接种。我国新冠疫苗市场规模达有望达1500-1800亿元,其中2021年采购市场规模有望达1000-1500亿元,兑现超65%,2022年采购市场规模约为300-500亿元。

海外新冠疫苗采购市场或将于2023年年中前饱和,2021年上半年美国、英国、欧盟等地市场获得优先供应,三者均有望于21年三季度及以前完成群体免疫;2021年下半年和2022年核心供应对象为其他发达国家市场和非发达国家市场,全球或将于2023年实现群体免疫。2021年和2022年上半年新冠疫苗市场供不应求,2022年下半年后市场供应充分,或将出现安全性、有效性、单价等多维度竞争,此外22年供应核心对象为发展中国家和COVAX等主体,判断22年疫苗单价或出现下降。相关疫苗上市公司值得重点关注:

沃森生物:新型冠状病毒mRNA疫苗(ARCoV)目前已进入II期临床尾声,进展顺利,预计将于5月开展海外III期临床试验。

康泰生物:公司新冠疫苗多路径布局,其中灭活疫苗已经进入Ⅲ期临床,有望成为最好的灭活新冠疫苗(2期临床数据)。

智飞生物:重组蛋白(CHO表达)新冠疫苗,已获批紧急使用。假设销售量约3亿剂,单价60元/剂,则公司新冠疫苗销售收入有望达180亿元,假设单支疫苗利润达20-40元,则新冠疫苗净利润有望达60-120亿元。

康希诺:Ad5载体疫苗,已获批附条件上市。假设销售3亿剂,单价100元/剂,则公司新冠疫苗销售收入有望达300亿元,假设单支疫苗利润约30-60元,则公司新冠疫苗利润有望达90-180亿元。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员