本报告导读

大势研判:中枢为3300-3700的横盘震荡;风格研判:中盘蓝筹下,制造的中段,科技的起点;行业配置:新能源车/光伏/工业设备/电子/医药;主题投资:国货之光、碳中和与国企改革。

摘要

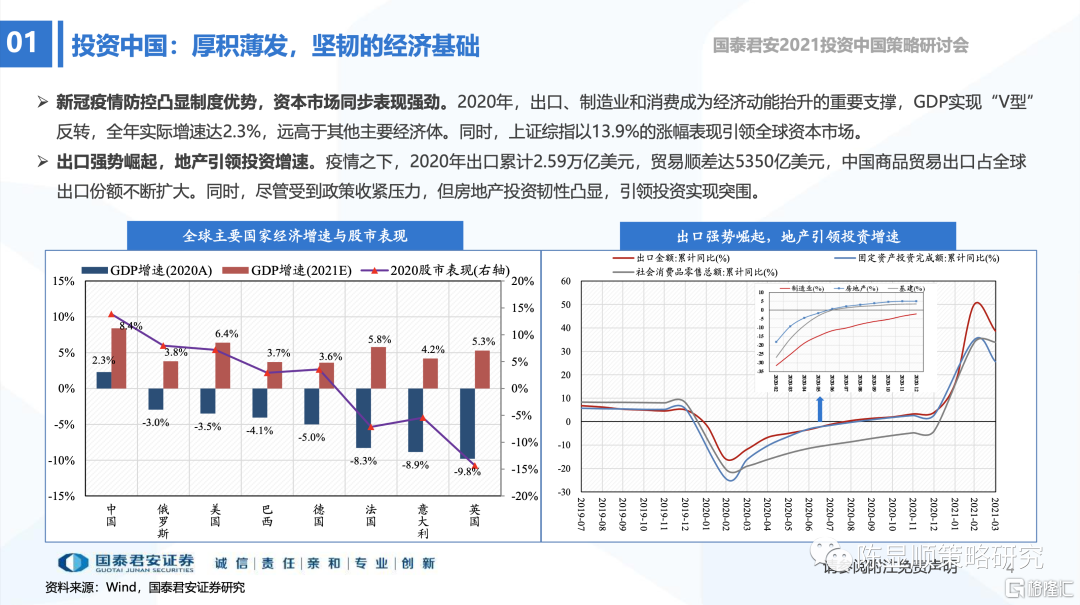

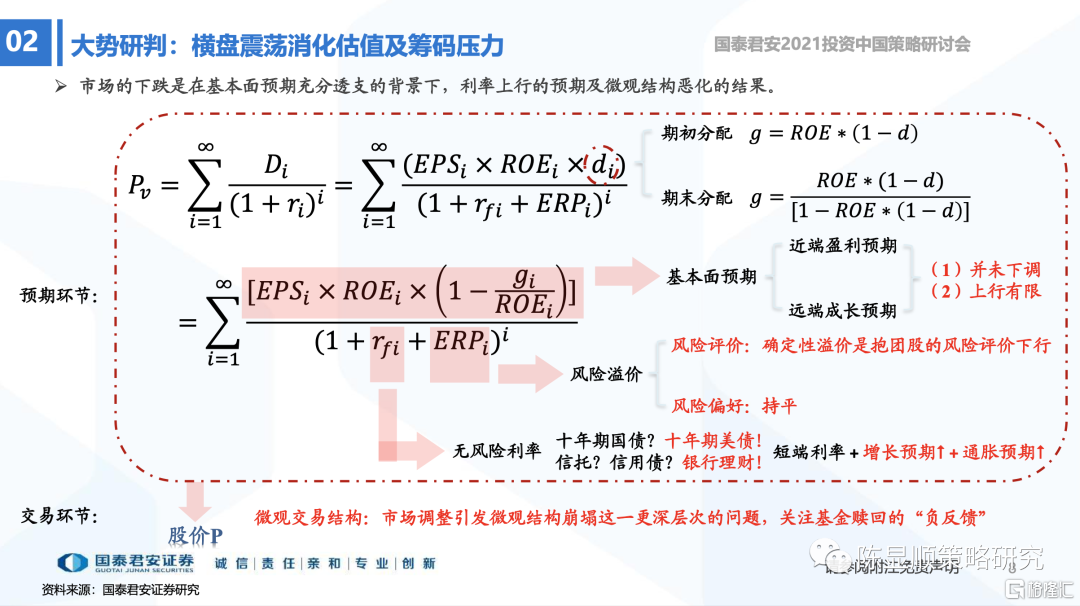

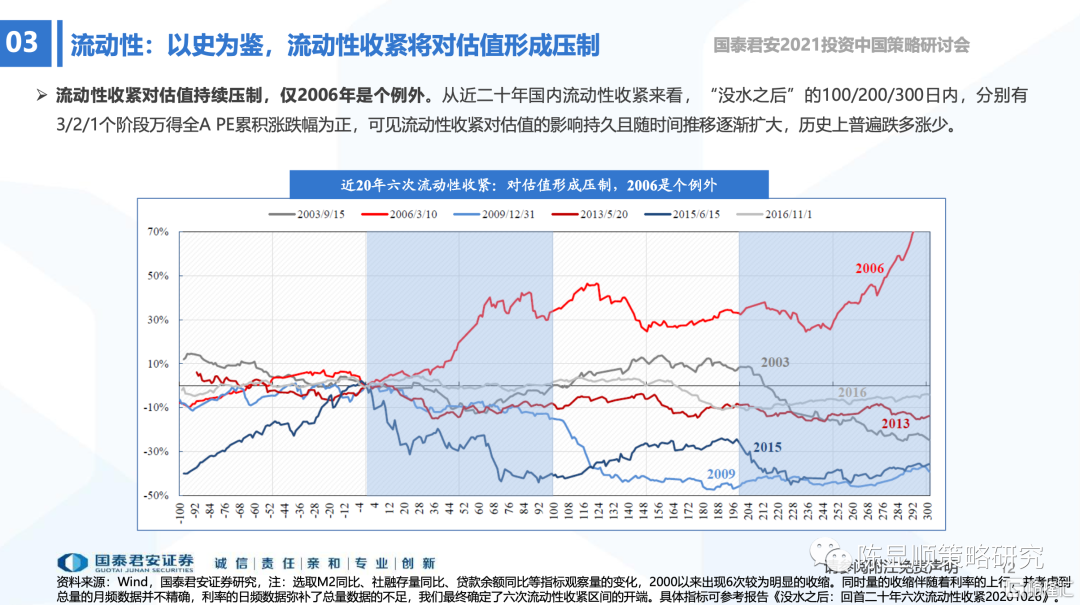

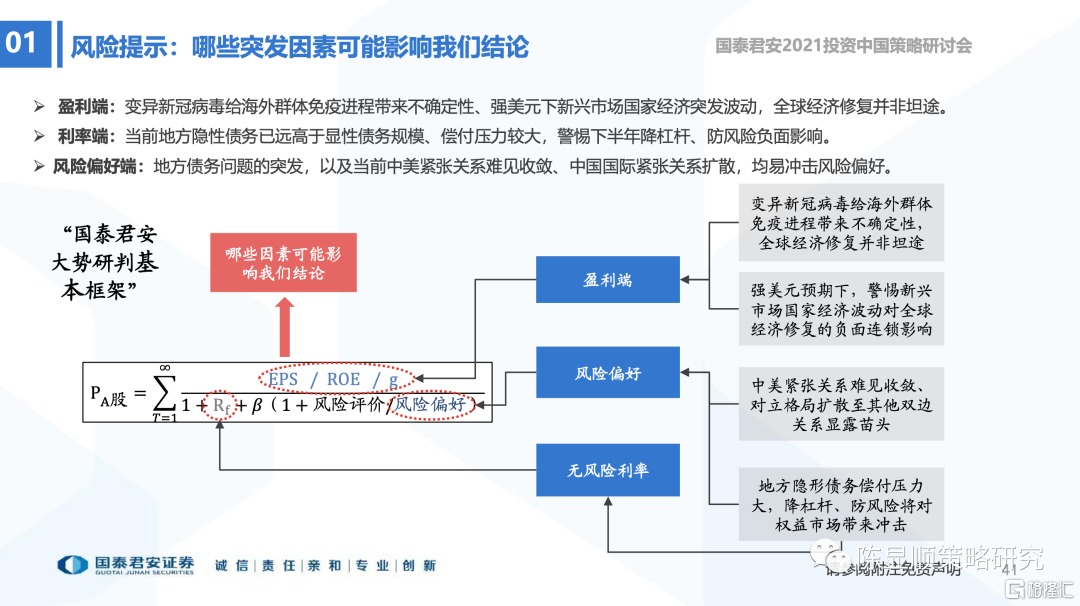

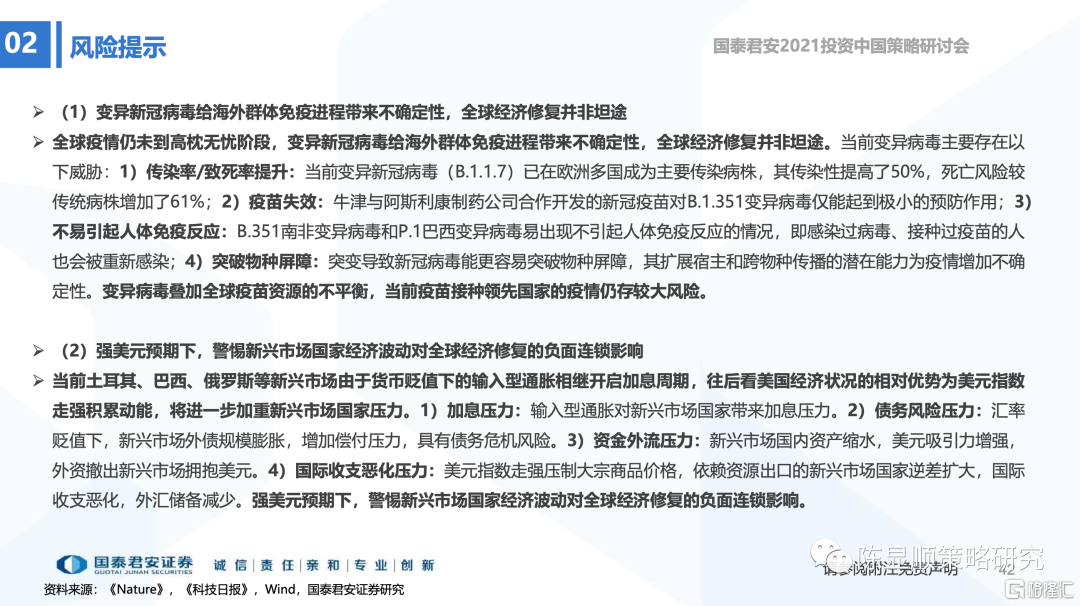

大势研判:中枢为3300-3700的横盘震荡。我们判断上证指数在Q2-Q4将以横盘震荡为主,中枢区间为3300-3700。预期环节,分母端利率压力基本被市场充分预期(美债利率、通胀预期上升等),且风险偏好仍在低位难见明显边际贡献,市场的机会之源在于盈利动能。交易环节,年初因市场微观结构恶化带来的结构性股价崩塌,我们认为仍需要一段时间震荡消化筹码压力。因而,大盘横盘震荡下,继续警惕微观结构恶化带来的结构性风险。

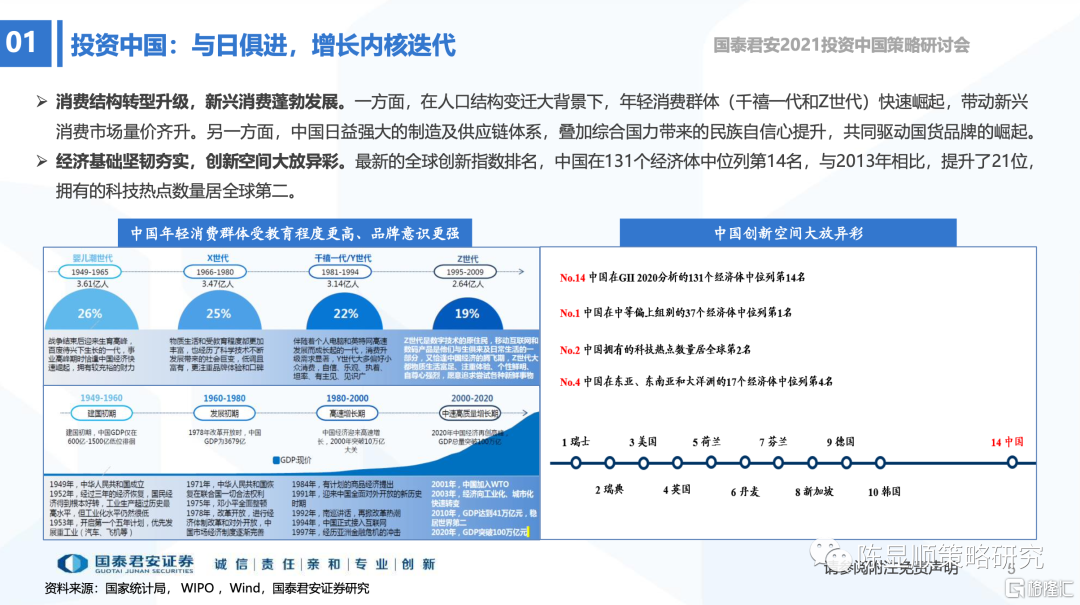

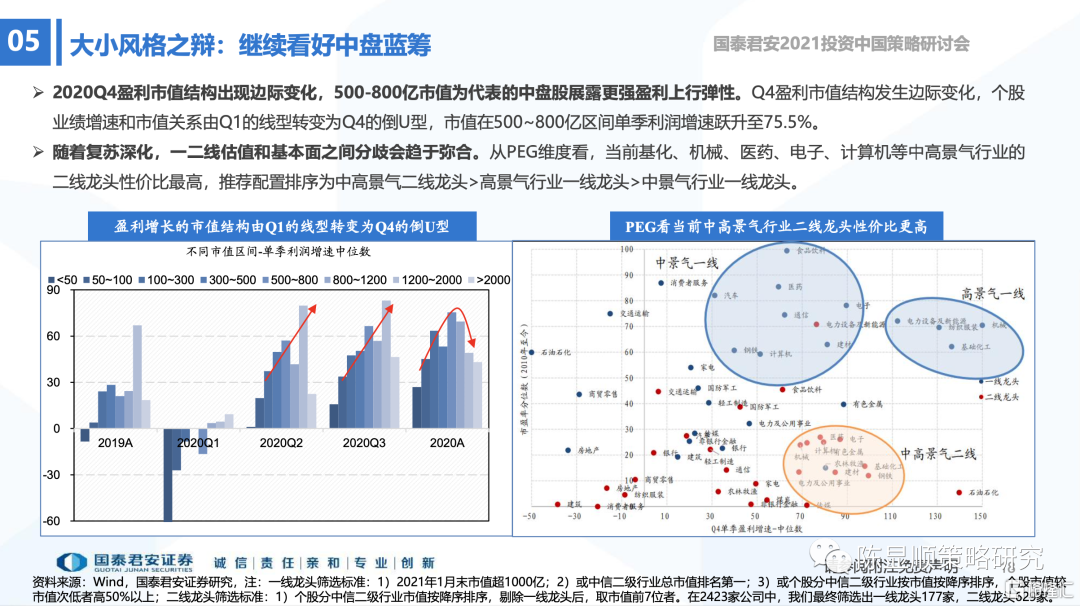

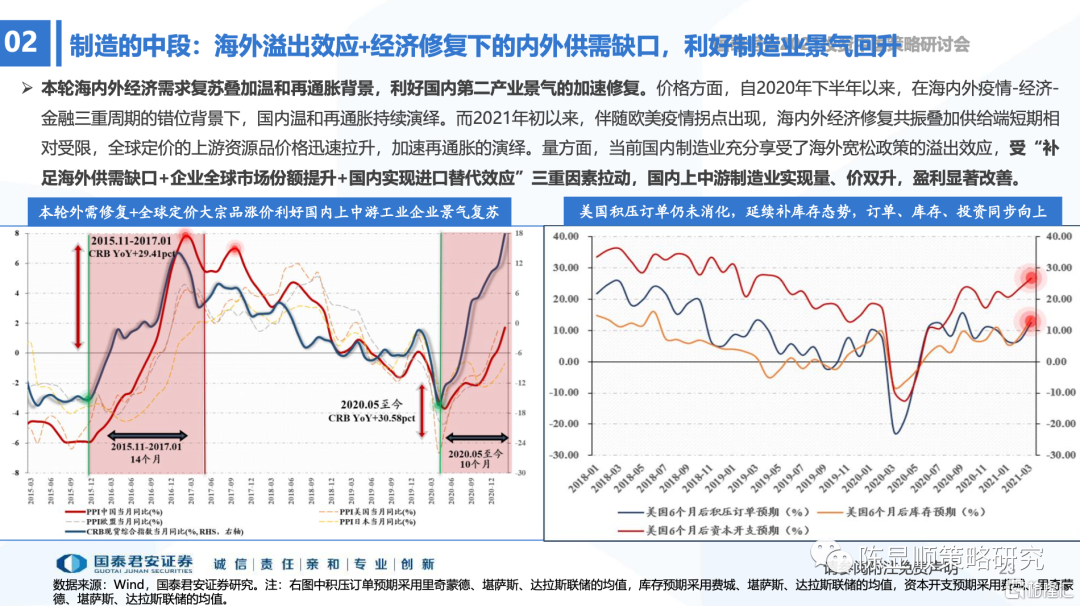

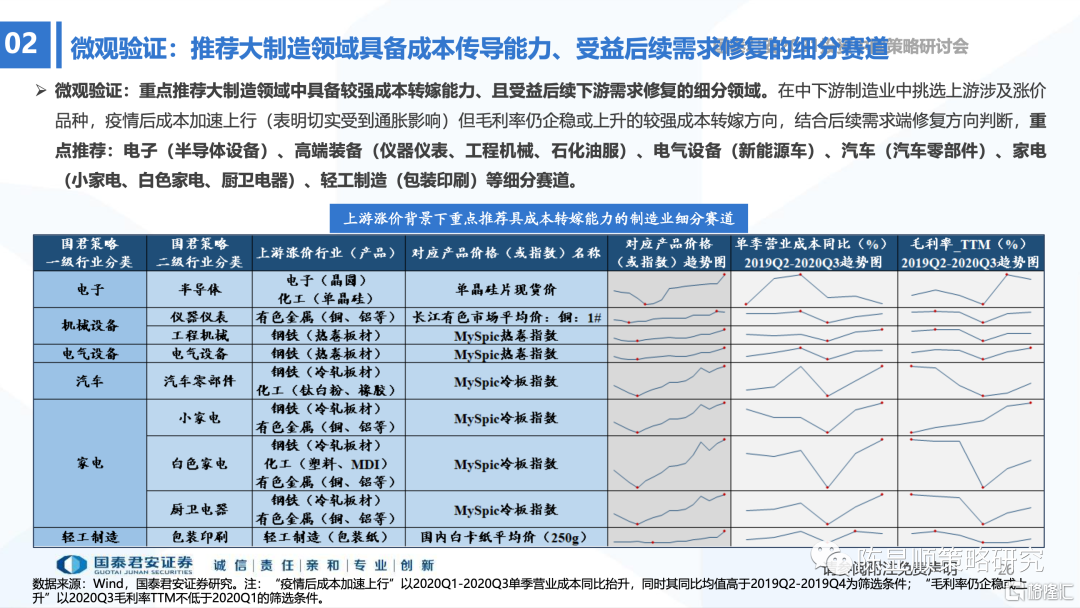

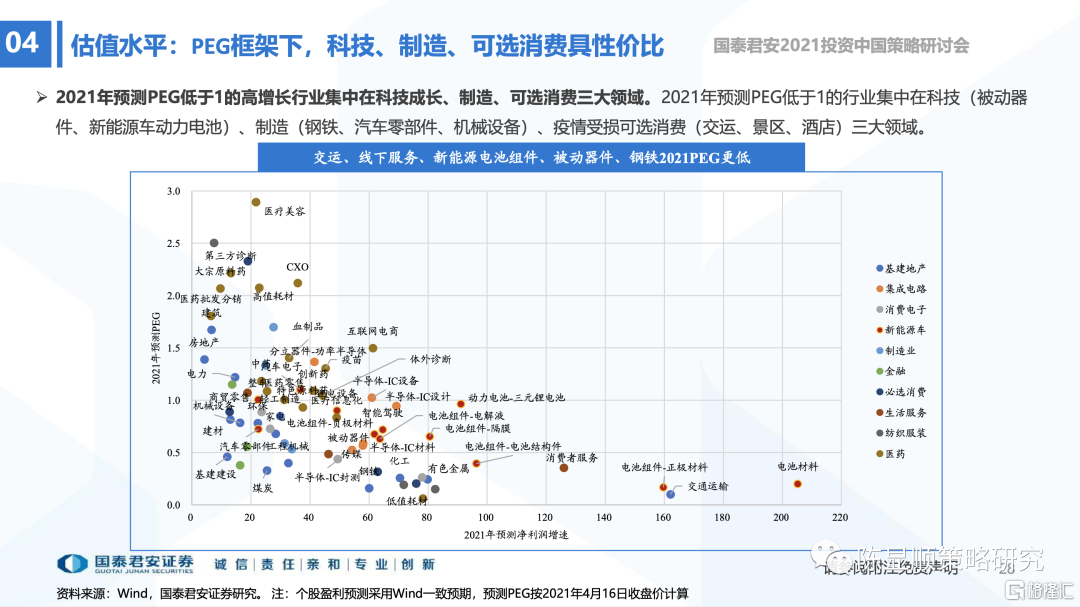

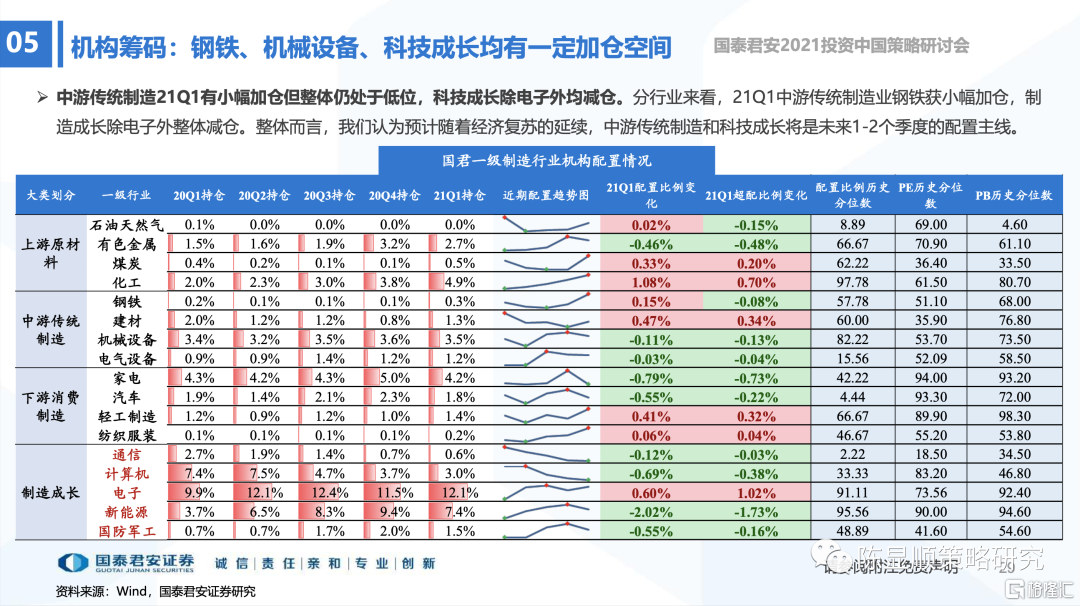

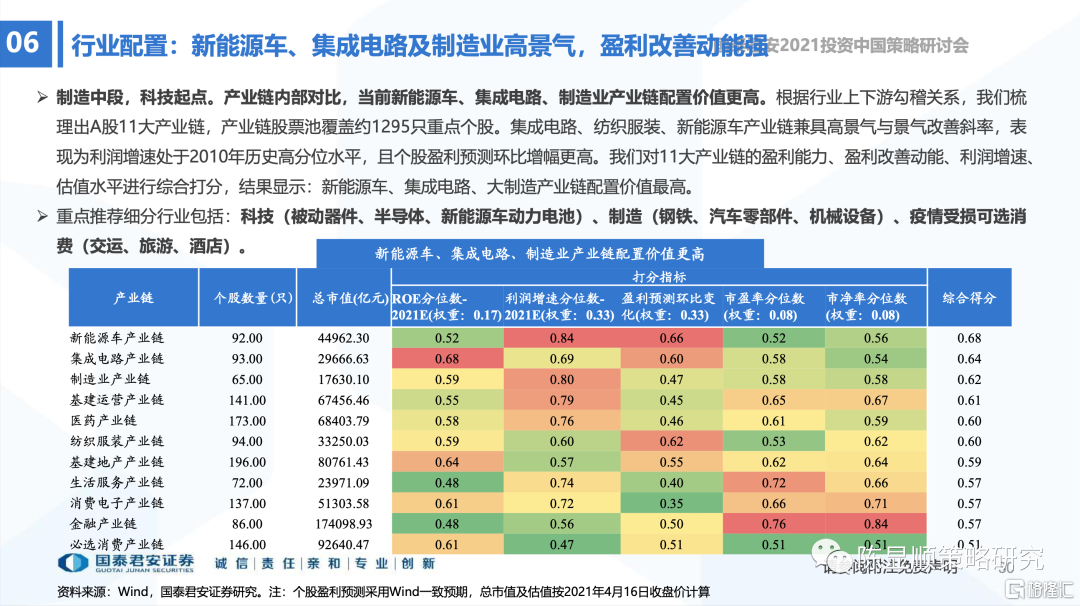

风格研判:中盘蓝筹下,制造的中段,科技的起点。展望二季度,无论是大盘指数或此前定价较充分的抱团股,“拔估值”均较困难。在国内外通胀、信用收缩及流动性收缩预期三重桎梏下,二季度寻找被低估的结构仍是重要的方向。我们认为,制造行情的持续性目前仍被低估。相较于必选消费,制造和科技兼具景气与性价比。本轮制造业领先的小时代特征下,结构上以设备制造为代表,部分成本传导更为通畅的细分品种值得关注,且本轮充裕的现金支持其通过产能扩张改善竞争格局,实现估值的修复将是大概率事件。科技之中,以新能源车、光伏、半导体、医药最为锋利,盈利预期的相对向上、估值的相对合理、筹码结构的好转,都将助力科技行情的孕育与开启。

行业配置:新能源车/光伏/工业设备/电子/医药。行业配置层面,当前步入制造的中段,科技成长的起点。伴随周期盈利的透支,我们需要关注资本开支逻辑下的制造及终局思维盈利优势的科技成长。一方面,受“补足海外供需缺口+企业全球市场份额提升+国内实现进口替代效应”三重因素拉动,国内上中游制造业实现量、价双升,盈利显著改善。另一方面,在成长行业净利率上升背景下,科技成长行业ROE优势凸显。尤其新能车、医药、半导体等基本面确定性的方向,正是当前“模糊的正确”的代表。重点推荐:1)制造:工业设备。2)模糊的正确,科技成长:新能源、医药、电子。3)“碳中和”主题:钢铁。

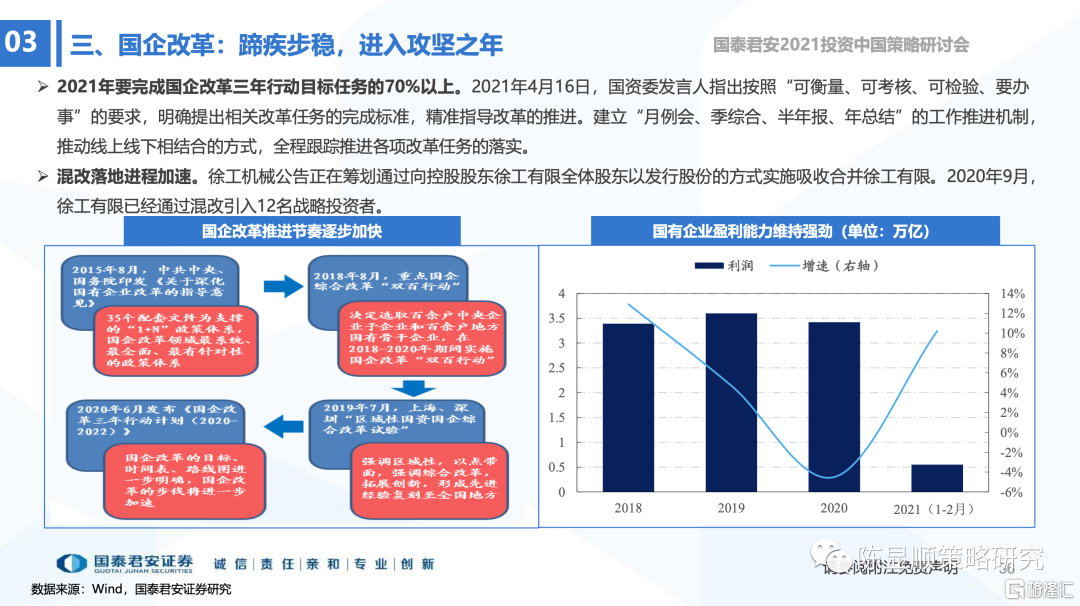

主题投资:国货之光、碳中和与国企改革。1)国货之光主题:民族自信与爆款中国。2)碳中和主题:融资、生产、生活方式变革。3)国企改革:蹄疾步稳,进入攻坚之年。

01

大势研判:3300-3700横盘震荡

02

周期的尾声,制造的中段,科技的起点

03

主题投资:国货之光、碳中和与国企改革

04

2021年20大金股组合

05

风险提示

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员