民以食为天,前有国人对于吃有种特殊的狂热。后有舌尖上的港股,资本市场上美食如云。已经登陆港股的海底捞、九毛九等知名公司上市以来均走出了单边凌厉上涨趋势,凸显了国内以及海外投资者对于港股餐饮公司的偏爱。

2021年4月15日,来自香港的又一快速休闲连锁餐厅营运商谭仔国际有限公司Tam Jai International Co. Limited(以下简称“谭仔国际”)向港交所递交招股书,拟在香港主板上市。国泰君安国际为其独家保荐人。

招股书显示,湾仔国际是在香港经营谭仔云南米线及谭仔三哥米线品牌快速休闲连锁餐厅的领先及知名营运商,拥有超过24年历史。截至2021年4月7日,公司旗下两个品牌餐厅数量合计共148间,包括覆盖港九新界18区的72间谭仔餐厅及72间三哥餐厅、中国内地深圳的1间谭仔餐厅及新加坡的3间三哥餐厅。

根据欧睿数据,按二零一九年的收入计算,谭仔国际保持了市场竞争地位:在亚洲面食特色餐厅领域以58.5%的市场份额雄踞第一、在快速休闲餐厅领域以7.4%的市场份额排行第二、在休闲餐厅领域以2.5%的市场份额位居第五。

从来没有无缘无故的成功。

优势的竞争地位淋漓尽致体现在了2020特殊的一年,疫情扰动下谭仔国际反而交出了一份净利润大幅增长33%这样炸裂的数据。与海底捞去年净利润同比暴跌近86.8%相比,我们不仅要问,谭仔国际2020年净利润不降反升的秘密在哪?展望未来,谭仔国际正在拓展国际化的“主动求变”,会改变目前的困境吗?

1

净利润不降反升的秘密

24年的历史不算长,但也绝不算短了,足以影响很多香港人的味蕾。对于他们来说,谭仔国际旗下的云南及三哥米线是最熟悉的品牌。能在如此长的时间轴里征服和陪伴香港人的口味,可见谭仔的此米线非一般的彼米线。

招股书显示,谭仔国际是一家以米线为重心的连锁餐厅营运商,所有餐厅均以两个自家品牌(即谭仔及三哥)为自营。谭仔和三哥品牌米线源自改良过的云南过桥米线,在发展中受到了中国西南部菜式的启发和融合,需要几十余种食材搭配混合,包括各种肉类、肉丸、蔬菜、菌菇及豆制品等。此外还有6种汤底可供选择,独创的将辣度分为10级。其招牌汤底(如麻辣汤底、煳辣汤底等)及招牌菜式(如土匪鸡翼等)均成为顾客至爱的美食。

凭借多年的发展、投入和微调后,谭仔及三哥米线在香港饮食文化中已成为新一代热门爽心菜式。

根据一间知名市场研究机构进行的一系列调查,于二零一九年第一季至二零二零年第四季,以品牌权益指数(行业对品牌知名度的衡量)而言,谭仔及三哥亦分别录得23%及36%增长。虽然两个品牌的汤底口味和特色迥然不同,但随着品牌知名度的提升,每个品牌均具有各自的追随者。

同时,为了管理庞大的营运规模,提升运营效率,谭仔国际建立了高度标准化和可扩展的业务模式:从餐厅层面的标准化食物处理程序——到与烹饪设备供应商共同开发了多类不同烹饪设备,帮助厨房员工更准确地控制烹调时间或食材份量——再到中央厨房统一采购和制作半成品,最终将半成品分配至各家门店。

尤其是从2018年19亿港元卖身日本乌冬品牌“丸龟制面”母公司Toridoll以后,谭仔国际加快了中央厨房与采购的供应链建设,极大的提高了规模经济所获得的成本优势而降低整体食物处理时间和成本,并通过将相关烹制工作集中由少数员工组成的团队处理,保持汤底和酱汁配方的机密性。而且,能够以稳定的价格获得更高质素的稳定食材供应,同时保持食物味道和质素的一致性。

也正是由于建立了标准化和可复制的业务模式,简化了餐厅层面的食物处理程序,从而对厨师的要求不高,保证能够快速应用于所有餐厅。即使在2020年疫情扰动下,谭仔国际的餐厅经营绩效依旧保持在稳定水平。

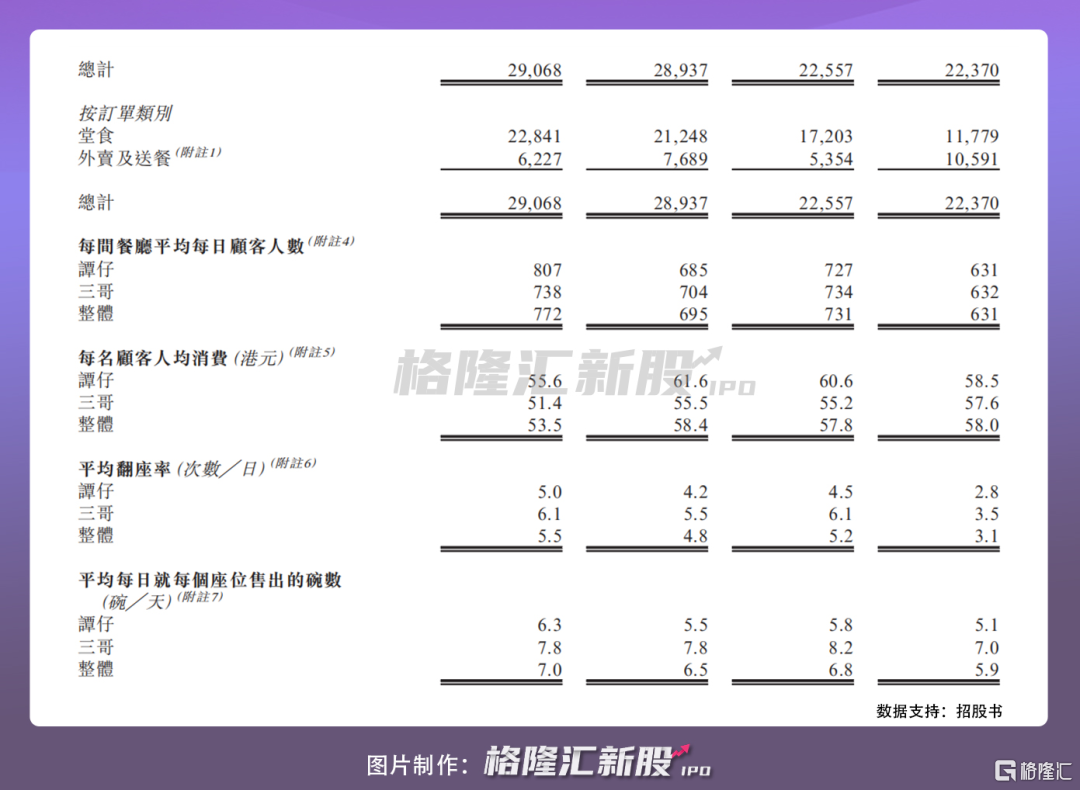

截至3月31日的2019财年及2020财年,谭仔国际每间餐厅的日均收益分别为41314港元、40603港元,顾客总数分别为29068 人、28937人,同期每间餐厅平均每日顾客人数772人、 695人,每名顾客人均消费53.5 元、58.4元,平均翻座率5.5次/日、4.8次/日,平均每日就每个座位售出的碗数7.0碗、6.5碗。

没有比较就没有概念。与“翻台王”海底捞门店2020年翻台率3.5次/天相比谭仔国际也豪不逊色。此外,与海底捞去年净利润同比暴跌近86.8%相比,谭仔国际的净利润却不降反升。

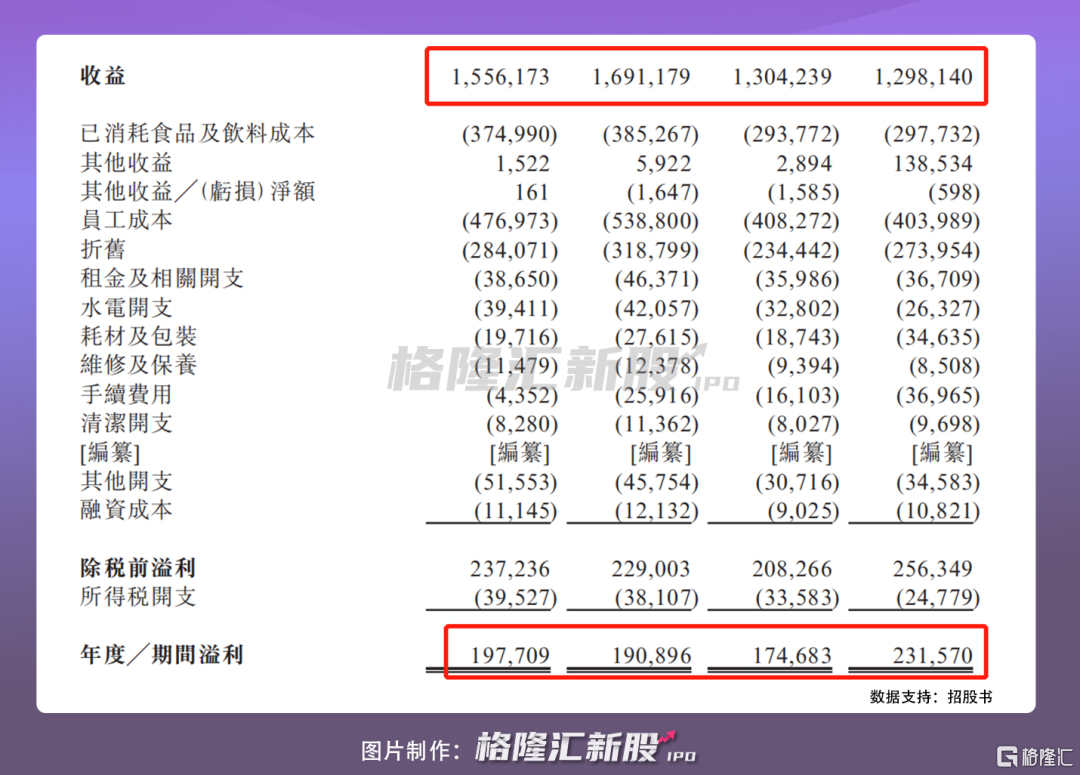

招股书显示,截至2019年3月末及2020年3月末止两个财政年,谭仔国际分别实现收益15.56亿港元、16.91亿港元,保持正增长;而截至2019年12月末及2020年12月末止九个月,公司分别实现收益13.04亿港元、12.98亿港元,也只是微微下降,同期溢利1.75亿港元、2.32亿港元,净利润却同比大幅增加。

反常的地方出现了。截至2020年末止九个月谭仔国际的收入虽同比负增长-0.46%,然而溢净利润大幅提升33%。很显然,收入的下降与利润的增长出现了背离。

所谓事出反常必有妖。如果只看利润增速推测,谭仔国际似乎优秀到没几个朋友,收入下降的同时,利润大幅抬升,难道是公司极大提升了运营效率从而降低了成本?还是实现了商业社会质量、成本、效率的“三角共振”?仔细分解下来发现,背离的秘密在于非经常性项目的贡献:2020年4月-12月期间谭仔国际收到政府补贴和公共卫生事件相关租金优惠。

招股书披露到,截至二零二零年十二月三十一日止九个月,主要因COVID-19疫情从业主处获得租金宽免,金额约为1300万港元。截至二零二零年三月三十一日止年度、截至二零二零年十二月三十一日止九个月及由二零二一年一月一日直至最后可行日期期间,已获香港及新加坡政府授予防疫基金的补贴,金额分别约为200万港元、1.26亿港元及3000万港元。

倘若扣除上述两部分非经常性项目的收益,谭仔国际截至2020年12月末止九个月的净利润约为9564万港元,同比降幅约45%。可见,疫情对于谭仔国际依旧有较大的影响。

而这也与招股书提示的一大风险呼应上了:谭仔国际很容易受到传染病或传染性疾病、动物疾病、食源性疾病的爆发、流行或大流行,以及与这些事件有关的负面报导的影响。

2

三年163家,市场会买账吗?

困则思变。

香港市场是谭仔国际的大本营,餐厅数量占比为97%。截至2020年4月,公司来自香港的收入与利润占比也均达到97%以上,可见谭仔国际对香港大本营的依赖之深。在此背景下,公司市场结构单一的弊端和香港市场增长的天花板也显而易见。

依赖之际也是受制之时,困境开始显现。

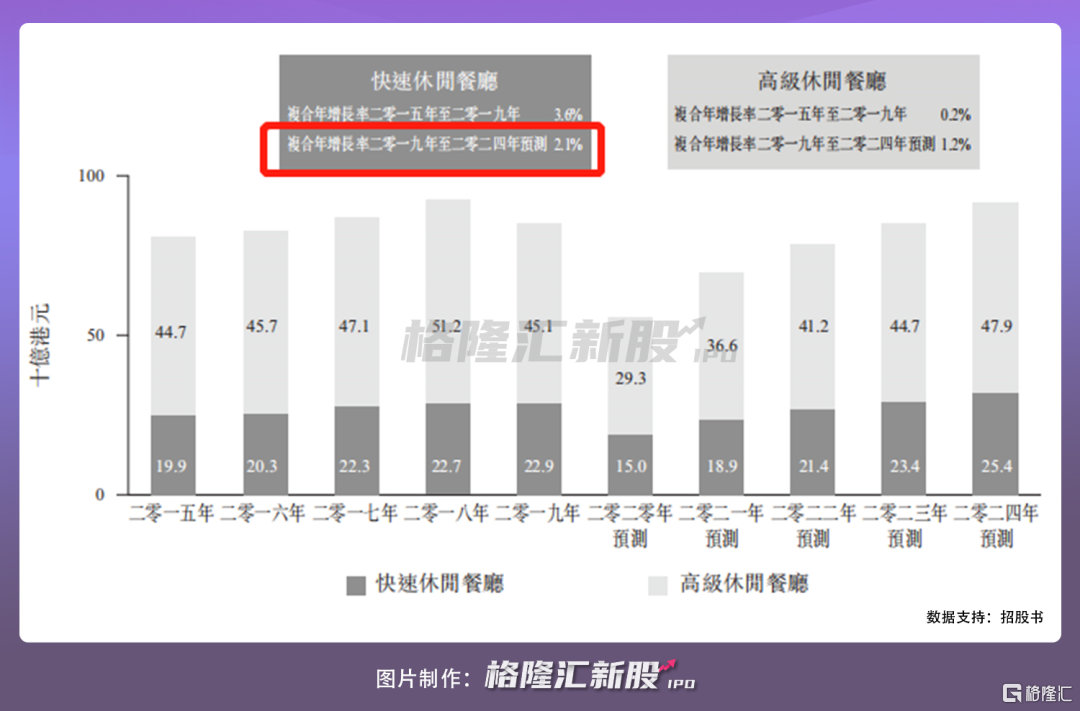

香港市场未来增长缓慢。根据欧睿的资料,香港快速休闲餐厅市场按收益计算,预测将由二零一九年的229亿港元按复合年增长率约2.1%增加至二零二四年的254亿港元。

所以对于未来,湾仔国际一方面继续巩固在大本营的优势计划新开44间餐厅,另一方面提出了明确要加快开拓国际化市场的战略。根据招股书,公司计划于2024年3月31日前分别在香港、中国内地、新加坡、日本及澳洲开设约44间、55间、24间、25间及15间新餐厅,且全部新开餐厅均由谭仔国际自主营运。分年份来看,2022-2024财政年,公司分别计划开店45间、55间、63间。

显然,开店计划中,中国内地市场的新增开设餐厅是最多且达到了55间,成了求变的核心增量。

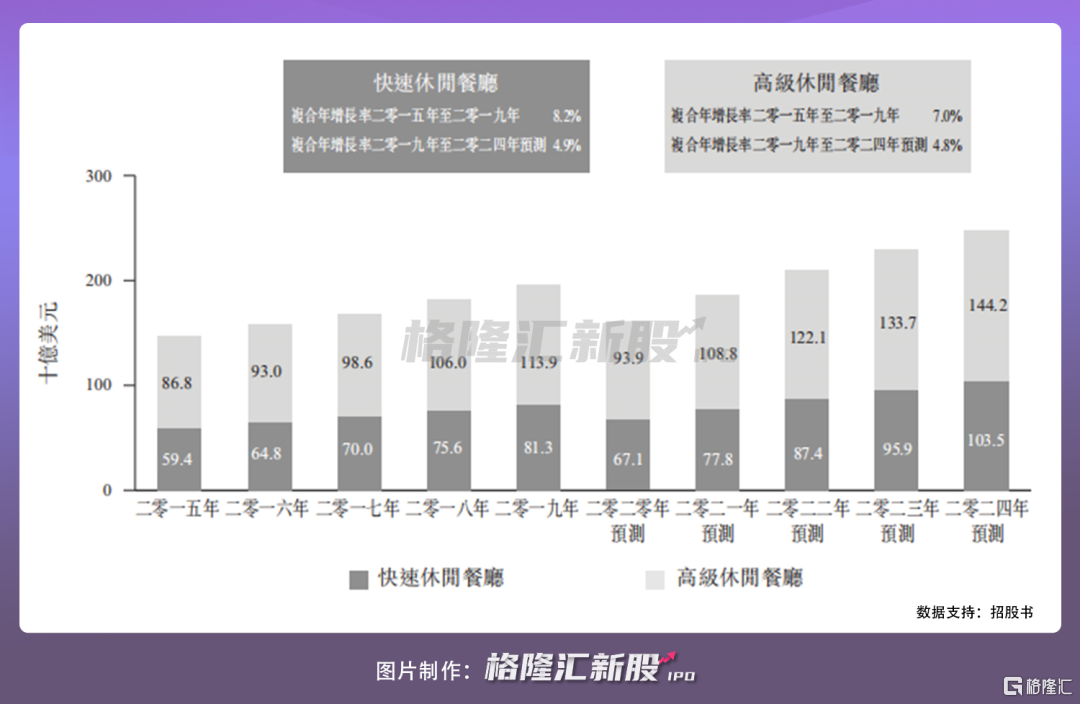

与大本营对比,中国内地快速休闲餐厅按收益计算,预测将由二零一九年的813亿美元按复合年增长率4.9%增加至二零二四年的1035亿美元,增长率是香港市场的2倍。还有,由于香港地区每年蔬菜、肉类等产品90%以上都靠内地进行供应,相比之下子在内地开店的成本要更低一些。据谭仔国际估算在内地开设新餐厅平均初始成本、租金成本分别只要290万港元和40万港元,在所有计划开店地区中成本最低。

此外,中国内地的消费者食品服务业由于地域覆盖面广泛而高度分散,五大领先公司于消费者食品服务业收入的占比不到3%,CR5的集中度非常之低。

而新加坡快速休闲餐厅按收益计算,预测将由二零一九年的11亿美元按复合年增长率3.7%增加至二零二四年的14亿美元,也高于香港市场的2.1%。日本同为亚洲国家,顾客习惯将面食作为主餐,亦接纳其他受中国影响的食品及调料。

对于谭仔国际求变是必然的,国际化扩张也是必须要走的路。只是三年163家对应如此庞大的扩张规模、如此快速的扩张速度,超过了成立24年以来才148间的规模化。

这是比谭仔国际以往任何时候都更快的“速度与激情”将会上演。

更为重要的,未来三年的疯狂扩张,对谭仔国际业绩不确定性的增加也是不言而喻。与现有市场的餐厅相比,在新市场开设的餐厅可能录得较低销售额、具有较高的初始开设成本和运营成本。提升在新市场开设的餐厅的销售可能比预期时间更长,且可能无法达到预期的销售和利润水平,从而影响整体盈利能力。

同时,天下不会白白掉下馅饼。去到一个新市场扩张也就意味着会产生更大的竞争,以中国内地市场为例,可能面临不同的消费者偏好,米线作为主食又可作为小吃,是南方数省人们经常食用的米制品,而打入北方市场意味着困难更多。还有谭仔国际的米线融合了中国以云南为代表西南部菜式的影响,现在重新回到内地市场,尤其是南方竞争,会不会有种去东北挖煤然后到山西大同去贩卖的意思。规模化扩张市场真的会买账吗?

3

小结

虽然港股的投资者偏爱餐饮股,也不一定代表湾仔国际能够复制海底捞与九毛九犀利的表现。偏爱的同时,需要保持一份理性。短期内疫情对餐饮的影响越来越小,但也存在反复的可能。

中长期看,从戴维斯双击或者量价齐升的角度,净利润=单店平均利润*店面数量。最理想的结果当然是快速扩张下,单店利润能够保持或者增长,但新开设餐厅出现的成本支出与竞争压力反过来会拉低谭仔国际整体的利润率。对于谭仔国际来说,追求“速度与激情”疯狂扩张的同时,未来如何确保稳定及优质的食品价格和服务以及用供应链提升运营效率是需要回答的考验。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员