近期眼科赛道热点频出,先是何氏眼科、华厦眼科、普瑞眼科3家眼科医疗集团提交IPO申请,后有李氏大药厂分拆兆科眼科上市,兴齐眼药业绩超预期。然而几家欢喜几家愁,康弘药业却迎来最艰难的时刻,核心品种康柏西普出海失败,康柏西普在全球多中心临床试验中未达预期目标而停止临床。

因为国产眼科药品和器械发展处于初期阶段,国内眼科渗透率处在较低水平:和“牙疼不是病”类似,对于眼睛干涩、中轻度近视、中轻度白内障等认知不清,种种因素导致眼科行业在过去受到一定的忽视。

而实质上眼科具有庞大的患者群体基础及上升的患病率趋势,不同生命阶段均有不同需求。眼科领域70%的治疗依赖手术完成,在公立医院属于边缘科室,但屈光手术、视光服务、白内障治疗的屈光性人工晶体、干眼症治疗等均有强消费属性,属于基础医疗外的消费升级需求,不在医保报销范围内。

基于庞大的患者人群(近视6亿,干眼症3~4亿,白内障1~2亿)和消费属性,眼科成为医疗服务业的黄金赛道。近年工业端和服务端的投资标的也在迅速丰富,多家眼科连锁申报上市,药物和器械公司的受关注度也在快速提升。

01

眼科行业概况

眼科疾病主要分致盲类和非致盲类

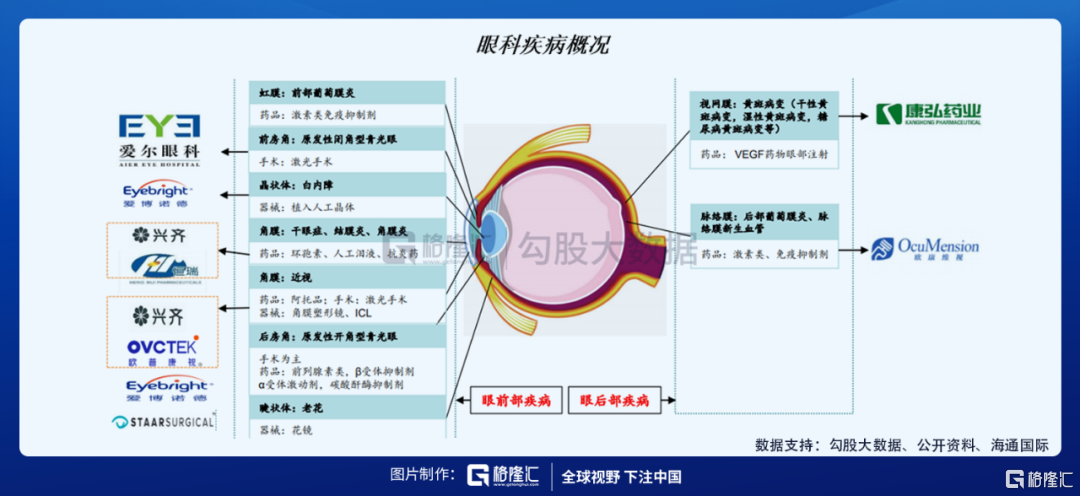

眼科的全称是“眼病专科”,是指研究发生在视觉系统,包括眼球及与其相关联的组织有关疾病的学科。眼科疾病分为致盲类眼病和非致盲类眼病。

致盲类疾病主要包括白内障、青光眼、眼底相关疾病等;非致盲类眼科疾病主要包括屈光不正(近视、远视、散光、老花等)、干眼症等。

世界卫生组织研究报告指出,全球近视人数约有26 亿,其他眼疾患者约有22 亿。其中有不少的患者都是因白内障、青光眼、未经矫正的屈光不正等疾病致盲,致盲原因中白内障占39%、未经矫正的屈光不正占18%、青光眼占10%,这三种疾病已经成为全世界致盲和视力障碍的主要原因。

眼科市场包括三大板块——服务、器械和眼药

眼科服务市场包括眼病诊疗、激光近视手术和医学视光三大板块;眼科器械市场包括眼外科和视力保健两大领域;眼科用药市场目前主要集中在眼底血管病、抗感染和抗炎三大领域。

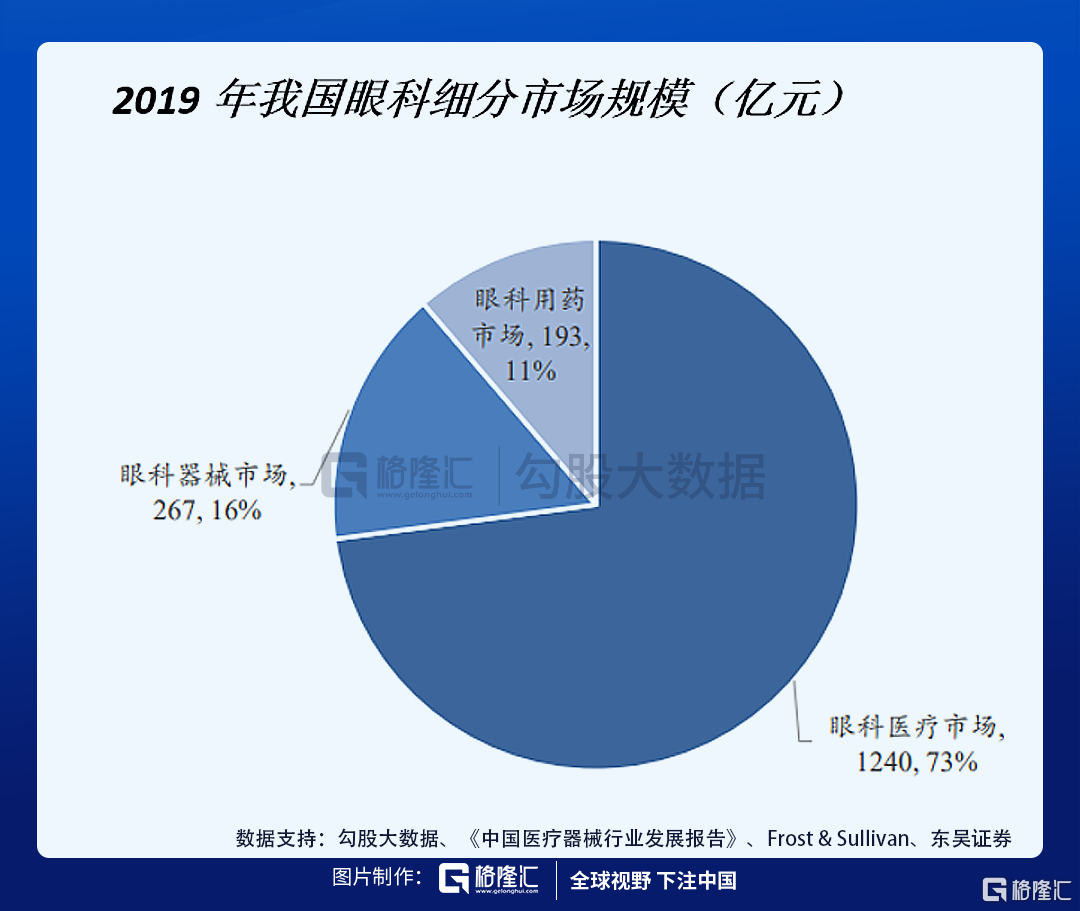

根据《中国医疗器械行业发展报告》、Frost & Sullivan,2019年我国眼科市场总体规模达1700亿元,其中眼科服务市场1240亿,占比73%;眼科器械市场267亿,占比16%;眼科用药市场193亿,占比11%。

从增速上看,眼科器械市场复合增速最快;眼科服务市场次之;受到抗炎/抗感染药物增速下降的影响,眼科用药市场复合增速较慢,但抗VEGF和干眼症用药增速仍然较快。

02

眼科服务

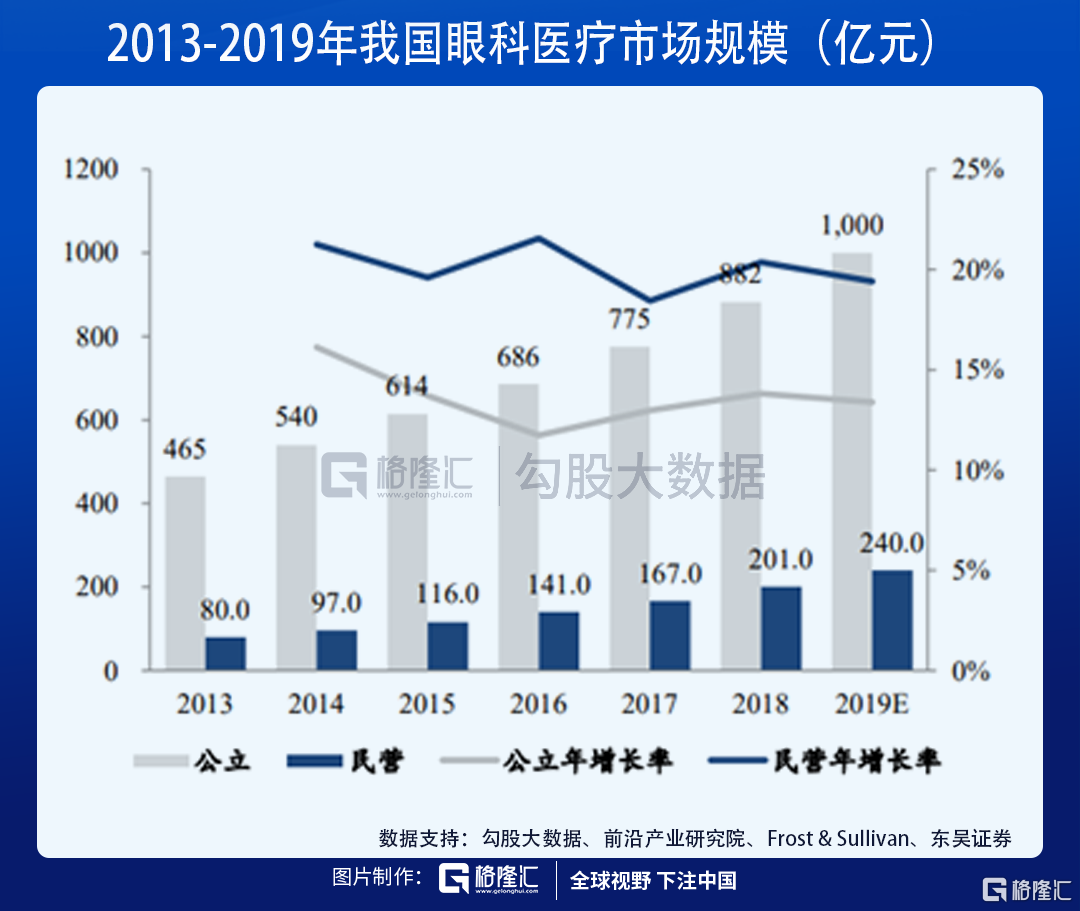

根据Frost&Sullivan的数据,2013-2018年,我国眼科医疗服务市场规模从545亿元增长至1083亿元,年复合增长率达15.3%,2019年市场规模预计达到1240亿元,其中公立医疗机构市场规模约1000亿元,私立医疗机构市场规模约240亿元。

2012~2018年,民营眼科诊疗人次年复合增长率达13.5%,远高于公立眼科的4.7%,诊疗人次占比从8.81%增长至13.60%。而民营眼科平均客单价从2012年的831元提升至2018年的1144元,年复合增长率为6.6%,低于公立眼科的9.1%。民营眼科平均客单价高于公立眼科,但提价速度相对较慢,与民营眼科医院、门诊部等数量高速增长,市场竞争加剧有关。

眼科专科医院市场份额的增长与眼科专科医院盈利能力强,吸引社会资本投资新建眼科专科医院有关。2003~2018年,眼科专科医院数量从132家增长到761家,其中民营眼科专科医院从72家增长至709家,占眼科专科医院数量的比例也从54.55%上升至93.17%。相比公立眼科专科医院,民营眼科专科医院数量多但规模小,2018年民营眼科专科医院院均营收0.15亿元,低于公立的3.05亿元,与公立眼科专科医院主要位于人口稠密且经济发展水平较高的一二线城市,建院时间长受患者信赖等因素有关。

与其他专科医院相比,眼科医院盈利能力、获客能力、营运能力强,受到资本青睐。初始投资适中、医生依赖度低有利于扩张,且投资门槛能拦住医生独立办医。诊疗资源较为缺乏,且北京上海集中度较高,有利于民营医院从二三线城市突破。

屈光手术和白内障手术为眼科核心业务。眼科疾病中,屈光不正患者达到6亿以上,白内障患者达1.3亿以上,患者基数均远超其他眼科疾病。2018年,屈光手术市场和白内障手术市场分别占到眼科医疗市场的34.6%、23.5%,为眼科核心业务。

视光服务约占眼科医疗市场20%,包含医学验光配镜、综合近视防控、斜弱视训练等项目,其中验光配镜(角膜塑形镜等)为核心盈利项目,占视光服务市场比例在30%~40%水平。

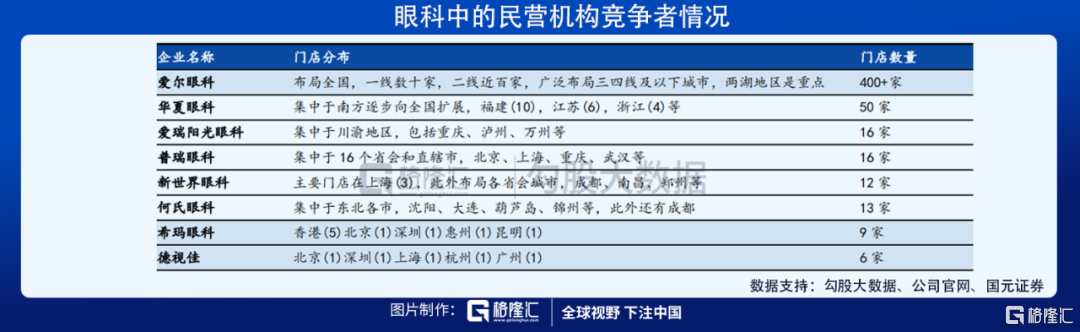

爱尔眼科为行业龙头,民营竞争对手大多处于区域化经营阶段。各家民营眼科医院的市场定位、资本实力不同,在庞大的市场需求下,“偏安一隅”的经营策略并无贬义,各地区龙头区域化战略取得了良好的经营成果,在省级市场内也获得了良好口碑,例如华夏眼科集中于厦门、何氏眼科集中于东北。各区域龙头试图避免快速扩张中犯错,但也失去了成为行业龙头的机会,爱尔眼科目前门店已经超过 600 家,优势明显,在规模效应作用之下,“一超多强”是行业未来格局。

03

眼科器械

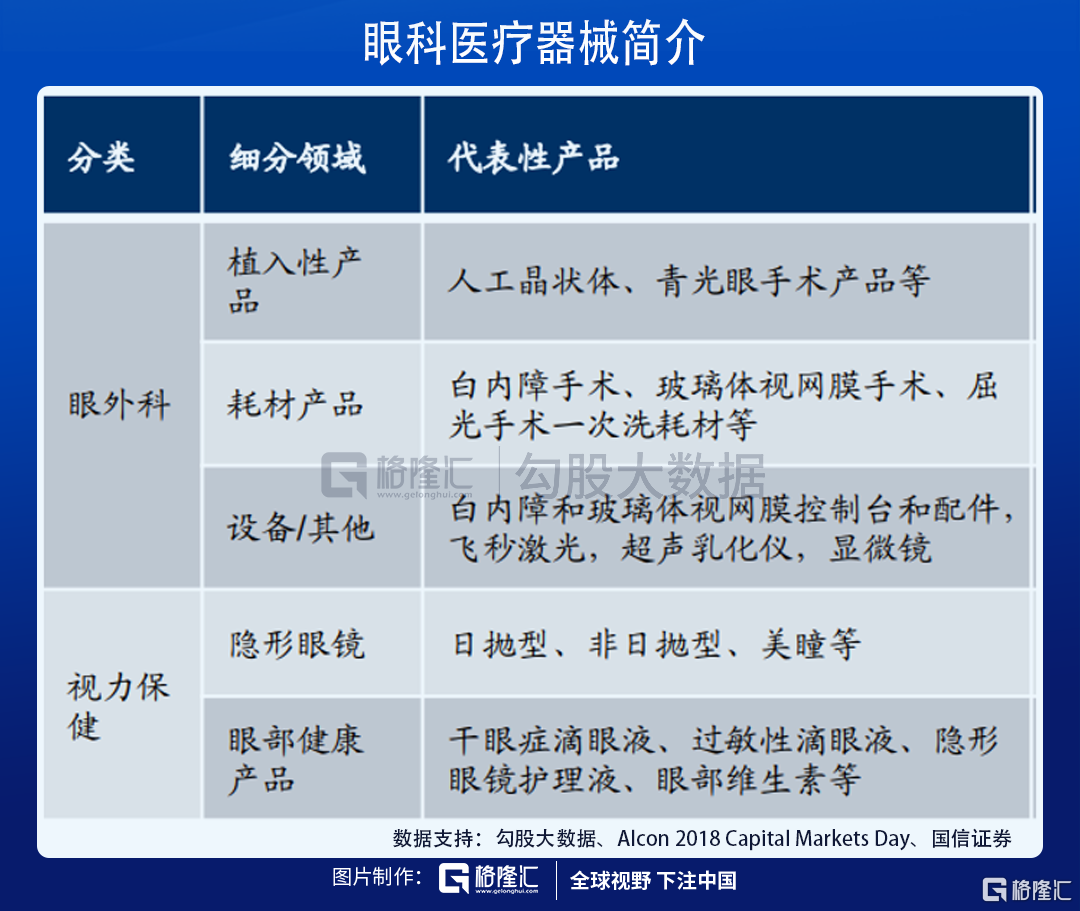

眼科器械涉及眼外科和视力保健两大领域,其中眼外科包括各类眼外科手术(白内障手术、玻璃体视网膜手术、青光眼手术、屈光手术等)的产品、耗材和设备,视力保健包括隐形眼镜和各类滴眼液。

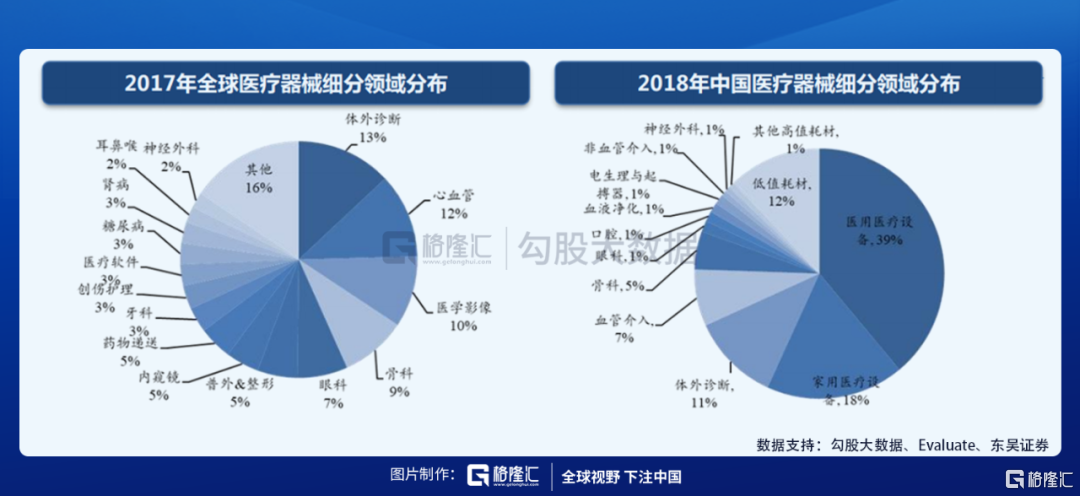

全球医疗器械行业中,前五大领域分别为体外诊断(13%)、心血管(12%)、医学影像(10%)、骨科(9%)和眼科(7%),眼科跻身前五榜单。

中国医疗器械行业中,前五大领域分别为医用医疗设备(39%)、家用医疗设备(18%)、低值耗材(12%)、体外诊断(11%)和血管介入(7%),眼科目前占比仅为1%。

2017年全球眼科医疗器械市场为277亿美元,约占全球医疗器械市场规模的6.8%,预计2017-2024年将以6.2%年复合增长率增长,将于2024年达到422亿美元市场规模。

中国眼科器械市场规模自2013年的95亿元人民币增长至2018年的265亿元人民币,年复合增长率为22.7%。是整个眼科产业链中增速最快的板块。预测自2018年起,以15.3%的复合增长率进一步增长至2021年的407亿元人民币。

国产器械长期以中低端产品为主,近年来在中高端眼科器械领域,爱博诺德、昊海生科、欧普康视等国产厂商开始进口替代。受益于屈光不正患病率和白内障手术率的提高,角膜接触镜、人工晶体等细分市场高速增长,推动行业加快增长,且预计未来仍将保持高增长态势。

目前眼科器械行业最具潜力的产品主要是:IOL(人工晶状体)、ICL镜片、角膜塑形镜。

IOL(人工晶状体)用于治疗白内障,需要先取出自身的晶状体,再植入IOL。IOL植入术是白内障的唯一有效治疗手段。白内障是致盲的首要因素,中老年的常见病。近年,国家对国民眼健康越发重视,我国白内障百万人口手术量(CSR)不断提升,我们预计2020年CSR预计达3000例,但值得注意的是即使是相比于发展中国家印度,我国CSR也不足一半,有很大的提升空间。我们认为,随着国家对国民眼健康重视程度的提高,白内障作为首要的眼科疾患将得到较好的控制,人工晶状体行业将迎来巨大的市场机会。按照印度的CSR来计算,我们认为中国市场的IOL容量应至少达到57亿元。

ICL也称为有晶体眼的人工晶体植入术,通过一个很小的切口,将特殊的镜片植入眼内,也称为眼内接触镜植入术。手术无需去除自身晶状体,仅需在虹膜和晶体之间植入ICL镜片。手术在30分钟内完成。安全性和有效性得到临床近20年的验证。ICL植入术可以用于治疗高度近视、远视和散光,中美指南均推荐ICL植入术。2017年,中国有4580万高度近视患者,约占全球的17%。根据海通证券预计,2030年,ICL市场规模将达到44亿元人民币。

角膜塑形镜主要应用于遏制近视的快速加深,延缓青少年从低度近视向高度近视发展,从而减少视网膜脱离、近视黄斑变性等并发症的发生。角膜塑形镜具备减缓近视进展、白天无需佩戴眼镜、非创伤性的治疗方式等优势,令角膜塑形镜得到中国《近视防治指南》的推荐,用于儿童青少年的近视矫正。2011年到2015年国内角膜塑形镜市场以年复合44.11%的速度快速增长。截至2015年全国共有64.3万人佩戴角膜塑形镜,同比增长43.56%。按照2018年国家卫健委公布的近视率进行估算,2019年我国8-18岁近视人数约为10,343万人,2019年我国角膜塑形镜渗透率约为1.38%,仍处于较低渗透率水平。存在较大的渗透空间。

除了植入耗材外,眼科手术中所必须的核心手术设备仍然为进口垄断,鲜有国产企业涉足。根据多省的进口产品采购目录,有很多眼科设备没有国产或质量难以达到进口标准:飞秒白内障治疗仪、角膜板层刀、飞秒屈光治疗仪、超乳玻切机、眼底激光治疗仪。半飞秒、全飞秒手术中所需的飞秒激光设备目前上市四家厂商,全部为进口企业,其中蔡司的VisuMax将制作角膜瓣和降低角膜曲率(弧度)的过程全部使用飞秒激光完成,引领角膜屈光手术进入全飞秒激光时代。

目前眼科器械领域,国内公司比较有看点的是爱博医疗和欧普康视。

爱博诺德:在人工晶状体和角膜塑形镜领域内国产技术领先,研发能力强,横向拓展能力强。

欧普康视:在角膜塑形镜领域的多年商誉积累、本土化个性服务以及多渠道的销售体系,形成了医生的处方习惯以及患者的依赖性,将会是难以打破的绝对壁垒,短期内难以超越。

04

眼科用药

受限于眼科疾病病因的基础研究进展缓慢,全球眼科制药企业的药物研发工作主要集中在开发已获批药物的改良工艺或剂型,而不是发现新的靶点或作用机制。2015年以来,中国仅有7种眼科新药获批,均由跨国药企开发,且在2015年前已在海外获批。相比之下,2015年以来美国共有17种眼科新药获批,国内的新型眼科药物仍然稀缺。

根据Frost&Sullivan的统计,2019年全球眼科药物市场规模达337亿美元,中国眼科医药市场预计由2019年的人民币194亿元增至2024年的人民币408亿元,复合年增长率为16.0%。干眼症、结膜炎、角膜炎、近视、开角型青光眼、视网膜疾病和葡萄膜炎可以用药物进行治疗。

根据CPM数据,全球批准上市的眼科用药以抗炎/抗感染药物为主,占比50%以上。目前整体增速较低。

视网膜疾病是全世界视力障碍及失明的主要原因,主要包括湿性老年性黄斑变性、糖尿病性黄斑水肿、视网膜静脉阻塞及近视性脉络膜新生血管四大类。2019年,根据Frost & Sullivan数据及预测,四大主要视网膜疾病患者人数约1850万,预计2030年增长至2200万。随着创新疗法及生物类似药开发,预计视网膜疾病药物市场将随重磅产品上市而壮大。

青光眼是导致人类失明的三大致盲眼病之一。我国是全球青光眼人数最多的国家,患者人数接近2000万。2016 年流行病学数据显示,亚太地区PACG 占全球PACG 的3/4 以上,POAG 占全球POAG 的1/2。据Frost & Sullivan统计,我国青光眼患病人数已经从2015年的1810万增长至2019年的1960万,年复合增长率为2%,预计2030 年将达2300 万。我国公立医院青光眼药物整体市场规模约为6.85 亿元。据米内网统计,2013-2018 年我国重点城市公立医院抗青光眼制剂和缩瞳药销售额连续增长,复合增速为9.79%。

干眼症已成为现代社会中常见的眼病。其特征是眼泪分泌减少及眼表敏感度降低导致的眼表炎症、组织损伤及神经异常,以至于眼部不适和视功能障碍。根据Frost & Sullivan,中国干眼症患者人数从2015年的2.1亿增长到2019年的2.4亿,CAGR约2.7%,预计到2030年将增长至2.7亿。

干眼症治疗主要为人工泪液(轻度)、靶向药因的抗炎药(中重度)。中国的人工泪液市场实现了快速增长,2015-2019年CAGR约16.5%,预计2030年达到91亿元。目前,十大临床常用人工泪液中仅有瑞珠(聚乙烯醇滴眼液)是国产。两款主流的干眼病抗炎药为艾尔健的环孢素A是乳剂Restasis、诺华的Xiidra滴眼液,二者分别占据2018年全球干眼症用药市场份额的36%、11%。目前已有多家厂商申报Restasis滴眼液仿制,兴齐眼药首仿上市,有望打破中国干眼症用药市场竞争格局。

低浓度阿托品滴眼液是目前防控青少年近视最有效的方法。WHO发布的《世界视力报告》称,2020年全球约有22亿人患有近视;北京大学中国健康发展研究中心发布的《国民视觉健康报告》数据显示,我国儿童及青少年总体近视率为53.6%,初中生为58.07%,高中生为78.02%,大学生为82.68%。低浓度阿托品滴眼液是目前防控青少年近视最有效的方法。中华医学会眼科分会2017年发布的《儿童屈光矫正专家共识》指出,研究证实低浓度0.01%阿托品具有较好的近视防控效果(51%近视控制效果)并存在较少反弹。

目前在眼药领域深耕的企业主要是兴齐眼药、亿胜生物、李氏大药厂拆分上市的兆科眼科、欧康维视。

05

相关上市公司

爱尔眼科:爱尔眼科为行业龙头,民营竞争对手大多处于区域化经营阶段。各区域龙头试图避免快速扩张中犯错,但也失去了成为行业龙头的机会,爱尔眼科目前门店已经超过600 家,优势明显,在规模效应作用之下,“一超多强”是行业未来格局。

爱博诺德:在人工晶状体和角膜塑形镜领域内国产技术领先,研发能力强,横向拓展能力强。

欧普康视:在角膜塑形镜领域的多年商誉积累、本土化个性服务以及多渠道的销售体系,形成了医生的处方习惯以及 患者的依赖性,将会是难以打破的绝对壁垒,短期内难以超越。

兴齐眼药:两个明星产品环孢素和低浓度阿托品将为公司带来可观的增长。

兆科眼科:产品组合多样化:既包括小分子及生物制剂,也包括新药及仿制药,涵盖从干眼症候群、青光眼、湿性老年性黄斑部病变、糖尿病性视网膜病到角膜炎症性疾病的各种眼科适应症。

欧康维视:布局适应症广泛,包括青光眼,近视,慢性NIU-PS, 结膜炎,干眼症,术后炎症,视神经炎,黄斑病变等;生命周期从候选药物到商业化,有持续的产品管线保证产出。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员