核心观点

从中债披露的3月份债券托管数据来看,3月境外机构净减持我国国债,这也是2019年2月以来的首次。3月份美债收益率的进一步大幅上行或是外资减持的一项重要原因。但经过年初以来的快速大幅上行,4月初开始10年期美债收益率有所回落。站在当前时点,如何看待后续的外资购债形势?本文将为大家进行解答。

外资减持我国国债与美债利率走势:4月中旬,中债披露了3月份我国债券托管数据,从分券种数据表现来看,3月境外机构减持我国国债,这也是自2019年2月以来的首次。对于外资减持,我们认为原因或在于美债收益率在3月份延续大幅上行至1.7%,中美利差有所收窄,美债对于投资者的吸引力有所提升。

4月美债走势的新变化:经过年初以来的快速大幅上行,进入4月份,美债收益率走势出现一定的变化,4月初开始10年期美债收益率有所回落,我们认为在美联储持续对外释放的维持宽松信号背景下,市场对美联储货币政策提前收紧的担忧有所下降。4月美债收益率下行的另一方面可能原因,我们认为或来自近期美俄关系以及美国疫苗安全问题带来的避险需求。

如何看待后续的外资购债形势?首先,从疫情发生后外资的购债表现来看,去年4月份以来外资对我国国债的增持速度较快,连续大幅增持或需要一定的调整,未来几个月外资流入可能会有所波动;但同时4月美债收益率的下行可能在一定程度上减轻波动的幅度。而从相对较长的视角来看,考虑到今年10月29日开始中国国债将被逐步纳入富时罗素全球政府债券指数(WGBI),指数纳入将为我国国债市场带来增量资金,因此我们认为长期来看外资对我国债市仍将保持稳步增持的态势。

债市策略:今年3月境外机构净减持我国国债,我们认为原因或在于美债收益率在3月份延续上行,美债对于投资者的吸引力有所提升。但从近期的美债走势来看,4月初开始10年期美债收益率有所回落,我们认为可能的原因一方面或为市场对美联储货币政策提前收紧的担忧有所下降,另一方面或为近期美俄关系以及美国疫苗安全问题给美债带来避险需求。对于后续的外资购债形势,我们认为短期来看,去年4月份以来外资对我国国债的增持速度较快,连续大幅增持或需要一定的调整。长期来看,富时指数纳入将为我国国债市场带来增量资金,我们认为外资对于我国债市仍将保持稳步增持的态势。

外资减持我国国债与美债利率走势

4月中旬中债披露了3月份我国债券托管数据,从分券种数据表现来看,3月境外机构对于我国国债出现了减持行为,这也是自2019年2月以来的首次。本月中债披露了3月份我国债券托管数据,按照券种和投资者分类来看,我们可以看到3月境外机构持有的我国国债规模为2.04万亿元,环比减少约165.14亿元,这也是自2019年2月以来首次出现外资减持我国国债。从疫情发生后的外资持债情况来看,自去年4月份开始外资对于我国国债市场的增持规模便出现明显提升,增持速度增长较快,因此3月份减持现象的出现也引发了市场对于外资态度的担忧。

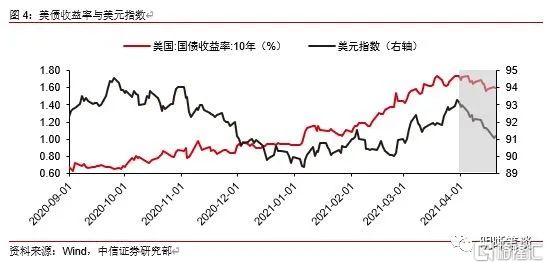

对3月份的外资减持,我们认为原因或在于美债收益率在3月份延续大幅上行至1.7%,中美利差有所收窄,美债对于投资者的吸引力有所提升。从变化水平来看,3月份10年期美债收益率由1.44%上行至1.74%,全月上行约30BPS;而从绝对水平上来看,随着美债收益率的上行,中美10年期国债利差在3月份进一步收窄,1.74%的收益率水平也在很大程度上提升了美债对于投资者的吸引力。

经过年初以来的快速大幅上行,进入4月份,美债收益率走势出现一定的变化,4月初开始10年期美债收益率有所回落,截至4月20日,10年期美债收益率由3月31日的高点1.74%回落至1.58%。如何看待近期美债收益率下行的原因?后续外资持有我国债市的形势又将走向何方?

4月美债走势的新变化

对于4月份美债收益率的下行,我们认为其中一个重要的考量因素在于市场对于美联储货币政策的态度,在美联储持续对外释放的维持宽松信号下,市场对于美联储货币政策提前收紧的担忧有所下降。将10年期美债收益率按照实际收益率和通胀预期的方式进行拆解,我们可以看到年初以来美债收益率上行很大一部分原因来自于实际利率的上行,而实际利率上行背后反映的市场心理一方面包含了市场对于美国基本面复苏的预期,另一方面则包含了经济修复背景下,市场对于美联储货币政策可能提前收紧的担忧。从4月份美国实际收益率和通胀预期的变动情况来看,我们可以看到4月10年期美债收益率的下行主要来自于实际收益率的下降,而在这期间通胀预期的变动相对有限。

对于美联储货币政策,市场此前较为担心的主要在于随着美国经济的持续好转,对于美国通胀的担忧,进而导致美联储提前收紧货币政策的可能。而从美联储对外释放的信号情况来看,本月美联储公布了3月份美联储议息会议纪要内容,其中美联储官员对于货币政策的态度仍旧偏鸽,美联储议息会议参会者普遍预期,在基数效应和供应紧张等暂时性影响消除后,通胀读数将有所下降。另一方面,美联储官员在讲话过程中也在持续向市场强调美联储维持宽松的态度,如上周美联储主席鲍威尔在华盛顿经济俱乐部的线上访谈当中便针对美国经济、货币政策以及通胀问题发表了看法,经济方面美联储主席鲍威尔称美国经济似乎出现拐点,经济和就业人口增长进入加速期,新冠肺炎病例激增仍然是经济的风险之一。在货币政策方面,鲍威尔称大多数联储官员认为,美联储到2024年都不会加息,加息行动取决于经济所取得的进展,在2022年之前行动的可能性极低,同时预计美联储将先缩减QE再加息。对于通胀问题,鲍威尔表示“我们的确想要通胀达到2%,我们希望的是平均2%,那意味着我们希望在通胀低于2%一段时间后高于2%”,这也意味着美联储寻求让通胀适度高于2%。从4月份美国通胀预期相对稳定,美债实际收益率下行,同时美元走弱的表现来看,我们认为这可能反映了在美联储持续对外释放的维持宽松信号下,市场对于通胀问题以及美联储货币政策提前收紧的担忧有所下降。

对于4月美债收益率下行的另一方面可能原因,我们认为或来自近期美俄关系以及美国疫苗安全问题带来的避险需求。一方面,4月15日美国总统拜登签署行政令,对俄罗斯实施了一系列新的制裁,对俄指控的内容包括认为其干预2020年美国大选、对美国政府和企业网络发起大规模网络攻击、非法吞并和占领克里米亚,以及侵犯人权。从对俄制裁的手段上来看,干预2020年大选方面,美国财政部外国资产控制办公室(OFAC)宣布对俄罗斯16家实体和16名个人采取全面行动,非法吞并和占领克里米亚以及侵犯人权方面,美国宣布制裁相关的3家实体和5名个人,另外美国国务院还宣布将驱逐10名俄罗斯驻美外交官员。对于美国的制裁,俄罗斯采取了反制的方式进行应对,美俄关系进一步恶化。另一方面,近期美国强生疫苗再出问题,4月13日,美国疾病控制和预防中心(CDC)、美国食品和药物管理局(FDA)联合发布声明,称由于美国已报告6例因接种强生疫苗后出现罕见和严重血栓的病例,建议暂停接种强生公司的新冠疫苗,美国民众对于疫苗安全性的质疑有所增加。因此从近期美俄关系以及美国疫苗安全问题来看,我们认为对于美债的避险需求或也有所提升,这可能也是带来4月份美债收益率下行的一个原因。

如何看待后续的外资购债形势?

如何看待后续的外资购债形势?首先,从疫情发生后外资的购债表现来看,去年4月份以来外资对我国国债的增持速度较快,连续大幅增持或需要一定的调整,未来几个月外资流入可能会有所波动,但同时4月美债收益率的下行可能在一定程度上减轻波动的幅度。去年4月份以来境外机构对于我国国债的增持速度较快,连续多月增持规模明显,今年1月份更是达到了单月1211.05亿元的增持规模,因此考虑到前期表现,我们认为连续大幅增持后外资购债或需要一定的调整,3月份外资购买我国国债出现净减持,未来几个月外资流入可能会有所波动。但考虑到4月份美债收益率走势出现的新变化,4月美债收益率的下行可能在一定程度上减轻波动的幅度。

而从相对较长的视角来看,考虑到今年10月29日开始中国国债将被逐步纳入富时罗素全球政府债券指数(WGBI),指数纳入将为我国国债市场带来增量资金,我们认为长期来看外资对于我国债市仍将保持稳步增持的态势。3月29日富时罗素宣布其旗下的富时罗素全球政府债券指数(WGBI)将从今年的10月29日开始逐步将中国国债纳入指数,纳入过程将在36个月的时间内完成,完成纳入后中国国债将在WGBI指数当中占有5.25%的权重。考虑到指数纳入将为我国国债市场带来被动增量资金以及一定的主动增量资金,我们认为从相对较长视角来看外资对于我国债券市场仍将保持稳步增持的态势。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员