摘要

1 经济复苏仍在深化,继续赚盈利的钱

本周(2021-04-12至04-16)我国一季度经济数据陆续公布,国内经济复苏的进一步深化得到确认,但不可否认的是部分数据上出现了波动。对于未来经济场景的分歧因此正在加大,部分投资者已经开始为遥远的衰退后的宽松交易做准备。然而我们认为,经济和企业盈利端的韧性,可能是上述思维最大的敌人。一方面,我们此前已经从PPI和PPIRM之间关系论述了当下的上游涨价从历史规律看远未到全面侵蚀制造业利润程度,而这一点从业绩预告的线索中得到了验证:下游企业仍处在高盈利水平下,原材料成本上升可能更多是盈利的再分配。另一方面,我们从历史规律看,在信用收缩时期,往往伴随了2-3个季度周期性行业的盈利水平处在较高位置,其中煤炭、交运和银行盈利的持续改善时间更长。

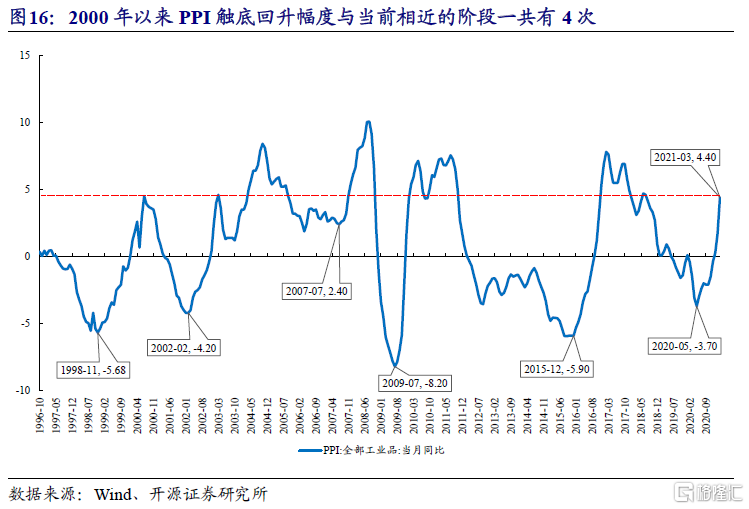

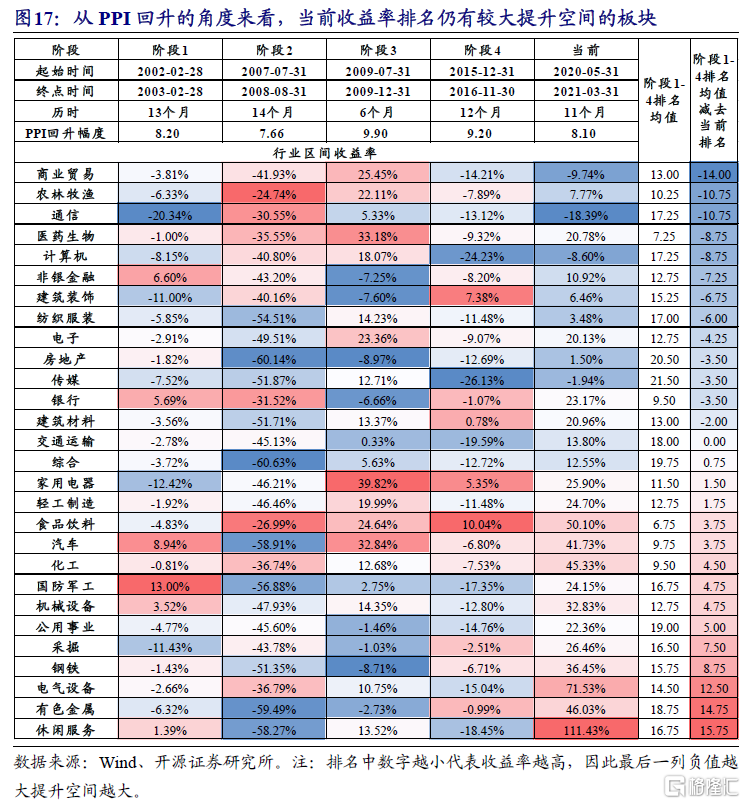

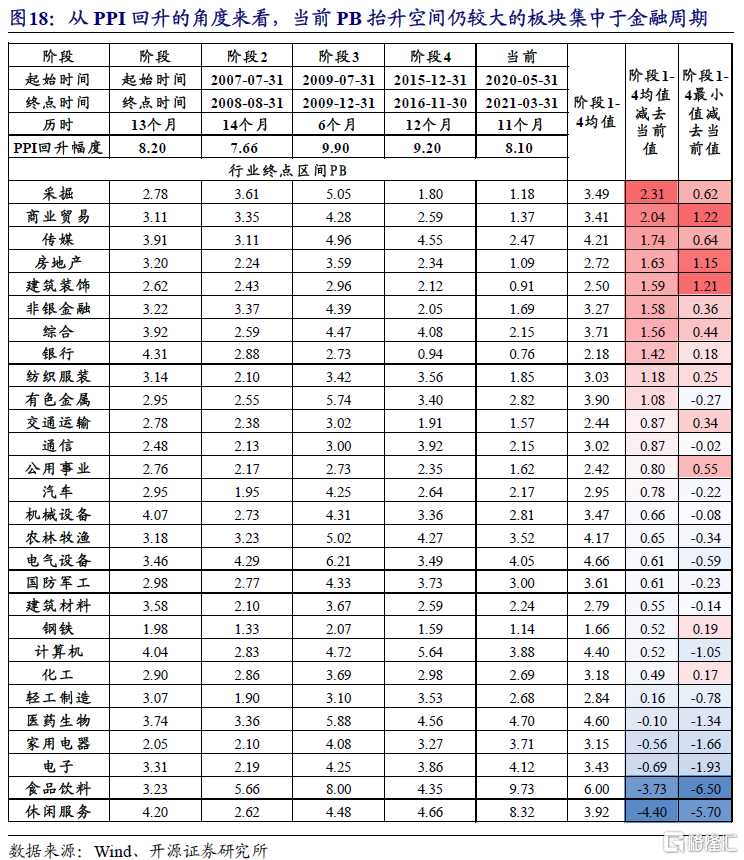

2 抢跑也要讲方法:估值位置结合基本面场景

尽管PPI仍在上行,经济仍在景气区间,但是部分投资者认为,股票投资应该应对下一场景而不是配置当下基本面场景。我们部分同意上述观点,也曾在2021年1月份以此为部分依据提出“持币过节”。但这种策略有一个前提,它需要观测资产价格的相对位置:如果某类资产在当下场景中仍定价不足,而未来场景即将到来的确定性并不高,那么“抢跑策略”就未必可行。本轮PPI触底回升是自2020年5月至2021年3月达到4.40%,历时11个月,上升幅度为8.10%,参考2000年以来PPI触底回升且上升幅度同样接近8.10%的时期,我们发现与经济复苏和通胀相关的板块中:金融(银行、非银、房地产)、建筑装饰、纺织服装、采掘、钢铁、化工、商业贸易无论从PB水平还是收益率水平,离历史上均值和最低水平都有较大空间。市场对上述板块在当下宏观经济场景下定价程度处于历史最低水平,这意味着:如果经济果真出现回落,上述板块的安全空间仍然充足;而经济和价格在高位的持续时间拉长后,认知修正将带来价格的弹性区间。值得一提的是,最近一次(2015.12-2016.11)PPI经历了类似幅度上行后,后面又继续创下新高并维持高位运行,而周期行情也贯穿了2017全年。

3 一季报:寻找未被定价的改善

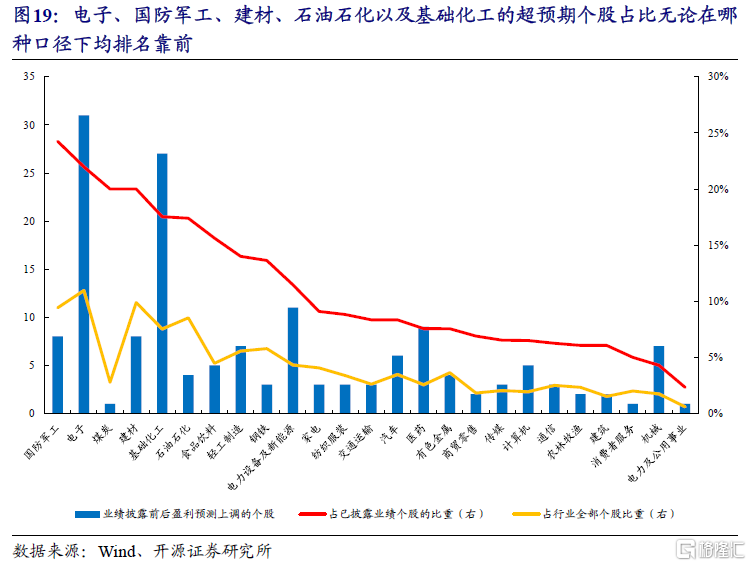

近期部分白马股的业绩爆雷使得市场对于业绩兑现的预期也越来越高,业绩无效成为部分投资者的困惑。其实,我们认为投资者近期可以关注一季报预告中的业绩超预期同时透支程度仍较低的个股,寻找还未被定价的业绩改善,主要集中在:电子、国防军工、建材、石油石化以及基础化工。我们同时发现:国有企业在1季度预告中业绩优秀的占比开始超越平均水平,但伴随的却是过去国企破净比例在不断提升。估值和盈利的背离为当下国改主题提供了基本面基础。

4 应对未来而不是抢跑未来

本就没有高PE的买,也不用担心低PE应该卖。价值类周期股定价中隐含了一个虚值期权一般的“莫须有”折价,这将随高景气的持续而逐步消失,价格修正终将到来。当下我们的配置推荐为:钢铁、煤炭、银行、建筑、房地产、化工(PVC、纯碱),以及基于分子端逻辑看好机械和TMT中部分中小市值品种。

风险提示:经济下行超预期;货币超预期宽松;信用收缩超预期

报告正文

1、 经济复苏仍在深化,正视对于未来的分歧

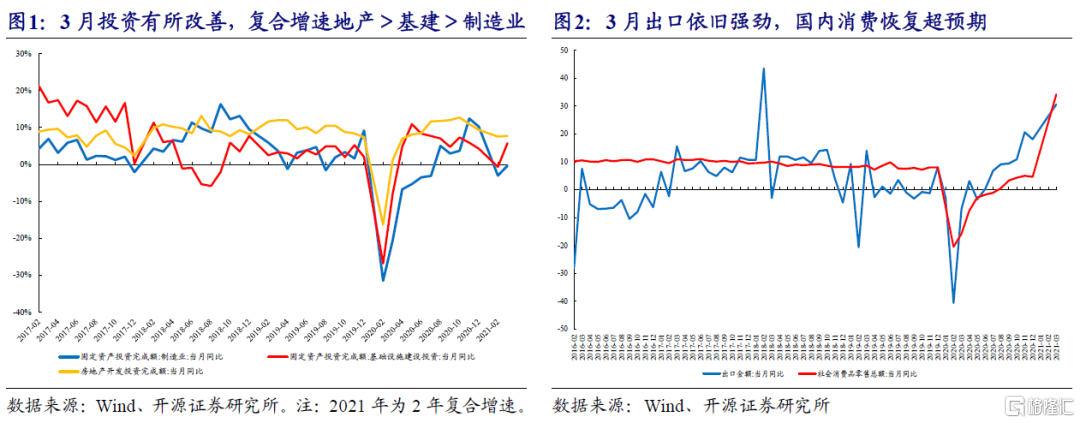

本周(2021-04-12至04-16)我国一季度经济数据陆续公布,国内经济复苏仍在进一步深化。从主要的宏观经济数据来看,无论是投资、消费还是出口数据均处于持续改善的趋势:地产和基建投资的韧性超出市场预期,制造业投资相较于1-2月边际改善明显,未来提升空间仍较大;3月出口依旧强劲,同时国内消费恢复超预期。

但是市场对于未来经济的运行仍存在以下两种担忧:信用收缩与上游涨价导致制造业企业利润被蚕食。伴随结构性出现数据低于预期的迹象,由此市场开始期待政策的缓和甚至放松。表现在资产交易上,就是无论债券还是高估值板块,开始无视PPI上行的信号,直接开始押注经济下行和央行政策放松的左侧交易。

1.1 中上游的价格在高位的持续性仍具有产业的盈利支撑

这样做的问题是可能忽视了当下经济的状态。我们在上周《乐观者的选择》中讨论了当下中上游涨价对下游企业盈利的影响:从历史规律看,仍低于2017年制造业利润真正出现向下拐点的程度。

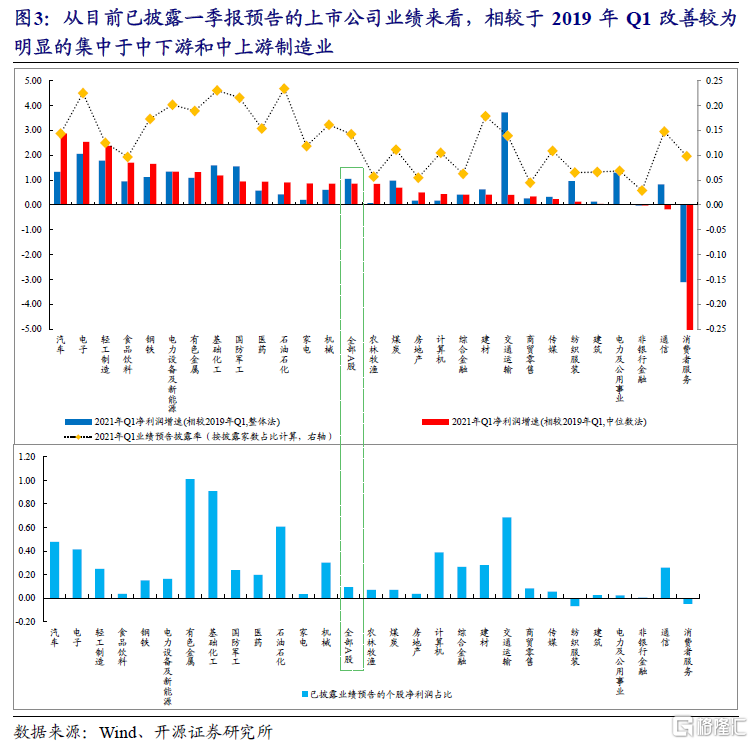

上周的经济数据中,部分投资者仍然“相信”价格上涨可能带来了对制造业投资的抑制,我们认为用“观望”可能更为正确。从上市公司的角度来看目前制造业企业的盈利改善信号较为明显,还远未到影响无法承受上游价格上涨的地步:从目前已披露一季报预告的上市公司业绩来看,无论是从中位数还是整体法的角度,相较于2019年Q1改善较为明显的集中于中下游(汽车、电新、电子以及轻工)和中上游(化工、钢铁和有色)制造业。从国务院国资委秘书长彭华岗的表态来看,鼓励企业积极研究大宗商品趋势,在经营中更好地应对,这意味着目前政府对于上游商品价格的上涨给企业带来的压力仍处于可容忍的范围。这可能是一个从实际情况出发的决策,当下价格上涨更多是产业链利润的分配,下游企业仍处在高销售与订单增长的盈利区间。

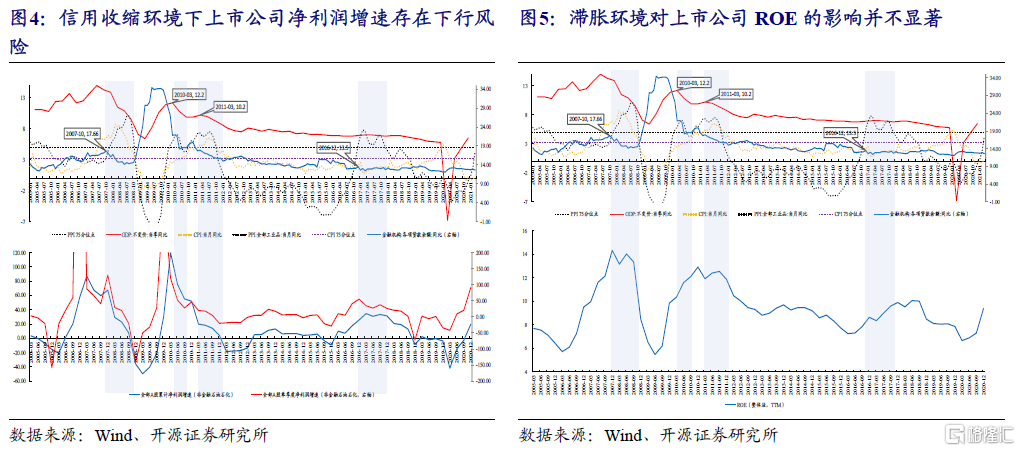

1.2 信用收缩时期,业绩变化的节奏值得关注

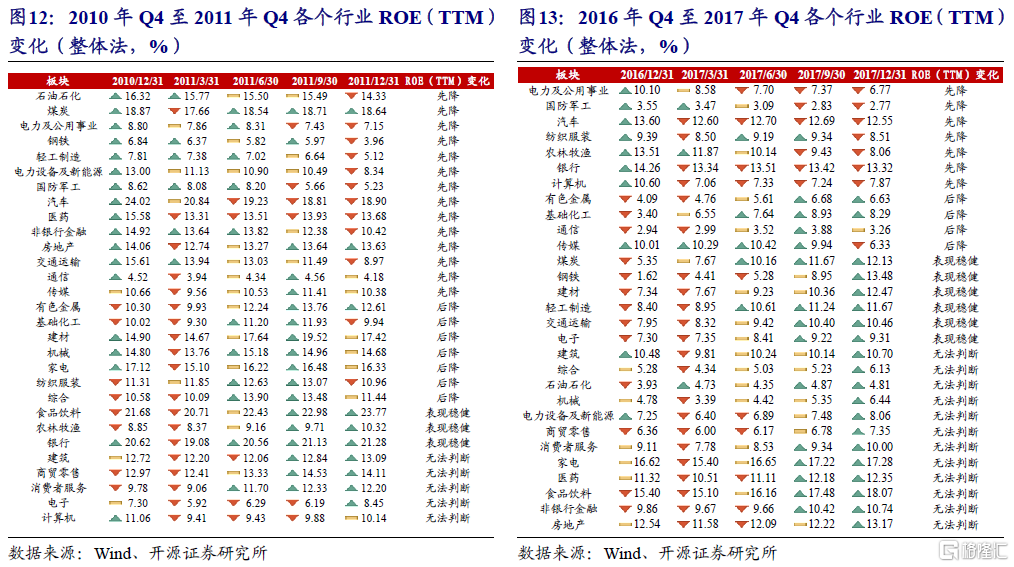

信用收缩对于盈利的影响无疑是投资者关心的重点。我国信用收缩时期A股上市公司的净利润增速下滑明显,但ROE的变化并不显著。我们统计了自2005年以来在通胀处于高位、经济增长却遭遇停滞,同时信用也并未宽松(甚至下行)的环境里上市公司净利润增速和ROE的变化,我们发现信用收缩时期A股上市公司的净利润增速均遭遇了不同程度的下滑,然而ROE的变化却并不明显。数据背后的一个原因是:信用收缩往往导致了前期高速增长的放缓,但整体看,绝对盈利水平仍处在高位,特别是在信用收缩前期。

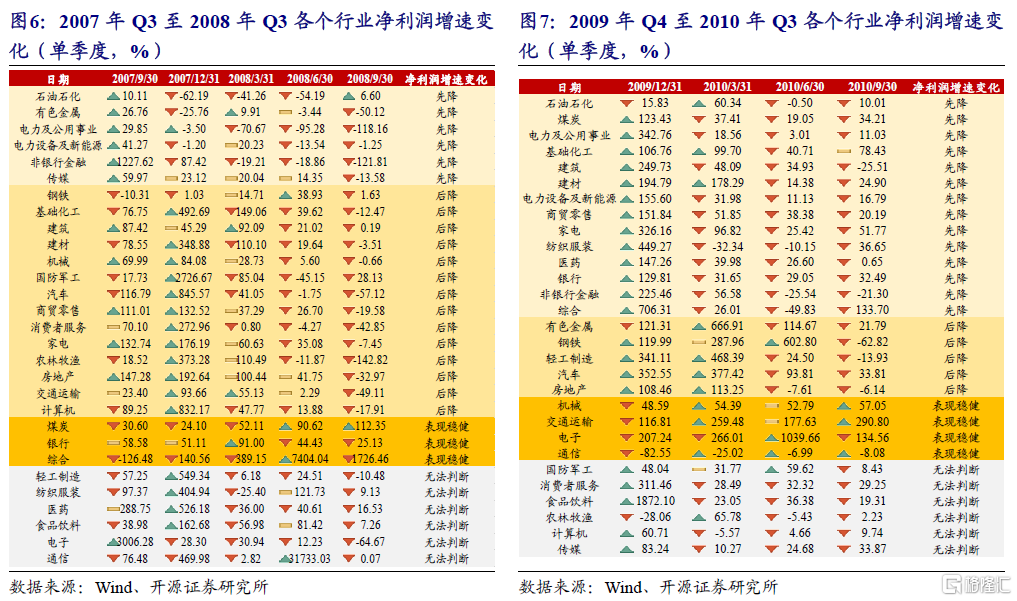

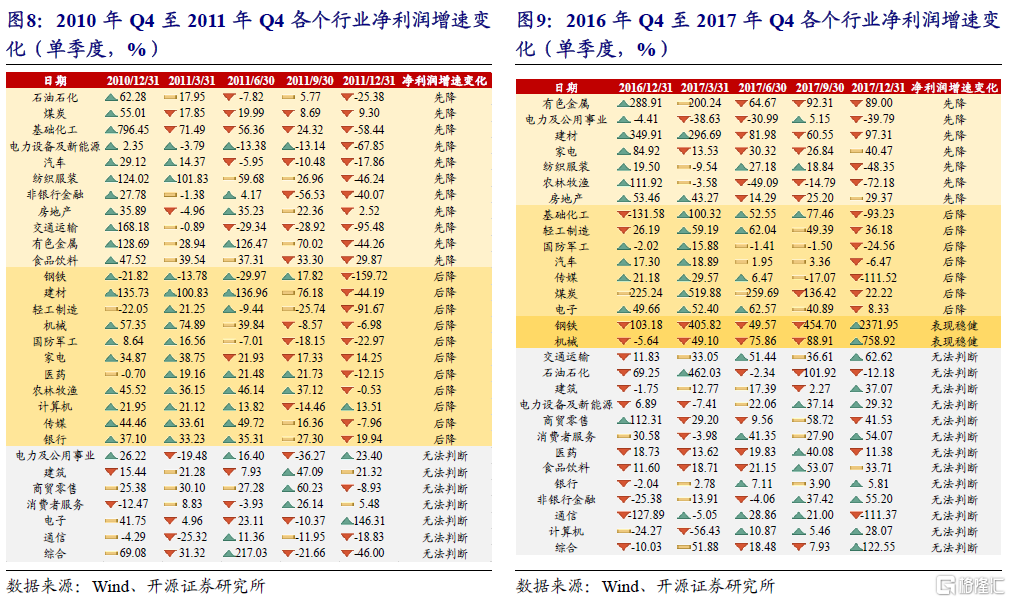

具体到行业的净利润增速变化来看:在“信用收缩”时期,石油石化、有色金属、电力设备与新能源、电力与公用事业、非银金融、纺织服装等行业的净利润增速往往会率先下滑;而钢铁、机械、汽车、轻工制造、国防军工等行业的净利润增速往往会先继续抬升一到两个季度后再出现下滑;以食品饮料、消费者服务为代表的部分消费板块与通信、计算机为代表的TMT板块的业绩波动则无明显的规律。

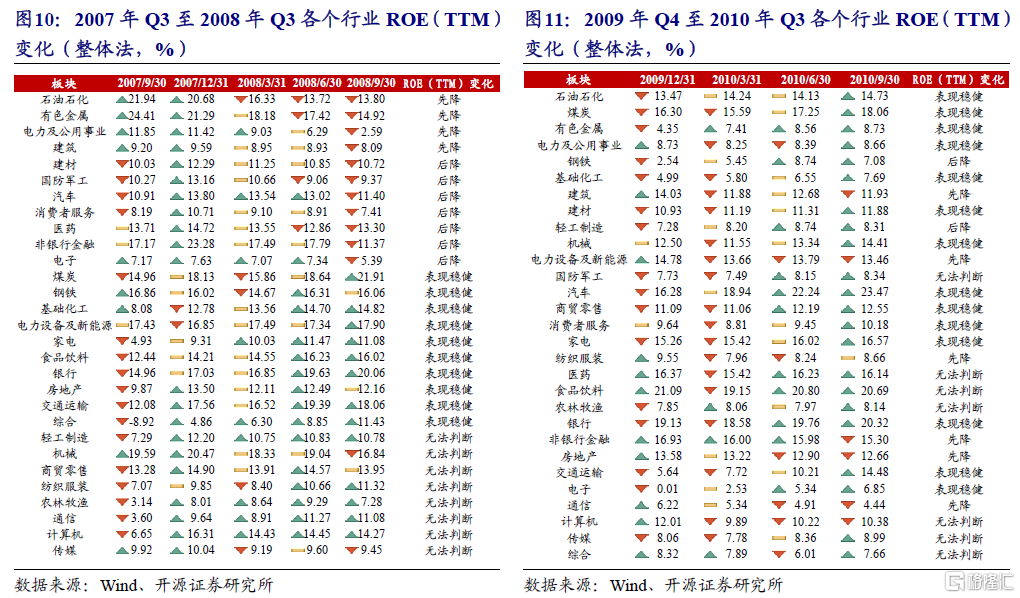

从ROE角度来看,仅有电力及公用事业的ROE存在率先下滑的情况,其余行业在不同时间段的表现差别较大,银行、交运、煤炭的表现往往较为稳健,甚至出现上行的情况。

2、 估值决定:配置当下场景,还是抢跑下一场景

部分投资者认为,股票投资应该配置下一场景有利资产而不是当下基本面场景。其实,当下场景或未来场景的布局决定因素很简单,看资产价格的相对位置;如果某类资产在当下场景中仍定价不足,且未来场景到来确定性并不高,则仍然应该配置当下。

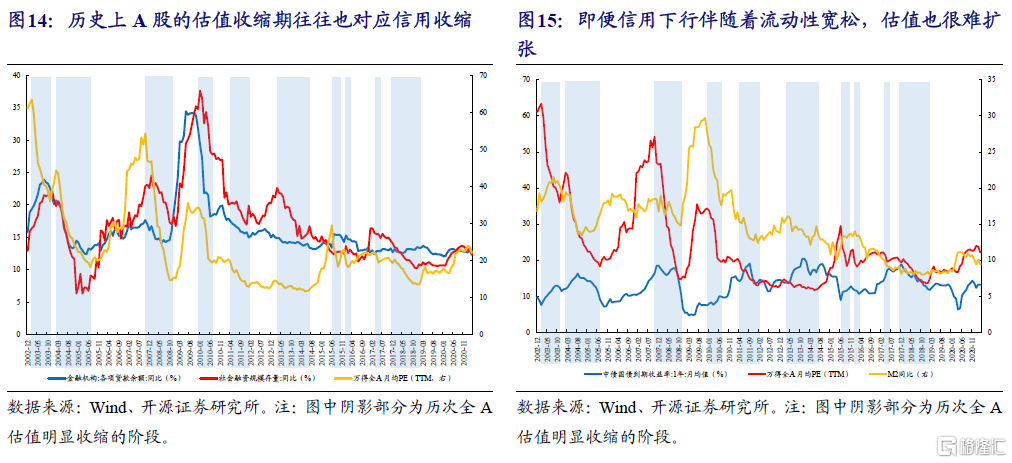

2.1 整体看,PE层面的估值驱动行情已经难以回来

经济的高位运行伴随信用收缩时对于市场整体估值水平仍然是持续压制。我们统计了2002年12月-2021年3月A股估值明显收缩的阶段对应的信用环境,发现历史上在A股估值明显收缩的阶段,往往伴随了信用环境收紧。比较有讽刺意味的是,即使这个时候出现了货币政策的放松,由于信用风险溢价的升高,市场整体估值水平难有任何起色。当下市场不具备PE层面估值扩张的基础。

2.2 周期板块ROE带动的PB回升远不及历史最低水平

PPI上行往往对应着盈利的有效改善。我们从PB视角观测,盈利的改善能否带来PB水平的提升。本轮PPI触底回升是自2020年5月的-3.70%至2021年3月的4.40%,历时11个月,上升幅度为8.10%,参考2000以来PPI触底回升且上升幅度同样接近8.10%的时期,具体有以下4个阶段:

(1)2002年2月至2003年2月,历时13个月,PPI从-4.20%回升至4.00%。

(2)2007年7月至2008年8月,历时14个月,PPI从2.40%回升至10.06%。

(3)2009年7月至2009年12月,历时6个月,PPI从-8.20%回升至1.70%。

(4)2015年12月至2016年11月,历时12个月,PPI从-5.90%回升至3.30%。

如果我们以PPI为锚定,对比历史上这4阶段的板块区间收益率排名和估值情况,当前收益率排名和估值均有较大抬升空间且与通胀有关联的板块为金融(银行、非银、房地产)、建筑装饰、纺织服装、采掘、钢铁、化工、商业贸易。从历史可比角度出发,市场对当下宏观经济场景下的板块的定价程度是历史最低的,这意味着:如果出现回落,上述板块的安全空间仍然充足;而经济和价格在高位的持续时间拉长后,定价仍有修正的空间。

3、 一季报预告中的线索:寻找还未被定价的业绩改善

相比于还未到来的下一个场景,更近一点的盈利挖掘线索是一季报预告。近期部分白马股的业绩爆雷使得市场对于业绩兑现的预期也越来越高,此前给予的业绩“确定性”溢价如果得不到验证则会立刻体现到股价的下跌上,这也是“还债”的一种体现,而相比之下,其实还有很多绩优的个股此前并未被市场所认知并进行充分定价,我们认为近期可以关注一季报预告中的业绩超预期同时透支程度仍较低的个股,寻找还未被定价的业绩改善。我们通过测算发现可以有以下两种路径:

(1)我们以业绩披露前后盈利预测获得上调作为评判个股业绩超预期的标准,则我们发现在当前已披露业绩的个股中,超预期概率较高的行业为国防军工、电子、煤炭、建材、基础化工、石油石化等;如果以全部行业个股占比作为判断标准,则超预期概率较高的行业为电子、建材、国防军工、石油石化、基础化工、钢铁、轻工制造等。由此可见电子、国防军工、建材、石油石化以及基础化工的超预期个股占比无论在哪种口径下均排名靠前。

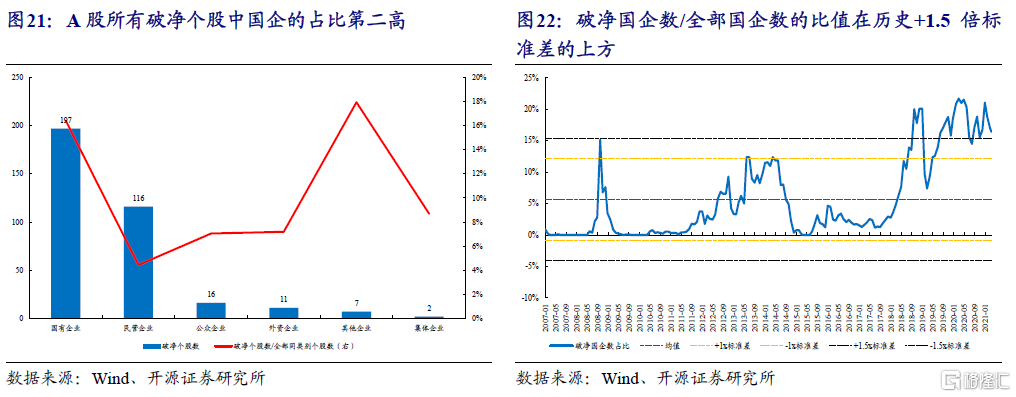

(2)我们发现2021年Q1已披露业绩预告的国有企业盈利改善也较为明显:我们以四种口径下满足条件的个股数占比与全部A股的占比进行对比,发现中央国有企业在四种口径下均满足超过全部A股的占比,这意味着在走出疫情后,国有企业随着让利和维稳的任务逐步减轻,其盈利也开始大幅改善。而与之形成鲜明对比的是目前所有A股破净个股数中国企占比第二高,而且国企破净个股数占所有上市国企的总数也达到了历史+1.5倍标准差的上方,国有资产流失的风险不容忽视,而2021年又正是国企三年改革行动的关键之年,不少地方政策也已经开始将国企的市值管理、资产证券化率纳入到年度政策目标中,同时也要求国有企业的高管与投资者进行更充分的沟通,国企改革或将成为后续重点的主题投资之一,建议投资者积极关注并布局。

4、 应对未来,而不是抢跑未来

一季度的经济数据再次验证了一个景气正在回升的经济场景,对于乐观者而言,当下周期板块的整体估值还远未回到上一次2016年PPI回升时的水平,叠加碳中和的政策催化,传统行业的产能价值正在提升,本就没有高PE的买,也不用担心低PE应该卖。积极面向未来可以,过度抢跑“莫须有”的经济下行是不可取的。我们延续对以下三条主线的推荐:

第一,高景气延续+碳达峰下的行业格局改善:钢铁、煤炭、化工中的部分低估值品种(PVC、纯碱等);

第二,低估值行业的价值回归已经具备了宏观环境与市场风格基础:银行(四大行和部分城商行为主)、房地产、建筑。

第三,中小市值成长的盈利土壤已经具备,但并非估值驱动,我们基于景气扩散、全球供应链重塑和智能制造升级推荐以下行业中的部分机遇:TMT、机械。

5.风险提示 经济下行超预期;货币超预期宽松;信用收缩超预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员