摘要

第七次人口普查结果尚未发布,但官方层面关于中国人口问题的讨论,近期已经升温。4月15日,央行转发工作论文《关于我国人口转型的认识和应对之策》,认为我国人口结构转型即将过渡到“低增长”阶段,表达了对渐行渐近的老龄化和少子化危机的担忧。4月10日,新任货币政策委员会委员蔡昉也发言称,中国经济复苏需要防止长期慢变的趋势,现在最需要的是消费需求,而第二个人口转折点(即继2010年劳动力人口达到峰值后,2025年总人口将达到峰值)对消费需求产生不利影响。

基于人口话题,本文使用OECD国家1950年以来的数据,通过大量实证复盘,考察样本国家的人口结构与利率走势的关系。结果发现:

青年/中年人口比例与利率之间存在明显的正相关关系,青年/中年人口比例不仅与利率走势基本一致,而且很好地匹配利率的长周期拐点。进一步检验,这种正相关关系在中国也存在。

从微观层面理解上述现象:青年与中年的比例分布影响社会的资金供求关系,进而影响利率水平。1)青年人口是资金需求的主要力量。青年时期,收入水平较低,但由于婚育、置业等客观因素,以及非理性消费等主观原因,存在对资金的超额需求。2)中年人口是资金供给的主要力量。中年时期是财富积累阶段,一方面收入水平有所提高,另一方面出于抚养子女、赡养老人、预防性动机(养老)等进行储蓄与投资。3)青年/中年人口比例代表资金的供求关系。比例越高,指向供需紧张、利率上行;比例越低,指向供需宽松、利率下行。

人口结构对债市的启示。中国第四次婴儿潮“消失”之后,出生人口不再符合周期性规律,而是趋势下行。趋势下行的出生人口,对应着长期下行的青年/中年人口比例,原因是青年人口相对于中年人口增长持续放缓。OECD的预测与这一结论基本相同:1990-2030年,中国的青年/中年人口比例将持续回落长达40年,超过美国、英国等OECD国家普遍的20年。总之,基于长周期数据的经验启示,中国下一个青年/中年人口比例拐点要等到2030年左右,对应利率中枢长期下行。

正文

第七次人口普查结果尚未发布,但官方层面上关于中国人口问题的讨论,近期已经升温。4月15日,央行转发工作论文《关于我国人口转型的认识和应对之策》,认为我国人口结构转型即将过渡到“低增长”阶段,表达了对渐行渐近的老龄化和少子化危机的担忧。此外,新任货币政策委员会委员蔡昉,在4月10日也发言称,中国经济复苏需要防止长期慢变的趋势,现在最需要的是消费需求,而第二个人口转折点(即老龄化过程中有两个转折点,第一个是2010年劳动年龄人口达到峰值,第二个是2025年总人口达到峰值)即将到来对消费需求产生不利影响。

基于人口话题,本文通过对长周期数据的复盘,讨论人口结构与利率水平的经验关系。

一般来说,“老龄化”经济体的利率水平偏低。从宏观角度理解,“老龄化”往往是经济发展进入较高水平之后的现象,经济进入低增长区间,利率水平趋于下行。不过,中国的人口结构变化由于受到政策扰动,与主要发达国家存在较大区别:1984年开始实行的生育控制政策造成人口结构“断点”,从彼时算起,中国进入老龄化社会(按照国际通行划分标准,“老龄化”定义为65岁及以上人口占比超过7%)只用了短短18年。

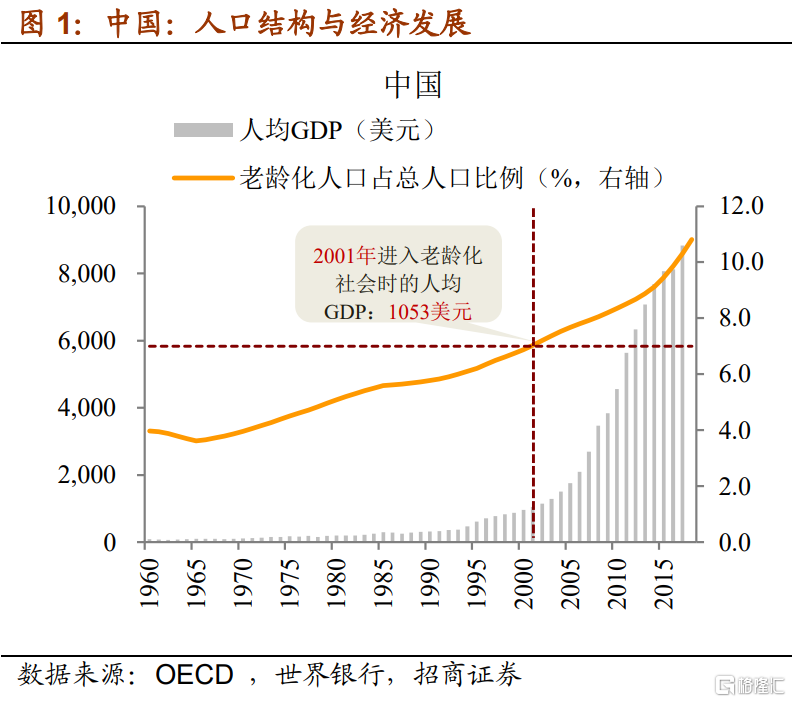

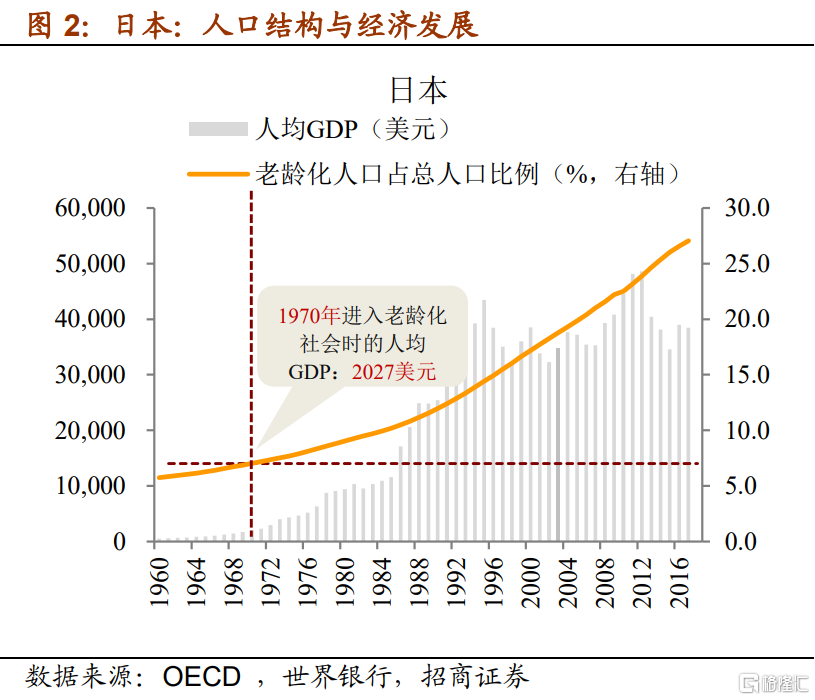

中国人口结构变化“超前”于经济发展。按照世界银行数据,日本于1970年进入老龄化社会,当时日本人均GDP达到2027美元,呈现“先富后老”特点;而中国于2001年进入老龄化社会时,人均GDP仅为1053美元,呈现“未富先老”特点。

由于人口结构与经济发展水平匹配程度不一,人口→经济增长→利率水平的逻辑链条存在缺陷,是否能够从其他维度寻找国际可比的经验规律呢?通过大量实证检验,我们发现青年与中年人口的比例关系对于利率走势、尤其是利率拐点而言也有深刻的寓意。

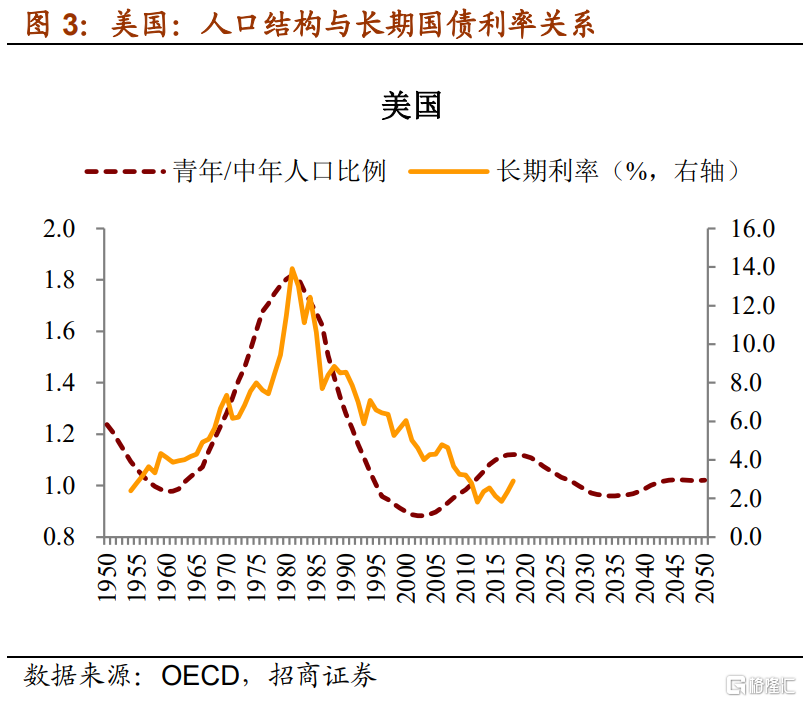

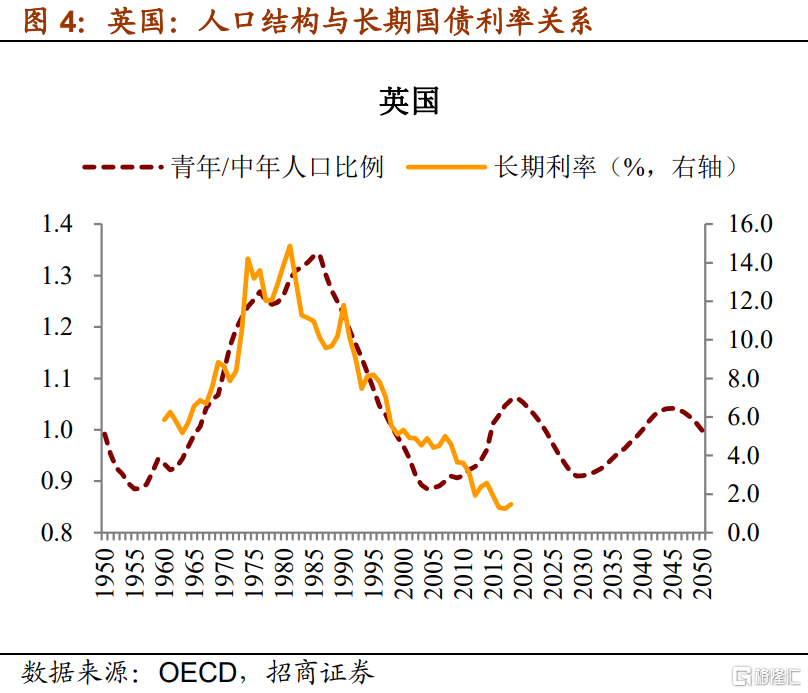

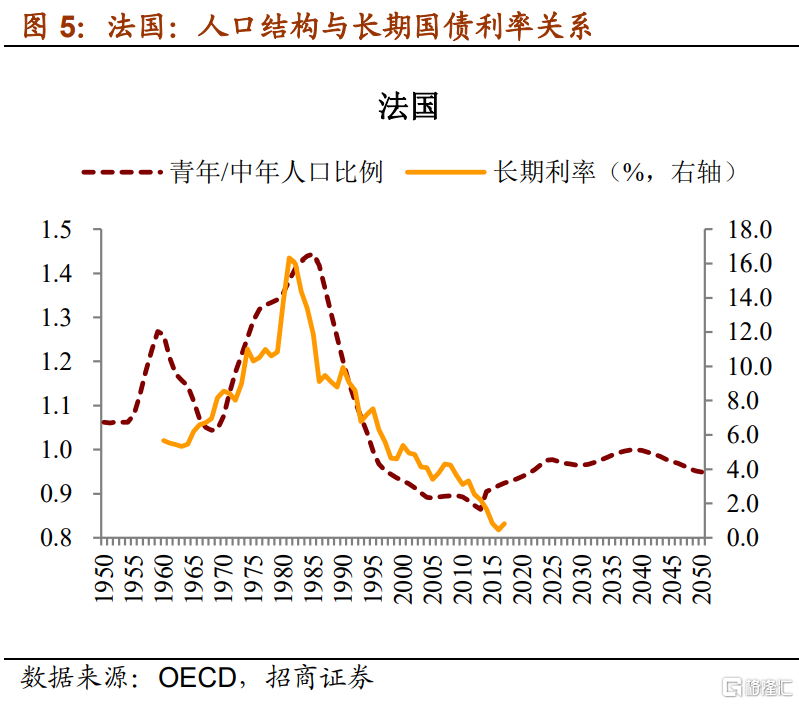

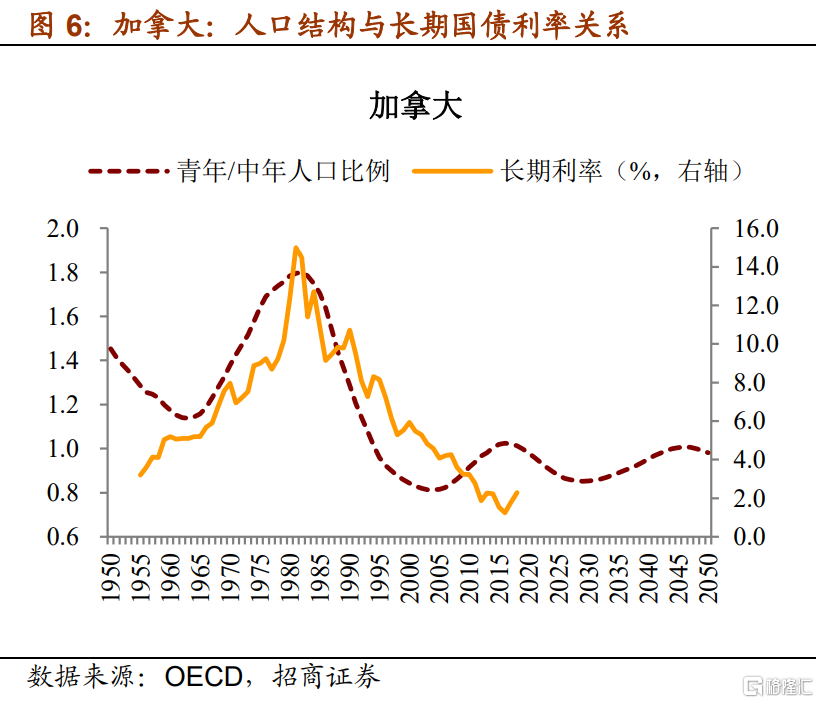

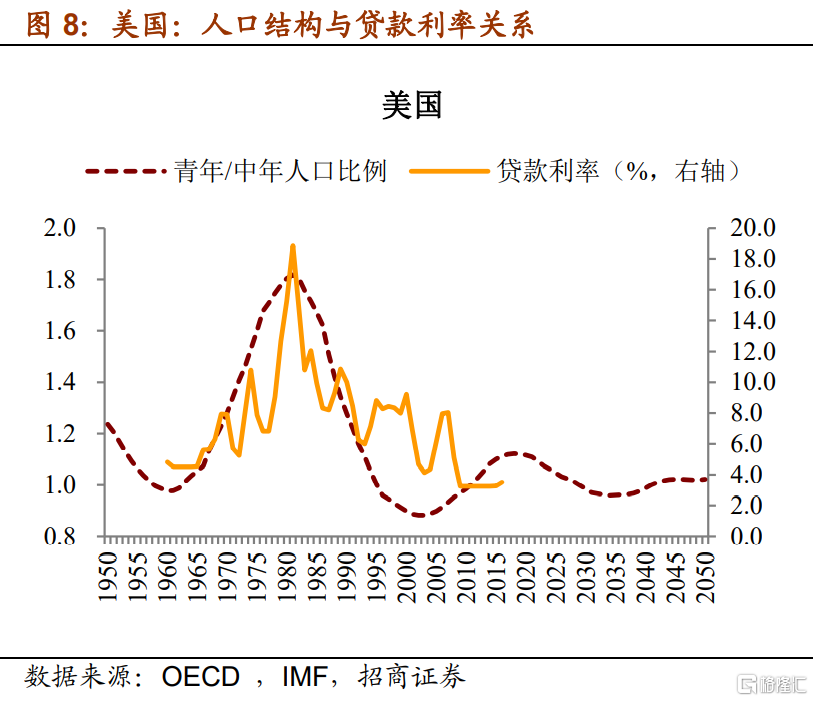

我们使用OECD国家1950年以来的数据,考察这些样本国家的人口结构(青年/中年人口比例)与利率走势的关系。其中,OECD国家指经合组织成员国,主要包括美国、英国、法国、德国、意大利、加拿大等34个国家;青年与中年人口划分参考Geanakoplos等(2004),20-29岁为青年人口,40-49岁为中年人口;利率指标选取各国长期国债利率。

结果发现,OECD国家的青年/中年人口比例与利率之间普遍具有正相关关系。青年/中年人口比例不仅与利率走势基本一致,而且很好地匹配利率的长周期拐点。

以美国、英国、法国、加拿大为例,这些国家在二战后迎来“婴儿潮”。在这次战后婴儿潮中,有大量人口出生,对全球经济产生了深远影响。据统计,美国在1946-1964年间出生的人口达到七千余万人,约占美国目前总人口的三分之一。这部分人口在 1960年之后陆续步入青年,青年人口相对于中年人口增多,推动青年/中年比例上升,利率随之上行;1980年前后,青年/中年比例达到顶峰,各国利率的历史高点普遍出现;1980年之后,这部分人口又陆续步入中年,中年人口相对于青年人口增多,推动青年/中年比例下降,利率开始回落。

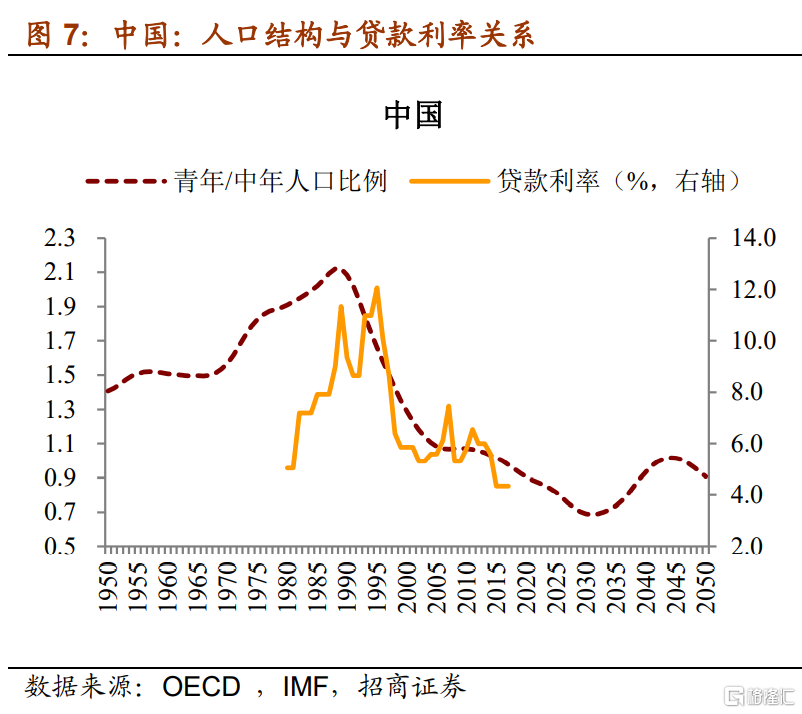

进一步检验,上述正相关关系在中国也成立。由于中国国债数据时间序列较短,我们以贷款利率作为利率的替代指标。结果表明,中国的青年/中年人口比例与贷款利率的走势也基本一致,而且人口结构拐点也恰好匹配贷款利率的长周期拐点。

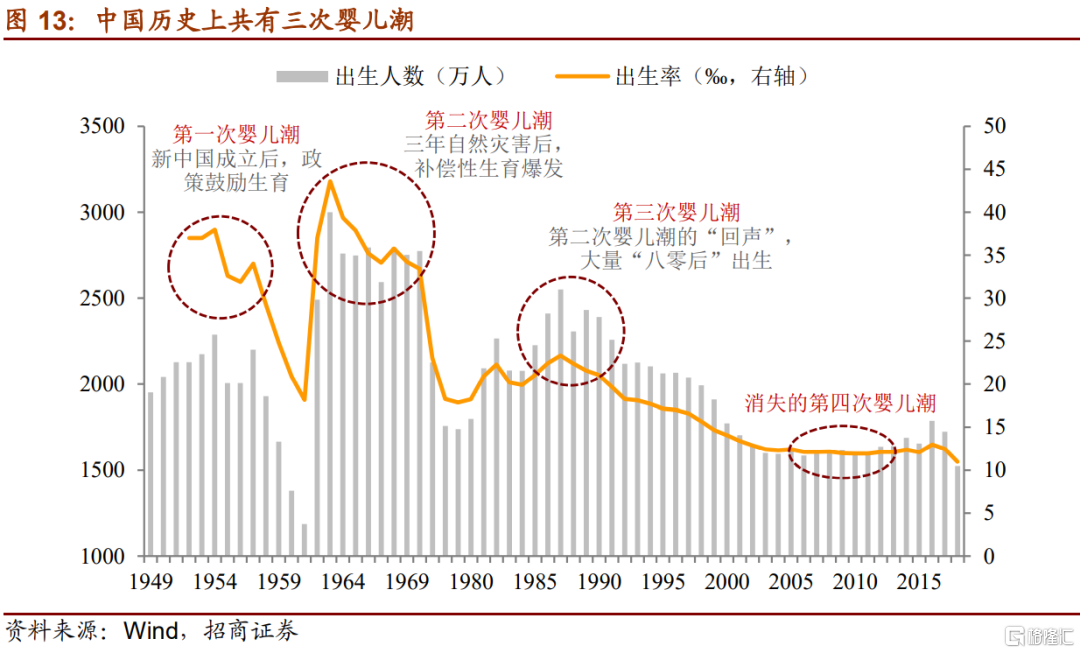

新中国成立后出现了第一次“婴儿潮”。在鼓励生育的政策支持下,1950-1954年5年间的人口出生率达到30-40‰。这部分人口在1970年之后陆续进入青年(青年/中年比例上升),1990年之后又陆续进入中年(青年/中年比例下降)。相对应地,中国的利率市场自20世纪70年代末实施改革开放以后,逐渐反映资金供需关系的变化。贷款利率在80年代持续上行,90年代持续下行,与人口结构趋于同步变化。

从微观层面来理解上述现象:青年与中年的关系影响整个社会的资金供求关系,进而影响利率水平。

每个人都既是资金的供给方,又是资金的需求方;但在不同人生阶段,这两种角色的主次顺序不同。从生命周期理论的角度理解,个人根据一生的预期收入管理各时期的财富,通过储蓄与投资平滑消费,以实现整个生命周期的效用最大化。中年时期,收入大于消费,一般处于正储蓄状态;而青年与老年时期,消费大于收入,一般处于负储蓄状态,区别在于前者倾向于花“未来的钱”,后者倾向于花“过去的钱”。

在生命周期理论下,可以得到初步的结论。个人范畴内,个人在中年时期的资金供给,满足其青年与中年时期的资金需求;社会范畴内,由于资金是流通的,A的储蓄可能流向B,所以中年人口是整个社会的主要资金供给方,青年与老年人口是主要资金需求方。

1)青年人口是资金需求的主要力量。青年时期,收入水平较低,但由于婚育、置业等客观因素,以及非理性消费等主观原因,存在对资金的超额需求。青年人口比重越高,社会资金需求越旺盛,推动利率上行。

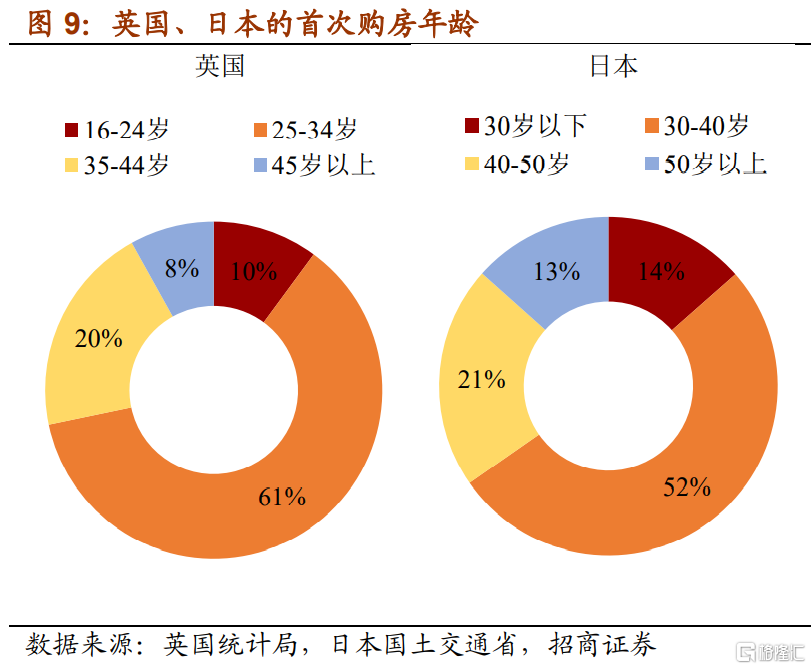

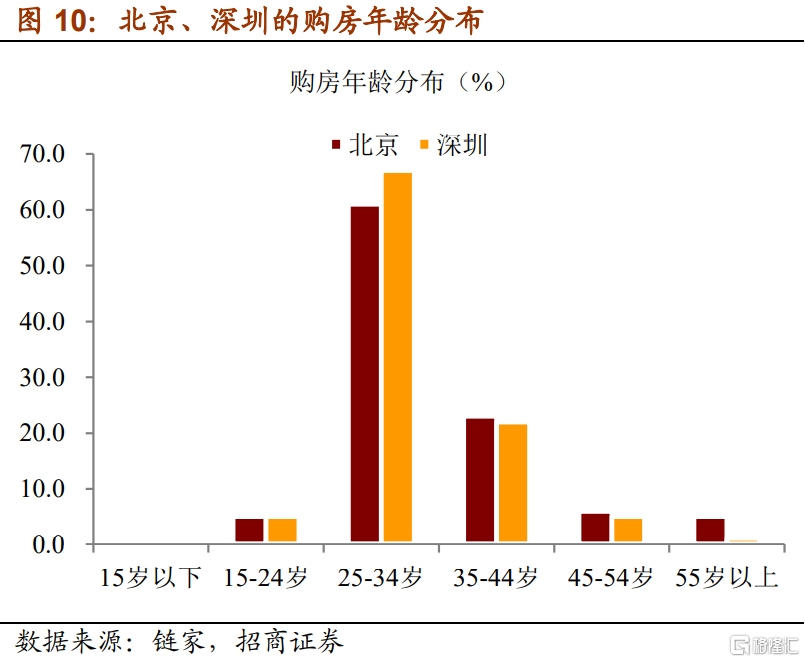

一个直接证据体现在房地产领域。个人对于房地产的需求贯穿整个生命周期,其中,首次置业需求是最为核心的需求。从国际经验来看,青年人口是首次购房的主力军。1985年以前,美国的平均首次购房年龄在30岁以下,目前为31岁;1995年以前,英国的平均首次购房年龄也在30岁以下,目前为33岁;日本的首次购房年龄在世界范围内偏大,40岁以下占比也达到约65%。与这些国家相比,中国的首次购房年龄尚处于相对“年轻”阶段,链家数据显示北京与深圳的首次购房年龄分别为33岁、31岁。考虑到一线城市的购房压力大于全国,因此全国的平均首次购房年龄应该小于30岁。

支撑青年人口首次置业的主要是按揭贷款。青年人口虽然收入不高,但收入增长预期较高、“抚养比”较低,具有债务负担的能力。从国际经验来看,各国居民杠杆率与青年人口比重大致呈现正相关关系,即社会结构越年轻化,加杠杠空间越大。

2)中年人口是资金供给的主要力量。中年时期是一生中重要的财富积累阶段,一方面收入水平有所提高,另一方面出于抚养子女、赡养老人、预防性动机(养老)等进行储蓄与投资。中年人口比重越高,社会资金供给越充足,推动利率下行。

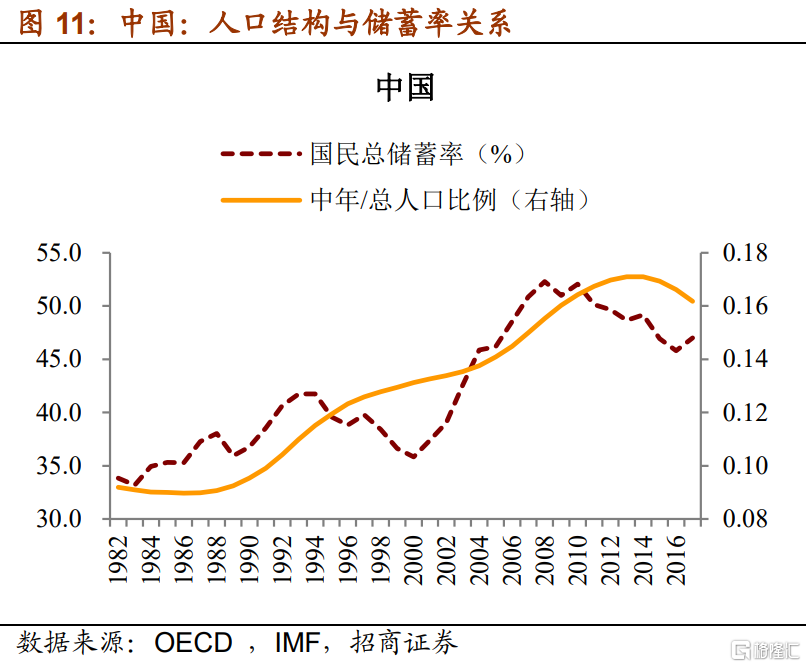

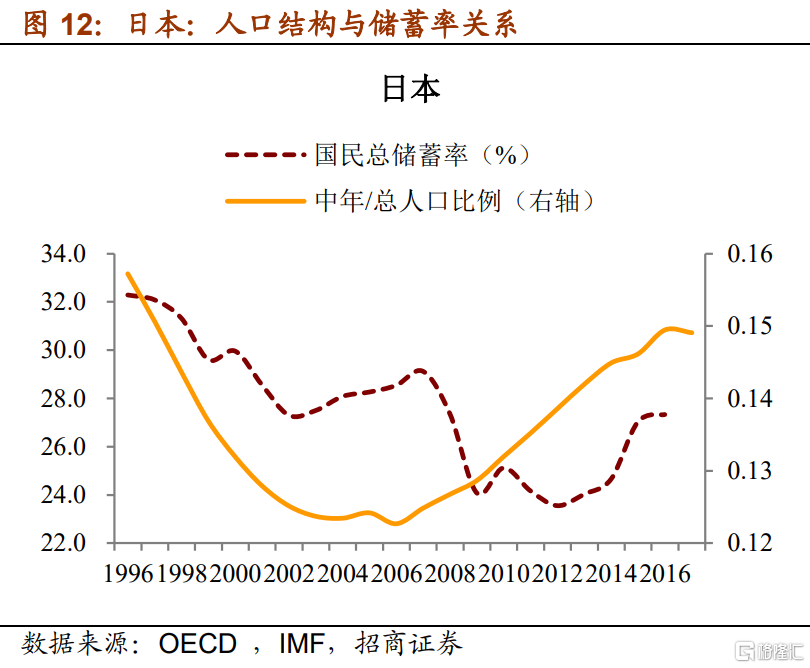

中年人口对资金供给的贡献部分反映在储蓄率方面,尤其是亚洲国家。1982-1990年,中国的中年人口比重稳定在9%,国民总储蓄率在35%附近波动;1990-2010年,中年人口比重快速上升至16%的同时,储蓄率快速上升至50%,中年人口为经济社会发展提供了较多的资金支持;2010年以后,中年人口比重趋于回落,储蓄率也开始下降。日本在2010年之后的情况与中国相反,尽管日本老龄化趋势未有好转,中年人口崛起带动储蓄率回升。

3)老年人口资金供需两弱。按照生命周期理论,老年人口消费大于收入,一般处于负储蓄状态,也是资金需求方。然而,老年人口的风险偏好较低,会通过调节或抑制消费与投资来保证储蓄。与青年人相比,并不是社会资金需求的主要力量。

综合起来,青年/中年人口比例代表资金的供求关系。比例越高,指向供需紧张、利率上行;比例越低,指向供需宽松、利率下行。

人口结构对债市的启示。历史上出现过大规模婴儿潮的国家,人口数量与结构变动普遍具有周期性规律,平均每20-30年就会出现婴儿潮“2.0”、婴儿潮“3.0”。这种婴儿潮的出现,不是因为生育率的明显提高,而是上一轮婴儿潮中出生人口的下一代进入到了生育高峰,称为回声婴儿潮。

美国1980年开始的婴儿潮就是二战后婴儿潮的“回声”,这部分人口在2000年之后陆续进入青年,带动美国青年/中年人口比例开始上升,并在2018年达到近年来的高点1.12(虽然上升幅度远不如上一轮)。2000-2018年间的人口结构变化,理论上应该引发资金供需趋紧与利率上行,但由于美联储实施量化宽松,直接将流动性注入金融机构,人为地抑制了利率上行。

根据OECD预测(图3),未来20年美国的青年/中年人口比例将再次进入回落区间,利率水平维持低位;而下一个拐点出现在2038年前后,预示着利率的长周期拐点。日本、欧洲的情况也大致如此。

中国的第三次婴儿潮属于自然灾害后婴儿潮的“回声”。1986-1990年的5年间出生大量人口(尽管这时已经开始执行生育控制政策),其中,1987年的出生人口达到高点2550万人,之后持续降低。按照当代人的婚育年龄计算,这部分“八零后”出生24-30年后,即2010年前后,中国将自然而然地迎来第四次婴儿潮。

然而,中国的第四次婴儿潮并没有出现。根据人口统计,自从1992年的出生人口下跌至2119万人以后,90年代的出生人口一直在2000万人左右;进入21世纪以来,进一步降低至1600万人左右。重点来看2010年前后,出生人口几乎呈现一条直线,连人口波动都没有,别论第四次婴儿潮。

这是一个危险的信号:首先,即使上一次婴儿潮的出生人口进入生育高峰,仍没有出现相应的出生高峰,可见“八零后”的生育意愿与生育率已经低到一个值得警惕的水平;其次,伴随第四次婴儿潮一同消失的是第四次婴儿潮的“回声”。除非有新的婴儿潮出现,中国出生人口可能不再符合周期性规律,而是趋势下行。

中国下一个青年/中年人口比例拐点要等到2030年。趋势下行的出生人口,对应着长期下行的青年/中年人口比例,原因是青年人口相对于中年人口的增长持续放缓。从OECD的预测来看(图7),结论也基本相同:1990-2030年,中国的青年/中年人口比例将从2.1一直回落至0.7。回落持续时间长达40年,超过美国、英国等OECD国家普遍的20年,也超过当代人的婚育周期。总之,基于长周期数据的经验启示,中国下一个青年/中年人口比例拐点要等到2030年左右,对应利率中枢长期下行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员