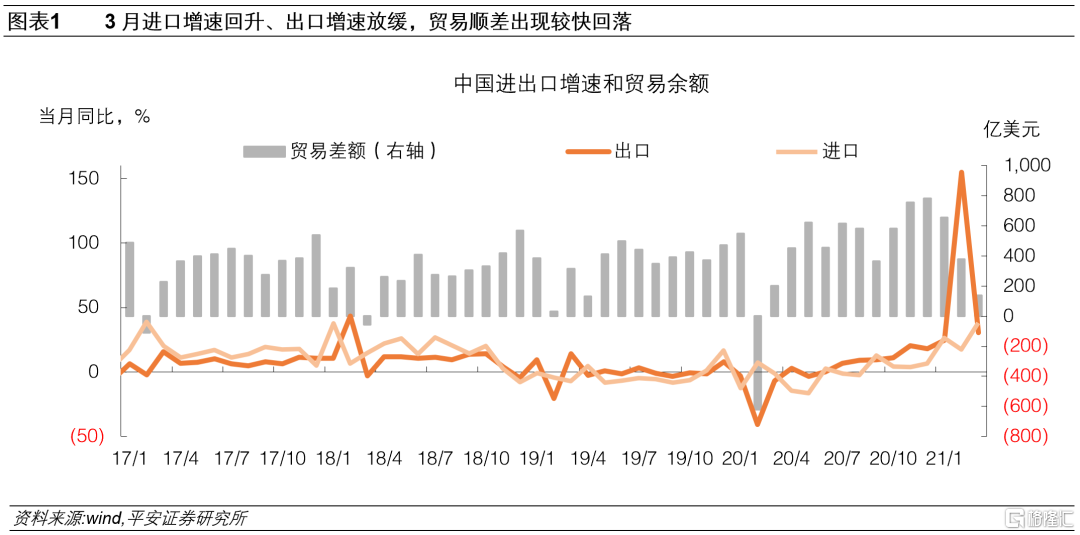

3月以美元计价的出口同比30.6%,略低于Wind统计的市场预期值31.1%;以美元计价的进口同比38.1%,大幅高于市场预期值19.6%。考虑到去年低基数的扰动,以2019年3月进出口数据为基础,计算3月出口和进口的两年平均增速分别为10.3%和16.7%,而1-2月合并统计的两年平均出口和进口增速分别为15.2%和8.2%。由于出口增速回落、进口增速上升,3月贸易顺差从2月的378.8亿美元下降到138.0亿美元,这是2020年3月以来的最低水平(图表1)。

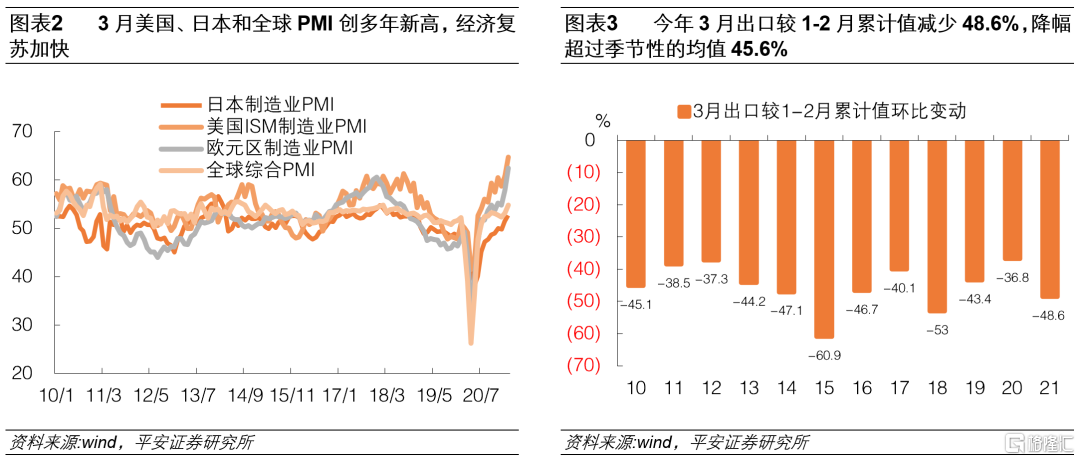

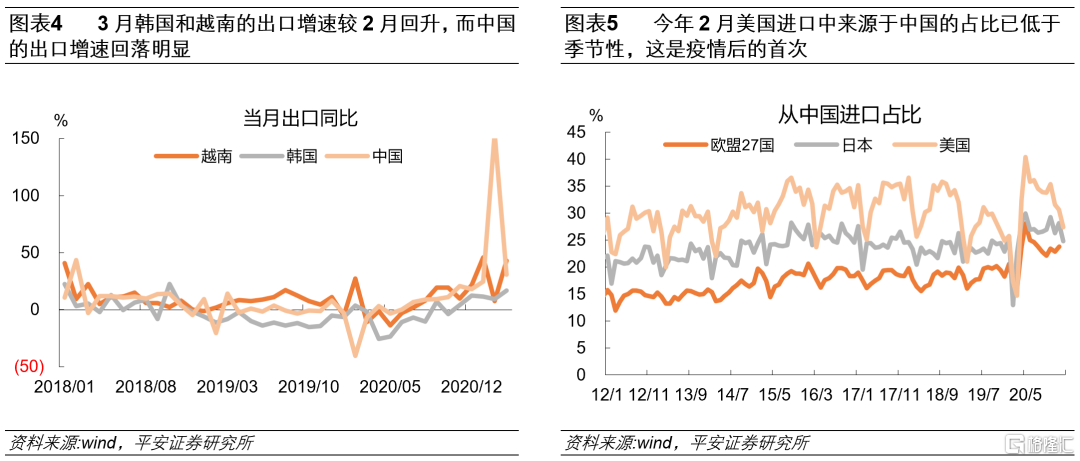

在全球经济加速复苏的背景下,中国3月出口弱于季节性。随着新冠疫苗接种加快,全球经济恢复呈加速之势。3月摩根大通全球综合PMI 为54.8,这是2014年9月以来的最高水平。主要贸易伙伴中,3月美国ISM制造业PMI 64.7,创1984年1月以来新高;3月欧元区制造业PMI 62.5,创2004年1月有统计以来的新高;日本制造业PMI也从51.4提高到52.7(图表2)。但即使如此,今年3月出口额较1-2月总出口额下降了48.6%,降幅超过2010-2019年的均值45.6%(图表3)。

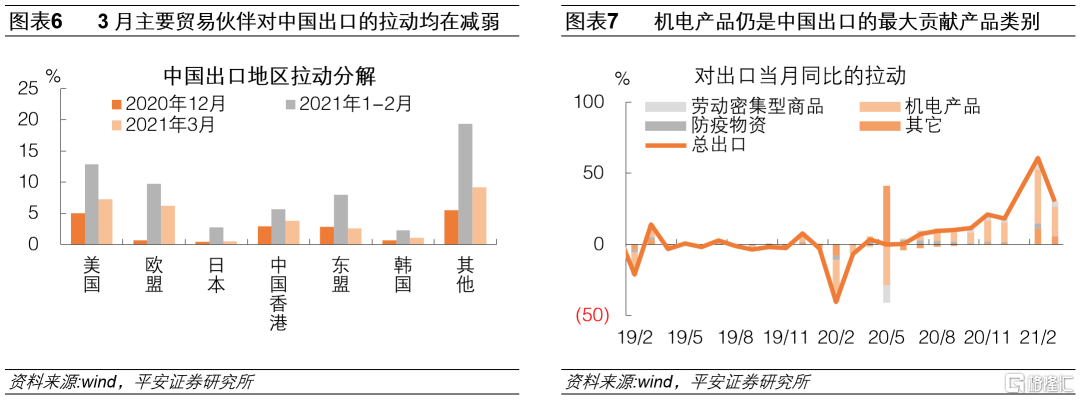

出口弱于季节性,和部分订单回流有关。这体现在三点:一是,和中国出口结构相似的越南和韩国,3月出口同比增速分别为43.0%和16.6%,与1-2月的累计增速26.9%和10.5%相比,均有明显抬升(图表4)。如果和2019年同期相比,韩国3月的两年平均增速7.0%,高于1-2月的4.1%;越南3月的两年平均增速13.0%,低于1-2月的17.4%,但降幅要比中国小。二是,美国进口中来源于中国的占比,最新数据是2月的,它从2020年5月的高点下滑到今年2月的27.5%(图表5)。即使是考虑到季节性特征后,仍低于2017-2019年这三年2月占比的均值27.8%,这是疫情后首次低于季节性,预计这一趋势还会继续。三是,随着发达国家疫苗接种的加快,它们的生产也有较快恢复。如3月美国ISM制造业PMI产出指数高达68.1,这是1984年至今的第三高(低于2003年12月的70.0和2004年1月的69.3),也是2020年10月以来首次高于ISM制造业新订单指数。

分国别看,对主要贸易伙伴的出口同比较1-2月增速均有回落(图表6)。3月对美国、欧盟、中国香港、韩国、东盟和日本的出口增速分别为53.3%、45.9%、33.3%、20.9%、14.4%和7.6%,对除上述国家和地区以外的贸易伙伴出口同比29.6%,和1-2月的累计出口增速相比都在放缓。从对3月出口同比的拉动幅度看,其他国家和地区、美国、欧盟的贡献较大,分别拉动出口同比9.2个、7.3个和6.2个百分点。

和1-2月相比,各类型产品对出口的拉动也都有所减弱(图表7)。3月的出口结构中,机电产品的贡献依然最为显著,它拉动出口增速20.3个百分点。其次是其它商品,对出口增速的拉动为5.6个百分点。劳动密集型产品和防疫物资对出口增速的拉动,分别从1-2月的8.2%和3.3%,大幅下降到3.7%和0.6%。这从侧面说明了海外订单向中国转移,以及防疫物资,这两个推动2020年中国出口超预期的力量均在减弱。

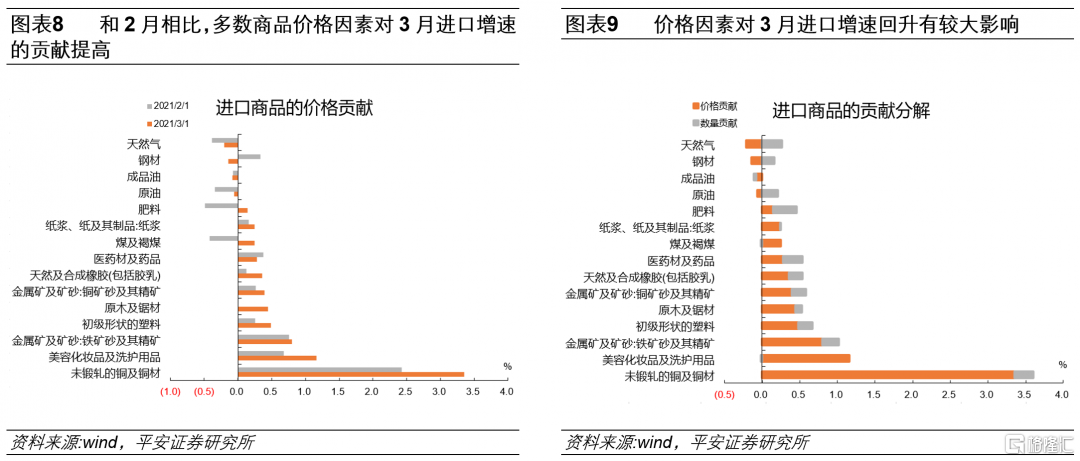

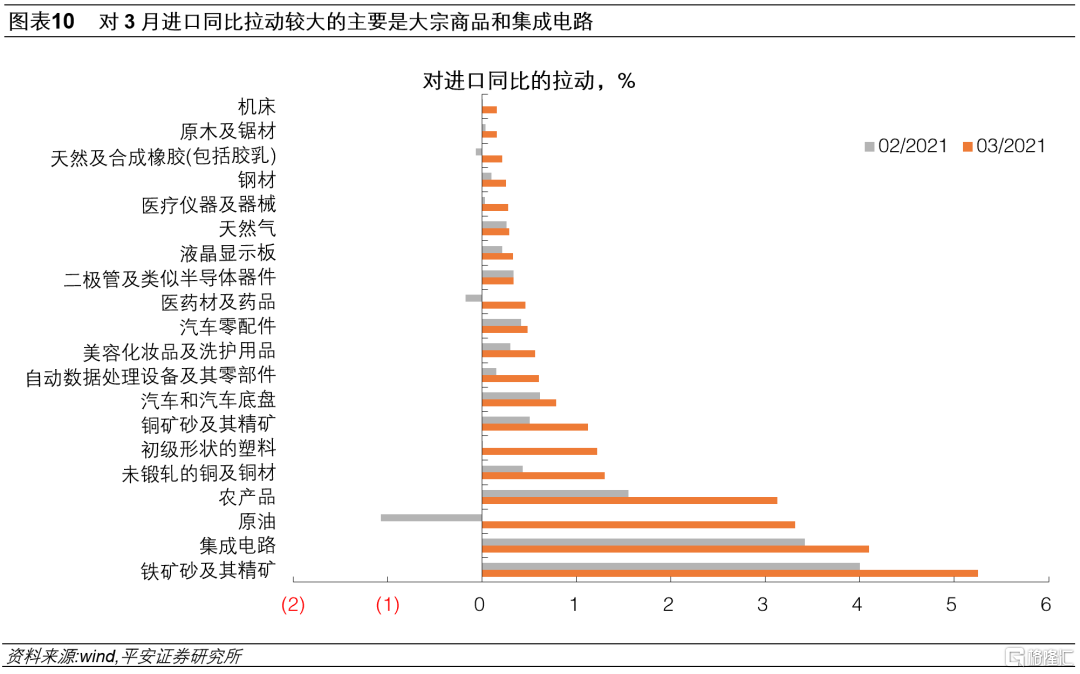

国际大宗商品涨价是3月进口增速回升的有力支撑。将商品进口额按量、价拆分,发现除钢材、医药器材和药品、成品油外,其他商品的价格因素对3月进口增速的贡献多数要大于2月(图表8)。铜矿砂、铜、美容化妆品及洗护用品三者的价格因素,对3月进口增速的贡献较大(图表9)。已披露的产品中,铁矿石对3月进口的拉动最大,从4.0%提高到5.3%,集成电路对进口增速的拉动也从3.4%提高到4.1%。原油、农产品和铜位列其后,它们都与国际大宗涨价有关(图表10)。

展望未来,中国出口走势如何,取决于全球经济复苏和市场份额流出这一正一反的两个因素孰强孰弱。我们认为:1)市场份额流出对出口的负面影响更大,中国出口最景气的时候可能已经过去。不过,由于上半年全球经济复苏,外需扩张仍然较快,加之非发达国家疫苗接种整体慢于发达国家,海外对中国制造的需求缺口仍在,订单回流是缓慢的,不会一蹴而就,因此上半年中国的出口仍将维持韧性。下半年随着欧美经济复苏渐显充分、非发达国家疫苗接种取得进展,出口回落的压力将有明显体现,尤其是同比读数。2)进口则由于大宗商品价格仍处在相对高位,以及去年较低的基数,二季度同比读数中枢有可能高于一季度。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员