投资要点

通过分析外资投资行为和交易特征,我们得到如下结论:1)一季度来看,北向资金净流入近千亿,有过两次规模较大的净流出,均对应为国内外市场大幅波动期;2)从全年角度看,海外市场短期波动不会改变北向资金长期流入A股的趋势,但也较难成为A股指数趋势性向上的动力,更多为托底A股下行空间的资金;3)3月份来看,外资风格配置趋向均衡,增持低估值、顺周期行业,减持电子、汽车、食品饮料等高估值行业;4)定价权角度,北向资金对大消费定价权最高,对顺周期行业定价权提升;5)资金流向方面,从大小盘角度看,超七成资金流入沪深300成分股;从行业角度看,北向资金大幅流入银行股。

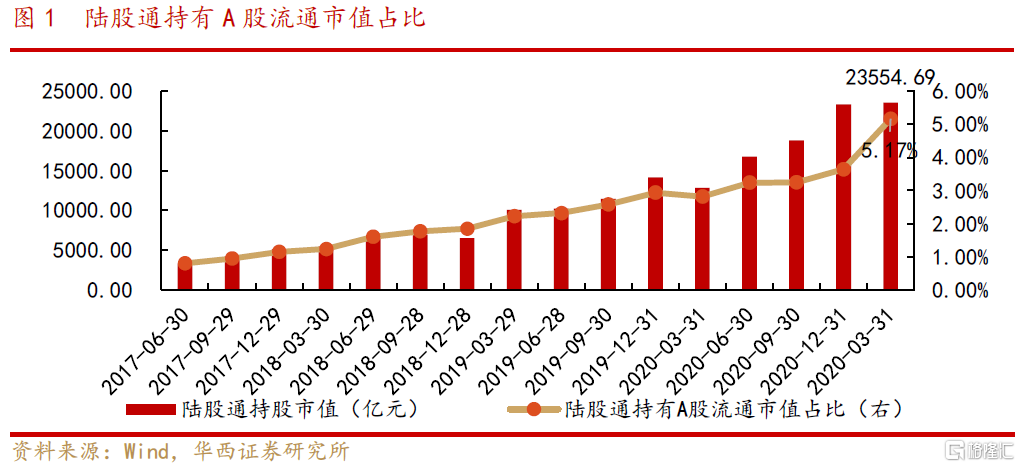

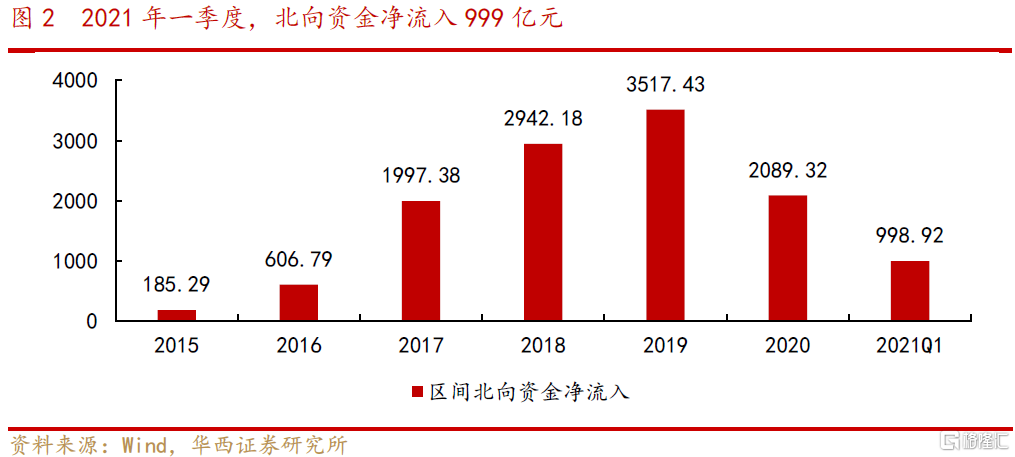

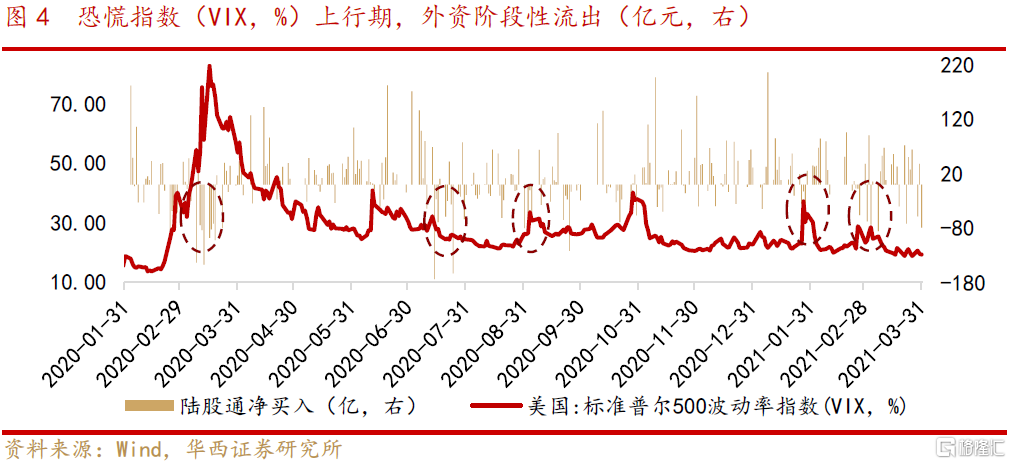

一、总量规模:一季度北向资金净流入近千亿,对A股定价权提升:1)一季度陆股通净流入A股999亿元,规模接近2020年全年的一半;2)截至3月31日,陆股通持有A股流通市值2.36万亿元,占A股流通市值比例为5.17%,外资对A股的定价权正逐渐提升;3)一季度陆股通有过两次规模较大的净流出,均对应为国内外市场大幅波动期,从过去表现看,每当VIX指数大幅上行阶段,外资往往表现为短暂的净流出。

二、从全年角度看,海外市场短期波动不会改变北向资金长期流入A股的趋势,但也较难成为A股指数趋势性向上的动力,更多为托底A股下行空间的资金:1)从估值角度,当前A股指数并不低,截至3月31日,上证50、沪深300估值分别位于2012年以来95%、92%分位;行业估值方面,与2019年所有行业估值均处于低位不同,如今部分行业如食品饮料、休闲服务、家电、汽车估值仍偏高,部分白马蓝筹高估值风险制约资金的大幅流入;2)A股提高三大国际指数纳入因子进程暂缓,指数纳入效应有限,但趋势上全年仍将持续流入,净流入规模有望超2000亿元。

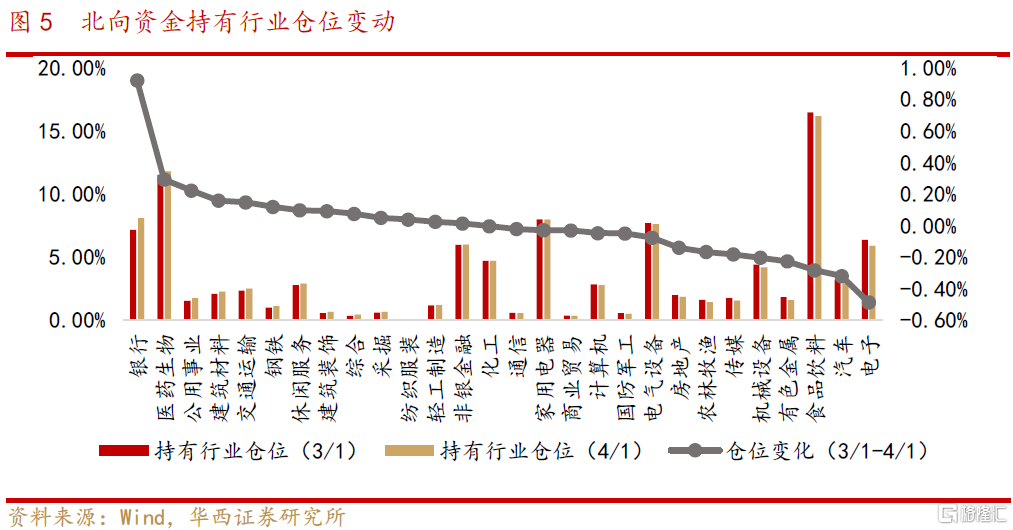

三、3月份来看,北向资金风格配置趋向均衡,增持低估值、顺周期行业,减持电子、汽车、食品饮料等高估值行业:1)从重仓行业看,截至4月1日,陆股通仍重仓板块以大消费、电气设备、大金融为主;2)从持仓变化看,3/1-4/1期间,陆股通增持银行、医药生物、公用事业、建筑材料、交通运输、钢铁;减持电子、汽车、食品饮料、有色金属、机械设备。

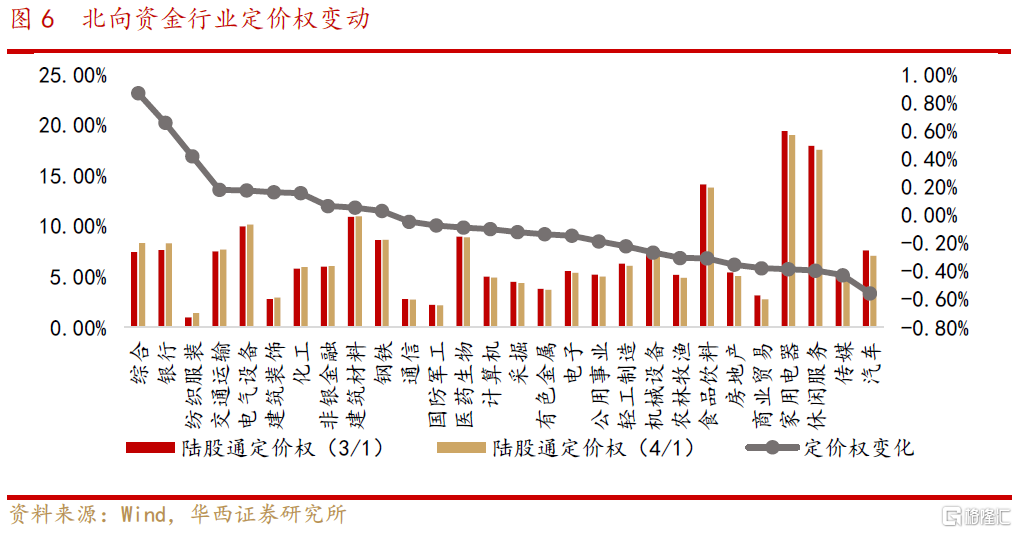

四、定价权角度,北向资金对大消费定价权最高,对顺周期行业定价权提升:1)以陆股通持有行业市值与行业自由流通市值的比值作为北向资金的行业定价权指标,截至4月1日,北向资金定价权居前的行业有:家用电器、休闲服务、食品饮料、建筑材料;2)3/1-4/1期间,北向资金定价权提升靠前的行业有:综合、银行、纺织服装;定价权下降靠前的行业有:汽车、传媒、休闲服务、家用电器。

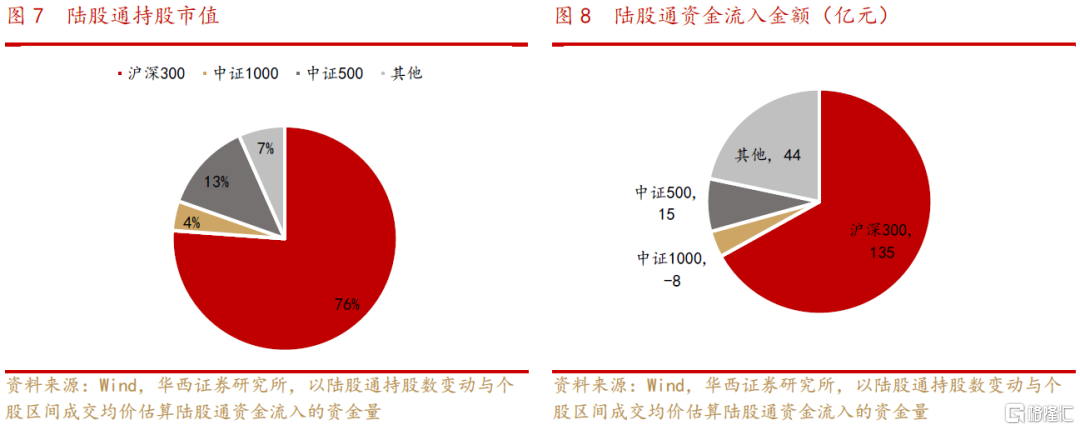

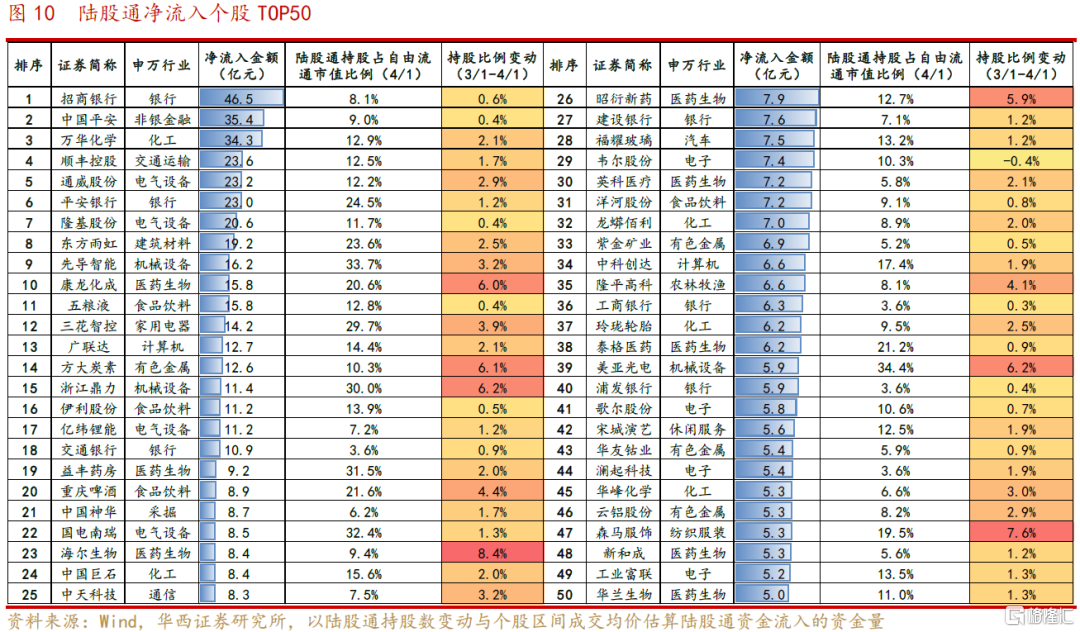

五、资金流向角度,北向资金流入大盘股,从高估值成长流向低估值防御板块,市场下行期银行板块显示出较好的抗跌性:1)北向资金对跌幅较大的沪深300成分股流入较多,3月期间净流入约135亿元;2)从行业资金流向看,3/1-4/1期间,陆股通净流入银行板块123亿元,资金净流入居前的招商银行(+46.5亿)、平安银行(+23.0亿)、交通银行(+10.9亿)等在3月份市场下跌期间跑赢市场,防御属性较强。

■风险提示:

流动性紧缩超预期;海外黑天鹅事件(政治风险、主权评级下调)等。

正文

总量规模:一季度北向资金净流入近千亿,持有A股流通市值比5.2%

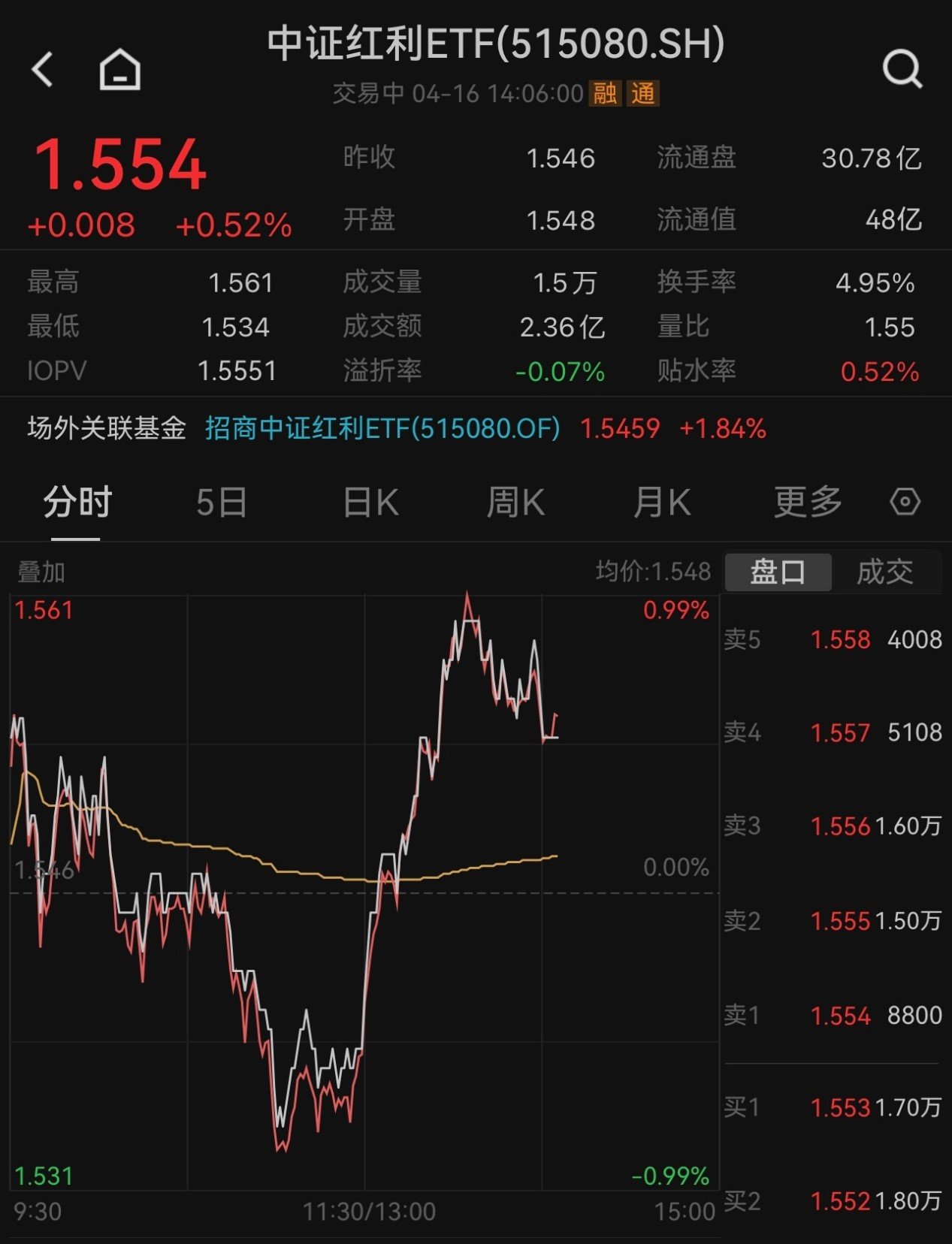

2021年一季度,陆股通渠道净流入A股999亿元,流入规模接近2020年全年的一半。以陆股通持股占A股流通市值比作为定价权指标,截至3月31日,陆股通持有A股流通市值2.36万亿元,占A股流通市值比例为5.17%,较2020年底(3.64%)提升1.53pct,北向资金对A股的定价权正逐渐提升。

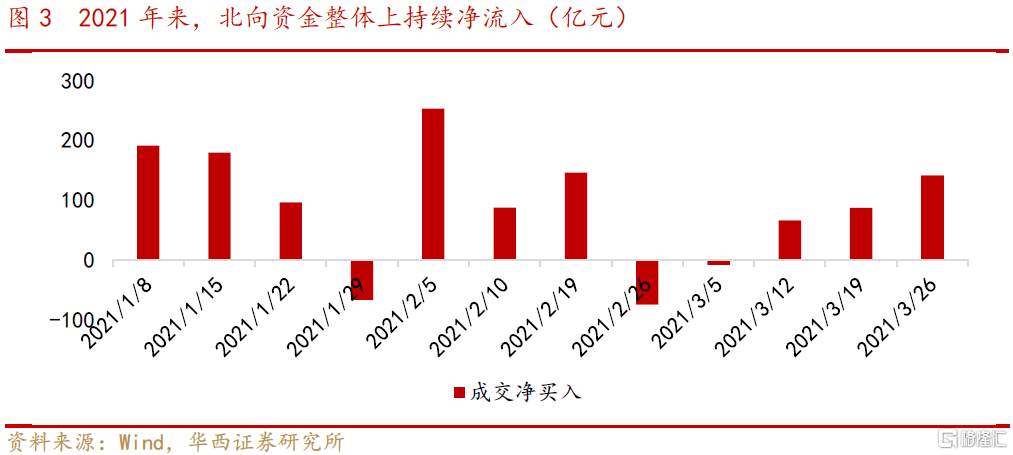

2021年来,北向资金在大方向上呈净流入趋势。分月度来看,今年1月、2月、3月,陆股通资金分别净流入400亿元、412亿元、187亿元,其中有过两次规模较大的净流出,均对应为国内外市场大幅波动,VIX指数大幅上行期:

1)今年陆股通资金第一次大幅流出,即1月29日当周,VIX指数较前一周上行11pct至33.09%。当周上证指数、沪深300、深证成指、创业板指跌幅分别为-3.43%、-3.91%、-5.16%、-6.83%;海外层面,美国、欧洲、日韩股市普跌,美股标普500、道琼斯指数、纳斯达克指数当周分别下跌-3.31%、-3.27%、-3.49%;

2)陆股通资金第二次大幅流出,即2月26日当周,VIX指数最高上行至28.89%,较前一周上行6.8pct。当周上证指数、沪深300、深证成指、创业板指跌幅分别为-5.06%、-7.65%、-8.31%、-11.30%,A股白马股大跌,Wind茅指数当周下挫12.02%;海外层面,美股纳斯达克指数当周暴跌4.92%。

从过去北向资金表现看,每当VIX指数大幅上行阶段,外资往往表现为短暂的净流出。例如,2020年3月份海外疫情集中爆发,恐慌指数(VIX)上行至83%,曾一度超过08年次贷危机时期,海外流动性短期出现危机,全球资产价格普遍下跌,在此期间A股跟随海外市场调整,陆股通连续两周净流出规模就达到756亿元。

从全年角度看,海外市场短期波动不会改变北向资金长期流入A股的趋势,但也较难成为A股指数趋势性向上的动力,更多为托底A股下行空间的资金。

2019年为外资话语权迅速提升的一年,当年陆股通净流入超过3500亿元。两方面原因促使19年海外资金大幅净流入:一方面经过前期长时间调整的A股估值非常便宜,A股主要指数估值分位数基本处于近几年以来最低位,在全球范围内A股估值亦处于低位,低估值为海外资金布局提供安全边际;另一方面随着中国资本市场对外开放,A股在国际指数的权重提升,MSCI提高权重、纳入富时指数等带来长期增量资金。

2020年陆股通资金流入规模趋缓,一方面受国内外疫情影响,市场风险偏好受到扰动,外资流入节奏波动加大,另一方面A股指数纳入效应较少,全年净流入2089亿元。

2021年,我们认为外资较难成为A股指数趋势性向上的动力:1)从估值角度,当前A股指数并不低,截至3月31日,A股指数估值方面,上证50、沪深300估值分别位于2012年以来95%、92%分位,万德全A指数估值位于2012年以来79%分位,位于近八年以来均值向上一个标准差附近;行业估值方面,与2019年所有行业估值均处于低位不同,如今部分行业如食品饮料、休闲服务、家电、汽车估值仍偏高,部分白马蓝筹高估值风险制约资金的大幅流入;2)A股提高三大国际指数纳入因子进程暂缓,指数纳入效应有限,但趋势上全年仍将持续流入,净流入金额有望超2000亿元。

行业配置:增持银行、减持电子、汽车、食品饮料

行业配置上,北向资金重仓消费、金融与电气设备。截至4月1日,陆股通持有仓位靠前的行业有:食品饮料(16.19%)、医药生物(11.80%)、银行(8.10%)、家用电器(7.99%)、电气设备(7.63%)、非银金融(5.99%),前六个行业持仓比重达57.71%;持有仓位靠后的行业有:纺织服装、商业贸易、综合、国防军工、通信、采掘、建筑装饰,持仓占比均低于1%。

重点分析三月期间外资操作:增持低估值、顺周期板块,减持高估值、成长板块。从持仓变化来看,3月1日至4月1日期间,陆股通增持靠前的行业有:银行、医药生物、公用事业、建筑材料、交通运输、钢铁,期间行业仓位分别提升0.92、0.29、0.22、0.16、0.15、0.12个百分点;减持靠前的行业有:电子、汽车、食品饮料、有色金属、机械设备,期间仓位分别降低0.49、0.32、0.28、0.23、0.20个百分点。

定价权:对大消费定价权最高,对顺周期行业定价权提升

北向资金对A股大消费定价权较高。以陆股通持有行业市值与行业自由流通市值的比值作为北向资金的行业定价权指标,截至4月1日,北向资金定价权居前的行业有:家用电器、休闲服务、食品饮料、建筑材料,其持有行业市值占行业自由流通市值的比值超10%;定价权靠后的行业有:纺织服装、国防军工、通信、商业贸易、建筑装饰,持有行业市值占行业自由流通市值之比低于3%。

近期北向资金对顺周期行业的定价权提升,对消费行业定价权下降。从持仓占流通市值的变动情况来看,3月1日至4月1日期间,北向资金定价权提升靠前的行业有:综合、银行、纺织服装,定价权指标分别提升0.87、0.66、0.42个百分点;定价权下降靠前的行业有:汽车、传媒、休闲服务、家用电器,定价权指标分别下降0.56、0.43、0.39、0.39个百分点。

资金流向:流入银行股

北向资金流入大盘股。截至4月1日,陆股通持股市值中,沪深300占比76%,中证500占比13%,中证1000占比4%,其他占比7%。我们以陆股通持股数变动与个股区间成交均价为依据,估算陆股通资金流入的资金量,3月1日至4月1日期间,陆股通资金更多流入沪深300成分股,流入资金量约135亿元,占比72%;中证500成分股净流入15亿元,占比8%;中证1000成分股净流出8亿元。

北向资金对跌幅较大的沪深300成分股增持较多。3月1日至4月1日期间,陆股通持股的沪深300个股跌幅最大,期间个股平均跌幅达3.35%,但陆股通流入资金量也最大(135亿元);陆股通持股的中证500、中证1000个股期间平均涨幅分别为+1.50%、+0.55%,而陆股通对中证500个股净流入仅15亿元,对中证1000个股小幅净流出。

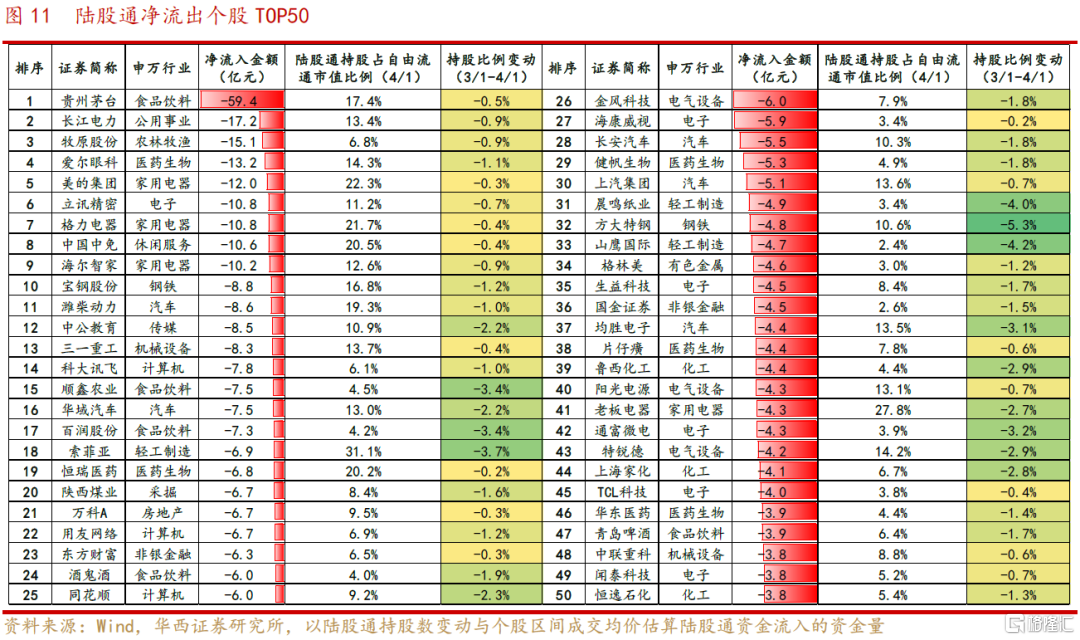

从行业资金流向看,近期北向资金大幅流入银行、化工、电气设备行业。3月1日至4月1日期间,陆股通净流入银行板块123亿元,银行股在市场下行期显示出较好的抗跌性;此外,陆股通资金流入化工、电气设备、医药生物、交通运输行业分别达60亿元、57亿元、47亿元、44亿元;陆股通资金净流出消费,食品饮料、电子、汽车、家电行业分别净流出46亿元、31亿元、26亿元和23亿元。

北向资金个股配置变动

北向资金净流入居前个股多属大金融、顺周期板块。3月1日至4月1日期间,陆股通净流入个股TOP50中,银行股净流入规模近100亿元,净流入居前的招商银行(+46.5亿)、平安银行(+23.0亿)、交通银行(+10.9亿)等在3月份市场下跌期间跑赢市场,防御属性较强;陆股通对部分医药股持股比例提升较多,如:康龙化成、海尔生物、昭衍新药,持股比例分别提升6.0、8.4和5.9个百分点。

北向资金净流出部分白马股。3月1日至4月1日期间,陆股通净流出最多的个股为贵州茅台,期间净流出59.4亿元,陆股通重仓的美的集团、格力电器、中国中免、恒瑞医药等白马股也有小幅净流出。

风险提示

流动性紧缩超预期;海外黑天鹅事件(政治风险、主权评级下调)等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员