两年的结构性牛市过去之后,市场上不仅多了一批市值快速膨胀的上市公司,百亿私募的版图也在这个过程中迅速扩容。尤其是2020年,前浪仍然汹涌,后浪也澎湃向前,业绩翻倍的中生代竞争者,大佬坐镇的明星新私募,无不给这个市场注入了更多的声量。

到2021年初,百亿二级私募基金的阵容已经扩充到了63家,相比2019年翻了个倍。

2020年百亿私募名单

从不缺故事的投资行业也更加热闹了,有的一路高歌猛进,有的剧烈回撤引发争议,有的团队分道扬镳,有的重整旗鼓收拾旧山河……纷然杂陈之外,人们也迷了眼,实打实的问题也跟着迎面而来:

这么多百亿私募,应该如何挑选?

更大的规模对私募,又意味着什么?

01. 全天候的选股能力

“全天候”的选股能力,是衡量一个百亿私募能否走得长远最为关键的指标。

这里的“全天候”,并非1996年桥水推出的风险平价策略All Weather,而是指在各种市场环境和风格下都具备优秀的选股能力。换句话说,就是管理人能够凭借自身全面的选股、均衡的配置,长期穿越市场牛熊和风格变化。

2020年,整个A股市场掀起了一股成长股风暴,喝酒吃药新能源,凡是拥有广阔空间,并拥有一定竞争力的公司,估值统统被抬到了天上。而擅长把握成长股的石锋资产斩获了百亿私募冠军。“买不买一个股票不是来自于它贵不贵,而是来自于公司好不好”,崔红建这套理念也在一定程度上反映了市场中非常重要的一个逻辑。

私募的扩容似乎也能反映成长风格的火热,在最近新晋的百亿私募之中,成立不到5年的新秀并没有一家是来自于价值风格。

近5年市场三轮明显的风格切换

在A股的历史上,似乎赚风格钱的私募并不在少数,不同于2020年成长风格私募赚的是基本面尚可的好公司,2015年,成长风格离谱演绎到了凡是蹭到“互联网”概念皆可涨停的疯狂局面。

最好的例子便是宏流投资王茹远站台的朗玛信息,而朗玛信息主要产品是一款日本女优泷泽萝拉代言的社交软件,在王茹远出资3.5亿元定增后一举接替全通教育成为市场股王。残暴的欢愉终将以残暴收尾,牛市狂欢戛然而止,大盘急转直下。

最终,王茹远亲自操刀的品质生活2期基金净值将近缩水一半。

基金产品风格化在顺风时往往能造神,但是在逆风时往往会遭到风格的反噬,宏流只是其中的一个例子。投资者若没有依据市场风格切换的能力,就要回避押注单一风格的私募。

A股是一个风格特征很明显的市场,因此检验一个私募的“全天候”能力,就要同时去看在成长占优或价值强势时,分别表现如何。例如,去年业绩突出的老牌私募里,景林、星石和淡水泉,我们就要同时考察他们在蓝筹牛市时的表现。

观察下表可以发现,在2016年2月-2018年1月的价值蓝筹牛市以及去年的成长股牛市里,这三家均跑赢了同期沪深300。

三家私募代表产品在两种市场风格下都跑赢了沪深300

同样,我们在观察15年以来成立的新私募时,如果私募创始人来源于公募,我们可以追溯其公募时期的业绩表现。

例如高毅资产基金经理邓晓峰,能力圈宽广,对消费、金融、电力等各个领域的投资都十分擅长,并且凭借本轮资源股上的操作大幅跑赢市场。2015年加入私募基金以来,代表产品不论在什么行情或风格下,每年都跑出了超额。

高毅-晓峰1号睿远年年有超额(来源:私募排排网)

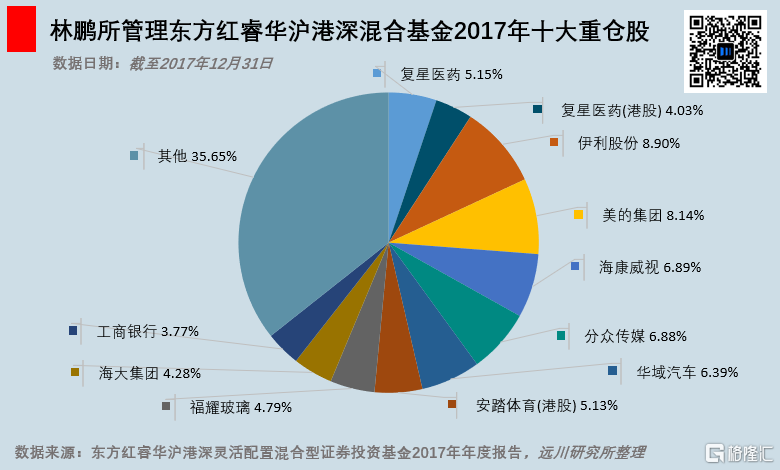

而另一位,去年奔私引起市场轰动的原东方红资管副总林鹏,流量效应爆棚之下,新产品首日募集便超过150亿,直接刷出了私募单日募集记录。林鹏在公募的表现同样风光,管理产品拿下了17年年度混合型基金冠军,而他的持仓依然也是较为全面,各个行业配置相对均衡。

17年林鹏冠军产品的持仓较为均衡

邓晓峰和林鹏公募时期表现远超沪深300

对百亿私募,仅仅看到投资收益其实还不够,还要考虑在市场负反馈下的回撤控制能力。而这一块从定量上看,除了最大回撤和年化波动率外,还需要结合夏普比例、卡玛比例和索提诺比率来看。

一些常用的基金量化指标

在相同夏普比率的前提下,我们应选择卡玛比率更高、以及索提诺比率更高的百亿私募。因为基金在三个指标下都有较好的表现,则意味抗风险能力更强。

从定性上来看,睿璞投资蔡海洪曾经说过,“再好的东西如果说他太贵,那么他只能被称为好公司,而不能称为好投资。”所以,我们在选择的时候,要观察百亿私募的核心投资理念里面是否对于安全边际,预期收益这些概念做完整的考量,有没有下意识地去控制回撤和规避大的风险。

总体而言,买百亿私募犹如买白马股,如果你只打算持有1年,那么短期业绩表现就很重要;如果你打算持有3年,那么风格是不是顺应市场就很重要;如果你打算持有10年,重点就是要看管理者、组织结构和企业文化。

02. 体系化的管理能力

长坡厚雪,是每一位专业投资人都想达到到的境地。

但实际上,并不是所有投资人都能长期保持自己巅峰水准,高度超越市场认知长达几十年,“巴菲特”是非常罕见的。正如《怎样选择成长股》的作者菲利普·费雪,这样一位华山论剑的绝顶高手,年轻时抓住过摩托罗拉和德州仪器狂赚30倍,但是晚年由于对于接纳新事物能力的下降,把早期赚的钱赔个七七八八。

菲利普·费雪

因此,这就需要一个强有力的超凡组织,来延续投资经理的理念,或者说,需要一个强有效能够自我迭代进化的投研团队对基金经理提供长期的支持。这背后,也就要求我们,要对“选百亿私募就是选基金经理”这种法则迭代到“选百亿私募是选基金公司的组织与文化”。

我们在挑选百亿私募第一步,要摈弃掉那些股权混乱,员工分工模糊,投研割裂、注重短期业绩排名、策略求广不求精、过度依赖单个基金经理光环的机构。

这其中,在私募中比较常见的是,很多私募产品繁多,但业绩差额巨大,这样的私募可能不是以为投资者创造长期收益为初衷。造成的结果往往是,好的产品是摆设,不仅容量小,你还买不到,买到的反而都是坑。

历史上,因价值观不正、管理能力欠佳覆灭的私募数不胜数,例如15年上半年狂赚351%力压总舵主的倚天投资叶飞,净值图拉出了近乎90°的夸张曲线,隔年就被监管列为操纵市场,不仅没收违法所得,还罚了2000多万。更为离谱的是,管理人在投资之余,兼职授课EMBA总裁班,集资20多位学生炒股,亏损过亿[1]。

像这样依据个人粗犷打法,毫无团队思维,淡化投研的私募,看似短期能拉出暴力的净值曲线,多半在历史长河里昙花一现。所以此类私募必须回避,我们应该选择的是具备长期有效、健全机制的百亿私募。

那么具备这样体系化机制及管理团队的私募有哪些特征呢?

1) 投研双核,团队作战

在北京有一家颇为低调,规模高达600亿的私募润晖投资,长期管理海外各大主权基金。润晖实践的是CapitalGroup模式,言下之意,就是要建设平台的势能打造百年老店,而不依赖于个人的上限。

这样的要求,就必须令投资和研究处于同等的地位,双核驱动。因此,润晖在重视投资能力的同时,也非常重视精深研究,把研究员培养成各个产业的专家,以此来支持一个全面、均衡、能适应各个市场风格且具备“全天候”竞争力的投资组合。同时,基金经理在平衡组合风控方面也发挥了自己独特的价值。

从整体上看,润晖这样的组织结构,倡导的是一种投研无缝对接的配合以及精兵化的管理,犹如特种部队,在市场具备长期可持续的战斗力。

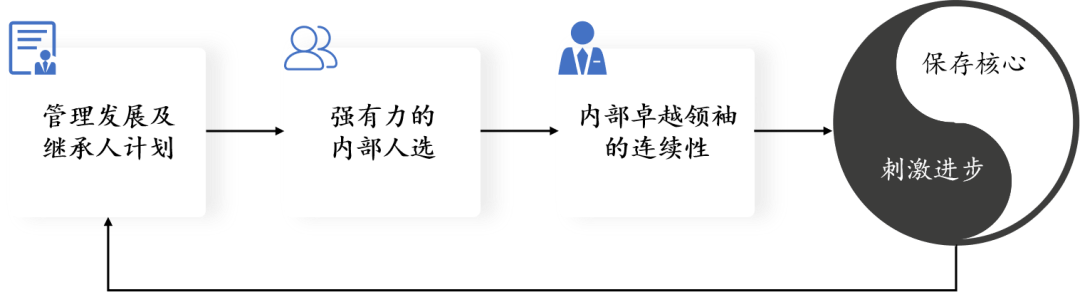

2) 团队培养,自我迭代

吉姆·柯林斯在《基业长青》写道,“高瞻远瞩公司从内部人才中培养、提升和慎重选择管理人才的程度,远远超过对照公司。”同样,另一家在北京的百亿私募汉和资本,格外重视对新人的培养和提升。

《基业长青》中对高瞻远瞩公司的表述

在汉和,研究员在新入职的时候,基金经理罗晓春会给他们每人一本非常细节的研究员手册,里面包含完整的培养流程,然后用双导师制度,给每一位新人配两个指导老师,来落实整个培养流程。在这种体系之下,研究员会非常清楚自己在公司每时每刻应该干什么[2]。

罗晓春自己也曾说道:“我从一开始就坚持研究员的自主培养体系,让研究员能够成为0.8个我,再通过他们以老带新,不断复制和拓展我们的能力。”

除了润晖和汉和这一老一新,市场上还有许多优秀的百亿私募,也在对自己组织管理进行优化。不过,不像公募基金的公开透明,普通的投资者,在面对私募这些具体的管理理念有着天然的信息屏障,那么该如何得到这些确切的资讯呢?

首先,可以找各家私募自己的公众号、基金经理的雪球号、微博号,上面往往有私募最新的理念和研判,可以给你一个基本的机构画像。其次,可以去找相关私募的路演,去听听私募具体的投研方法论,验证是否与你认知相匹配。最后,关注远川投资评论,因为我们致力于为投资者提供有价值的私募洞察。

在价值投资被市场奉为圭臬的时代,炒股票,就是买公司,而买私募,同样也是买公司。

03. 百亿私募买的是可持续

无论是全天候的选股能力,还是体系化的管理能力,内在逻辑都是要求百亿私募可持续。回到最初的问题,我们为什么要研究百亿私募?

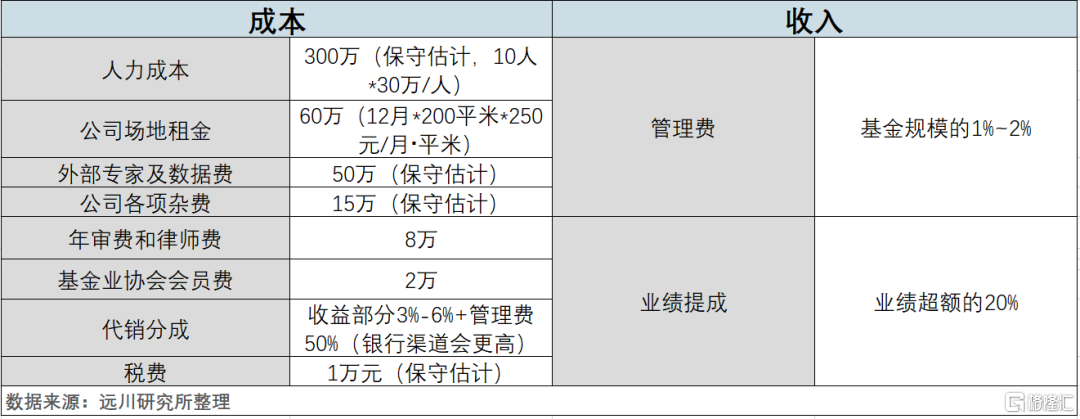

事实上,做私募并不是一项稳赚不赔的生意。私募收入的主要来源分为1%-2%的管理费以及20%的业绩提成。而后面的业绩提成在波动较大的A股市场并不可控,唯一可以保证的管理费也不一定能拿到全部。据业内人士透露,在强势渠道方分走收益部分3-6个点后,往往还可分得一半的管理费。

除了代销成本外,人力成本、税费、年审费、租金、基金业协会会员费、外部专家以及数据费各项开支都不可小觑。经远川保守计算,一家在一线城市的私募,其每年的运营成本最起码在400万元以上。如果业绩不行,私募规模在5亿以下,基本处于倒贴状态。

一家普通私募的基本收支

除了成本端,在渠道端,只具备一定规模才能上券商和银行的白名单,特别是银行,资金体量大、客户粘性强,一般只会寻求规模大、成立时间久、业绩和回撤长期处于市场前三分之一的私募。

反观百亿私募有着自身的规模优势,所产生的边际成本递减效应能远远摊销这些成本,而且百亿私募更受到渠道的青睐,省去了部分营销成本。而更大的规模,往往也会有更多的资源投入投研,招揽人才,进而影响业绩,形成正循环。

尽管规模扩大,会对很多策略的收益产生限制。但我们选择一家长期投资的私募,最重要的还是要看这家私募经营稳不稳定,发展可不可持续。若规模太小,则大大增加了私募的生存难度,长期复利的前景就总是充满阴影。

当然,并不是私募规模达到百亿,就一定能够旱涝保收,回首过去,长存于市场长达10余年的也就只有星石、淡水泉、景林等少数私募。在历年熊市的考验下,很多私募伴随规模的快速扩张,并没有相应地去培养管理大资金的能力,导致操作变形,规模快速萎缩。

所以,在国内私募竞争激烈的环境下,我们考量百亿私募,还是要返璞归真,回到最为本质探讨:买百亿私募,就是要选可持续的组织,选可持续的业绩。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员