2021年3月30日,三生制药(01530.HK)发布业绩,次日召开业绩会议。主席兼首席执行官娄竞博士、三生国健总裁朱祯平博士、集团财务首席官王飞先生和投资者关系总监夏璐女士出席本次会议。

2020年业绩摘要

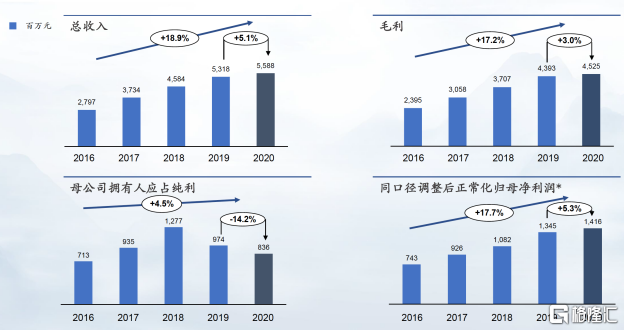

三生在2020年总收入为55.9亿元,同比增长5.1%,毛利润为45.3亿元,同比增长3.0%,毛利率为81.04%。归母净利润为8.4亿元,扣除美元波动、糖尿病业务调整等非现金变动的损益影响,调整后的归母净利润为14.2亿元,同比增长5.3%。

图表一:三生制药收入概览

数据来源:公司2020业绩公告路演,格隆汇整理

公司2020年总资产为177亿元,同比增长19.4%,净资产为131亿元,同比增长26.4%。资产负债率(含CB)下降至26%。现金资金达45亿元,同比增长74.2%。

三费管理上,公司的销售费用为20.2亿元,同比增长4%,销售费率达36.1%。管理费用达3.6亿元,管理费率下降至8.1%。研发费用为5.9亿元,研发费率保持在10.6%。

收入主要来源于四大产品,其中特比澳收入再创新高至27.6亿元,同比增长19%,促红素收入为9.7亿元,同比增长30%,蔓迪收入为3.7亿元,同比增长47%,线上销售增幅超过100%,表现亮眼。而受疫情和竞争激烈的影响,益赛普收入下降,全年收入仅为6.2亿元。

上市产品进展

2020年,公司的产品在销售和研发上均有新进展。特比澳作为自主研发及全球唯一商业化的重组血小板生成素产品,在CIP和ITP治疗领域上被四种指南认证,且市占率高达72.7%,处于龙头地位。公司预计特比澳的销售峰值将达50亿元,增长从三个维度获利。其一,在被列入医保后,特比澳会享受政策上的优惠,临床渗透率将得到提高。其二,儿科ITP的需求稳定,每年新发患者将提供更大的用药市场。其三,国内慢性肝病适应证患者数量超百万,市场空间巨大。

促红素在被列入医保后,基层渗透率得到提升,在双品牌战略的部署下,呈现价稳量增的局面,两品种益比奥和赛博尔的市占率稳居第一。同时,公司在深圳和沈阳扩张产能以支持集采放量的需求,获得成本优势。未来,公司将继续布局产品下沉,扩大销售。

益赛普受到市场红海竞争影响,价格下调,收入减少。应对核心市场的存量竞争,公司布局县域基层战略,关注风湿疾病基层住院患者,并已取得一定的进展。益赛普在基层市场的渗透率从2010年的17%增长到2019年的49%。未来,公司将继续提高产品在基层市场的渗透。

赛普汀(伊尼妥单抗)是公司自主研发的抗HER2单抗创新药品,在2020年6月获批上市,同年被列入国家医保目录。赛普汀拥有较强的ADCC效应,而在医保谈判后,赛普汀的支付价格变得更有竞争力。公司已经布局了超140家核心医院的准入,并开展临床适应症的拓展工作,为药品的应用和社会认知打下基础,预计销售峰值达15亿元。

蔓迪是中国首个非处方脱发药品,也是一款具有医美属性的产品,其线上销售表现亮眼。2020年蔓迪在天猫和京东的相关领域销售均排首位,整体同品市占率高达75%。公司将利用品牌知名度先发优势绑定品牌,提高线上转换率,把蔓迪打造为脱发用药细分龙头,目标超十亿的销售收入。

研发回顾

2020年三生的研发符合基本预期。公司申请了超过30个创新药物的专利,覆盖了新靶点抗体和双特异性抗体,这些创新药品将于2021年逐步进入中国和美国的IND申报阶段。在公司的34个在研产品中,共有10个分子产品进入临床III期阶段,3个产品接近NDA申报阶段。

公司的研发重点落实在三个方面,包括利用优质平台开发First in class & Best in class的药物,加快在研药物的研究进展。同时,公司希望深化产品布局,发挥创新药物产品和产能的优势。此外,公司希望加快产品在欧美国家的研发进展,建立广泛的国际合作关系,包括新产品的引进和公司产品的转让。

图表二:三生制药国际合作伙伴及项目

数据来源:公司2020业绩公告路演,格隆汇整理

在布局肿瘤管线上,公司围绕HER2靶点进行多元发的开发,有多达10个品种处于临床开发阶段,7个品种处于临床及申报阶段。

在自身免疫的生物药布局上,公司聚焦于4款研发品种,其中处于临床阶段的608和611的同靶点竞品在2020年销售额高达40亿美金。同时,公司和国际伙伴Verseau合作,引入VSIG-4和PSGL-1两个靶点,目前研发表明新靶点有增强PD-1和PD-L1的潜力。公司预计21年7月递交pre-IND申请。

在布局小分子产品组合上,公司打造在肾科、自免、肿瘤和皮肤四个治疗领域上的共9种小分子,预计在2021至2023年间全部包产完成。

2021年,公司的TPO-105和TRK-820有望提交上市申请。针对儿童ITP适应症的TPO-105预计三季度完成临床III期研究,预计今年年底可以进行新药上市申请,以及和日本Toray合作的Remitch TRK-820预计在四季度或明年一季度提交申请。

业绩会问答环节

Q1:公司将如何平衡投放在自主研发产品和对外合作产品的资源呢?在产品引入上,公司的核心关注点是什么?

A1:随着研发团队的完善,内部研发的重点在于分子研发。公司在分子研究方面有着强大优势,2020年公司申请了超30个的分子专利,覆盖了一系列创新分子,包括双非分子。在对外合作上,公司在争取全创新的激励。例如,公司和Verseau合作的是全新的细胞调节剂,和Numab合作的是全新的抗体平台。与此同时,公司在分子和双非分子的构建和搭配上实力强劲,公司也在寻找在临床阶段和公司产品具有互补性的产品。

Q2:公司之前提到未来益赛普要避开存量市场的争夺,拓展增量市场,那么公司打算如何构建销售团队以抓取基层市场?

A2:公司数据表明,益赛普的基层需求占据产品需求市场的一半,基层风湿病住院患者的占比从2010年的17%上升至2019年的49%。虽然目前生物制剂的销售结构还是来源于核心市场,但是基层市场有着庞大的未被满足的需求。按照市场潜力来看,一二线城市的靶向药物的渗透率很高,相对增长空间不大。而三线、四线、五线城市的渗透率还是处于低位,保健药物的布局相对少,患者数量大,增长会相对明显。公司的益赛普目前覆盖了3000多家医院,在各级城市的分布还是比较传统的。公司未来的策略是增加益赛普在三到五线城市的覆盖,通过响应国家号召的乡村振兴项目,强化对基层以及医疗机构的覆盖,增加县域的投资和布局,增加相应的人员和资源的配比,来推动益赛普的快速下沉。

Q3:公司在终止了糖尿病合作项目后,是否在糖尿病领域有其他规划?公司将如何调配原有的销售团队?

A3:公司在1-2月终止了和阿斯利康以及礼来的糖尿病项目合作,是因为公司想要聚焦在肾科、免疫等传统的优势领域。目前,糖尿病团队有近四百人,公司将进行人员的重新分配,部分会被调至肿瘤团队,部分会加入赛普汀团队来加大产品对更多医院的覆盖,及部分会进入益赛普团队来帮助产品下沉至基层市场。

Q4:从医生的角度来看,选择特比澳以及其他治疗血小板减少症的产品会有什么考量因素?不同药品会适合什么样的患者?

A4:特比澳属于生物药,适应症为CIT和ITP领域。从医生角度来说,目前市面上有四个指南都在临床上首推特比澳,这是因为肿瘤治疗要求起效快、副作用小的药物,而特比澳被医保覆盖,价格相对低,因此特比澳会是CIT病人的首选。在ITP方面,特比澳和未来上市的艾曲泊帕将形成了互补的组合。

Q5:公司针对核心产品在2021年的业绩指引是什么?

A5:公司核心产品的生命周期均处于早期,例如特比澳在进入国保和价格锁定后,将有约10%的增长。在叠加新适应症的获批后,特比澳销售峰值有望达到50亿。促红素的下沉结果尚佳,公司的品牌和市场布局奠定了其在市场首位的基础。虽然会有潜在的集采影响,但是促红素依旧是价值十亿的药品,在未来能获取5-10%的增长。赛普汀在今年3.1医保生效后,在支付端上比原研更有优势。而益赛普在基层市场有大的增长空间,公司正努力通过战略布局拉回销售。蔓迪的增速很快,目前市场被低估,公司认为未来产品增速能达到25%,有望在3年内破十亿销售。新产品如蔓迪的泡沫剂,Remitch都将快速进入商业化。

Q6:赛普汀在2021年的情况是怎么样?

A6:赛普汀目前处于前期筹备的阶段,公司在进行商业渠道铺建及对医生患者的教育的布局,为其未来进入医保夯实基础。公司将和医院挂网,让患者享受更大的医保红利。公司也将和药房合作,让患者有丰富的购买渠道。同时,公司会加强治疗观念的推广,形成和赫赛汀原研的差异化竞争。公司今年的目标是覆盖至少500家医院,一万名患者,达成至少2亿的销售规模。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员