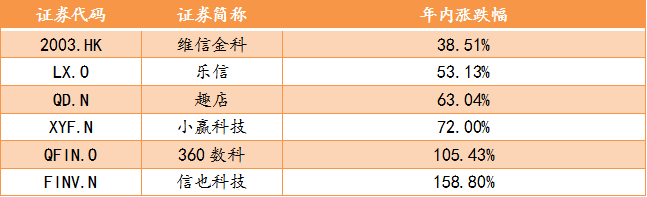

随着陆金所控股(LU)、信也科技集团(FINV)、360数科(QFIN)、乐信(LX)、维信金科(02003.HK)等上市金融科技公司的最新财相继披露,可以看到在疫后复苏背景下,各家在业务规模、经营效率、资产质量、资金渠道等方面均有明显改善,同时加之最高法对于7类地方性金融机构的“红线”松绑,这股“暖风”也加速了市场对金科板块的信心回归,因此,今年以来,板块估值迎来快速修复。

(数据来源:WIND,截至3月26日收盘报价)

可见,随着经济持续复苏及监管定调明朗之后,金科板块也已明显“回暖”。

从上周刚刚公布财报的维信金科(02003.HK)来看,在去年下半年,其各项关键经营指标也都有明显改善。

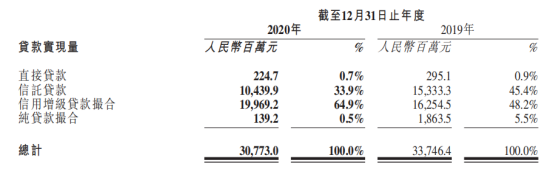

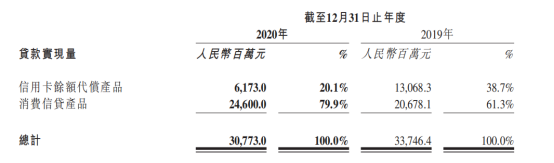

财报显示,2020年维信金科促成贷款达307.7亿元(人民币,下同),全年总营收为25.7亿元,由于受到贷款组合公允价值变动影响,经调整净亏损为7.9亿元;但公司下半年实现经调整经营利润为3.2亿元,同比增长51.0%,经调整净利润为2.5亿元,同比增长40.9%,边际改善显著。

当前,行业重点应关注什么?

首先,势必是合规及稳健经营的状态及趋势,这是平台持续发展的基础。对于各运营平台来说,不论是近几年来监管大力推进的去“P2P”化还是去“金融化”,本质上都在于去杠杆,而以帮助持牌金融机构导流、技术赋能风控等为代表的助贷服务模式,成为头部公司争相发力的主流方向。而助贷模式的优劣首先看两方面,包括资金渠道及获客模式。

一方面,以银行及消金为主的持牌金融机构是主要的资金合作方,在监管高压及经济低增长背景下,其对于合作平台的综合实力相应也提出了更高要求;另一方面,获客模式决定了的获客效率及资产质量,成为助贷平台竞争的核心。

维信金科是国内较早发力助贷模式的机构,在合作机构及服务模式方面有一定的先发优势,近几年公司还在推进产品结构、业务模式(纯线上化)等方面的转型,不断优化其商业模型。

据年报披露,2020年,维信金科新增了16家机构资金合作伙伴,助贷业务实现量为305.5亿,其中,轻资产的撮合模式助贷业务实现量为201.1亿,同比增长11.0%。

而在获客方面,相比蚂蚁金服、京东数科等互联网巨头系,维信金科本身自然并无太多天然优势。但近两年来,公司通过与国内运营及大型互联网厂商建立合作,来不断拓宽自身的获客渠道,同时借助数据和技术驱动的精准营销模式,实现获客效率的提升。

公司表示,一方面,通过进一步完善客户终身价值模型,能够更佳地识别将为公司带来长期价值及利润的客户特征,并根据该等客户的共同特征以创建客户画像基础,实现客户识别,有助于其界定客户范围并扩大客户群,并能够为本公司的长期或短期业务目标提供大量支援。以更积极的服务鼓励重复借款,成功提升了留住优质客户的能力并降低了客户流失率。

另一方面,公司于2020年在不同行业平台上进一步扩大获客渠道,现已与OPPO、小米及中国电信等各类运营商,腾讯云、字节跳动等领先媒体经营者建立合作关系,持续推动新借款人数量的增长。

数据显示,去年平台新注册用户数量较2019年提升14.4%,进一步扩大了品牌认可度和市场份额。而同期,维信金科的销售及营销费用较2019年同比降低44.5%至2210万元,反映出获客效率的明显提升。

那么,接下来又看什么?资产质量。

对于金融业的参与机构来说,资产质量无疑是一道“生命线”,其直接决定着从业机构的盈利质量,并影响未来长期发展的潜力。

2020年上半年,受疫情冲击,全球经济秩序受阻滞,金融业遭遇严峻的外部环境挑战,其中,市场最大的担忧则信用和违约风险上行,推动资产质量的快速恶化,也正因此,国内大金融板块在去年一季度遭遇估值大幅下杀,但随着国内经济率先走向复苏,板块已大面积反弹并回升。

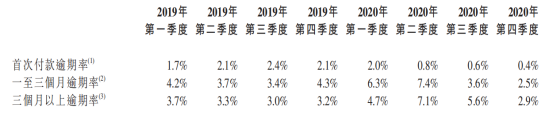

维信金科在8月发布的中报中表示,除了对风控策略、信贷政策进行积极调整,还将调整获客策略,探索优质客群的服务。而且公司预计,通过客群的迁移和风控的调整,相应的M1-M3逾期率及M3+逾期率在去年第二季度将达到峰值,并在第四季度逐渐恢复到疫前水平。

而以最新财报披露的数据来看,维信金科的客群迁移探索可说是大获成功的,资产质量的改善远超预期。

2020年Q1-Q4,首次付款逾期率由于2.0%降至0.4%,创历史最佳表现,二季度率先恢复且明显优于疫前水平,同时还在持续改善。而M1-M3逾期率、M3+逾期率也都在二季度达到峰值,迎来改善拐点,并在四季度分别为2.5%、2.9%,均已经优于疫情前水平。

此外,值得留意的是,维信金科还在财报中进一步释放出向好预期,公司预计其2021年的整体首次付款逾期率将约0.5%,并表示将致力于通过持牌资金伙伴及业务合作方交付创新金融产品,服务于优质及近乎优质借款人,以寻求稳定增长,并为公司股东持续创造价值。同时,反映预期风险发生的预期信用损失拨备率亦较2019年有明显降低,这也显示出公司对未来继续向好的积极预期。

如果说资产质量是金融业的“生命线”和“压舱石”,那现金流则是所有企业的“生死线”。

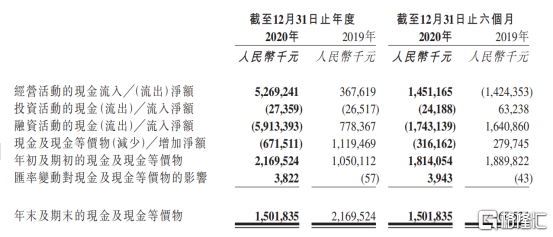

得益于助贷模式的深化,尤其是在去年下半年扩大了纯撮合的业务量,同时进一步降低了信托贷款的业务量,维信金科在2020年的经营活动现金流及自由现金流状况也都明显改善。

数据显示,2020年经营现金流量净额达52.69亿元,较上一年同期的3.68亿元暴涨了13倍以上,同期自由现金流为52.41亿元,同比增长约3.61倍。

与此同时,随信托贷款业务规模减小,维信金科的总体资产负债率也有所降低。数据显示,维信金科的总资产负债率由2019年末的78.3%降至72.6%。

从上述几项关键指标的变化来看,维信金科正处在稳中向好的经营发展轨道中。目前,信用卡代偿及消费金融市场是公司重点发力的方向,未来想象空间依旧不小。

一方面,信用卡用户基数在持续扩大,根据央行最新公布的《2020年支付体系运行总体情况》统计显示,2020年四季度末,信用卡和借贷合一卡在用发卡量合计达7.78亿张,同比增长4.26%,由此产生的代偿市场空间显然不容小觑,同时维信金科已占据领先的市场份额优势,加之疫情及监管推动市场出清加速,进一步扩大在该市场的份额确定性较强。

另一方面,随着国内经济率先复苏,消费信心不断回暖,也将带动消费金融市场持续向好,叠加维信金科在资金以及获客渠道方面的逐步扩展与深化,持续增长有保障。此外,由于该类信贷产品往往是基于一定的消费场景,相比纯现金贷产品,风险相对可控,目前这块占比较高,伴随这块持续增长,推动整体资产质量改善仍有空间。

小结

近几年来,伴随监管持续整治,市场出清加速,整体板块估值也遭遇大幅下杀。叠加去年疫情冲击,洗牌加剧,行业格局更为清晰,同时政策走向逐步明朗化,鉴于对自身实际价值及未来增长潜力的信心,包括乐信、趣店等在内的金科公司陆续展开了回购。

而维信金科早在2018年6月上市之后,便一路展开回购。据WIND统计,回购股份达846.7万股,花费金额达4780万港元,占总股本和总市值近2%。

尽管行业向好明确,市场信心也有所回归,但在经历风暴之后,从业和市场信心若要完全恢复,显然尚需时日,而且行业在告别野蛮扩张的粗放阶段之后,回归有序发展的航道,市场有必要重新审视和看待其价值驱动逻辑,而对于留下来的头部企业来说,仍需强化内功,持续自证。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员