我比较关注沪深300的成交额,典型特征是,沪深300这几天出现了像样的缩量,经过三天的反弹,沪深300今天的成交额依然是继续收缩的。

人性就是这样,2月18日,那样的位置上,沪深300的成交额5400多亿,一个月的爆捶后,许多优秀的公司跌了30,甚至40个点后,没有多少人敢抄底了。

投资是逆人性的,人性就是在高位贪婪,在低位恐慌。

此前我认为茅台可能要跌到1800才能阶段性启稳,这个缩量,让我觉得这波可能等不到1800的茅台了。这个位置上,我认为比较大概率的可以期待一个反弹。

第一是,许多不错的公司跌了30、40个点了,而就以我关注的食品饮料来说,这波爆锤只是杀估值,并没有杀逻辑。以白酒为例,白酒景气度的重要指标是茅台的一批价,目前依然相当坚挺,这表明白酒的基本面是没问题的。

没有逻辑杀,只有估值杀,并且有30个点以上的跌幅,这对投资者的心理来说是足够大的跌幅了。虽然白酒的标杆茅台,在我看来估值仍然略偏贵(推及其它,也大概率只能更贵),但这个足够的跌幅+稳健的基本面,短期再下杀很难。

第二是,成交量大幅萎缩,经过反复毒打后,没有多少人敢抄底了。这点说起来有些牵强,但用它来判断阶段性底部,正确的可能性还蛮大。终究这就是人性,人性习惯高位贪婪,低位恐慌。高的时候总觉得还会更高,低的时候总觉得还会更低。

暴跌刚开始的时候,投资者的记忆还停留在左边上涨阶段,非常有欲望冲进去搏个暴力反弹,所以那个时候,一边是投资者夺路而逃,一边是疯狂抄底,成交量极大。但这个时候冲进去抄底的资金,绝大多数是短期投机者,情绪脆弱得很,一有风吹草动,立即成为叛军,同样夺路而逃。

经过一个月的爆锤后,投资者的记忆开始转到右边的暴跌阶段,并且习惯性去锚定之前的最低价,反而不敢动了。

然后这里一个逆人性的感知是,其实这个位置上风险大大降低了,但投资者却感觉风险在上升。

这个冷静期(成交萎缩)去抄底的资金,多多少少是会更愿意从中长期角度考虑公司,心理更强大些,不大容易再闻风而逃。

这或许是缩量是阶段性底部的原因之一。

第三是,年报,一季报在即。倒不是发这些股价就会涨,而是一份不错的年报和一季报会提醒投资者,逻辑是没问题的。对于跌幅足够的优秀公司,这可以是一个短期刺激因素。就像我们看白酒止跌汾酒的一份业绩快报。当然,如果是糟糕的财报,那将会在估值杀上再加个逻辑杀,这会比较惨。

所以,这个还需要投资者自己去把握手里的公司,另外,不能只看业绩涨幅,需知,去年一季度因为疫情原因,有些公司基数是很低的,业绩翻个倍也可能只是数字游戏,到底好不好,需要投资者长期追踪下来的感知和判断。

个人拍个脑袋,对多数这波暴跌的优质公司来说,应该年报一季报都过得去,毕竟经济在复苏。这是刺激短期反弹的一个点。

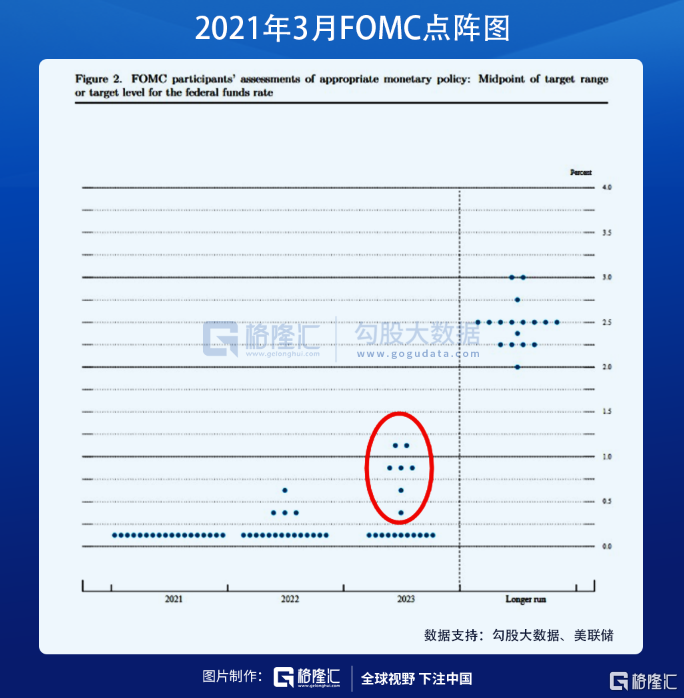

第四是美联储的配合。昨晚美联储没有搞事情,虽然点阵图显示更多美联储官员“叛变”,2023年加息的官员从2020年12月的5个人上升到7个,但新闻发布会时鲍威尔表示点阵图只是委员个人的预测,并不是FOMC的预测或承诺,点阵图的变化取决于经济结果,而目前的经济结果非常不确定。

另外,鲍威尔再一次表示美联储要动手收货币前,会与市场充分沟通。参考上一波,2014年12月美联储透露要收货币的意思,2015年12月才动手加息。所以,这大概是,至少在明年3月之前,美联储不会动手。时间到底会在哪,我们继续看。下一次美联储正式与市场沟通是4月28日。

FOMC内容公布后,美股直线拉升,对提振今天A股及全球市场都有正面作用。

总之,这四点,组成了一个还算可以的A股反弹交响乐。

当然,交响乐中不乏杂音,比如美债收益率。

A股收盘后,美债收益率又出来吓人了,一下飙到1.7以上,纳指期货直线跳水。

讲真,我怀疑这里面是不是有量化交易,把纳指期货与美债收益率挂钩了,毕竟,我们3点多的时候,美国正是凌晨,除了少数夜猫子,大部分投资者还在呼呼睡觉吧。

其实美债收益率飙升并没有那么可怕。

为什么呢?

我们需要弄清美债收益率对美股到底意味着啥。

美债收益率飙升其实并不是坏事,如果有心人复过盘,就知道,美股与美债收益率基本同涨同跌,美债收益率跌得最狠的时候,也是美股跌得最狠的时候,典型就是去年3月。

因为一般来讲,美债收益率上升的潜台词是经济基本面向好,美债收益率跳楼意味着基本面面临崩盘风险。

我们知道,市值=估值*利润,基本面向好,意味着利润的增长,在估值可以维持的前提下,利润增长自然推动股价上涨。

另一方面,10年期美债收益率可以看作无风险收益率,无风险收益率上升,会压制估值。但如果一家公司的估值本身不贵,那就没啥可压制的。

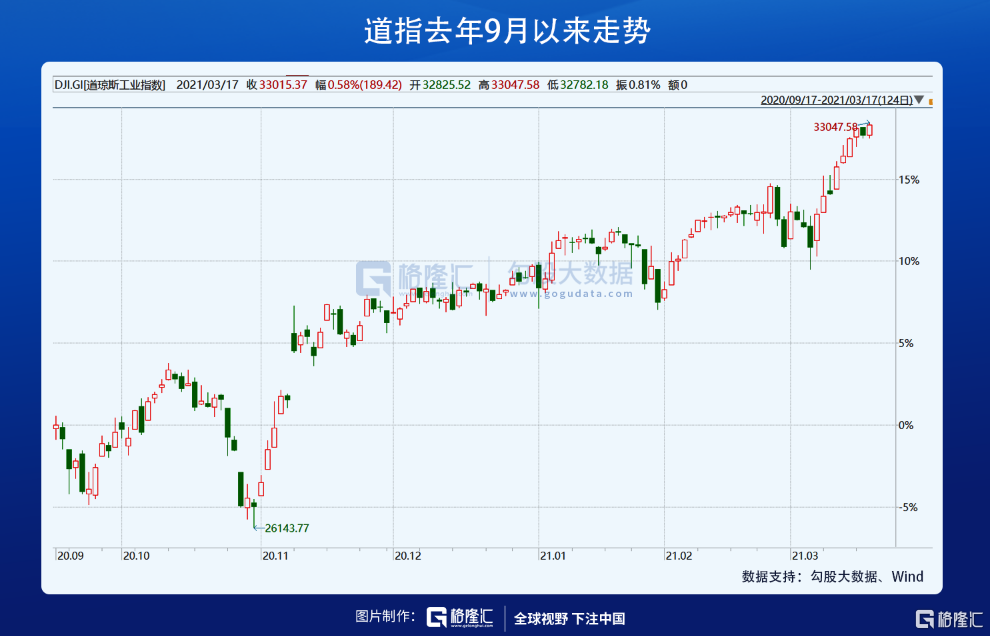

这也是为什么我们看到,好像市场怕美债收益率飙升至极,但道指却在美债收益率飙升中一路新高。

压力只在泡沫股上,估值会受到压制。

另外要指出的是,随着美债收益率飙升一波,杀了一波泡沫股的估值后,市场也在适应。美债收益率从1升到1.5,市场没做好准备,估值又高,这个时候的边际反应自然大。但大家都是被吓唬大的,都惊吓一个月了,已经开始适应。

看最近的纳指,已经扛住几波美债收益率上升了。

期货波动这么大,还是没有真正的个股交易加进来。纳指五个大哥,除了亚马逊外,苹果、FB、微软、谷歌的估值就在25-35倍之间,这个估值,在美国21年经济大复苏的背景下,不大可能杀到哪去。有这几位坐镇,即使是泡沫集中营的纳指,回调也会有限。

所以,我个人看来,不觉得美债收益率未来一段时间还会是投资的主旋律。偶尔出来吓唬还行,但大家也都长大了。

未来一周,有个事情倒要关注一下。昨晚美联储的FOMC声明中没有提及SLR,这个特殊资本充足率豁免3月底到期,如果不能展期的话,影响比较大。之前提过,以花旗银行为例,如果豁免没有展期,花旗的资本充足率立即从7%降到5.9%,这会极大的影响银行的扩表能力,进而影响它们的吃债能力,并且有可能它们不得不卖出国债缩表。

昨晚新闻发布会上,鲍威尔表示未来几天会公布一些关于SLR的消息。

这个如果不展期的话,反弹可能还真就成了反抽,毕竟,论泡沫集中营,A股核心资产吊打纳指是不逊色的。

除此之外,目前没看到影响这场反弹交响乐的杂音,且行且看。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员