3月份的第一天,终于吃肉了!

A股三大指数今日集体高开,总算没有再次上演低走的剧情,短暂的回落过后逐步拉升企稳。各种“茅”股回到舞台中间,比如:

此外,贵州茅台盘中涨2.65%,“锂电茅”宁德时代涨6.94%,“机械茅”三一重工涨7.63%,“免税茅”中国中免涨5.41%……

连续放血后,好不容易吃上一口肉难免让人心情澎湃,压抑的氛围一扫而空。于是有人奔走相告:全都回来了!

图片来源:网络

从以往来看,抱团股在调整之后依旧会继续向上,但是这次的调整,比以往更加震荡。所以摆在眼前的问题是:市场是短暂反弹后继续下跌呢还是会迎来抱团股的强势上攻?

今天我们就来讲下在当前外围以及国内的宏观环境下,A股的方向在哪?

情绪短期逆转

从A股来说,近几年跟美股的相关驱动性越来越紧密。而今年,作为全球最先走出疫情的国家,A股的核心资产跑的节奏明显快于美股纳斯达克头部成长股。

所以这次,A股快于美股调整震荡,同样调整结束也是较美股更快,无论是从技术面还是资金面,其实差不多已经是形成短时间的超卖。

比如创业板指数,从2月18日巨阴线到上周五,跌幅近15%:

而在上周五A股收盘后,以美股为代表的外围市场,出现逐渐企稳的迹象。再加上美东时间27日,美国众议院通过了拜登政府的1.9万亿美元刺激计划。而1月份民主党成功拿到了参议院的多数票,刺激法案正式落地估计只是时间问题。

对应到今日市场:美股三大期指均有所反弹。截止目前,纳指100期货大幅回升,涨1.42%;标普500指数期货涨1.13%,道琼斯30指数期货涨1.03%。

不过,要注意一点,以大宗商品和美国国债收益率来判断,当前市场通胀预期已经接近次贷危机后的高点。

以大宗商品为例,截止到目前,WTI原油期货报62.59美元/桶,较2月1日上涨16.8%,已回归至2020年2月疫情爆发前的高位水平;以铜为代表的有色金属价格涨幅更甚,2月份沪铜期货涨幅超过18%,创下9年多的新高。

前几天飙涨的美债也在回落,今日一度跌3.62%,现报1.44%。

市场的通胀预期也在回落。26日,美国十年期盈亏平衡利率从2.2%下降至2.15%。

所以综合来看,1.9万亿90%是真的要印(如果美国经济复苏超预期,拜登政府也存在停止的倾向),而通胀预期和美债都在回落。纳斯达克的企稳会持续一段时间。

警惕A股高波反噬

当前来看,A股已经反噬了一周多,各大指数的跌幅差不多在10%左右,非常恐怖。尤其是国内的核心资产,也就是通常说的抱团股。这些个股除了被全球通胀预期拉动,还受到央行收紧流动性的影响。

中国是全球范围内最先实现经济复苏的国家,那么就要警惕的是,中国会不会率先退出全球的QE框架,不过这也是情理之中。

但是对于A股来说,尤其是那些抱团股,哪个不是大成长股?一方面,节后央妈“超预期”回笼货币的举动吓坏了市场,另一方面是对央行稳健中性流动性政策的中期预期,因此整体上比美股纳斯达克调整地快上了半拍。

好处在于,上周四美联储加息预期提前,利率加速上行之时,想象中的A股核心资产区域跳空式的崩溃下跌并没有出现,恐慌情绪的分散对大A“一吓就死给你看”的脆弱性意义不可谓不大,甚至于三大指数盘中还象征性地挣扎了下。

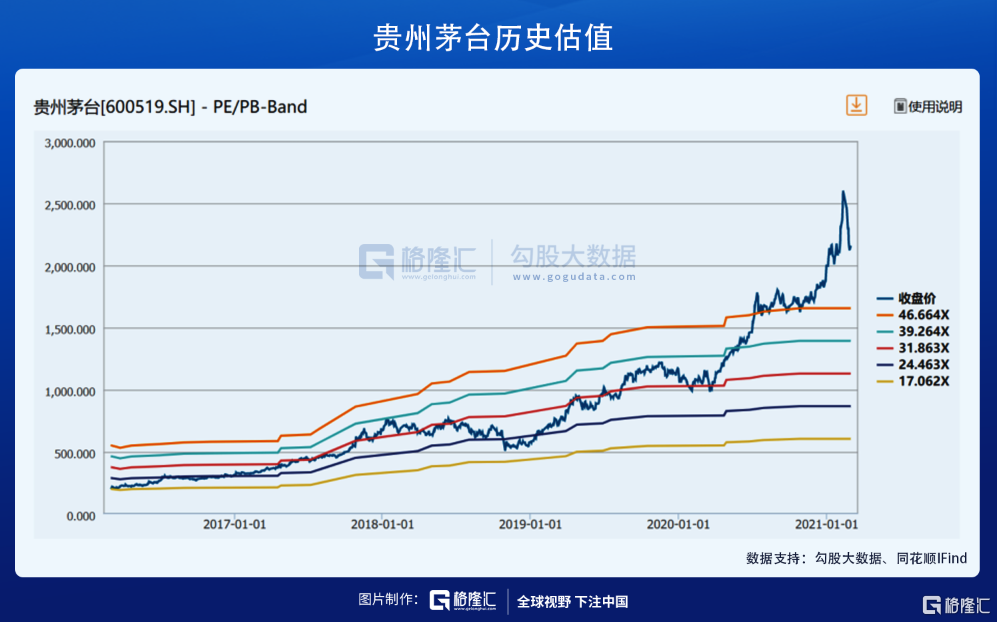

近几年中国正常的M2增速约在8%—8.5%区间,当前9.4%的增速距此仍有9.6%以上的下降空间。而如果回归正常货币政策,对比常态下40倍左右的PE,当前60倍茅台确实贵得很。

当然,既然宏观环境要收紧,那么打击就绝不会是区域性的,放水的时候所有板块都在涨,关水龙头的时候谁又能例外不受影响呢?再者说,这两年市场的趋势上涨关键是核心资产,就好比汽车的发动机熄火了,其他区域不受影响说不过去。

不过,其形式的可能性颇多。但是A股资产来说,流动性收紧并不是不能好好耍股票了,而是你要弄清象限。在经济向好+货币向紧的组合下,有限的资金只会去追寻那种基本面逻辑靠谱的公司。

毕竟,今年的货币政策“不急转弯”,并不是像2018年那样:大白马抱团,结果死的很惨。

外围市场,美国现在还在放水,关于加息的预期也回落了。根据CME美联储观察,上周对4月加息25个基点的概率为6.2%,今天又回到了2月初的2.1%。

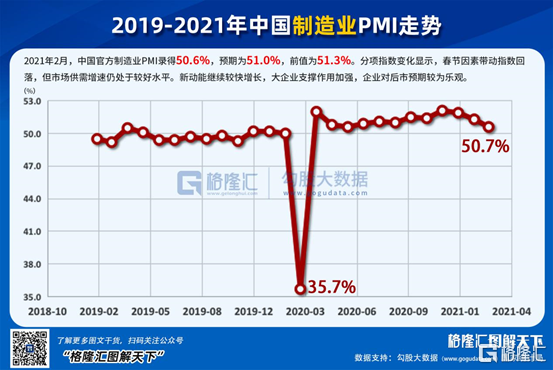

并且,中国2月PMI数据出炉,官方制造业PMI为50.6%,虽然依旧站在荣枯线上,但已经连续3个月下降,生产、新订单、新出口订单、建筑业活动等多项反映经济运行指标也都出现不同程度的下滑。

中国经济增速在放缓,就意味着有流动性的需求,而美国不着急收紧,央妈自然也就有闲情逸致慢慢来了。

当然,从结果上来说,区别不大,都得调整到位才行。现在各种“茅”的平均跌幅都已经都有15%左右了,20%—30%的下调区间应该可以看得到。

我们身处这种变化多端的局面下,更多的还是要警惕当前的现象,那就是高波反噬。

结构化牛市还在不在?

在“后市如何走”这个问题上,各大机构的观点出现了分化。

中信证券认为,本轮巨震后市场将回归平衡,正式步入“慢涨三部曲”中的平静期。平静期内,市场将呈现经济延续稳步改善、政策平稳、大小风格平衡三大特征;

国泰君安研报称,调整底部临近,反弹在即。中盘蓝筹股将携盈利弹性及估值合理之优势焕发荣光,看好全球原材料周期及资源品之后的机械制造行业;

国盛量化团队则建议短期逢反弹减仓,中期谨防牛市尾声发生转折。

至于抱团股会不会瓦解,于机构而言,从来都是个伪命题。

前面说过,目前核心资产的暴跌,本质原因是中国提前退出全球QE框架的一个影响,杀估值行情未来一段时间估计还将继续,但并不妨碍调整到位之后大家重新抱起团来。

要搞清楚一点,下跌和抱团核心资产,并不冲突。

从逻辑基础分析,交易主线未来还会是以追求确定性为主线的核心资产,因为这样的钱赚起来最合理,也最轻松,没道理会被放弃。

而这样的市场,表现出来就是结构性牛市,不是单纯的疫情牛,也不是印钞票人为打造出来的水牛,可以简单地认为是成长牛。

至于抱团股衍生出来的高估值问题,其实也不是什么问题,老的抱团股估值溢价杀了下去,不正好给“新的确定性品种”腾出机会吗?

不过,个人而言,在没有发生股灾的情况下,高波动的市场不适合做稳健投资,因为市场的情绪并不稳定,对趋势的判断也会受自身心态影响。

现在金融市场暂时稳定下来,交易情绪也有所恢复,短线上可以聚焦两会。比如,“碳中和”这个应该是今年的关键词,全面脱贫成果之后乡村振兴也会是一个重点,还有和疫情相关的公共卫生方面……如果减仓的钱闲置地难受,拿来做做短线也是挺OK的。

总而言之,越是波动异常的时期,越考验一个投资者面对错综复杂局面的应变能力,也越是需要耐心。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员