作者:天风证券研究所宏观宋雪涛团队

外汇占款变动对于流动性和货币政策是次要逻辑,主要逻辑仍然是央行所锚定的货币政策目标,其既既定取向不会轻易被跨境资本流动影响。

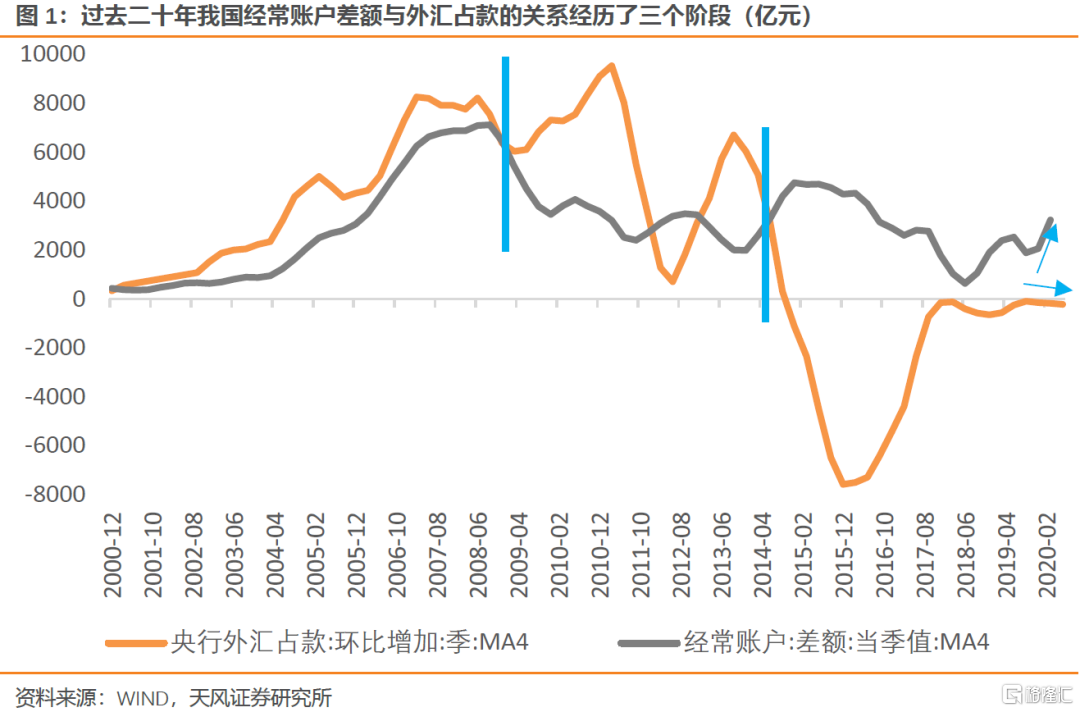

过去二十年,我国经常账户差额与外汇占款的关系经历了三个阶段:2000-2008年,出口繁荣带动国内经济高速增长,外汇占款变动与经常账户顺差的走势相同,增长规模稍高于经常账户顺差;2009-2013年,金融危机后全球央行释放流动性,外汇占款增长明显高于经常账户顺差,此间对于“热钱流入”的讨论较多;2014-2019年,美联储退出QE、国内潜在增速趋于下行,经常账户保持顺差但外汇占款大幅下降,“资本外逃”成为热点话题。

值得注意的是,2020年中国贸易顺差大幅上升,但是外汇占款却小幅下降。2020年海关货物贸易进出口顺差5350亿美元,是历史第二高值,而央行外汇占款却较2019年减少1009亿元人民币。2013年之前,经常账户顺差曾是外汇占款提升的主要来源,而外汇占款曾是基础货币投放的主要渠道,因此市场关心后续外汇占款变动是否会对流动性和信用扩张有实质性影响。综合考虑各方面影响,我们认为外汇占款波动不会对货币政策取向造成实质性影响。

第一,短期经常账户顺差扩大不必然带来外汇占款增长,长期国际收支中的误差与遗漏会抵消部分经常账户顺差。

第二,经常账户顺差难以持续快速增长、金融账户顺差规模较小,预计未来外汇占款呈现双向波动或温和增长态势,再现2000-2013年单边快速增长的概率较低。

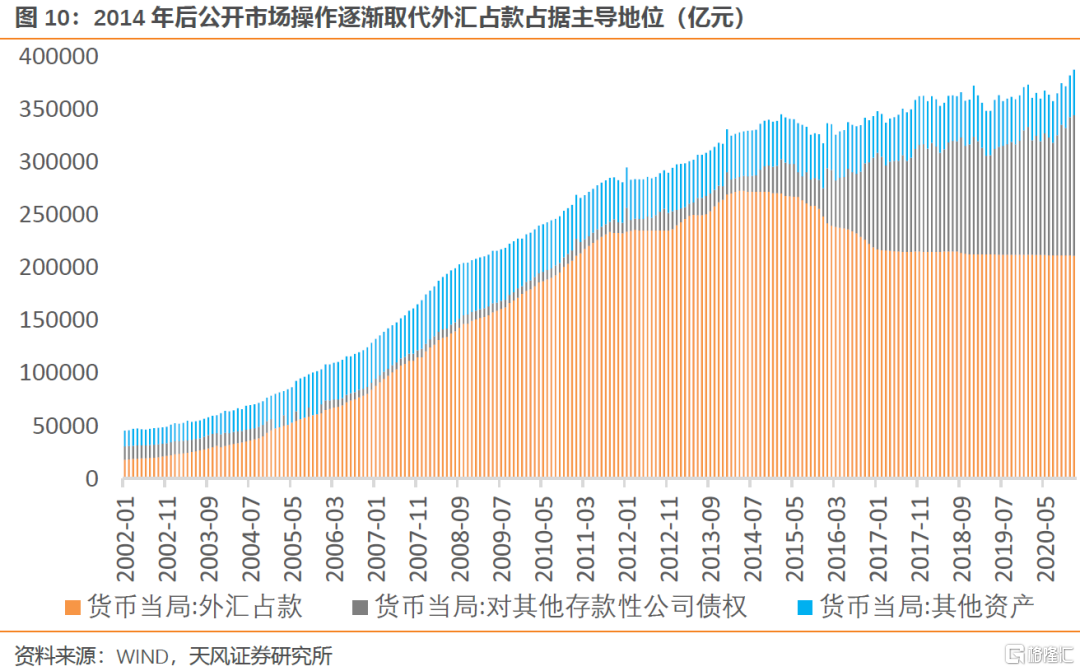

第三,2014年之后,央行公开市场操作逐渐占据主导地位,外汇占款高位回落后难以取代公开市场操作的地位。外汇占款变动对于流动性和货币政策是次要逻辑,主要逻辑仍然是央行所锚定的货币政策目标,其既定取向不会轻易被跨境资本流动影响。

一、经常账户差额与外汇占款走势背离的三个中短期原因

经常账户是记录国际贸易最重要的账户之一,包括货物、服务、初次收入和二次收入,其中货物和服务贸易占据经常账户收支的90%左右。理论上,由于外币不能在国内流通,国际收支经常账户顺差形成的外汇净流入将在银行转化为人民币,当央行收购外汇时就形成外汇占款。

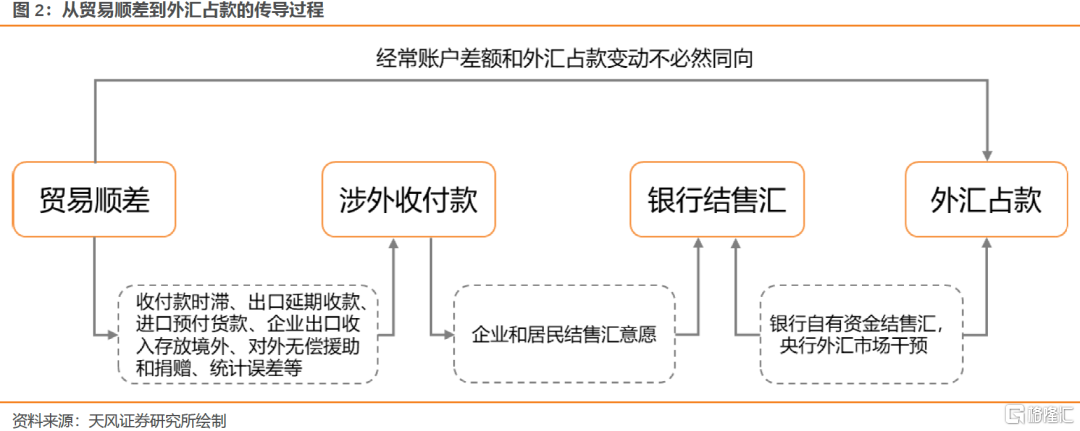

但实际上,经常账户差额和外汇占款变化在中短期并不必然同向。以经常账户中占比最高的货物贸易为例,从贸易顺差到外汇占款增长需要经历涉外收付款、银行结售汇以及银行向央行售汇等多个环节的传导,受外贸收付款时滞、统计误差、企业结汇意愿、银行结算周转外汇比例额度、央行干预等诸多因素的影响,二者中短期不必然同向。

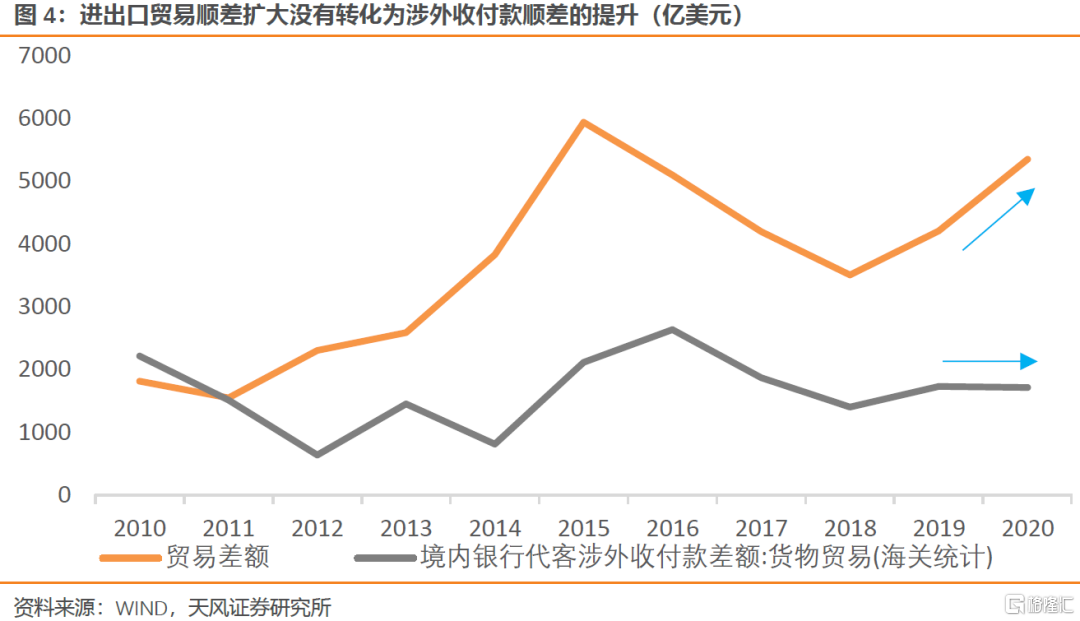

原因一:贸易顺差扩大没有转化为银行代客涉外收付款顺差提升

涉外收付款指非银行机构和个人通过境内银行从境外收到的款项和对境外支付的款项,以及境内居民通过境内银行与境内非居民发生的境内收付款。从贸易顺差向涉外贸易收付款顺差的转化,要考虑从进出口报关到贸易收付款的时滞,一般1-3个月。此外,还要剔除出口延期收款、进口预付货款、企业出口收入存放境外、对外无偿援助和捐赠、统计误差等因素,这些因素会计入当期海关进出口,但没有产生涉外收付款。

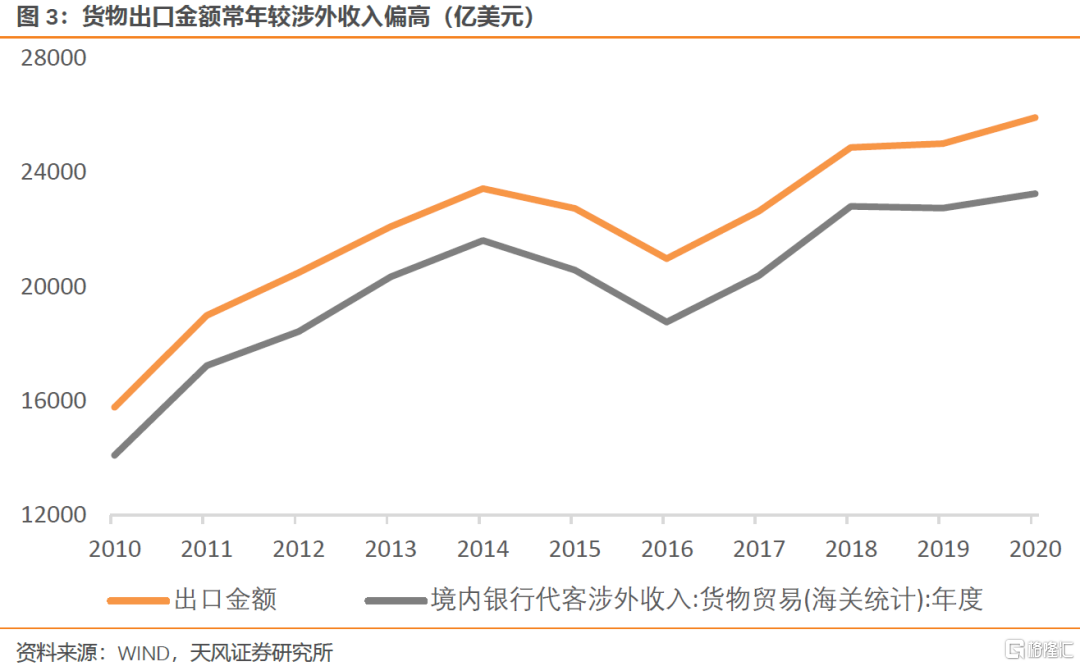

2020年我国货物贸易进出口顺差5350.3亿美元,海关口径货物贸易项下的银行代客涉外收付款顺差为1716.6亿美元,两者相差3634亿美元(2019年相差2478亿美元),其中出口金额高出涉外收入2661亿美元,进口金额低于涉外支出973亿美元。可见2020年贸易顺差的扩大没有转化为涉外收付款顺差的提升。

原因二:银行代客涉外收付款顺差和银行代客结售汇顺差背离

银行代客结售汇指银行为客户及其自身办理的结汇和售汇业务。2008年,修订后的《外汇管理条例》明确企业和个人可以按规定保留外汇或者将外汇卖给银行。因此2008年后,涉外收付款顺差向银行代客结售汇顺差的转化,逐渐受企业和居民结售汇意愿的影响。

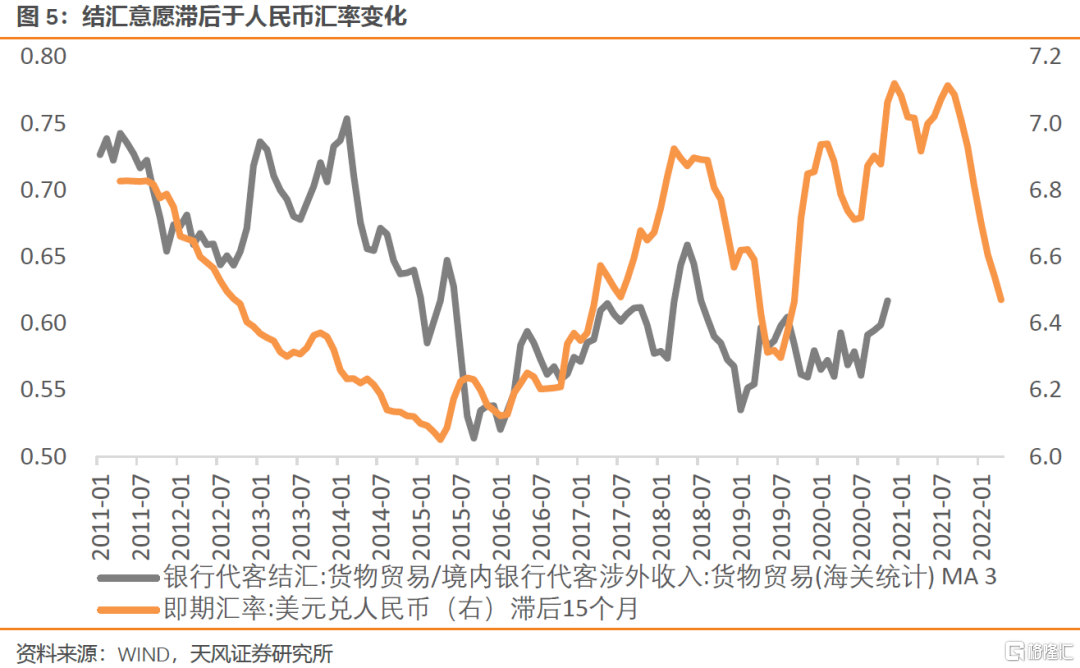

用“银行代客结汇/境内银行代客涉外收入”来衡量结汇意愿,可见结汇意愿滞后于人民币汇率变化大约12-18个月:人民币贬值,结汇意愿滞后性上升;人民币升值,结汇意愿滞后性下降。由于2018H2-2020H1人民币连续贬值,当前结汇意愿正处于滞后上升期,结汇比例约为60%;而2020H2以来人民币快速升值,后续结汇意愿可能重新回落。

2020年货物贸易项下涉外收入2.32万亿美元,结汇金额1.37万亿美元;涉外支出2.15万亿美元,售汇金额1.13万亿美元。综合来看,货物贸易项下的结售汇顺差为2396.4亿美元,高出涉外收入顺差680亿美元,环比2019年高772亿美元,主要与结汇意愿提升有关。结汇意愿提升对外汇占款增长有潜在促进作用,因此外汇占款出现回落还与第三个原因有关。

原因三:央行逐渐退出外汇市场干预,银行代客结售汇顺差和外汇占款的相关性明显下降

外汇占款指本国央行收购外汇资产而相应投放的本国货币。1994年我国进行外汇管理体制改革,实行“银行结售汇制”,外汇指定银行办理结汇所需人民币资金原则上由各银行用自有资金解决;国家对外汇指定银行的结算周转外汇实行比例管理,各银行持有超过其高限比例的结算周转外汇,必须出售给其他外汇指定银行或央行;持有结算周转外汇降到低限比例以下时,从其他外汇指定银行或央行购入补足。

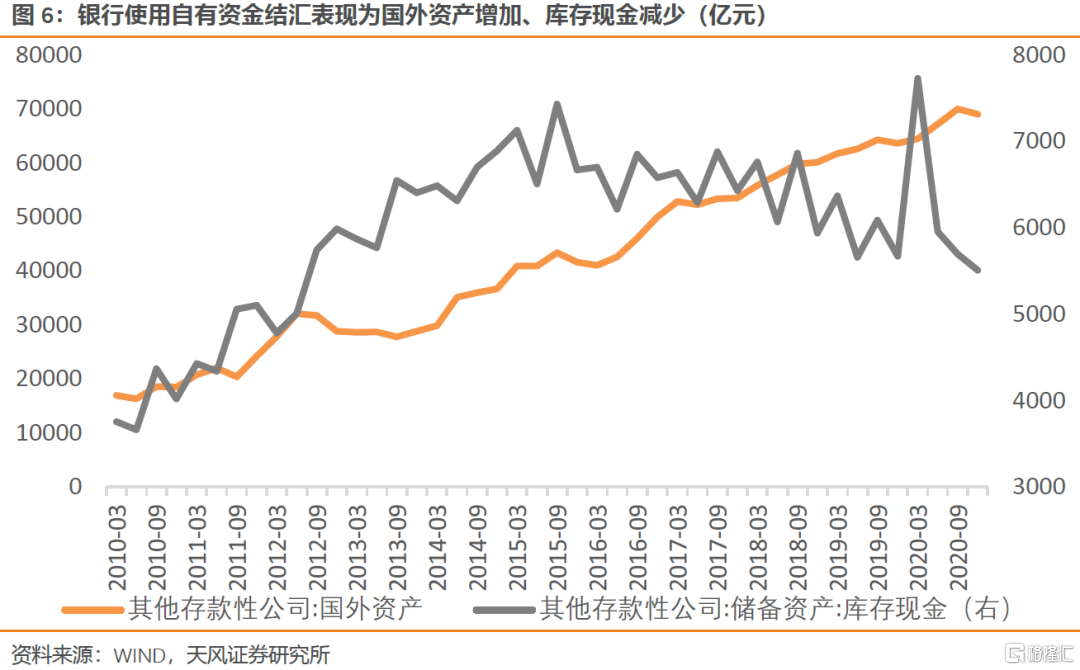

因此,当银行持有外汇未超限且央行未主动干预外汇市场时,银行代客结售汇顺差可以表现为银行国外资产规模的增长,不必成为央行外汇占款。相反,银行使用自有资金结汇时还将表现为库存现金的减少,对流动性产生紧缩效应。2021年初银行间流动性一度非常紧张,可能部分与此有关,外贸企业在春节前出于发放工资奖金等需求集中向银行结汇,短期占用了大量银行自有资金。

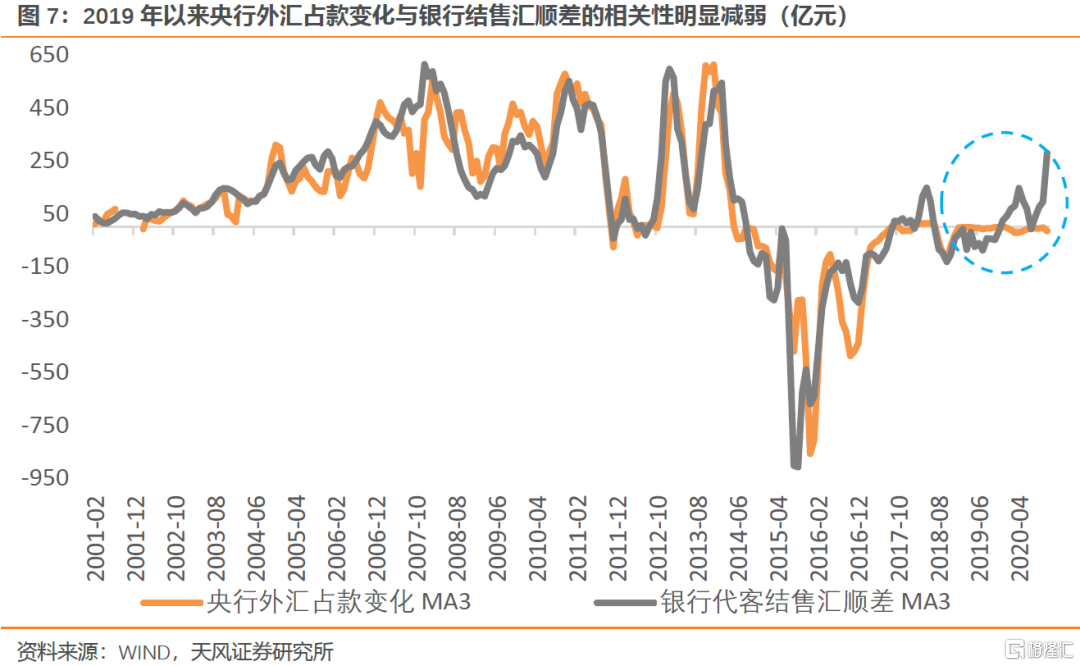

2001-2018年间,外汇占款变化与银行代客结售汇顺差走势基本一致,主要与跨境资本流动的单边走势有关,央行对外汇市场进行常规干预。2019年以来,随着国际收支由单边顺差/逆差转为上下波动,银行主要使用自有资金应对短期的顺逆差波动,央行则逐渐退出了对外汇市场的常规干预,外汇占款和结售汇顺差的相关性明显降低。2020年我国银行国外资产规模较2019年底增长5433亿元,央行外汇占款则较2019年底减少1009亿元。

二、长期的国际收支误差与遗漏抵消了部分经常账户顺差的贡献

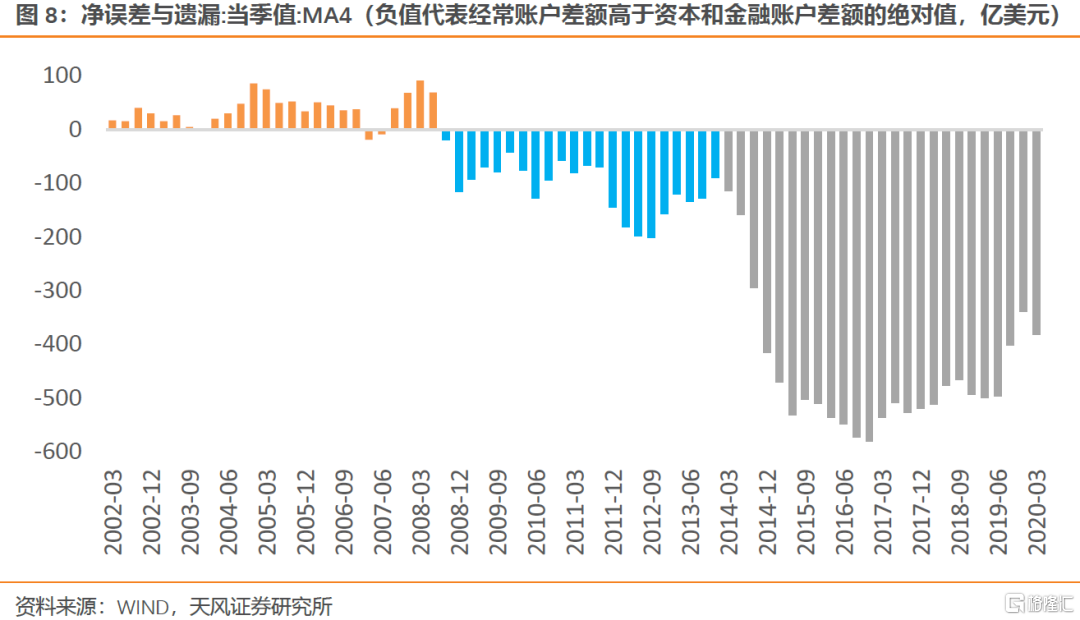

长期以来,国际收支中的净误差与遗漏也抵消了部分经常账户顺差的贡献。国际收支平衡表采用复式记账法,由于统计资料来源和时点不同等原因,会形成经常账户与资本和金融账户不平衡,形成的统计残差项称为净误差与遗漏。根据国际收支恒等式:经常账户差额+金融账户差额+资本账户差额+净误差与遗漏≡0。2009年以来我国净误差与遗漏项目常年为负值,部分抵消了经常账户对金融账户储备资产项目的贡献。

虽然无法明确甄别净误差与遗漏的来源,但主要受人民币汇率预期、海外主要经济体货币政策等因素影响,本质上取决于国内和海外基本面的相对变化。2020年国内经济领先全球复苏,叠加海外央行大规模宽松、人民币快速升值,前3季度的净误差与遗漏规模是2015年以来的最低水平,但规模也达到949亿美元。

三、从金融账户的视角进行理解和交叉验证

根据国际收支恒等式,经常账户顺差没有有效转化为外汇占款,除了经常账户自身以及误差与遗漏的原因外,还可以从金融账户的视角来进行理解和交叉验证。金融账户包括非储备性质的金融账户和储备资产净获得,其中后者包括外汇储备、货币黄金、外汇提款权和在IMF的储备头寸,与外汇占款虽然不完全相同但基本同源,因此关注点主要在非储备性质的金融账户。就几个影响比较大的项目来说:

一是“其他投资”项。1)“货币和存款”项目差额明显增长,表明我国居民直接持有的外币和存放在非居民处的存款增长;“贷款”项目差额大幅增长,表明我国居民对非居民的贷款债权增长、贷款债务减少;这两项可能对应了一部分净误差与遗漏的减少和未在境内结汇的资金去向;2)“贸易信贷”项目差额明显增长,表明我国居民与非居民之间因贸易等发生的应收款或预付款增长,这与上文中贸易顺差向涉外收付款转化的效率降低是一致的。(注:此处的“居民”和“非居民”是国际收支意义上的,衡量标准为交易者的经济利益中心所在)

二是“证券投资”项。随着国内资本市场的改革开放不断深化,国内资产对国际资本的吸引力提升,外资的配置需求正为国内带来外汇增量。与此同时,国内资金对外投资的规模也在同步扩大,证券投资规模呈双边扩大态势。近期外管局领导表示,今年将研究有序放宽个人资本项下业务限制,包括研究论证允许境内个人在年度5万美元便利化额度内开展境外证券、保险等投资的可行性等。因此,这一进程未来有望延续,不过该项目顺差近年只有经常账户差额的20%左右,暂时难以成为主导因素。

四、外汇占款可能是双向波动/温和增长而非单边走势,对货币政策取向影响有限

2020年经常账户的顺差高企是货物贸易顺差扩大和服务贸易逆差缩小的共同结果,今年经常账户顺差规模可能收窄,未来顺差规模也暂时不具备持续快速扩大的条件。货物贸易方面,海外疫情冲击和政策刺激引发供需错配是2020年国内货物净出口大幅增长的主要原因,今年可能是去年的逆过程,贸易顺差增长料将明显回落。服务贸易方面,我国常年为逆差,其中旅行的贡献在80%以上。海外疫情导致出境减少,2020年前3季度服务贸易旅行项下逆差较2019年同期减少了46%(772亿美元),海外疫情缓和可能使该项逆差重新扩大。

综合以上讨论,如果国际形势不发生重大变化,未来外汇占款可能呈现长期双向波动或温和增长态势,重现2000-2013年的单边快速增长和2014-2019年的单边回落的概率较低,外汇占款暂时难以重新取代央行公开市场操作的地位。因此,对于流动性和货币政策而言,外汇占款变动是次要逻辑。

央行货币政策取向的主要逻辑仍然是其所锚定的货币政策目标。央行孙国峰在《健全现代货币政策框架》中指出,货币政策的首要最终目标是维护币值稳定,中介目标是保持M2和社融增速同(反映潜在产出的)名义GDP增速基本匹配。这一中介目标涵盖了“保持宏观杠杆率基本稳定”,也是中央经济工作会议的要求。今年名义GDP增速在10.5-11%,年底社融增速也应在相近水平,较1月的13.0%有较大回落空间,对应全年新增社融较20年减少2.2-3.6万亿,扣除政府赤字缩减之后约为0.8-2.2万亿。

货币政策环境正处于短周期收敛的象限中,不会轻易被跨境资本流动影响。更进一步,如果银行结汇规模阶段性增长且央行决定干预性买入外汇、形成外汇占款投放,则央行公开市场操作规模可能相应缩减;如果银行结汇和外汇占款增长较快,可以重启正回购或者发行央票,甚至还可以提高法定存款准备金率,成为对央行“有限政策空间”的有效补充。当然,从当前的国际环境来看,这种情况出现的概率暂时不高。

风险提示

国内经济表现持续强于海外主要经济体引发资本大规模流入;海外主要经济体货币政策超预期收紧

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员