事件

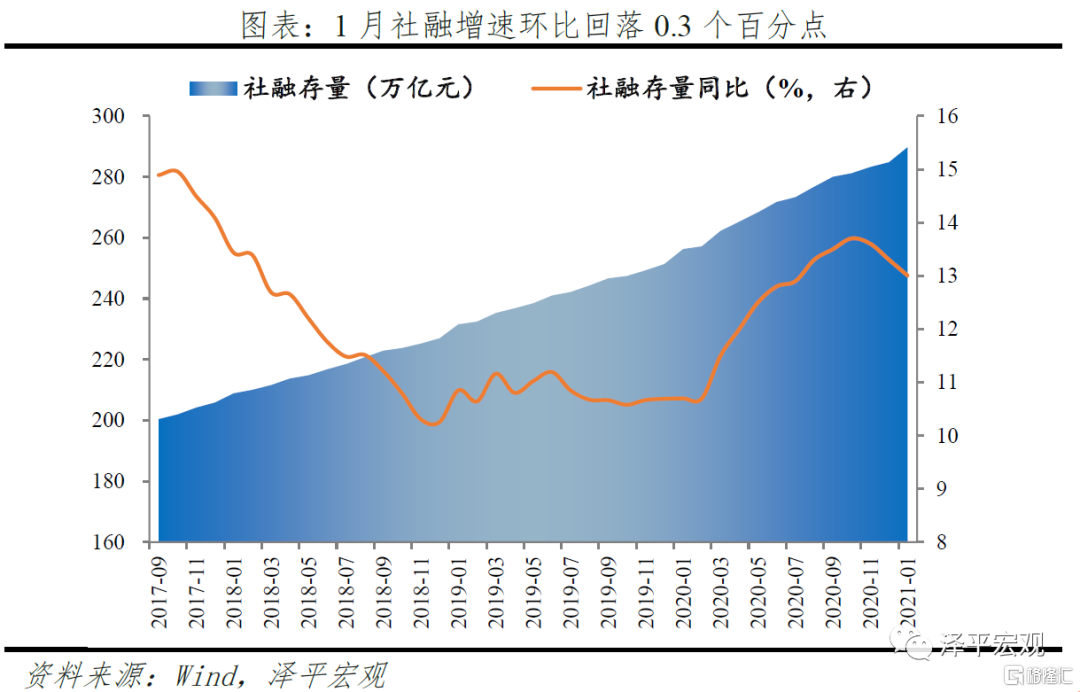

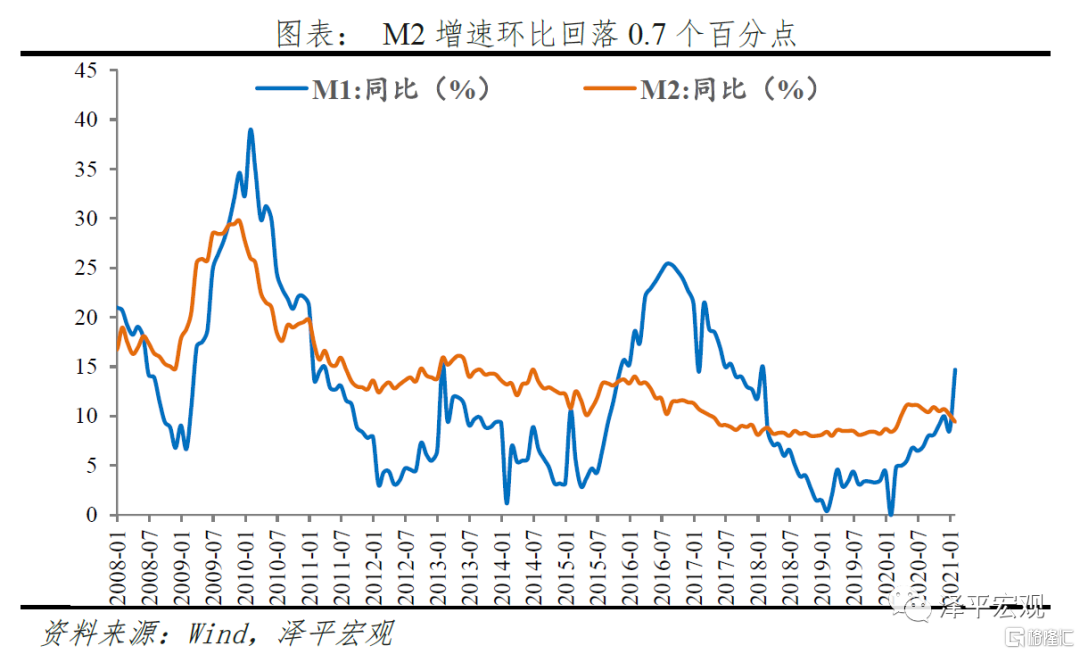

1、中国1月社会融资规模增量为51700亿元,比上年同期多1207亿元,1月末社会融资规模存量为289.74万亿元,同比增长13%,增速环比下降0.3个百分点。1月新增人民币贷款35800亿元,同比多增2252亿元。1月末,中国广义货币(M2)余额221.3万亿元,同比增长9.4%,增速比上月末低0.7个百分点。

2、2021年2月8日,央行发布2020年四季度货币政策执行报告。

解读

1、2021年1月金融数据和2020年4季度货币政策执行报告主要有七大特征和趋势:

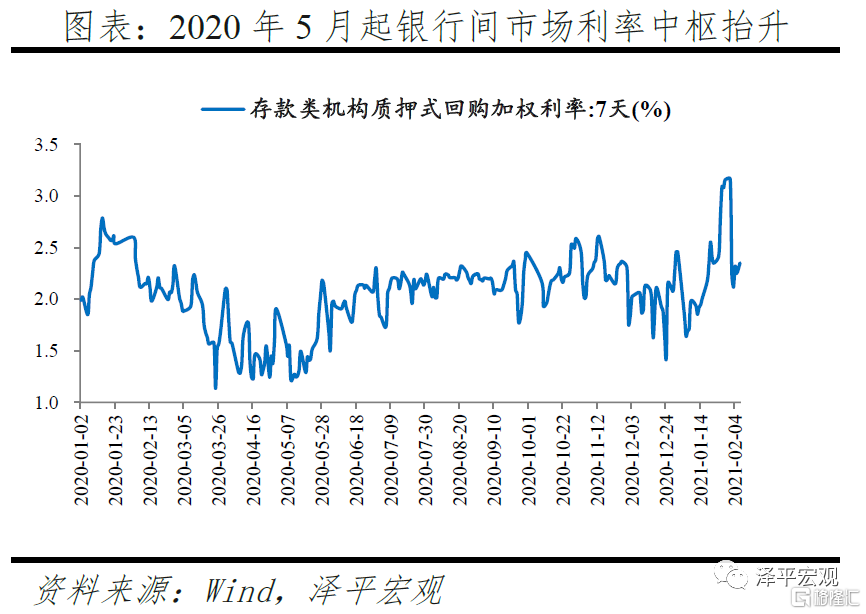

1)我们在2021年初提出“我们可能正站在流动性的拐点上”,引发市场广泛讨论,随后银行间市场资金面紧张,热点城市楼市金融信用结构性收紧,股市、债市、商品等均出现不同程度调整。

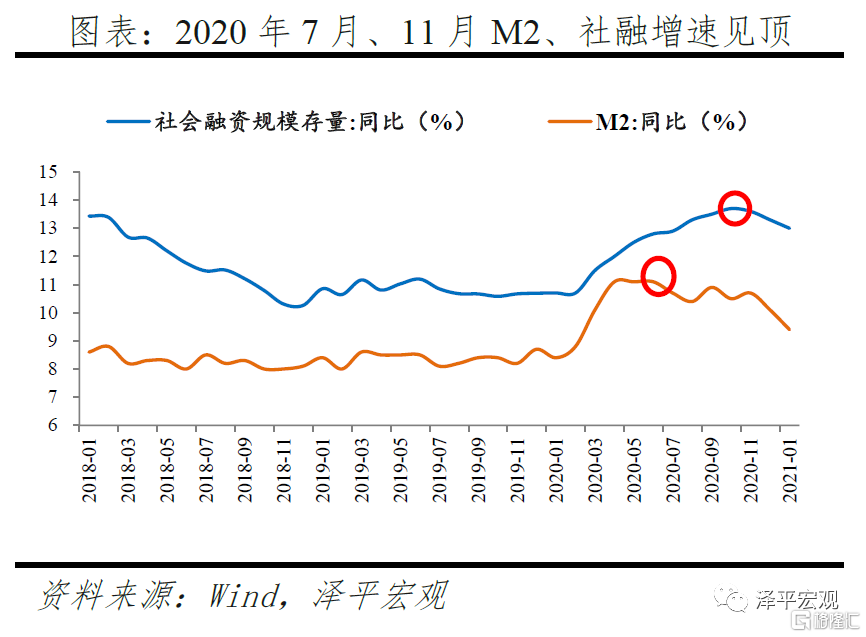

2021年1月金融数据和2020年4季度货币政策执行报告再度印证我们观点:从狭义看,货币政策转弯趋势确定,银行间市场资金利率抬升,流动性保持紧平衡;从广义看,2020年7月、11月,M2、社融增速先后见顶,2021年1月,社融、M2增速分别再次环比回落0.3、0.7个百分点,广义流动性拐点进一步确认。

随着通胀预期抬头、结构性资产价格过热、经济回归潜在增长率,货币政策回归正常化,结构性信用政策收紧,广义流动性的周期性拐点出现。

需要说明的是,这次流动性拐点的顶部不会太尖,斜率较缓,这是由通胀整体温和、经济复苏基础不牢、海外疫情仍严峻等决定的。

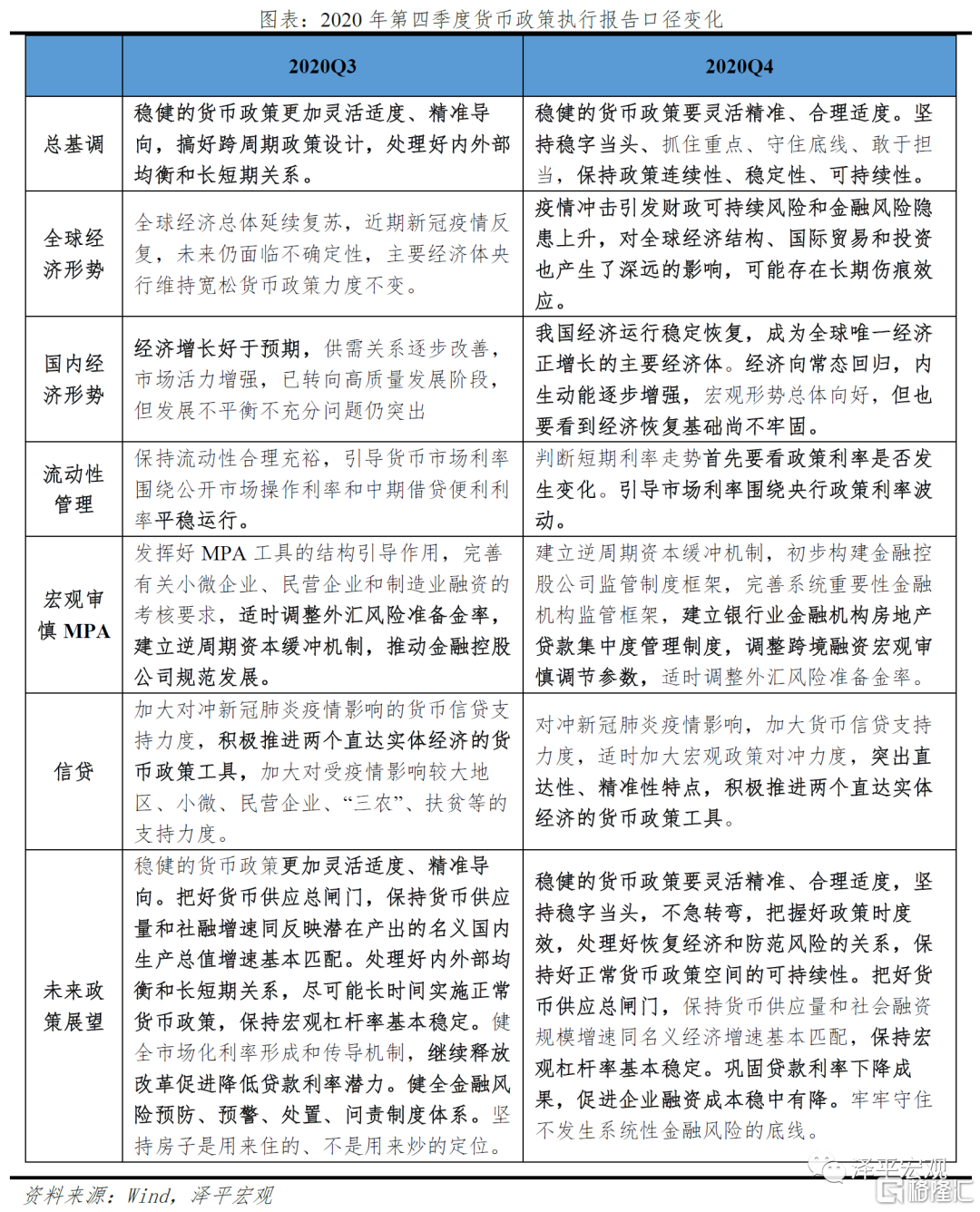

2)四季度执行报告与2020年末中央经济工作会议、2021年初易纲行长讲话核心内容一脉相承,与三季度相比主要呈现五大变化:

①弯还是要转的:货币政策基调由“更加灵活适度、精准导向”变为“灵活精准、合理适度”,“把好闸门”提法延续。

②不急转弯、慢转弯:央行强调“稳字当头,不急转弯,保持政策连续性、稳定性、可持续性”。

③不仅缩量,而且可能价涨:删除“推动社会融资成本明显下降”,变为“巩固贷款实际利率下降成果,促进企业融资成本稳中有降”,2021年降成本目标重要性下降。

④继续强调“保持宏观杠杆率基本稳定”,关注金融风险,2021年稳杠杆防风险目标重要性上升。

⑤强调7天逆回购利率的变化是观察政策态度的“锚”,引导市场利率围绕政策利率“在合理区间波动”,未来资金市场或将呈紧平衡态势。

3)展望2021年,货币政策“稳”字当头,大概率继续稳健中性的主基调,货币和信用组合整体呈现“稳货币+结构性紧信用”格局。

4)1月社融增速环比下降0.3个百分点,广义流动性拐点进一步确认。但新增社融绝对值在高基数背景下超预期多增,印证我们此前判断,流动性拐点已现,但“稳货币+结构性紧信用”组合下,这轮流动性拐点的顶部不会太尖,斜率较缓。

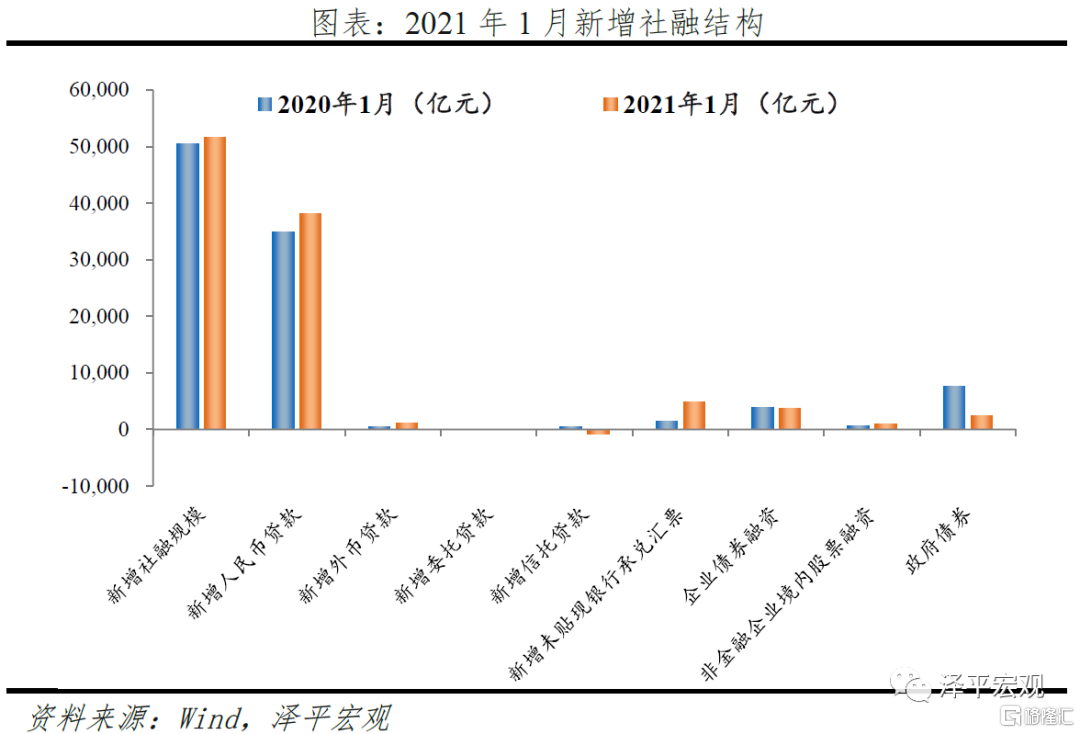

5)伴随经济恢复、逆周期政策逐步退出,企业、居民部门接力政府部门加杠杆。信贷、未贴现汇票构成社融主要支撑,政府债券构成主要拖累。

6)M2增速环比回落0.7个百分点,1月货币政策再度收紧,制约信用派生节奏,财政集中缴税且支出较慢,共同拖累M2增速。M1增速环比大幅回升6.1个百分点,低基数、春节错位效应带动M1大幅提升,预计2月春节期间将再度回落。

7)虽然经济和政策会有周期性调整,但我们保持战略看多中国经济转型前景的长期观点:“新5%比旧8%好”“经济L型”“中国经济正站在新周期的起点上”“未来最好的投资机会就在中国”。

2018年中国经济十分困难,被称为过去十年最差,资本市场十分低迷。在社会上充满“离场论”“洗洗睡”之际,在市场最为悲观的时刻,我们在2018年底发出了对中长期中国经济改革前景坚定乐观的声音,提出“最好的投资机会就在中国,新一轮改革开放将开启新周期”“很多股票都很便宜”,2019年初提出“否极泰来”。

现在,终于越来越多的人转向对中国经济改革转型前景的长期乐观,尤其是前几年观点悲观的学者和投资人开始转向。

如果要给这轮牛市起一个名字,我觉得是“改革牛”,准确的说是由于注册制改革、鼓励创新、推动新基建、加大对外开放、供给侧结构性改革等落地攻坚带来的改革红利牛市,而2014-2015年的“改革牛”是改革预期带来的。

中国经济的未来显然要靠改革开放,而不是货币刺激,在全球过度依赖货币放水、饮鸩止渴的背景下,中国是唯一货币政策正常化的大型经济体,这不仅需要勇气,更需要信仰。

从更长期的视角来看,中国在抗疫、供给侧结构性改革、三大攻坚战、应对中美贸易摩擦等展现的强大体制优势和经济韧性,尤其在面对前几年内忧外患的情况下,坚持更大力度更大勇气推动新一轮改革开放,坚持了市场化的正确方向,把握住了历史的航道,成功化危为机。

2、本轮货币政策正常化进程始于2020年5月,狭义流动性拐点开始显现。随后2020年7月、11月,M2、社融增速先后见顶,广义流动性拐点出现。2021年1月,货币政策再度收紧,资金利率大幅上行,社融、M2增速继续回落,流动性拐点进一步确认。

什么是流动性拐点?从货币金融角度来理解,流动性可以分为狭义流动性和广义流动性,包含量和价两个维度。1)狭义流动性:主要指银行间市场的资金面状况,与货币政策意图变化密不可分,衡量指标包括超储率、货币市场利率等。2)广义流动性:主要指宏观层面的货币投放以及实体经济融资需求共同作用形成的结果,反应实体经济的融资难易度及成本,衡量指标包括M2、社融、贷款利率、债券收益率等。

2020年5月起货币政策回归正常化,狭义流动性拐点出现。2021年1月货币政策再度收紧,拐点进一步确认。1)自5月货币政策转向以来,DR007水平自低点持续上行,中枢由1.5%上行至2.2%左右。2)11月受信用债事件冲击,货币政策短暂宽松,资金利率有所下行。3)2021年1月以来,受局部热点城市房价上涨、通胀预期抬头、股市火热、金融机构杠杆率抬升影响,货币政策再次边际收紧,拐点进一步确认。1月央行始终维持逆回购地量操作,净回笼1760亿元,MLF和TMLF同样缩量续作,市场预期的跨节资金支持落空。DR007利率持续高于7天OMO利率水平,DR007、R007月内分别上行破3%、4%。

2020年11月社融增速见顶,广义流动性拐点出现,2021年1月社融、M2增速继续回落,拐点进一步确认。量上来看,自2020年5月货币政策回归正常化以来,M2、社融增速分别于7月、11月出现拐点,2021年1月,社融增速已从10月高位下降0.7个百分点至13.0%,M2从6月高位下降1.7个百分点至9.4%。价上来看,10年期国债收益率自5月以来持续抬升,已回升至2020年初水平。

3、货币政策“不急转弯”,“慢转弯”,但弯还是要转的。

四季度货币政策执行报告与2020年末中央经济工作会议、2021年初易纲行长讲话核心内容一脉相承,与三季度相比主要呈现五大变化:

1)弯还是要转的:货币政策基调由“更加灵活适度、精准导向”变为“灵活精准、合理适度”,“把好闸门”提法延续。央行进一步肯定经济恢复成果,指出我国经济运行稳定恢复,成为2020年全球唯一实现经济正增长的主要经济体。伴随经济向潜在产出水平回归,货币政策逆周期调节的必要性逐步下降。央行强调保持好正常货币政策空间的可持续性,总基调保持中性但提法更加克制,货币政策不急转弯,但弯还是要转的。

2)不急转弯、慢转弯:央行强调“稳字当头,不急转弯,保持政策连续性、稳定性、可持续性”。经济持续恢复,但基础尚不牢固,结构性问题仍存。房地产和基建投资面临下行压力,消费恢复较慢,通胀有抬头趋势但全面通胀的可能性不高,金融风险仍在。当前货币政策尚不具备全面收紧的条件,稳健中性仍是主基调。“稳货币+结构性紧信用”组合下,这轮流动性拐点的顶部不会太尖,斜率较缓。

3)删除“推动社会融资成本明显下降”,变为“巩固贷款实际利率下降成果,促进企业融资成本稳中有降”,2021年降成本目标重要性下降。2020年,政策利率调降30BP带动贷款利率下行,金融系统向实体经济让利1.5万亿元。2021年,伴随经济恢复、企业盈利改善,降成本目标重要性下降。但“巩固成果、稳中有降”要求下,短期内政策利率调升或调降概率均不高。

4)继续强调“保持宏观杠杆率基本稳定”,关注金融风险,2021年稳杠杆防风险目标重要性上升。央行关注杠杆率上升与金融风险问题,指出不良贷款上升等信用风险可能滞后显现,区域性金融风险隐患仍在,强调健全机制、压实责任,防范化解重大风险。此外,央行开设专栏讨论居民部门债务风险,预计未来房地产贷款集中度管理制度力度不减,居民房贷增长或趋于平稳。

5)强调7天逆回购利率的变化是观察政策态度的“锚”,引导市场利率围绕政策利率“在合理区间波动”。①央行强调观察货币政策要关注7天逆回购利率是否变化,观察市场利率要关注DR007加权平均水平和一段时期的均值,或是对1月公开市场净回笼导致资金利率大幅上行现象做出回应,一定程度上缓解市场对政策过快转向的担忧。②央行强调引导市场利率围绕政策利率“在合理区间波动”,三季度提法为“平稳运行”,央行对货币市场利率波动性容忍度可能有所提升,意在避免市场形成单边预期。

4、展望2021年,货币政策大概率继续稳健中性的主基调,货币和信用组合整体呈现“稳货币+结构性紧信用”格局。

其一,货币政策灵活精准、合理适度,“稳”字当头,“不急转弯”,但“慢转弯”,大概率继续稳健中性的主基调。一方面,伴随经济回归潜在增速,货币政策逆周期调节必要性下降,另一方面,当前经济恢复基础尚不牢固,货币政策尚不具备全面收紧的条件。未来货币政策会随着基本面及货币政策主要矛盾的变化相机抉择,但短期噪音不影响周期性力量,流动性观点已经周期性出现,无非是幅度、结构等层面的区别。

其二,预计货币和信用组合整体呈现“稳货币+结构性紧信用”格局。1)货币层面,资金面维持紧平衡状态,流动性“不缺不溢”,量缩价平,货币市场资金利率波动或将加大。2)信用层面,信用扩张周期进入下行阶段,2021年社融、M2、信贷增速将逐步回落,同时结构性宽松和收紧并存。一方面引导金融机构继续加大对新基建、绿色发展、“三农”、科技创新、小微和民营企业等国民经济重点领域和薄弱环节的支持力度。另一方面,从审慎管理房地产融资、地方债、影子银行等三大方向结构性收紧金融信用政策。

其三,价格层面,继续健全市场化利率形成和传导机制,深化贷款市场报价利率改革,维护存款市场有序竞争,巩固贷款实际利率下降成果,促进企业融资成本稳中有降。

其四,双支柱框架下,宏观审慎管理将进一步加强,金融监管将成为2021年重要的政策主线之一,稳杠杆、防风险。1)加强房地产宏观审慎管理,继续落实三条红线、房地产贷款集中度管理制度。2)规范地方政府债务管理,防范化解地方政府融资平台隐性债务风险。3)治理金融乱象,2021年资管新规过渡期正式结束,推动影子银行健康规范发展。双支柱体系下,流动性管理工具与金融监管政策相互配合,实现宏观杠杆率基本稳定,防范化解重大金融风险。

5、1月社融增速环比下降0.3个百分点,广义流动性拐点进一步确认。但新增社融绝对值在高基数背景下超预期多增,印证我们此前判断,“稳货币+结构性紧信用”组合下,这轮流动性拐点的顶部不会太尖,斜率较缓。

1月社融增速13.0%,环比下降0.3个百分点,信用扩张继续放缓。1月新增社会融资规模5.17万亿元,同比多增1207亿元。存量社融规模289.74万亿元,同比增速13.0%,环比回落0.3个百分点。

值得注意的是,1月社融存量增速下行,但新增社融绝对值在去年同期高基数的背景下仍为小幅多增。经济持续恢复、企业及居民部门融资需求向好、结构性宽松政策继续支持实体融资,共同带动1月社融表现超预期。印证我们此前判断,“稳货币+结构性紧信用”组合下,这轮流动性拐点的顶部不会太尖,斜率较缓,货币与信用组合仍会对实体经济提供必要支持。

6、伴随经济恢复、逆周期政策逐步退出,企业、居民部门接力政府部门加杠杆。信贷、未贴现汇票构成社融主要支撑,政府债券构成主要拖累。

表内融资方面,实体融资需求向好,但月内货币政策再度收紧、监管引导信贷增速回归常态水平,信贷同比延续平稳多增。1月新增人民币贷款3.82万亿元,同比多增3258亿元,居民贷款、企业中长期贷款构成主要支撑。

表外融资方面,未贴现汇票带动表外同比多增。1月新增表外融资4151亿元,同比多增2342亿元。未贴现承兑汇票同比大幅多增3499亿元,构成表外主要支撑,出口高增、贸易活动活跃背景下企业开票需求上升。信托贷款同比多减1274亿元,金融监管加强,2021年非标压降压力仍在。但与去年末相比,环比大幅少减3778亿元,主要受益于1月到期量减少、融资类信托整改压力边际减轻。

其他融资方面,地方债额度尚未提前下达,1月政府债券同比大幅少增5176亿元。1月新增政府债券融资2437亿元,同比大幅少增5176亿元,2021年新增地方债额度未能提前下达,导致1月政府债券融资较去年明显回落,构成社融主要拖累。

直接融资方面,去年末宽松货币环境支持信用债发行市场修复,企业债券融资环比明显回升,月内股市火热,带动股票融资继续维持高位。受益于去年11-12月宽松货币环境,信用债发行市场逐步修复,1月新增企业债券融资3751亿元,环比多增3315亿元,同比基本持平。1月新增股票融资991亿元,同比多增382亿元,月内股市火热、多个交易日成交量破万亿元,带动股票融资继续维持高位。

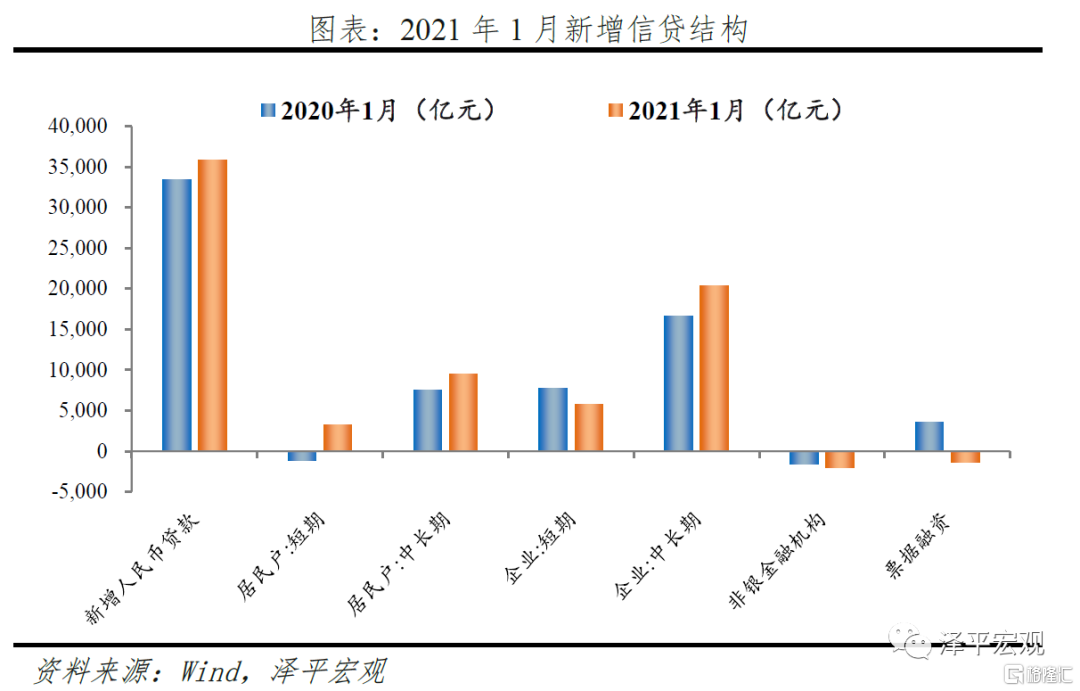

7、信贷延续小幅多增,扩张节奏继续放缓。实体融资需求向好,但月内货币政策再度收紧、监管引导信贷增速回归常态,制约信用派生。

1月金融机构口径信贷同比增速为12.7%,环比下降0.1个百分点。1月金融机构口径新增人民币贷款3.58万亿元,同比多增2252亿元,延续小幅多增态势。

需求端,实体经济持续恢复,投融资需求继续改善。1月票据贴现利率持续上行,国股银票转贴现利率创近两年新高,或反映银行在信贷额度约束下卖出票据为信贷资源腾挪额度,印证实体经济融资需求向好。

供给端,银行机构在早投放早受益的传统下,通常倾向于1月集中放贷,实现信贷“开门红”。但1月以来货币政策再度收紧,缴税、缴准、春节取现等多重压力下,央行维持逆回购地量操作,通过公开市场回笼流动性,月内资金面明显转紧。监管有意引导信贷增速回归常态水平、熨平信贷投放节奏,对信用派生构成制约。

8、信贷结构层面,居民贷款、企业中长期贷款是主要支撑。

企业贷款方面,结构性货币政策工具和信贷政策精准滴灌,实体投融资需求较强,中长期贷款仍是主要支撑。1月新增企业贷款2.55万亿元,同比少增3100亿元。短期贷款、中长期贷款、票据融资分别少增1944亿元、多增3800亿元、大幅多减5001亿元。1)信贷额度偏紧、实体融资需求较强,银行腾挪额度优先满足中长期贷款,短贷及票据延续压降态势。2)企业中长期贷款延续多增,其一,监管强调继续发挥好结构性货币政策工具和信贷政策精准滴灌作用,其二,PPI持续回升,企业盈利改善,库存回补,制造业投资增速连续两个月维持在10%以上,实体投融资需求继续回暖,其三,去年末信用债发行市场冻结、非标压降,积压的融资需求在年初释放。

居民贷款层面,短期、中长期贷款均现多增。1月新增居民贷款1.27万亿元,同比大幅多增6359亿元。其中,短期贷款同比大幅多增4427亿元,中长期贷款同比多增1957亿元。1月房地产市场销售强劲,但去年末房地产贷款集中度管理制度出台,对居民按揭贷款投放构成制约,或存在消费贷、经营贷流入楼市情况。地产调控不减,房地产宏观审慎管理加强,后续居民按揭贷款增长或趋于平稳。

9、M2增速环比回落0.7个百分点,1月货币政策再度收紧,制约信用派生节奏,叠加财政集中缴税且支出较慢,共同拖累M2增速。M1增速环比大幅回升6.1个百分点,低基数、春节错位效应带动M1大幅提升。

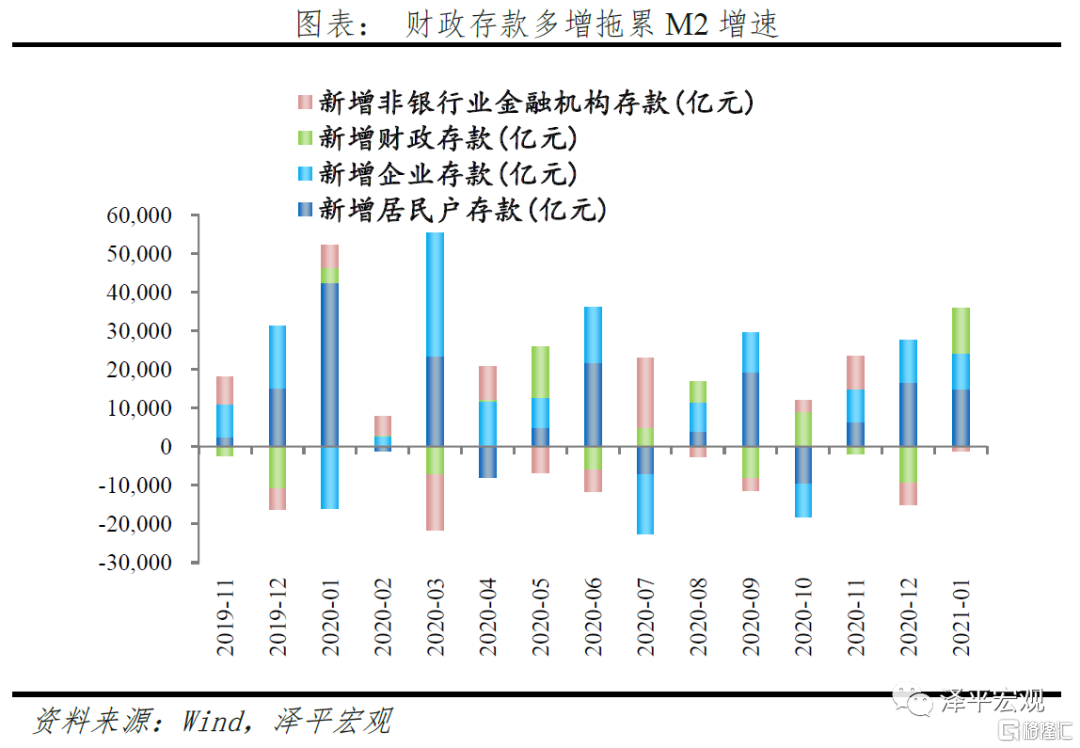

1月M2同比增速9.4%,环比回落0.7个百分点。1月货币政策再度收紧,央行持续在公开市场回笼流动性,资金面明显转紧,制约信用扩张节奏,叠加财政集中缴税且支出较慢,拖累M2增速。从结构来看,1)企业存款新增9484亿元,同比多增2.6万亿元。居民存款新增1.5万亿元,同比大幅少增2.8万亿元,主要受2021、2020年春节错位影响,去年春节在1月,企业集中向居民发放工资、奖金,导致企业存款大减、居民存款大增。2)财政存款新增1.2万亿元,同比多增7698亿元,反映财政集中缴税且支出较慢。3)非银金融机构存款减少1120亿元,同比多减6821亿元。

M1同比增速14.7%创2018年2月以来新高,环比大幅回升6.1个百分点,预计2月春节期间将再度回落。一方面,交易性需求上升,实体经济活动仍在持续恢复,另一方面,去年由于春节在1月,M1零增长,低基数、春节错位效应带动今年1月M1大幅提升。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员