根据清科旗下私募通数据统计,2021年1月VC/PE市场共发生336起投资案例,环比下降47.9%,;总投资金额为727.18亿元人民币,环比下降41.3%;单笔投资金额为2.51亿元人民币,环比上升15.0%,同比上升178.8%。本月发生13起10亿元以上的大额投资事件,共涉及投资金额363.20亿元人民币。从行业分布来看,IT行业投资案例数位列第一;半导体及电子设备行业获得172.19亿元人民币的投资,位居首位。从投资地域来看,最受资本青睐的是北京地区,共发生75起投资事件,获投资金额为165.69亿元人民币。从机构投资活跃度来看,本月红杉中国活跃度最高。

本月单笔投资金额同比大幅上升

根据清科旗下私募通数据统计,2021年1月中国股权投资市场共发生投资案例336起,环比下降47.9%,同比下降27.3%,其中披露金额的案例290起,共涉及投资金额727.18亿元人民币,环比下降41.3%,同比上升101.1%,单笔投资金额为2.51亿元人民币,环比上升15.0%,同比上升178.8%。2020年上半年受到新冠疫情影响,投资进度大幅放缓,下半年投资活跃度回暖,2020年投资市场整体呈现走高趋势。从投资金额同比角度来看,2021年1月延续2020年以来的上升趋势。

根据清科旗下私募通数据统计【见图1】,本月中国股权投资市场投资在1亿到10亿元人民币之间的投资事件数量最为集中,共发生111起,占总投资案例数量的38.3%;投资金额在10亿元人民币以上的投资事件金额占比最大,总共有13起投资案例数,共涉及投资金额363.20亿元人民币,占总投资金额的49.9%,金额环比下降46.2%;投资金额在1亿到10亿元人民币之间的投资事件金额占比排列第二,共涉及投资金额322.90亿元人民币,占总投资金额的44.4%。

IT行业案例数仍列首位、半导体及电子设备行业投资金额夺魁

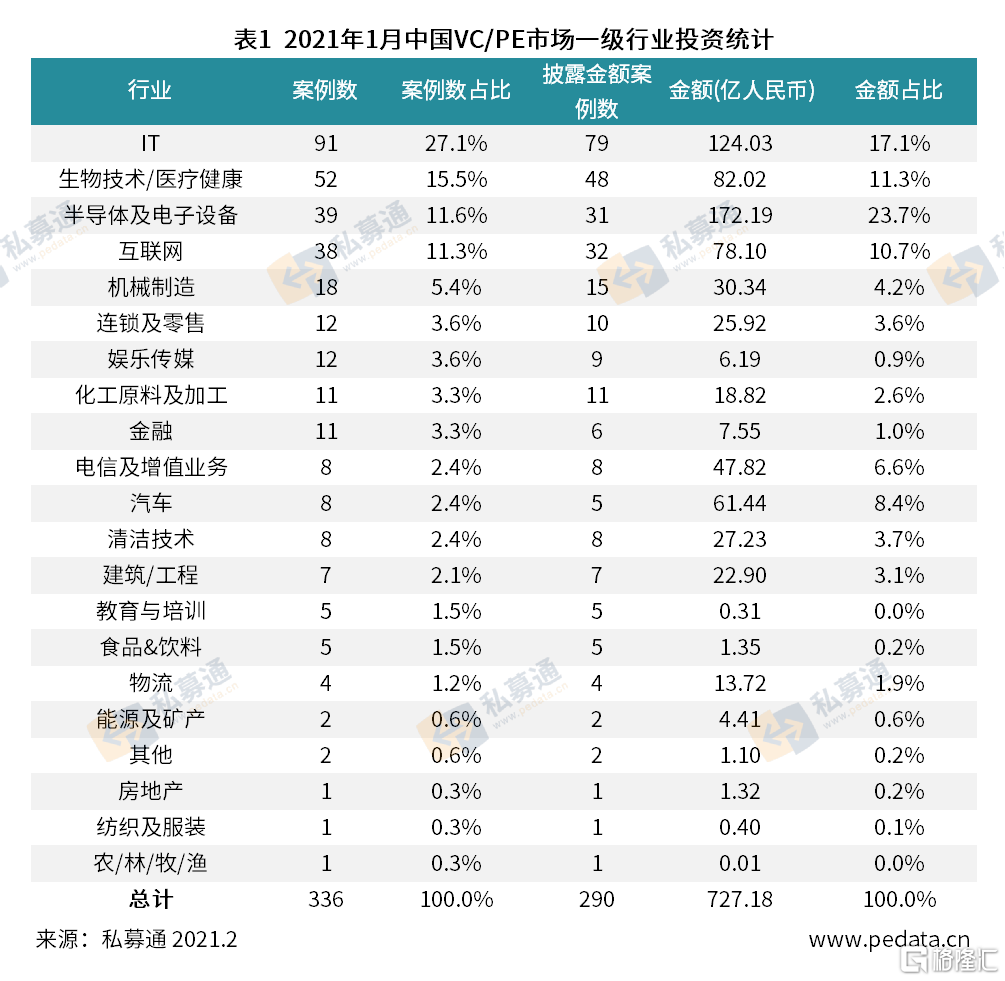

根据清科旗下私募通数据统计【见表1】,1月VC/PE市场投资共涉及21个行业。从案例数量上来看,IT、生物技术/医疗健康、半导体及电子设备位居前三位。排名第一位的IT行业共发生投资事件91起,占比27.1%;排名第二位的是生物技术/医疗健康行业,发生投资事件52起;半导体及电子设备行业发生投资事件39起,位居第三。在投资金额方面,半导体及电子设备行业获得172.19亿元人民币的投资,位居首位。随着半导体行业的发展,半导体企业逐渐受到资本的关注,进入2021年,半导体行业投资热情并未降低,热门赛道主要有IC设计、半导体材料、半导体设备等。IT行业在本月获得了124.03亿元人民币的投资金额,占比17.1%,位居第二位;生物技术/医疗健康行业排名第三,涉及投资金额82.02亿元人民币,占比11.3%。

北京地区企业获投165亿元人民币位居榜首

根据清科旗下私募通数据统计【见表2】,从投资地域上看,1月发生的336起投资事件涉及26个省市。从案例数量上看,排名前三的地区总案例数量为182起,占比54.2%。其中,北京地区排名第一,共发生75起投资事件,占投资案例总数的22.3%;排名第二的上海地区共发生62起投资事件,占比18.5%;深圳市排名第三,共发生投资事件45起。在投资金额方面,北京地区以165.69亿元人民币的投资金额位居本月第一位,占比22.8%;排名第二位的是上海地区,投资金额为111.90亿元人民币,占比15.4%;湖南省涉及投资金额为90.60亿元人民币,占比12.5%,居第三位。

上市定增投资金额超两百亿元位列第一

根据清科旗下私募通数据统计【见表3】,1月中国股权投资市场的投资轮次从数量分布上来看,A轮、B轮、天使轮最多,案例数分别为95起、59起、52起,案例数占比合计61.3%。在投资金额方面,本月位居榜首的轮次是上市定增,涉及投资金额211.97亿元人民币,典型案例有蓝思科技定增5.9亿股股数募集150亿元人民币。B轮涉及投资金额138.04亿元人民币,位居第二,典型案例有智能电动车企业零跑科技超募完成43亿元B轮融资。位居第三位的轮次是E及E轮之后,涉及投资金额101.48亿元人民币。

本月股权投资市场投资活跃机构

本月典型案例:

第四范式完成7亿美元D轮融资,博裕等领投

2021年1月22日,第四范式完成7亿美元D轮融资,由博裕资本、春华资本、厚朴投资领投,并引入国家制造业转型基金、国开、国新、中国建投、中信建投、海通证券等战略股东,红杉中国、中信产业基金、高盛、金镒资本及方源资本等投资机构。本轮融资后,第四范式计划将资金用于进一步加速重点产业布局,构建基于AI的企业级生态体系,培养AI尖端产业人才。第四范式成立于2014年,以助力企业实现智能化转型、优化企业的效率与决策为目标,为企业提供硬件算力基础设施、人工智能平台、智能业务应用系统等端到端、全流程的产品体系和基础架构,主要软件产品包括企业数智化引擎天枢、AI核心系统4Paradigm Sage、AI硬件基础设施4Paradigm SageOne等。本轮投资方之一,中信产业基金董事总经理樊扬表示:”第四范式拥有扎实的技术沉淀和研究积累,丰富的AI生态应用场景以及完善的全栈企业级产品,其核心产品“先知”平台极大降低AI使用门槛。中信产业基金很高兴在开年之际参与第四范式本轮的投资工作。”

Keep完成3.6亿美元F轮融资,软银愿景基金领投

2021年1月11日,国内运动科技公司Keep完成3.6亿美元F轮融资,由软银愿景基金领投,高瓴资本、高都资本跟投,GGV纪源资本、腾讯、五源资本(原晨兴资本)、时代资本以及BAI资本等老股东继续追加投资。Keep是一款具有社交属性的移动健身工具类产品。本轮融资后,Keep将继续围绕家庭场景,深度挖掘大众用户的运动需求,提升健身服务的体验,为每一个家庭提供智能化运动服务,同时也会为整个运动健身行业的从业者提供更多的服务和帮助,共同让每一位用户享受运动带来的健康和快乐。领投方软银愿景基金的管理合伙人陈恂博士表示:”Keep深耕家庭健身领域,持续的数据积累和产品迭代为新一代消费者打造了精细化的运动体验和多元化的健身场景。在其成熟的会员+电商商业模式之外,公司也推出了直播课和智能硬件等新产品。软银愿景基金非常高兴能够支持推动Keep所倡导的全民健身的远大愿景。”

燧原科技获18亿人民币C轮融资

2021年1月5日,人工智能领域云端算力平台燧原科技完成18亿元人民币C轮融资,由中信产业基金、中金资本旗下基金、春华资本领投,腾讯、武岳峰资本、红点创投中国基金等多家新老股东跟投。本轮融资将给燧原科技带来广泛的产业资源,有助于公司扩大产业合作、生态建设、业务规模。燧原科技将用灵活多样的合作模式和产品形态,以普惠的算力推动人工智能产业的发展。燧原科技成立于2018年3月,是一家同时拥有高性能云端训练和云端推理产品的创业公司,已完成首款人工智能高性能通用芯片“邃思”的研发和量产,并面向数据中心推出数款人工智能算力加速产品,分别是:针对云端训练场景的“云燧T10”和“云燧T11”,针对云端推理场景的“云燧i10”,以及与产品配套的“驭算”软件平台。中金资本旗下基金表示:“AI赋能百业的当下,AI模型训练所需的算力需求呈指数级增长。云计算、数据中心、5G建设等新基建产业提速,算力向云端集中,各行业对高算力AI芯片需求大幅提升。燧原科技致力于用硬技术做国产AI芯片,已推出第一代云端训练产品与云端推理产品,打造高精度、高性能的训推一体平台,目标是成为国内AI芯片领域的领军企业,打破海外垄断。中金资本将以下游产业资源帮助燧原科技发展,推动中国经济数字化转型升级。”

最新政策:

1月26日,中基协发布《关于适用中国证监会<关于加强私募投资基金监管的若干规定>有关事项的通知》(简称:《通知》)。《通知》在证监会曾于1月8日发布《关于加强私募投资基金监管的若干规定》(简称:《规定》)第三条的基础上,明确了新老划断标准,并给予了未备案基金6个月的整改窗口。《规定》第三条称,私募基金管理人应当在名称中标明“私募基金”“私募基金管理”“创业投资”字样,并在经营范围中标明“私募投资基金管理”“私募证券投资基金管理”“私募股权投资基金管理”“创业投资基金管理”等体现受托管理私募基金特点的字样。此次中基协发布的《通知》对此进行了明确要求,主要包括几方面:一是自2021年1月8日起首次提交的管理人登记申请,应当按照证监会发布的《规定》第三条要求执行;二是针对《规定》前已提交申请且2021年1月8日前未完成登记的,不符合《规定》第三条要求的,应当出具书面承诺并在2022年1月7日前完成整改;三是在2019年9月1日前,中基协已反馈意见且未再提交的申请机构,再次提交申请时,视同新申请机构,应当符合《规定》第三条要求。《通知》同时要求,在整改期间,中基协将对外公示相关情况,逾期未完成整改的管理人,在整改完成前中基协将暂停私募基金备案;私募基金管理人于2021年1月8日后发生实际控制人变更的,其名称和经营范围也应当符合《规定》第三条要求。此次中基协《通知》的发布,一方面在通过重申和细化私募基金监管的底线要求,继续收紧监管,规范市场行为,防范私募金融风险。另一方面,给予未备案基金6个月的整改窗口期,也体现了监管部门对于防范金融风险的同时,尊重私募市场,在规范私募行为方面做足了功课。

——————————————————————

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员