一、2021年1月股市流动性一览

股市流动性月报重点跟踪的资金流入项包括外资(北上资金、QFII)、内资机构(公募、保险、银行理财、社保、养老金、企业年金、私募)、杠杆资金、产业资本、散户;资金流出项主要是股权融资(IPO、增发等)。

二、资金流入项

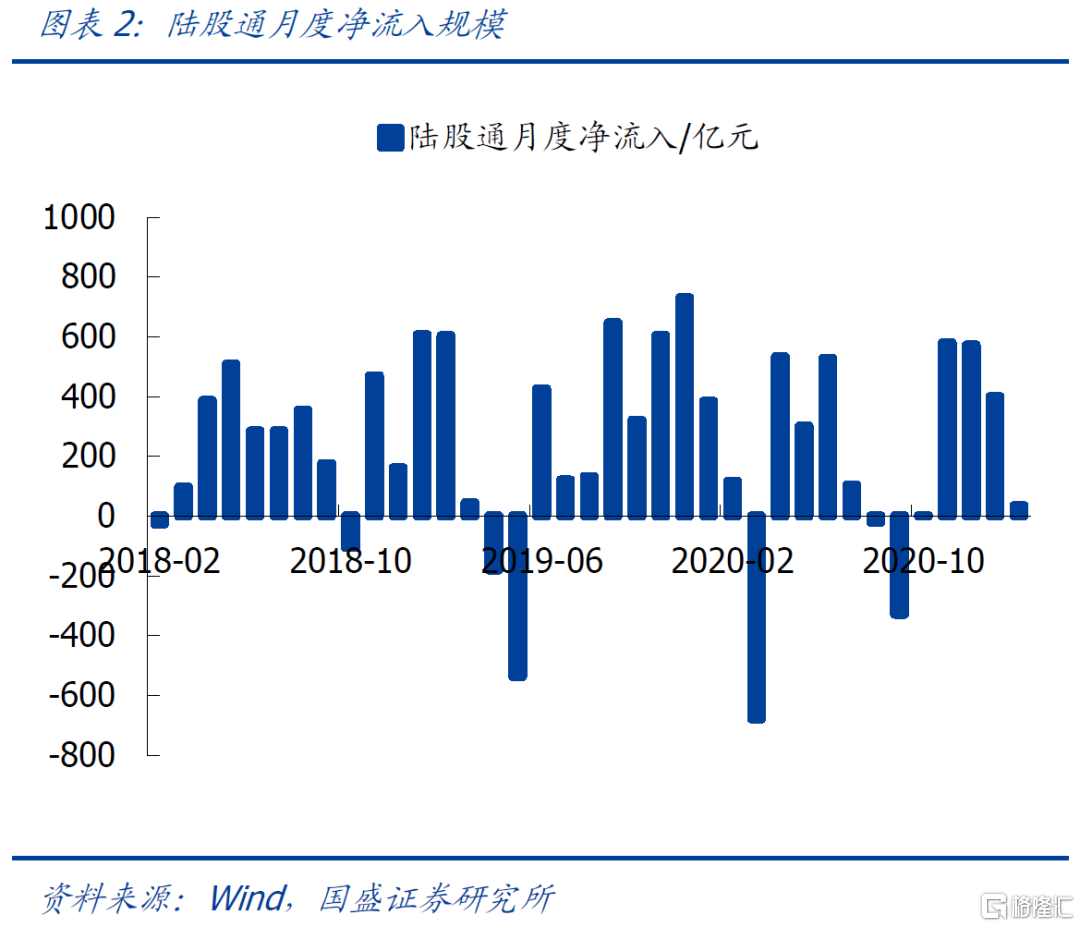

2.1 外资:1月北上资金净流入400亿

2.1.1 北上资金

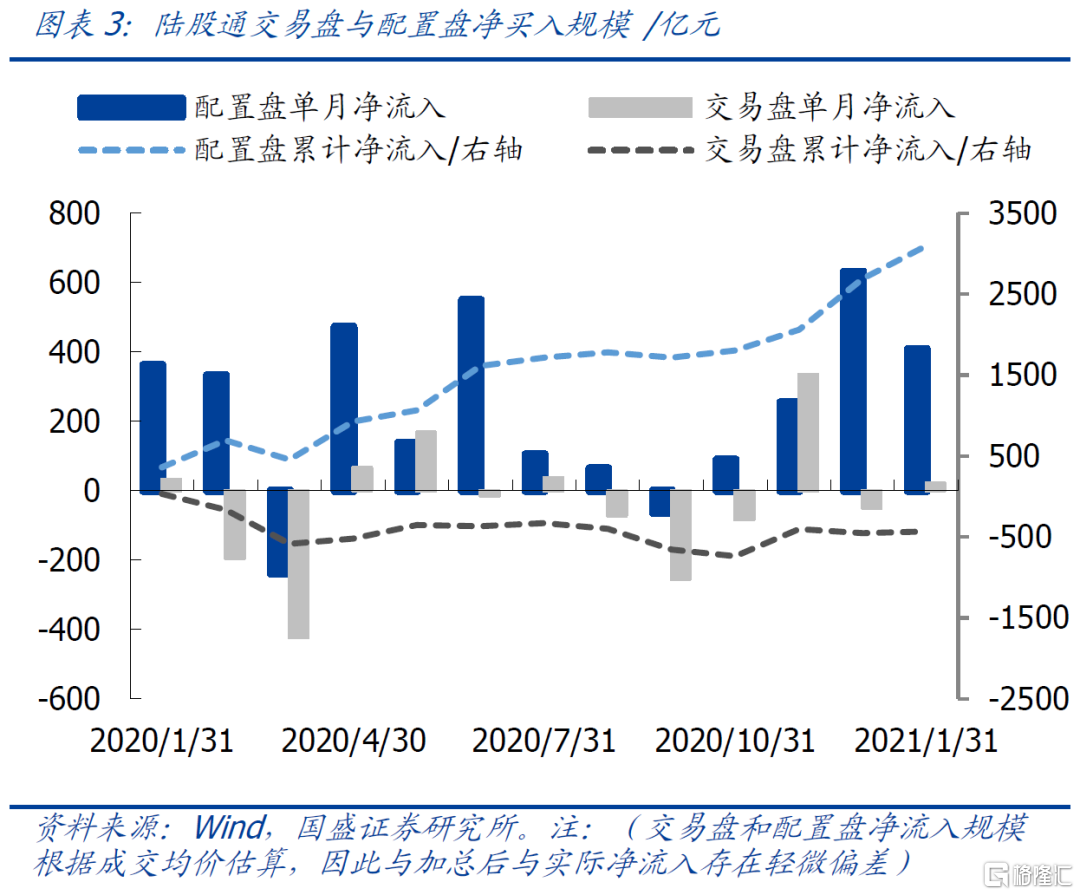

1月北上资金净流入400亿元,较上月减少173亿元。其中交易盘净流入约22亿元、配置盘净流入约407亿元。今年前1月北上资金累计净流入400亿元,交易型和配置型分别累计净流入22亿元、净流入407亿元。

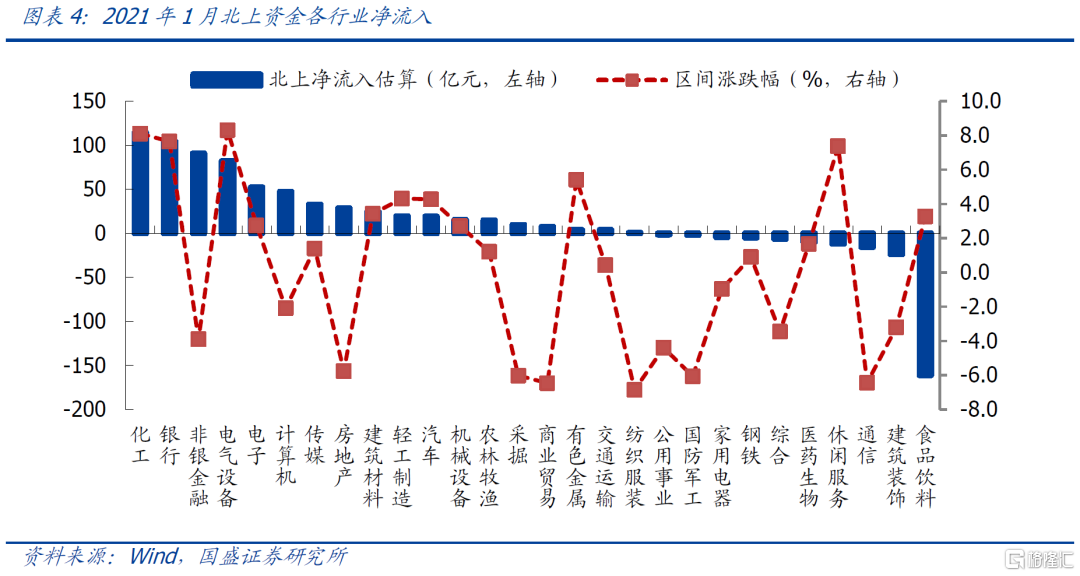

1月北上主要净流入化工、银行和非银金融,分别净流入114亿元、104亿元和91亿元;同时,食品饮料、建筑装饰和通信行业流出居多,分别净流出161亿元、24亿元和16亿元。

1月北上主要净流入化工、银行和非银金融,分别净流入114亿元、104亿元和91亿元;同时,食品饮料、建筑装饰和通信行业流出居多,分别净流出161亿元、24亿元和16亿元。

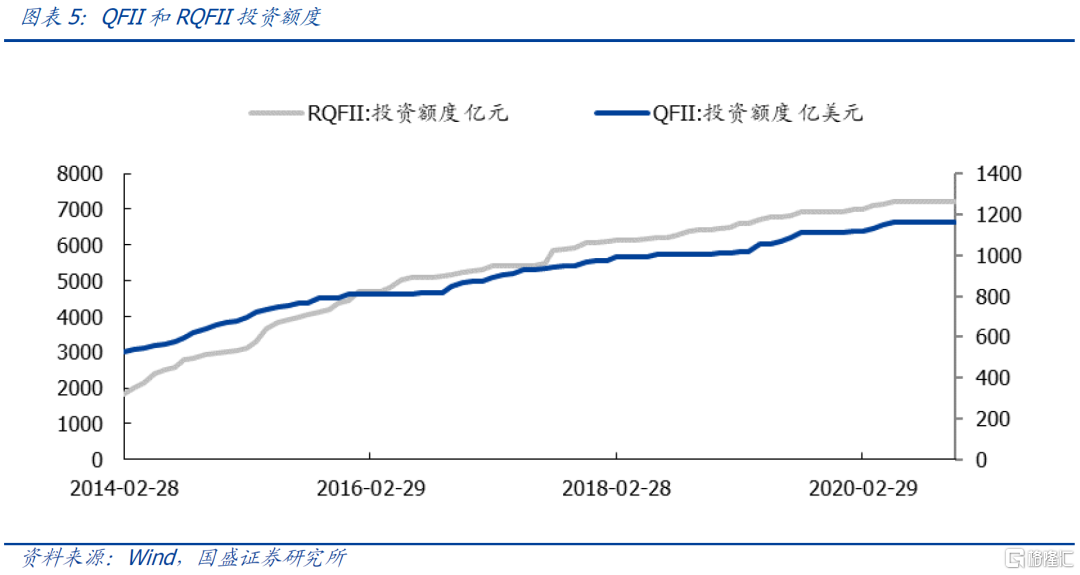

2.1.2QFII

QFII和RQFII额度不变,分别是1162.6亿美元和7229.9亿元。

2.2 公募:1月偏股基金新发行4503亿份

2.2.1 基金新发行

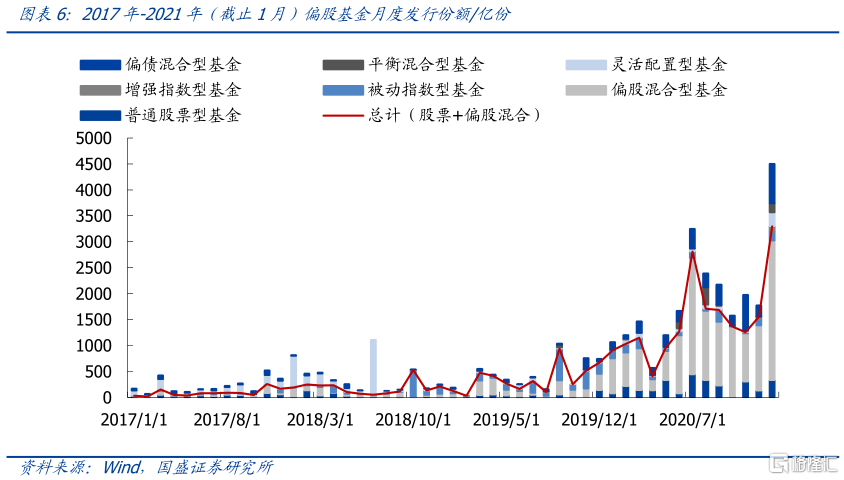

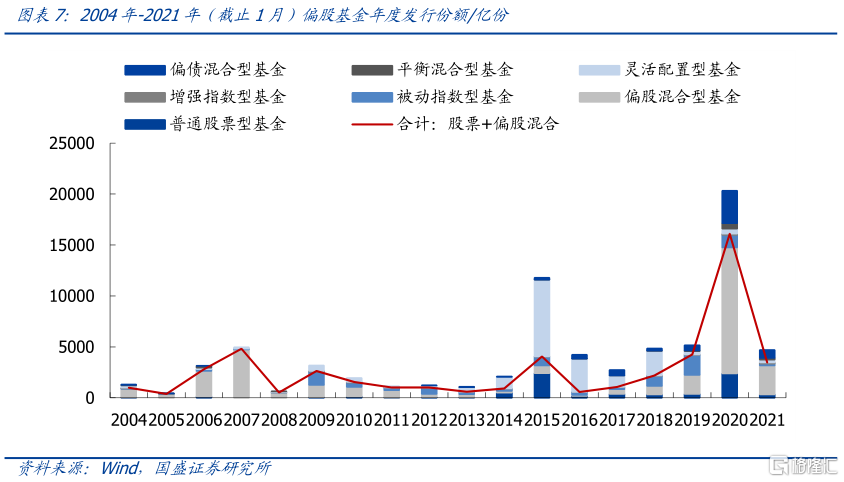

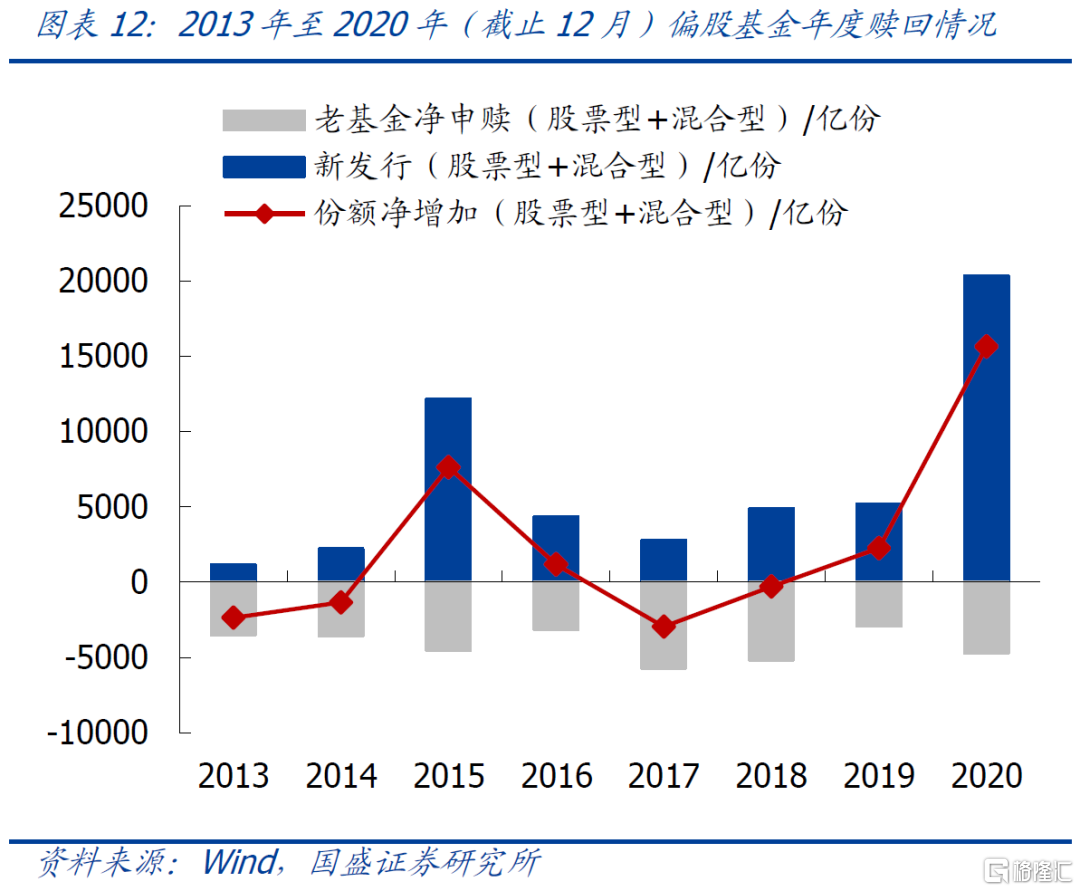

1月偏股基金(股票型+混合型)共发行4503亿份,较上月增加2726亿份。股票型包括普通股票型、被动指数型、增强指数型,混合型包括偏股混合型、偏债混合型、平衡混合型、灵活配置型。其中,股票型+偏股混合型共发行3298亿份,较上月增加1745亿元,单月发行创历史最高。

2021年(截止1月)偏股基金(股票型+混合型)共发行4503亿份。其中,股票型+偏股混合型共发行3298亿份。

1月发行规模超100亿基金共12只。1月共发行12只规模超100亿的权益类基金,其中普通股票型0只、偏股混合型7只、被动指数型0只、增强指数型1只、偏债混合型1只、平衡混合型1只、灵活配置型2只。

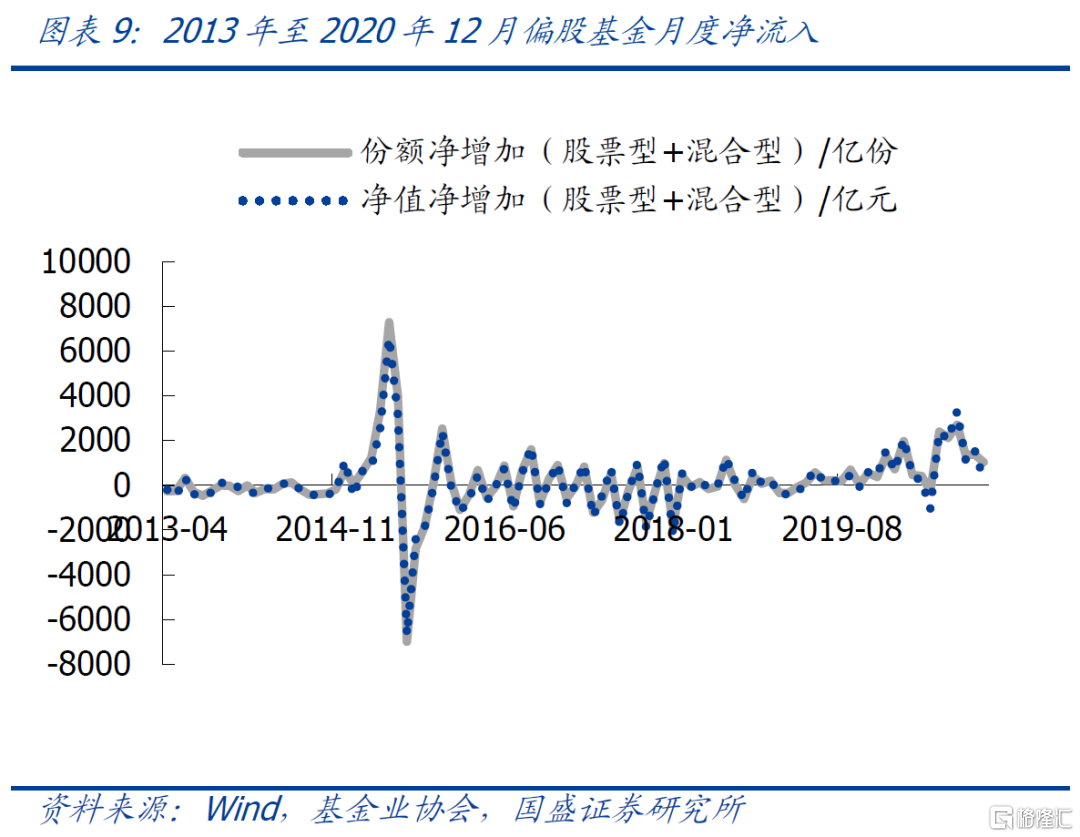

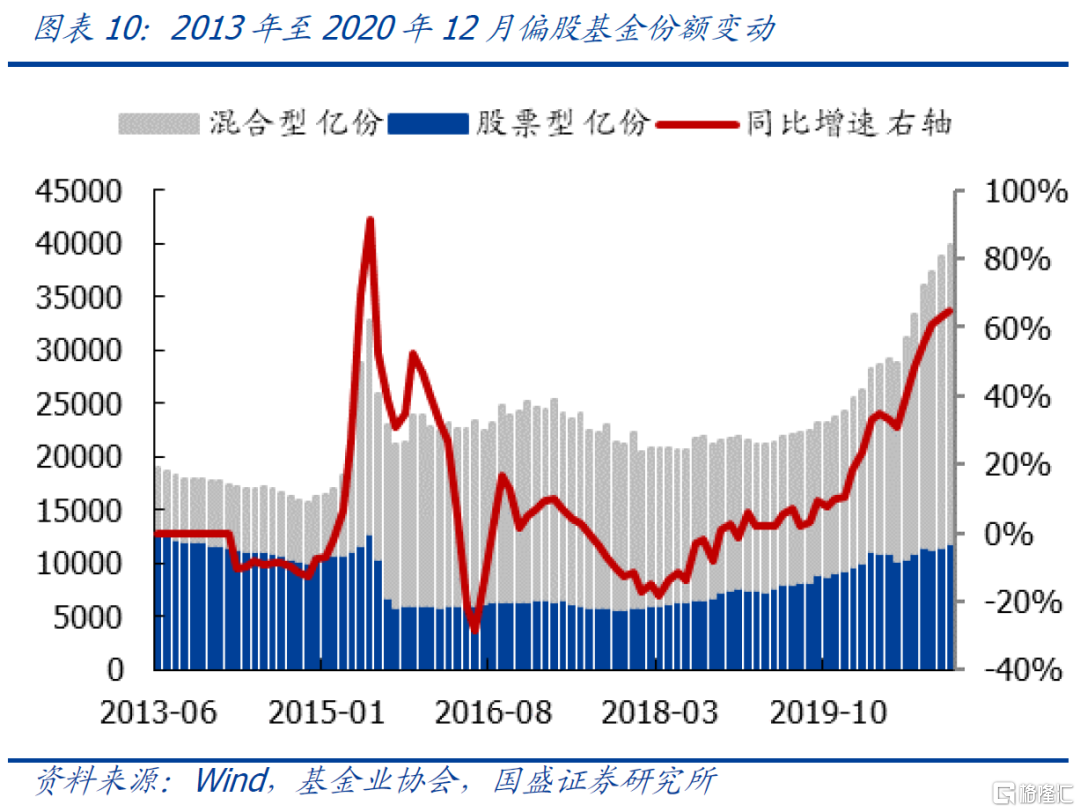

2.2.2 基金净流入

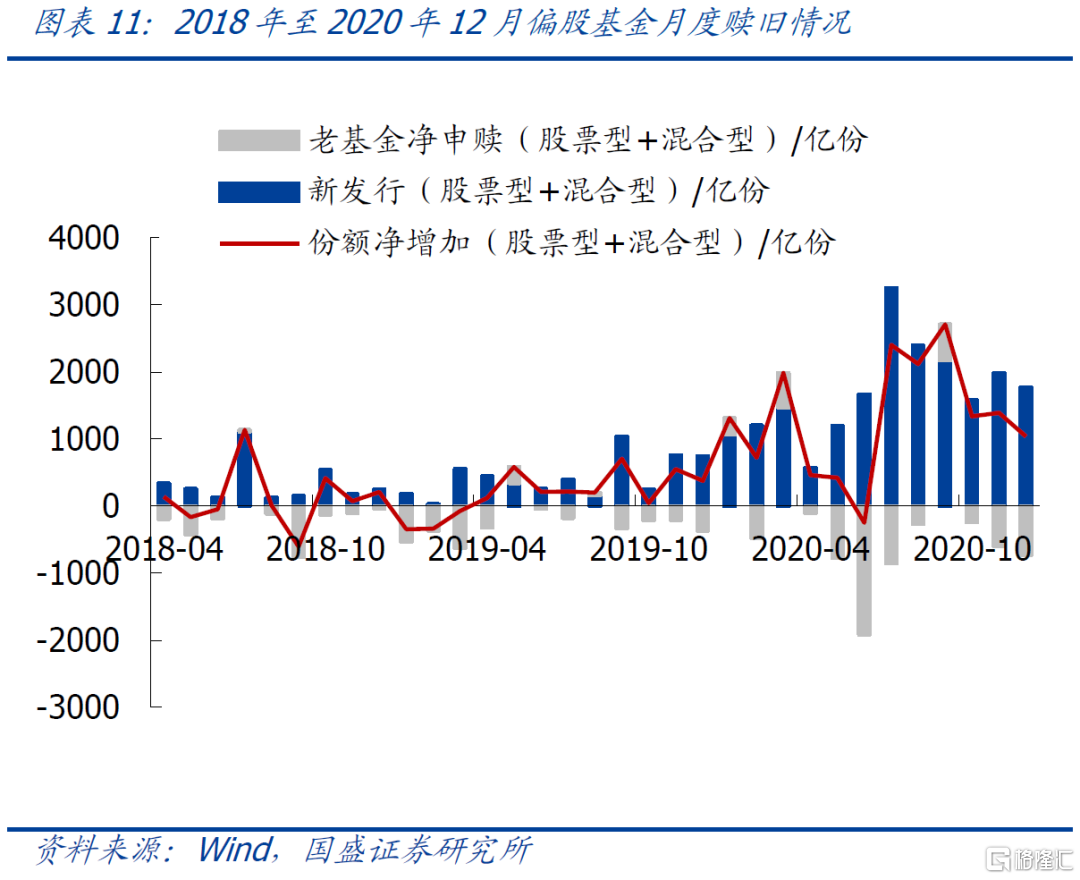

2020年12月偏股基金(股票型+混合型)净增加份额为1040亿份,净增加净值(估算)为271亿元。根据基金业协会最新月度数据,2020年12月偏股基金(股票型+混合型)份额共39788亿份,较上月净增加了1040亿份;净值共64209亿元,用中证股票基金指数和混合基金指数的收益率来剔除净值变动的贡献后,2020年12月净流入271亿元。2020年全年偏股基金(股票型+混合型)净增加份额为15657亿份,净增加净值(估算)为14601亿元。

其中,2020年12月老基金净赎回737亿元,全年老基金累计净赎回4676亿元,处于历史平均水平。以净增加份额减去新发行份额来估算老基金的净申赎规模,2020年12月偏股基金(股票型+混合型)净增加1040亿份,新发行1776亿份,可得2020年12月老基金净赎回737亿份,全年前12月累计净赎回4676亿元。

2.2.3 ETF

1月ETF净申购168.9亿份,其中科技ETF净申购最多,宽基ETF净赎回最多。1月ETF净申购168.9亿份,比上月减少了30.4亿份,其中金融、科技、消费、周期、宽基、其他分别净申购29.9、97.5、60.9、16.0、-93.7、58.2亿份。今年前1月ETF净申购168.9亿份,金融、科技、消费、周期、宽基、其他分别净申购29.9、97.5、60.9、16.0、-93.7、58.2亿份,科技和消费净申购最多,宽基净赎回。

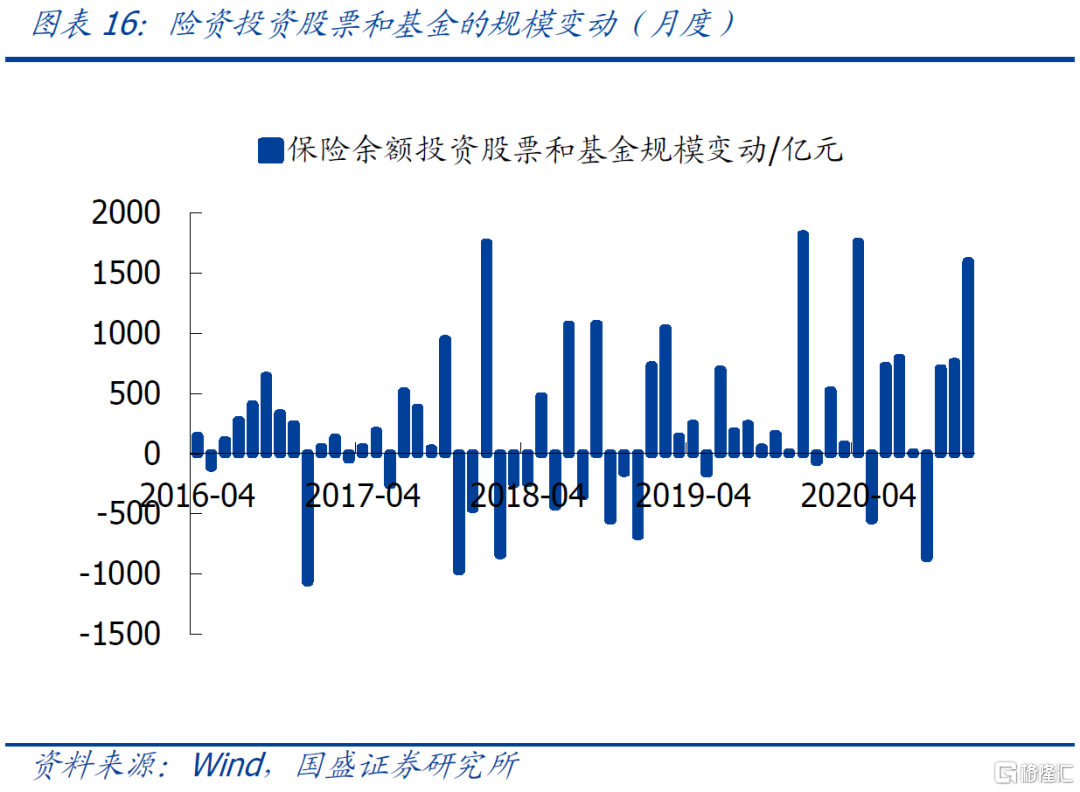

2.3 保险:2020年12月增加1596亿元

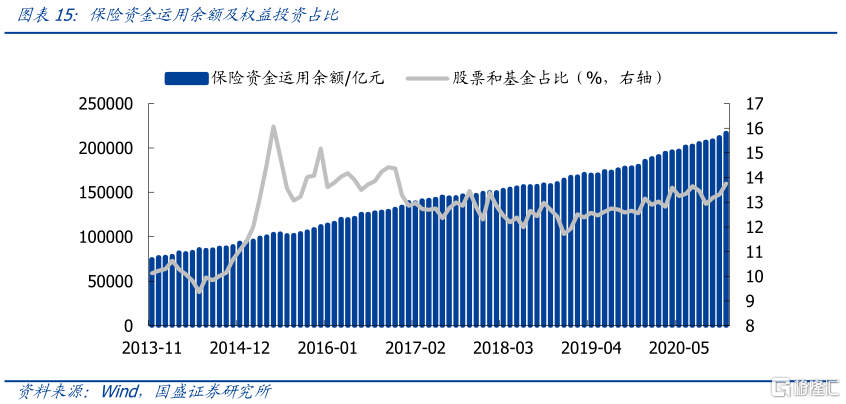

2020年12月保险资金投资股票和基金规模增加1596亿元,较上月多增839亿元,全年合计增加5457亿元。险资权益投资披露口径为股票和基金合计占比,直接股票投资占比不定期披露。截止12月,险资运用余额达到21.68万亿,其中股票和基金投资规模为2.98万亿,占比为13.76%,较上月分别增加839亿元、增加0.45pct。

2.4 养老体系:一季度增量预计475亿

一季度养老保障体系(社保+养老金+企业年金)增量资金预计475亿元。考虑到数据较为低频,按季度测算增量。

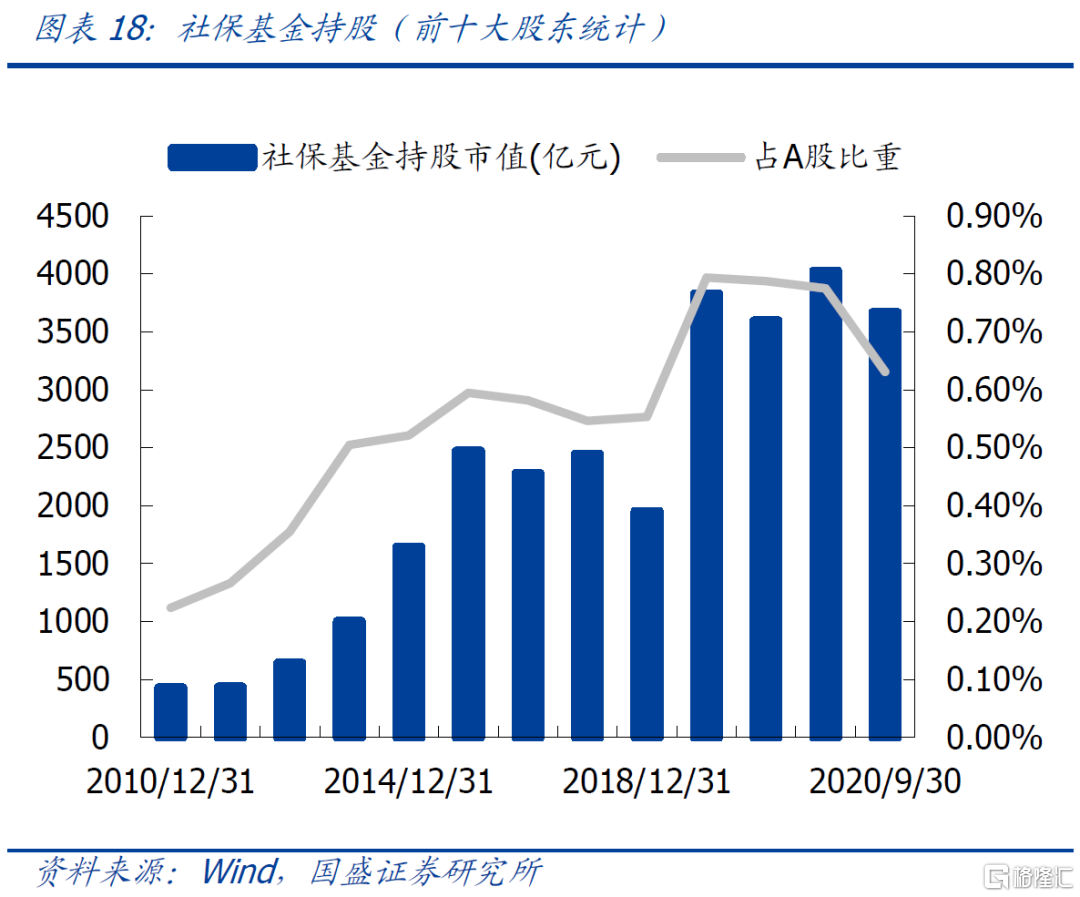

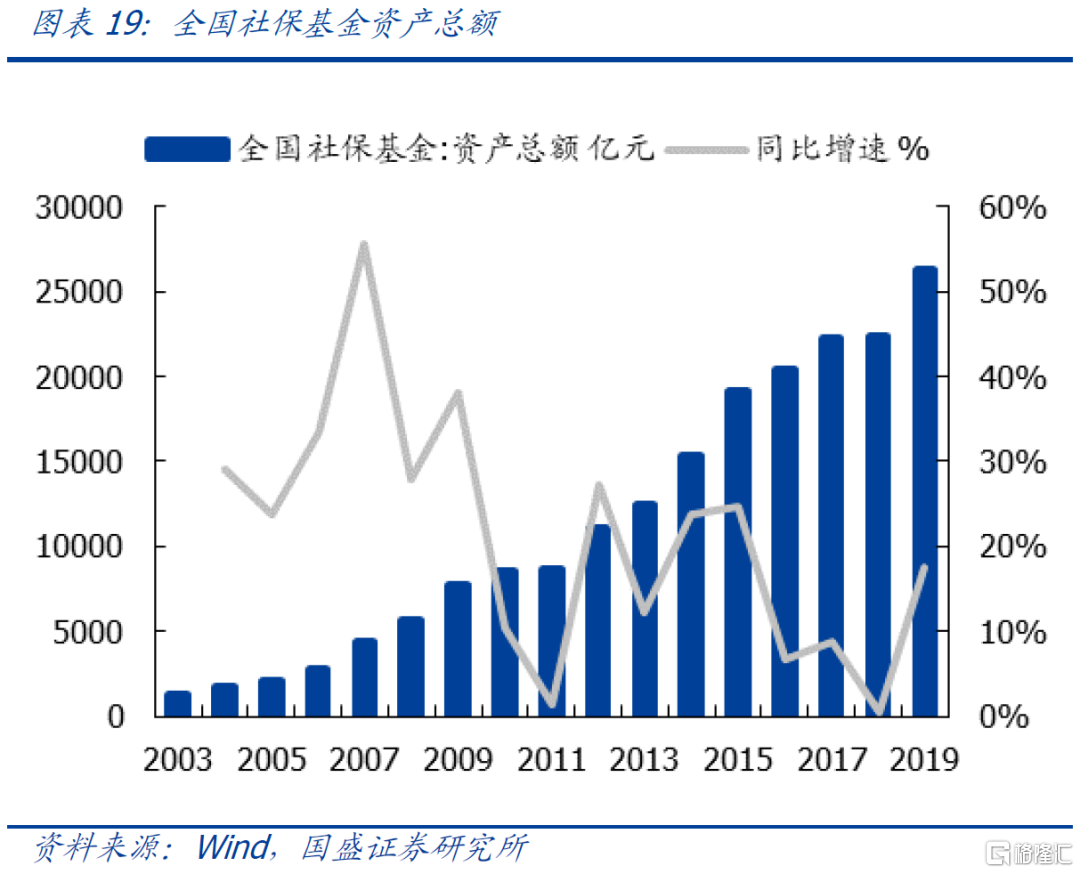

2.4.1 社保基金

社保基金一季度增量预计250亿元。2019年社保基金资产总额2.6万亿元,同比增加17.6%。假设维持17.6%增速,则2021年底社保资产有望达到3.6万亿元。根据基金业协会,2016年底社保配置A股比例21.4%,假设20%占比不变。全年增量预计1000亿元。

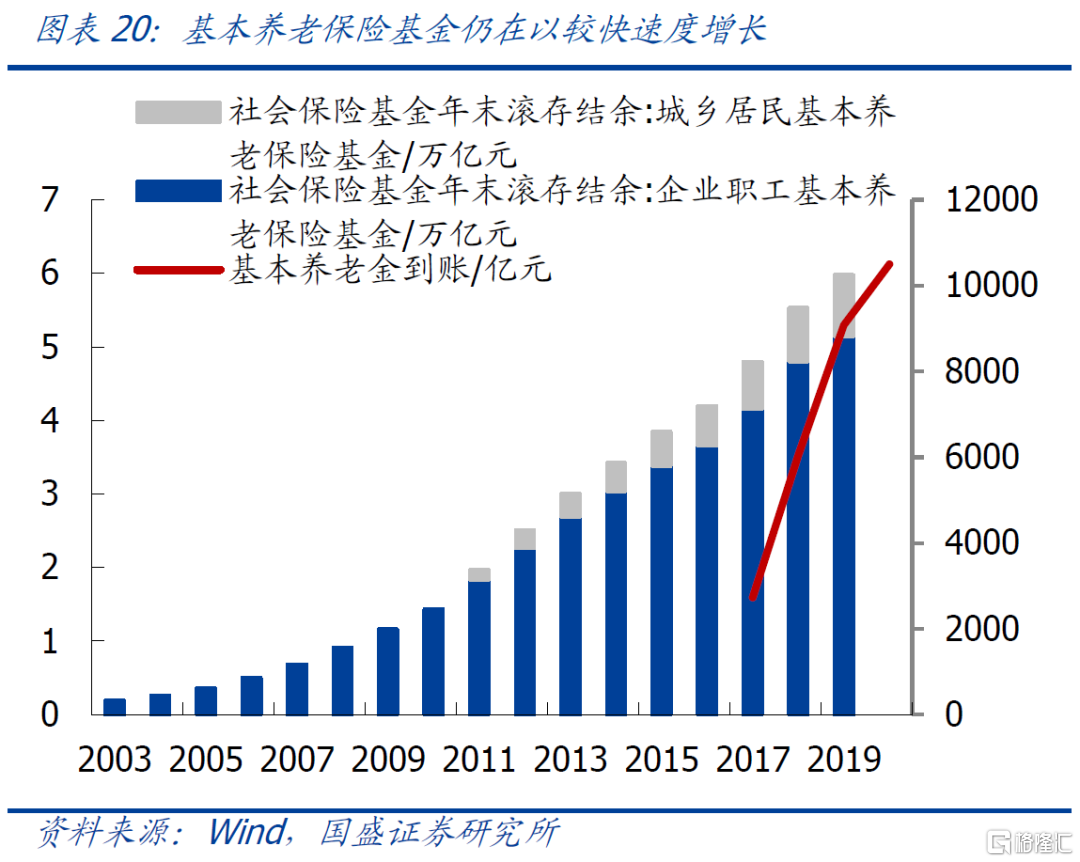

2.4.2 养老金

基本养老金一季度增量预计100亿元。截至2020年12月,全国所有省份签署委托合同,共1.24万亿元,累计到账1.05万亿元,其中32个省份启动城乡居民养老保险基金委托投资工作。基本养老金也是由社保理事会管理,参考社保基金20%股票配置,估计基本养老金20%股票配置比例。假设年底1.24万亿全部到账,全年增量预计400亿元。

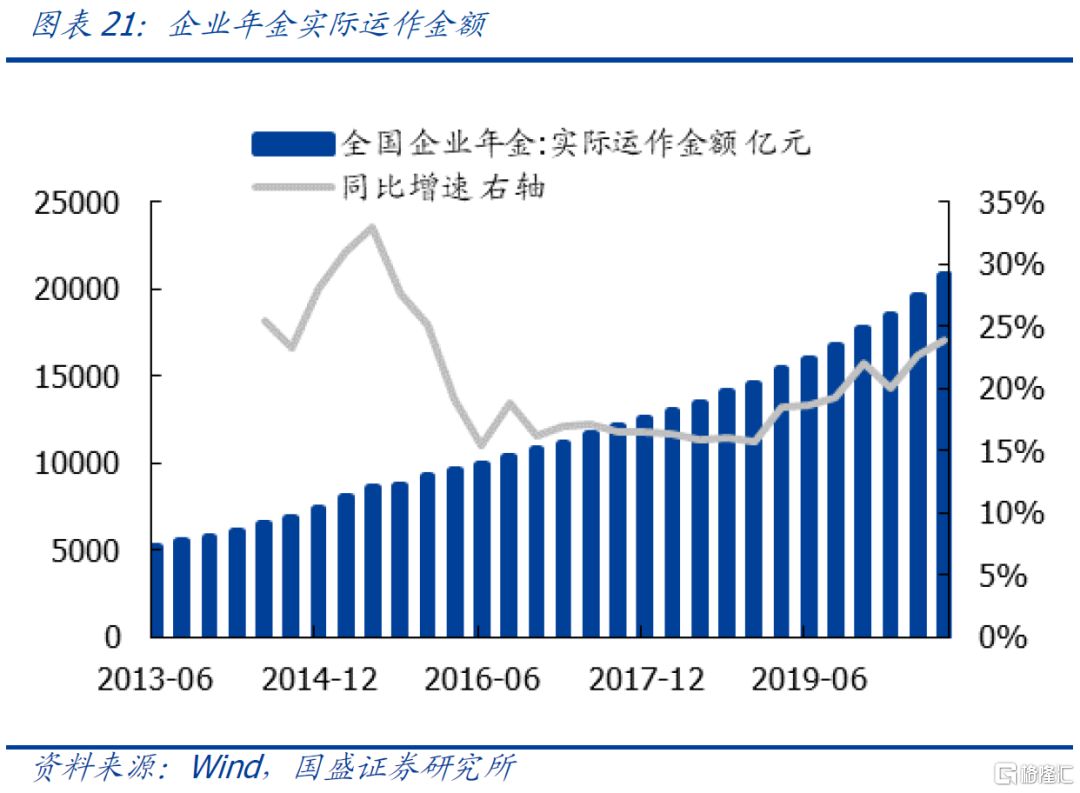

2.4.3企业年金&职业年金

年金一季度增量预计125亿元。截至2020年三季度,全国企业年金实际运作金额已达2.08万亿,同比增速24%。若保持24%增速,则2020年底有望达到2.19万亿,2021年底有望达到2.72万亿。近几年企业年金股票投资占比在7%左右,假设2021年维持不变。全年增量预计360亿元。截至2020年二季度,全国职业年金资金规模约8000亿元,据测算每年约增加1800亿左右,股票投资比例约7~10%,全年增量150亿。

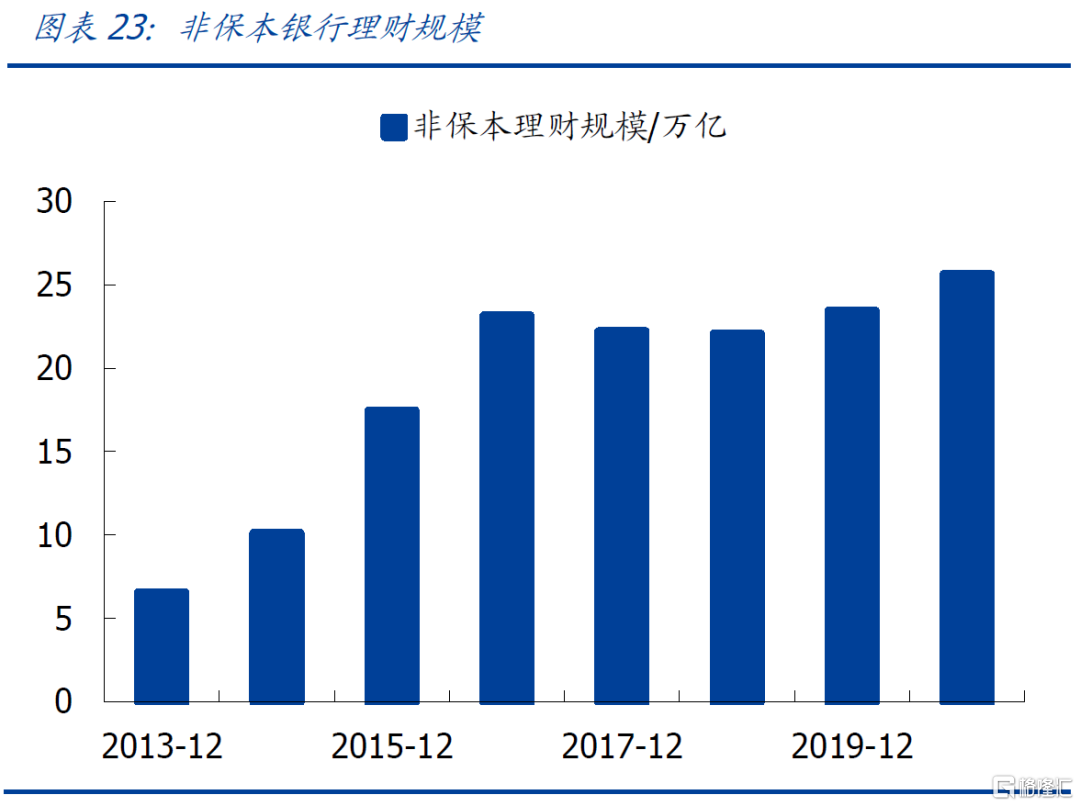

2.5 银行理财:一季度增量预计500亿

一季度银行理财增量预计约500亿元。银行理财数据低频,按季度予以估算。一方面,截至2020年4月末,非保本理财25.9万亿元,年化增速30%,上半年上市银行非保本理财规模同比增长18%。考虑到后续银行理财产品结构优化,假设未来按照15%增速,2021年底有望达到32.3万亿。另一方面,2019年底银行理财权益类资产占比仅有7.56%,权益类理财产品数量占比仅为0.34%,权益类占比仍有非常大的提升空间,假设2021年直接持股比例从1.5%提升至2%。预计2021年银行理财增量2000亿。

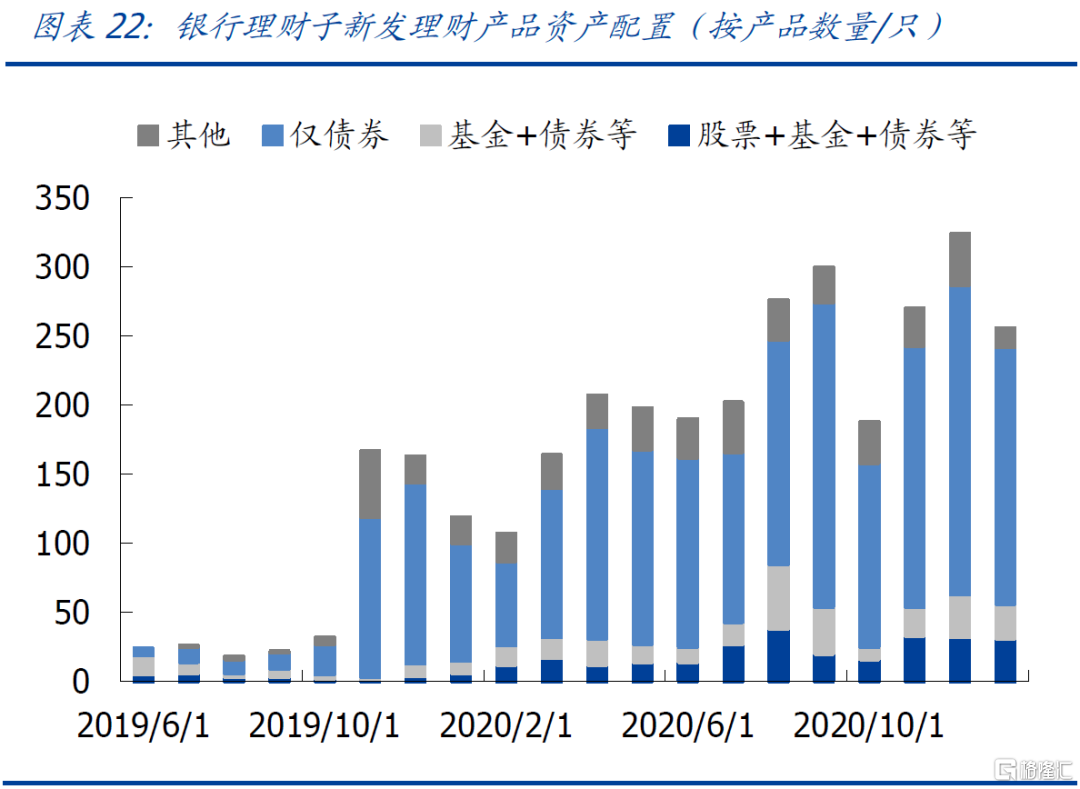

从新产品发行来看,重点跟踪银行理财子公司产品发行,将其理财产品分成四类:股票+基金+债券等、基金+债券等、仅债券、其他。1月银行理财子共发行256支理财产品,四类产品分别占比为12%、10%、73%、5%。今年前1月银行理财子累计发行256只理财产品,四类产品分别占比12%、10%、73%、5%。

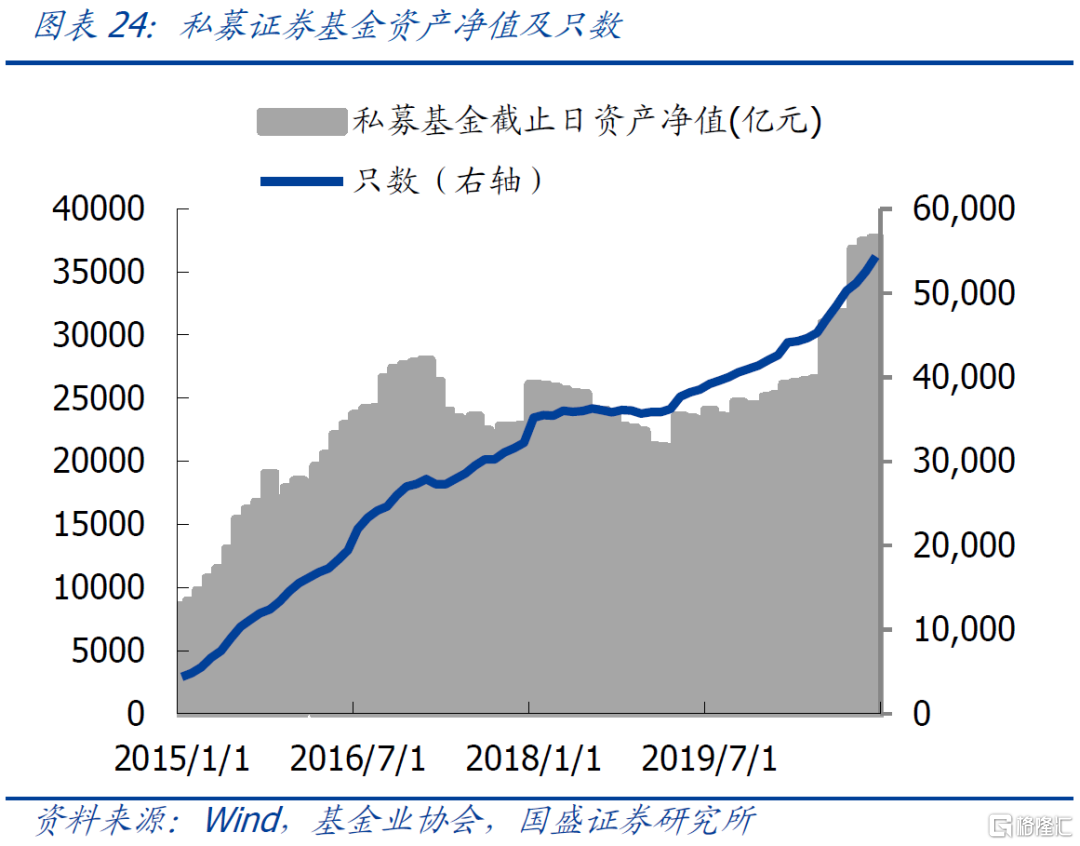

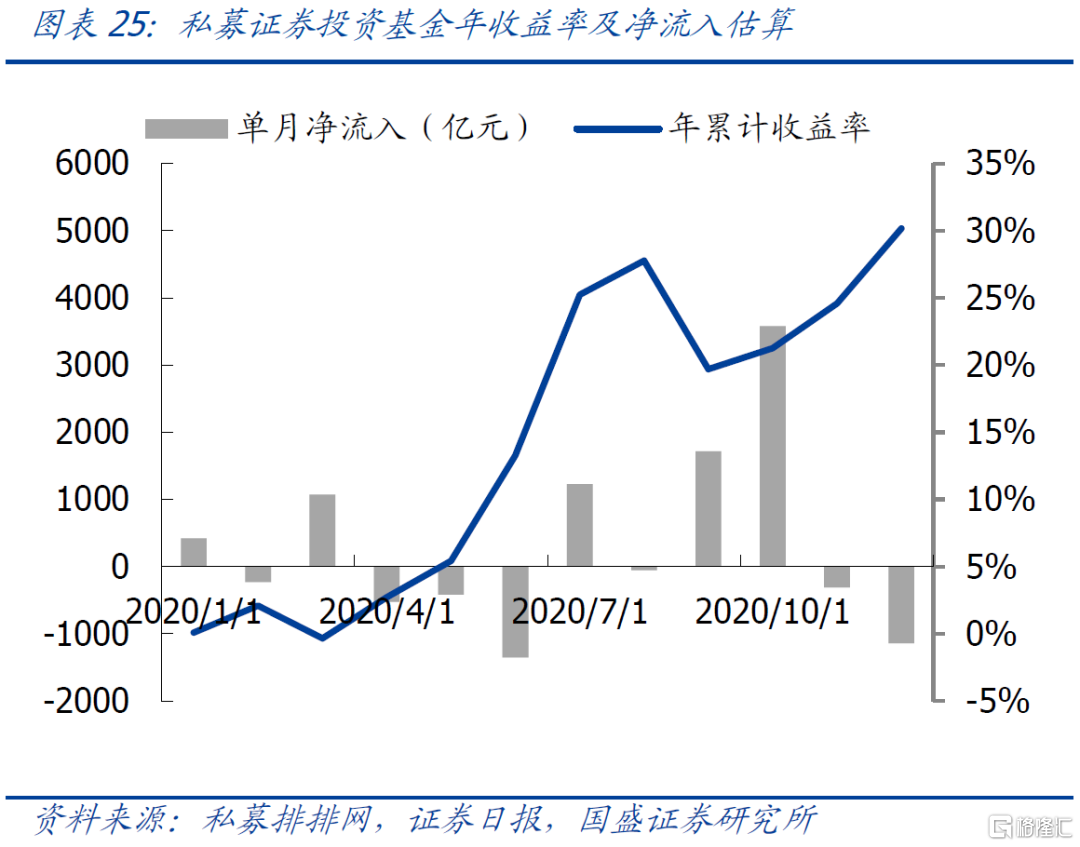

2.6 私募基金:2020年12月净流出1139亿

2020年12月私募证券基金净流出1139亿元。根据基金业协会最新月度数据,12月私募证券投资基金资产净值为3.76万亿元,基金只数为54355只,较上月增加1756亿元、232只。假设私募79%股票仓位,并用前12月私募基金累计收益率30.17%剔除净值变动贡献,12月私募净流出1139亿元,2020年累计净流入达到4010亿元。

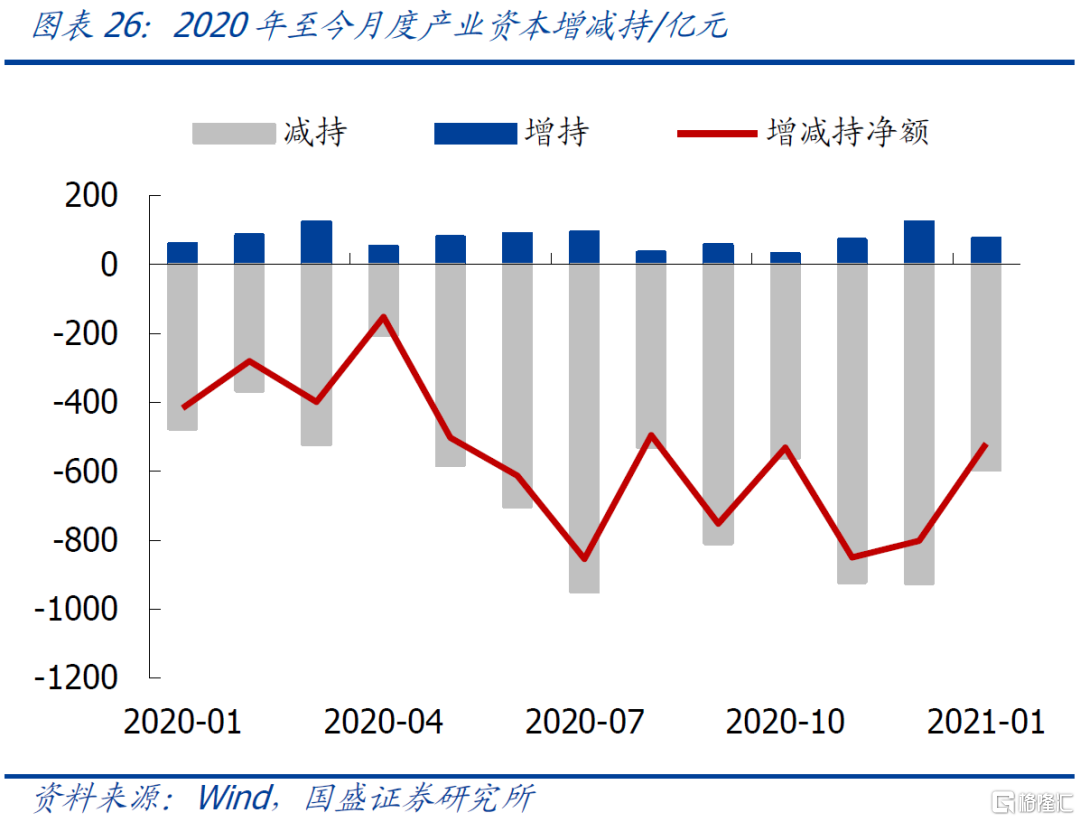

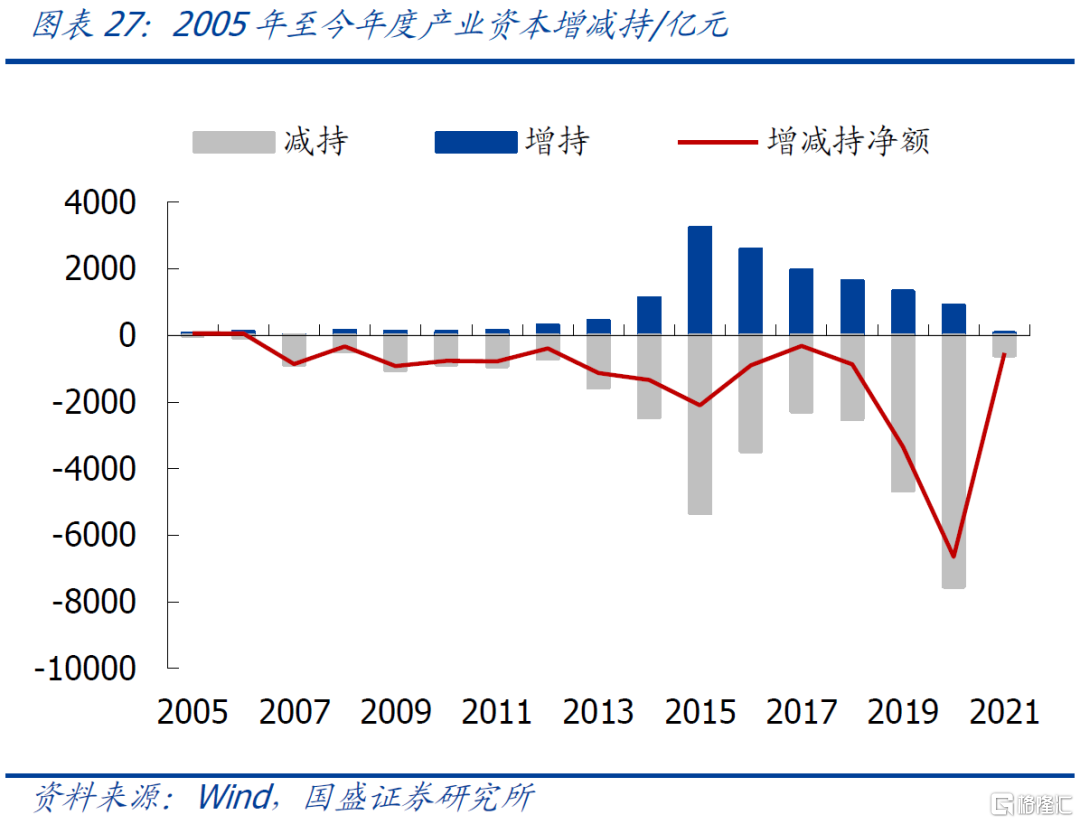

2.7 产业资本:1月净减持520亿

2.7.1 产业资本增减持

1月产业资本净减持520亿元,较上月净减持规模减少282亿元。其中1月增持76亿元、减持595亿元。2021年前1月产业资本合计净减持规模为520亿元,其中增持76亿元、减持595亿元。

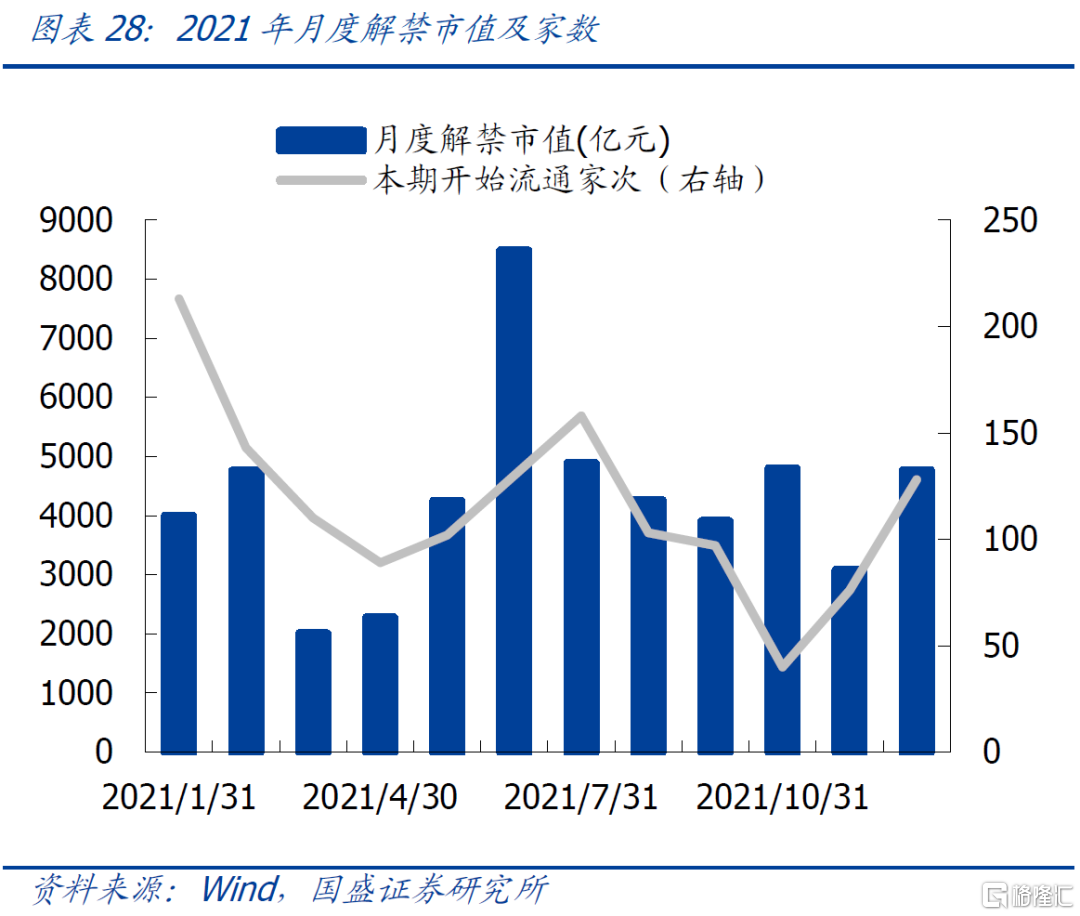

2.7.2限售解禁

1月解禁规模为3991亿元,今年2月将有4752亿元解禁。2021年全年解禁总规模为5.14万亿,处于历史高位。

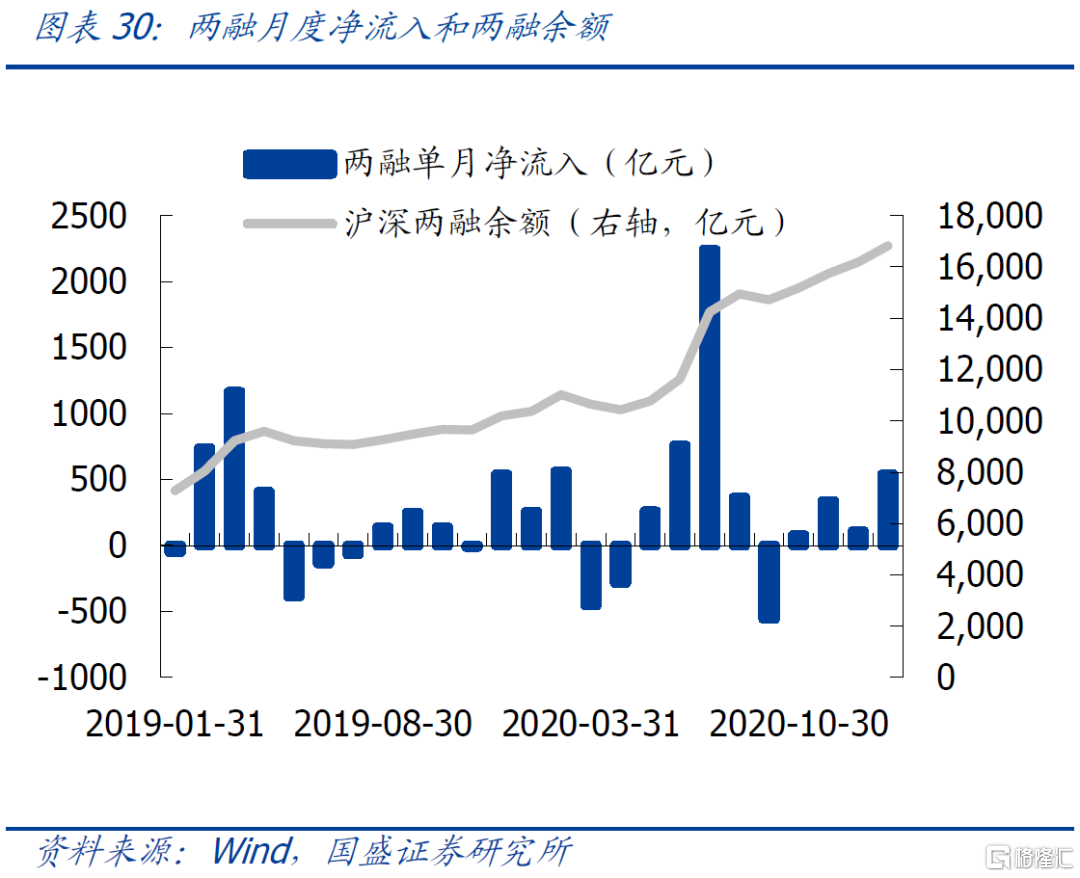

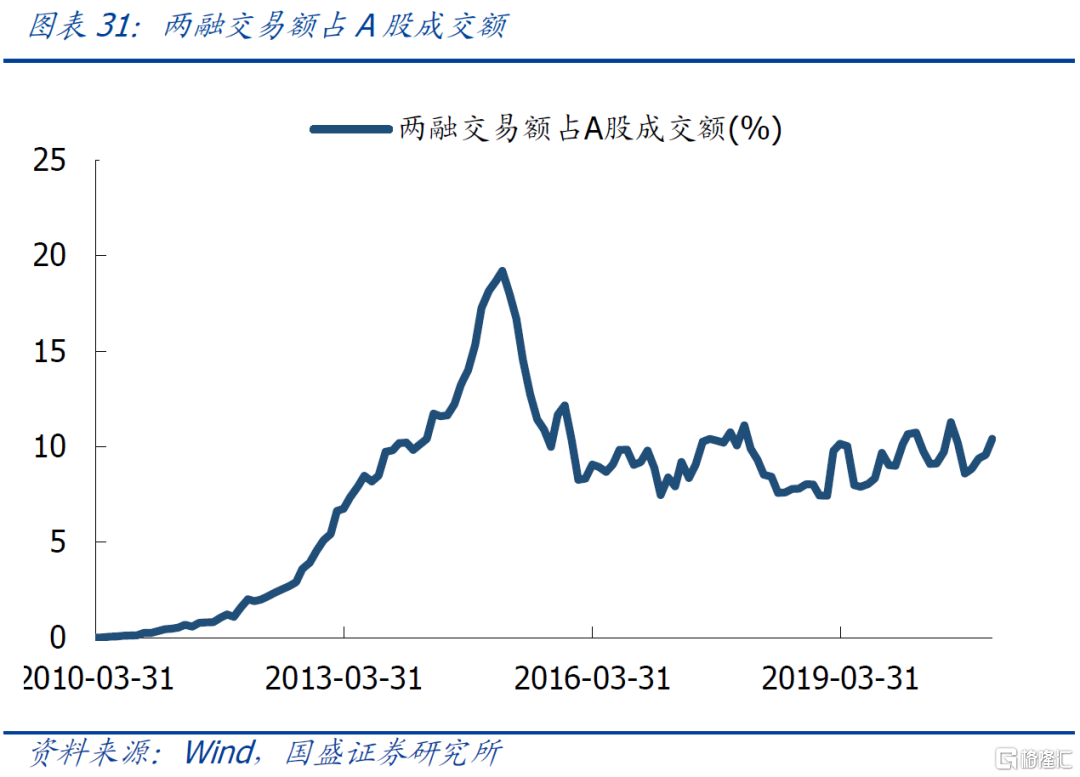

2.8 杠杆资金:1月两融净流入539亿元

1月两融净流入额为539亿元。从两融净流入规模来看,1月两融净流入539亿元,较上月增加433亿元,今年前1月累计净流入539亿元。从两融余额来看,1月两融余额为1.68万亿,较上月增加635亿元。从两融成交来看,1月成交占比为10.4%,较上月增加0.83pct。

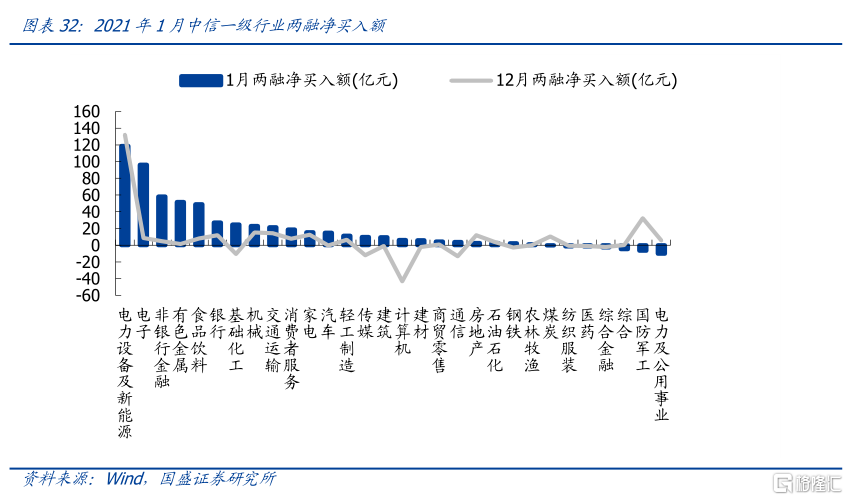

1月两融流入电力设备与新能源、电子、非银金融、有色、食品饮料等行业,流出电力及公用事业、国防军工、综合金融、医药等行业。

1月两融流入电力设备与新能源、电子、非银金融、有色、食品饮料等行业,流出电力及公用事业、国防军工、综合金融、医药等行业。

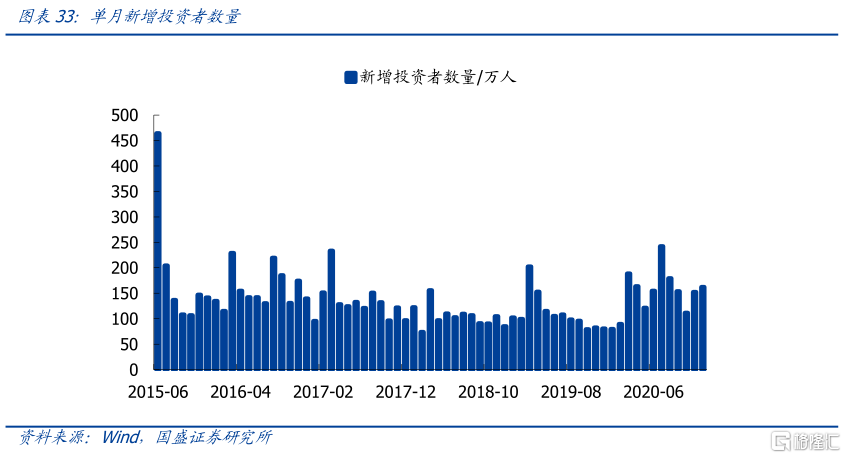

2.9 散户:2020年12月新增投资者162万人

2020年12月新增投资者数量162万人,环比增加6.2%。

三、资金流出项

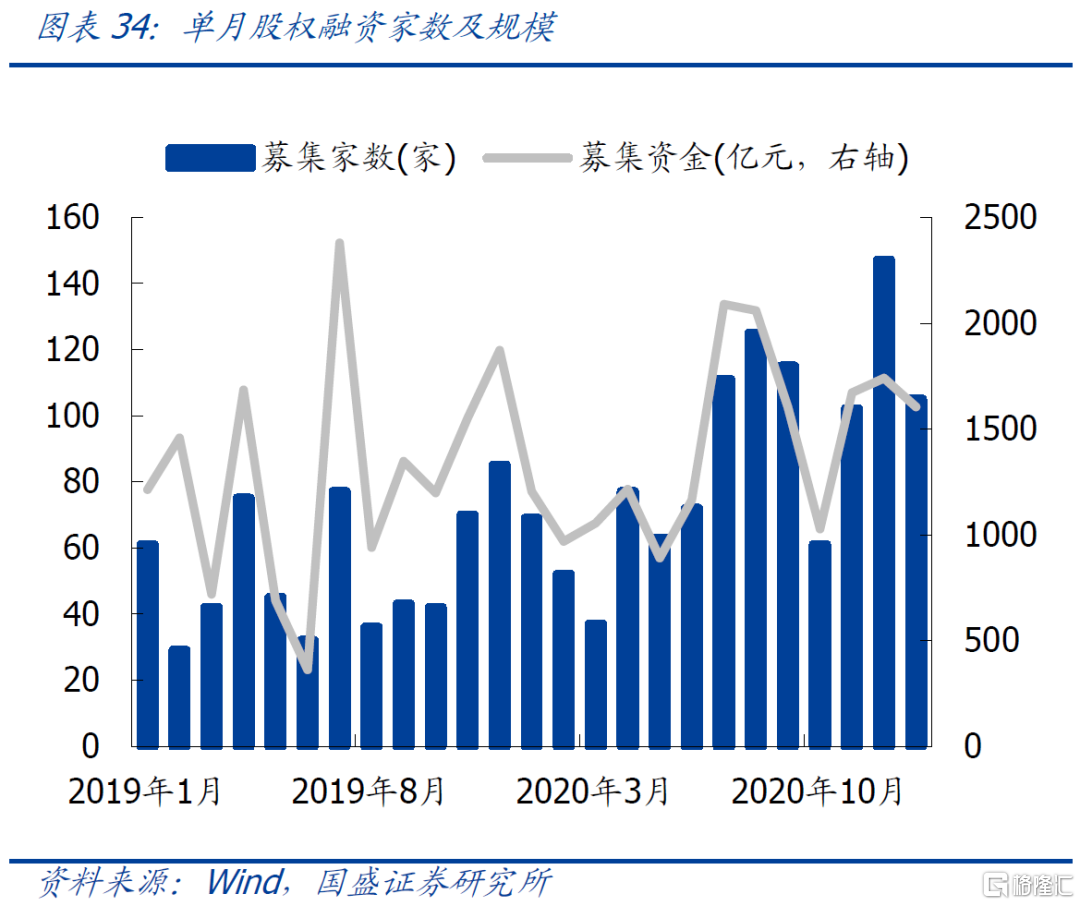

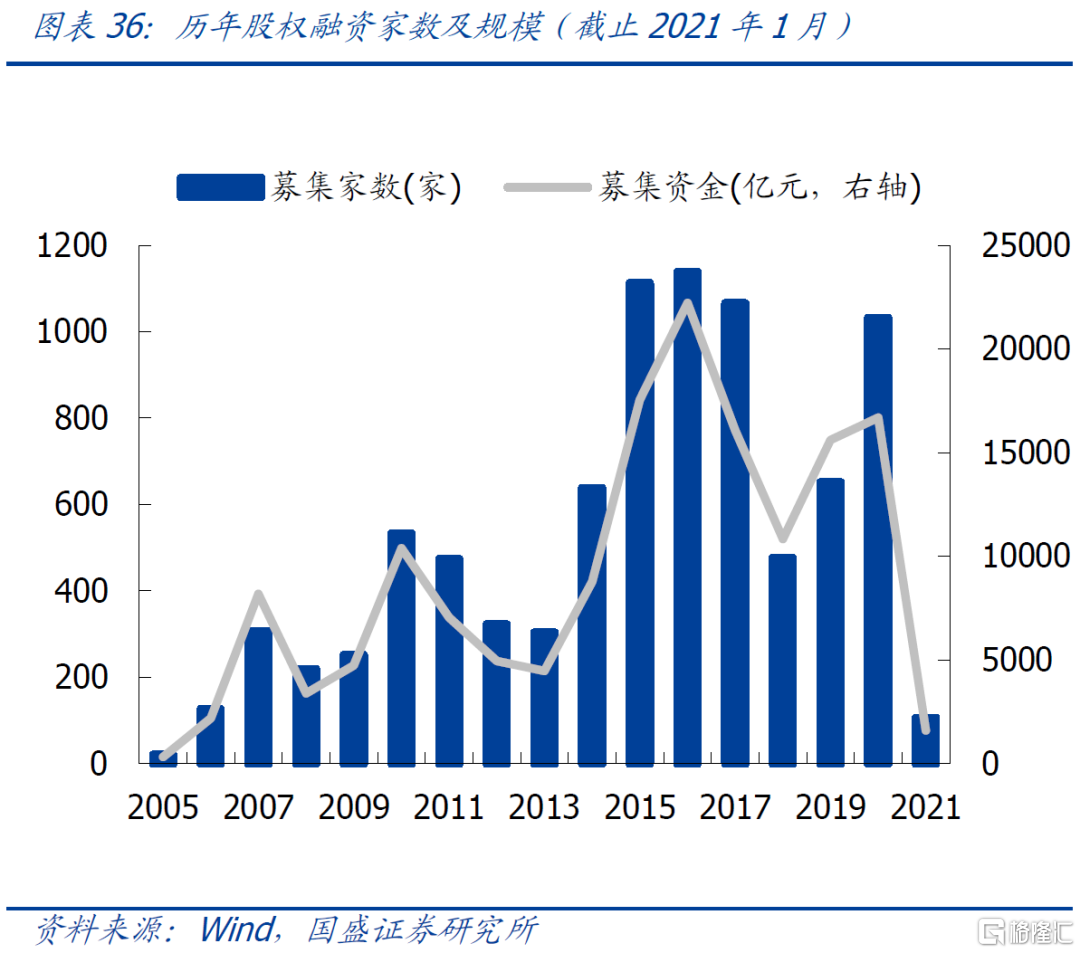

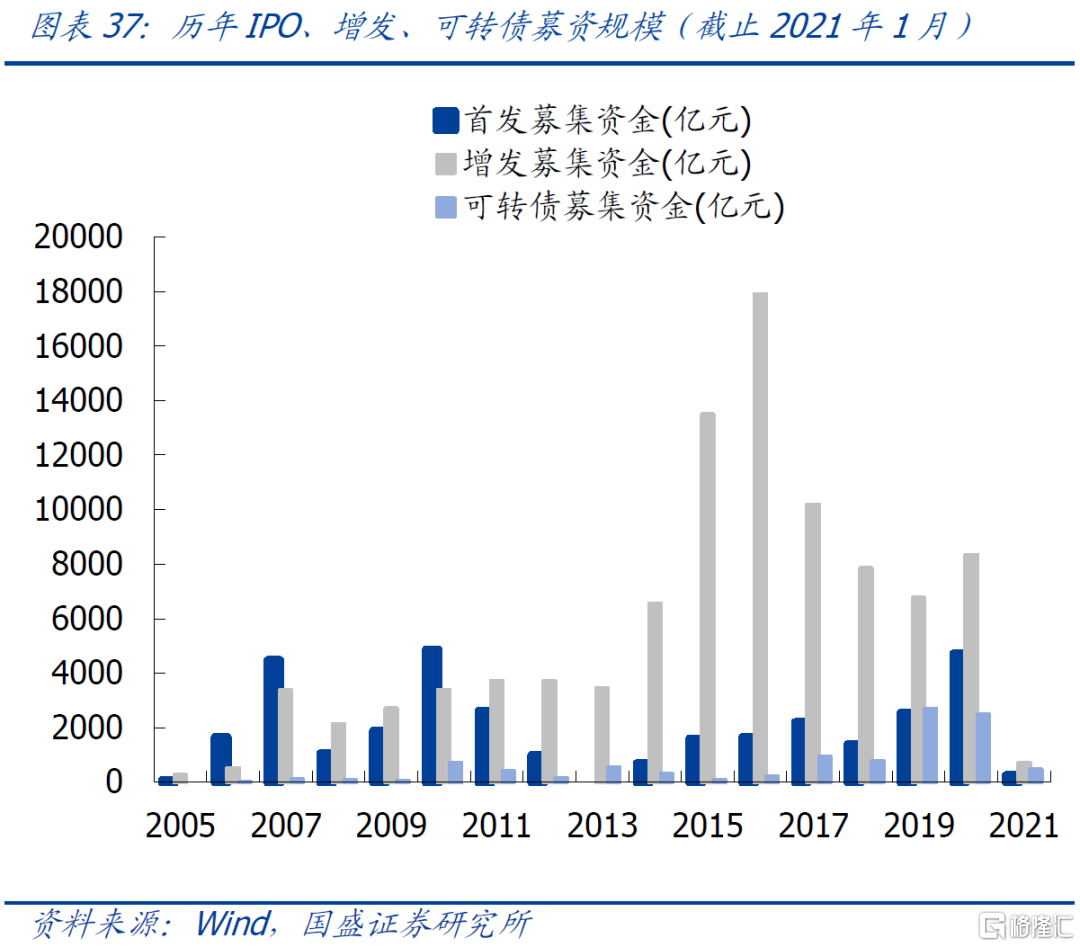

3.1 股权融资:1月融资1605亿

1月股权融资规模为1605亿元,较上月减少135亿元。其中,IPO和增发规模分别是246亿元、719亿元。今年前1月股权融资规模达到1605亿元/105家,其中IPO共246亿元/33家、增发共718亿元/49家、可转债472亿元/19家。

风险提示

1、海外事件冲击;2、宏观经济政策超预期变化。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员