股票ETF历史发行节奏如何?

我国于2004年12月发行了首只ETF产品——华夏上证50ETF,并于2005年2月正式上市交易,该ETF也是目前A股市场上规模最大的股票ETF。

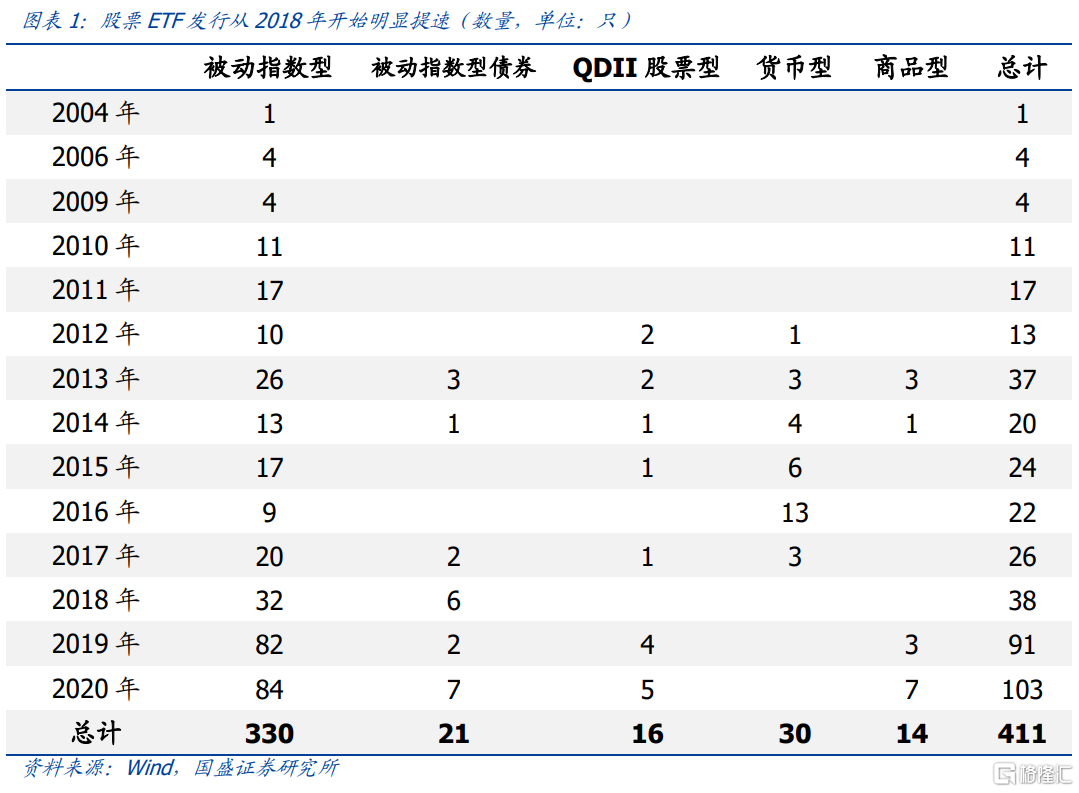

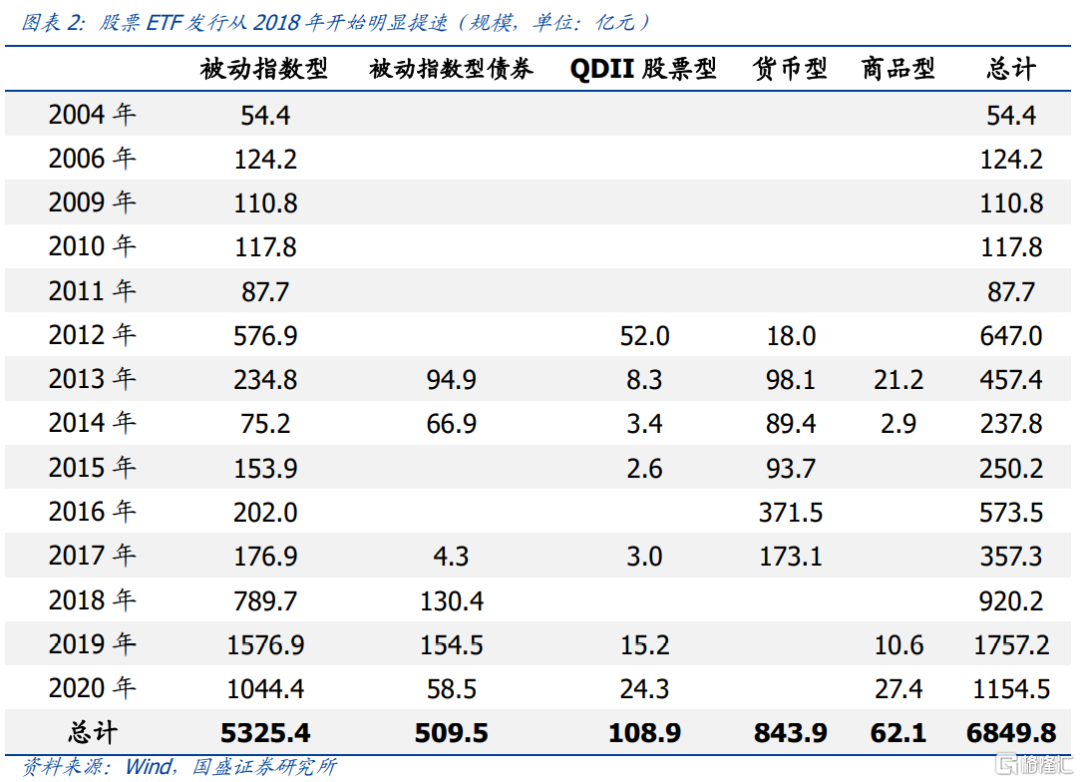

早期国内ETF产品的发展相对较为缓慢,2012年开始ETF产品进入快速创新期,债券型ETF、国际(QDII)股票型ETF、货币型ETF以及商品型ETF也相继推出,但股票ETF仍然占据主导地位。截至2020年底,从发行数量来看,国内共计发行ETF产品411只,其中股票ETF发行数量达到330只(其中25只在2020年底之前已经摘牌,1只正在清算),占比达到80.3%;从发行规模来看,国内共计发行ETF产品规模达到6849.8亿元,其中股票ETF发行规模达到5325.4亿元,占比达到77.7%。

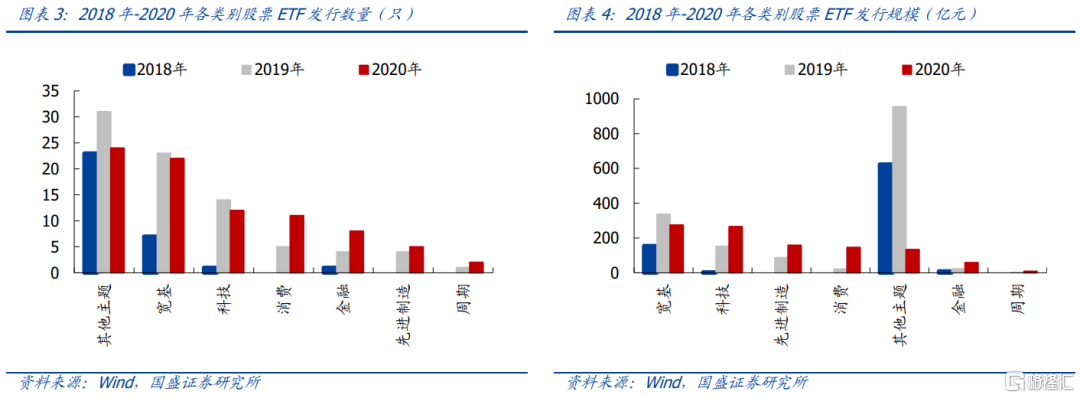

2018年开始,国内股票ETF发行数量和规模开始明显提速。2018年以前,每年发行的股票ETF数量不足20只;2018年股票ETF发行数量达到32只;2019年增加至82只;2020年股票ETF发行数量已到达84只。从股票ETF发行规模来看,同样也从2018年开始呈现爆发式增长。2004年至2017年期间(除2012年),股票ETF每年的发行规模基本都在200亿元以下;2018年股票ETF发行规模增加至789.7亿元;2019年达到1576.9亿元,较2018年又增长了一倍;2020年发行规模为1044.4亿元(主要是其他主题基金发行规模大幅下滑,从2019年的下滑955.2亿元到2020年的133.5亿元,科技、先进制造以及消费行业的ETF规模增加较多,2020年分别发行了265.3亿元、158.4亿元和145.6亿元)。

各行业ETF基金规模如何?有哪些超百亿ETF?

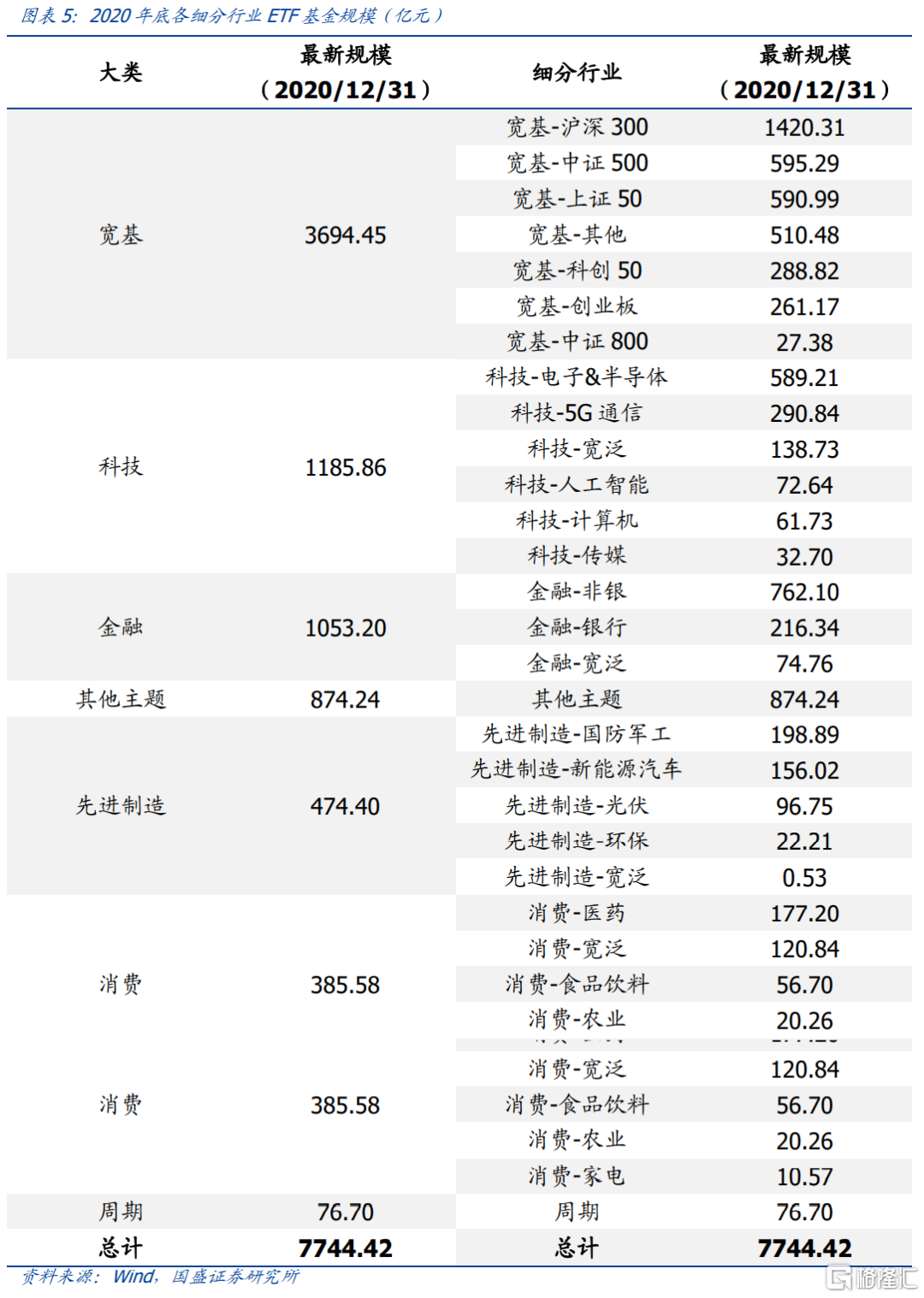

截至2020年底,全部股票型ETF总规模达到7744.32亿元,其中宽基ETF总规模达到3694.45亿元,科技ETF总规模为1185.86亿元,金融ETF总规模为1053.20亿元,其他主题ETF总规模为874.24亿元,先进制造ETF总规模为474.40亿元,消费ETF总规模为385.58亿元,周期ETF总规模为76.70亿元。从细分行业分类来看,沪深300、非银、中证500、上证50、电子半导体、5G通信、科创50、创业板、银行、国防军工、医药、新能源汽车等ETF规模较大。

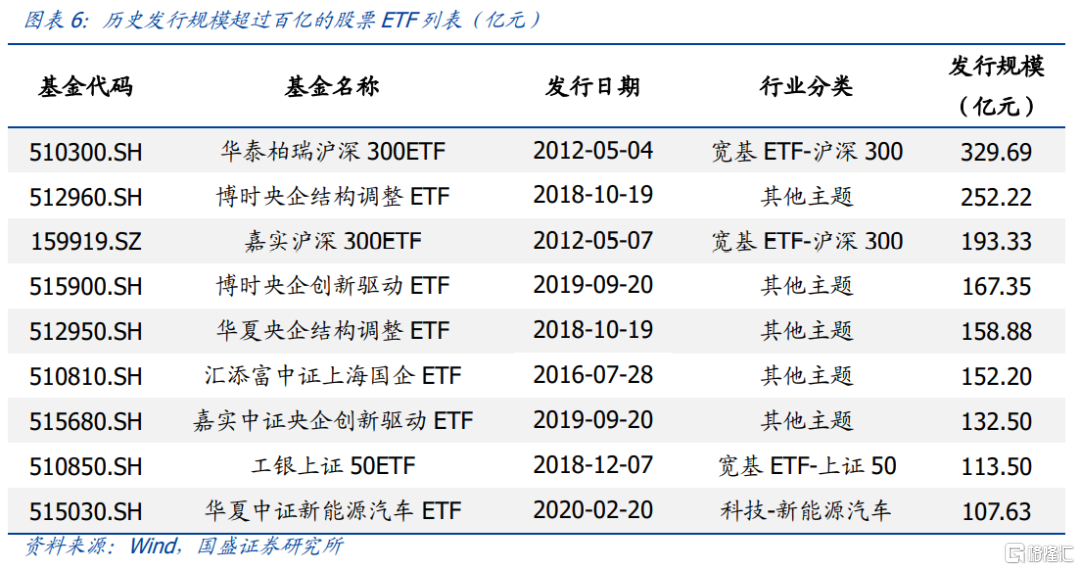

从历史的发行规模来看,超过百亿的股票ETF共计9只,其中宽基类3只,科技类1只,其他主题类5只;从发行的时间来看,2019年以前发行的仅3只,2019年发了5只,2020年发行了1只。

宽基类ETF中,华泰柏瑞沪深300ETF发行规模达到历史之最,达到329.70亿元;科技类ETF中,华夏中证新能源汽车ETF发行规模居首,达到107.63亿元;其他主题类ETF中,博时央企结构调整ETF发行规模较大,达到252.22亿元。

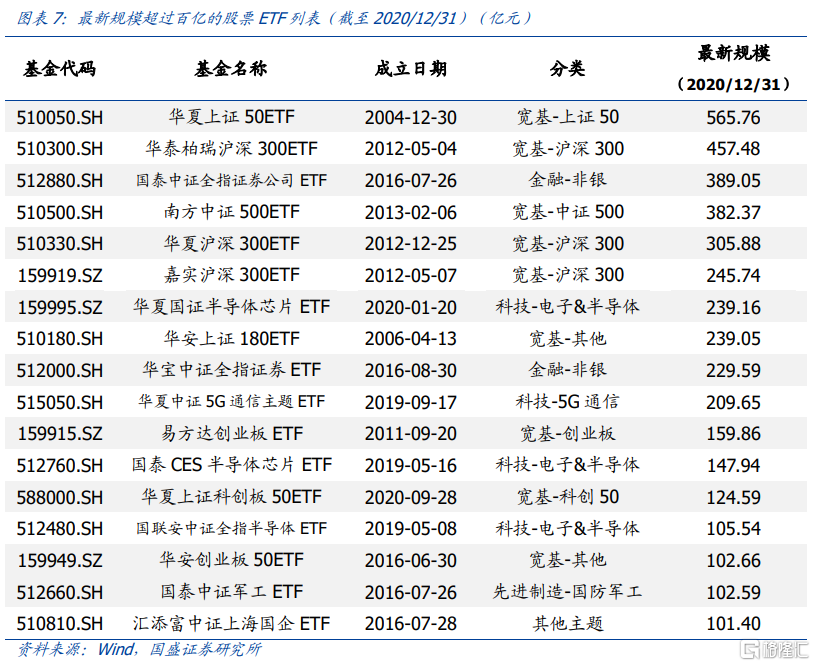

从股票ETF最新的规模来看(截至2020年底),超过百亿规模的股票ETF共计17只,其中宽基类9只,科技类4只,金融类2只(非银ETF),先进制造类1只,其他主题类1只。

宽基类ETF中,华夏上证50ETF、华泰柏瑞沪深300ETF、南方中证500ETF和华夏沪深300ETF的规模居前,均超过300亿元,分别为565.76亿元、457.48亿元、382.37亿元和305.88亿元。

科技类ETF中,华夏国证半导体芯片ETF、华夏中证5G通信主题ETF、国泰CES半导体芯片ETF和国联安中证全指半导体ETF的规模分别达到239.16亿元、209.65亿元、147.94亿元和105.54亿元。

金融类ETF中,超百亿的两只ETF均为券商ETF,即国泰中证全指证券公司ETF和华宝中证全指证券ETF,分别为389.05亿元和229.59亿元。

先进制造类ETF和其他主题类ETF中,超百亿的ETF分别为国泰中证军工ETF和汇添富中证上海国企ETF,分别为102.59亿元和101.40亿元。

哪些股票ETF较为活跃?申购赎回情况如何?

我们仅考虑正在上市交易的股票ETF,计算其份额申购赎回的情况(考虑历史份额折算的情况)。

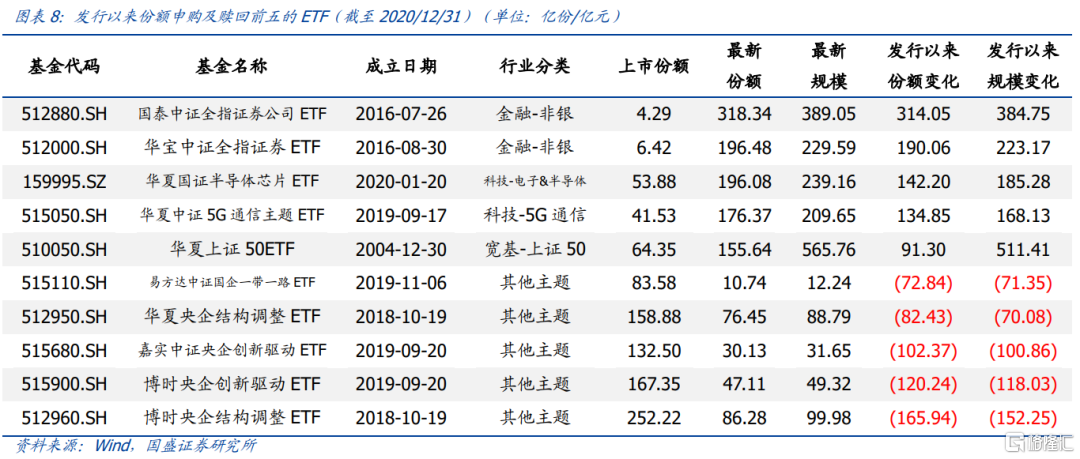

从股票ETF发行以来的份额申购赎回情况来看,份额净申购前五的ETF中,金融类2只(券商ETF),科技类2只,宽基类1只。具体来看,国泰中证全指证券公司ETF份额增加最多,达到314.05亿份;华宝中证全指证券ETF排第二位,份额增加了190.06亿份;华夏国证半导体芯片ETF排第三位,份额增加了142.20亿份;华夏中证5G通信主题ETF排第四位,份额增加了134.85亿份;华夏上证50ETF排在第五位,份额增加了91.30亿份。份额净赎回较多的前五只ETF均是2018年至2019年发行的其他主题类ETF。

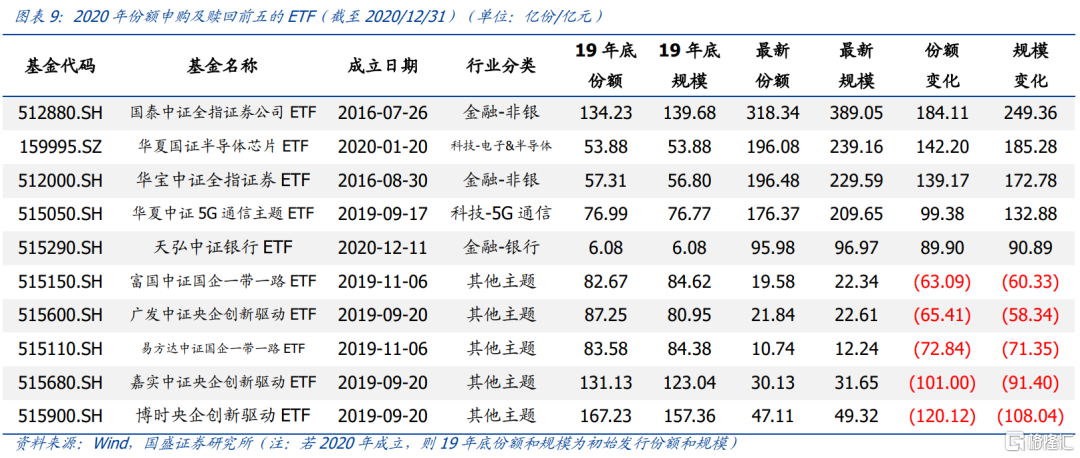

从2020年份额申购赎回情况来看,份额净申购前五的ETF中,金融类3只,科技类2只。具体来看,国泰中证全指证券公司ETF份额增加最多,达到184.11亿份;华夏国证半导体芯片ETF排第二位,份额增加了142.20亿份;华宝中证全指证券ETF排第三位,份额增加了139.17亿份;华夏中证5G通信主题ETF排第四位,达到99.38亿份;天弘中证银行ETF排在第五位,份额增加了89.90亿份。份额净赎回较多的前五只ETF均是2019年以来发行的其他主题类ETF。

股票ETF的市场流动性如何?

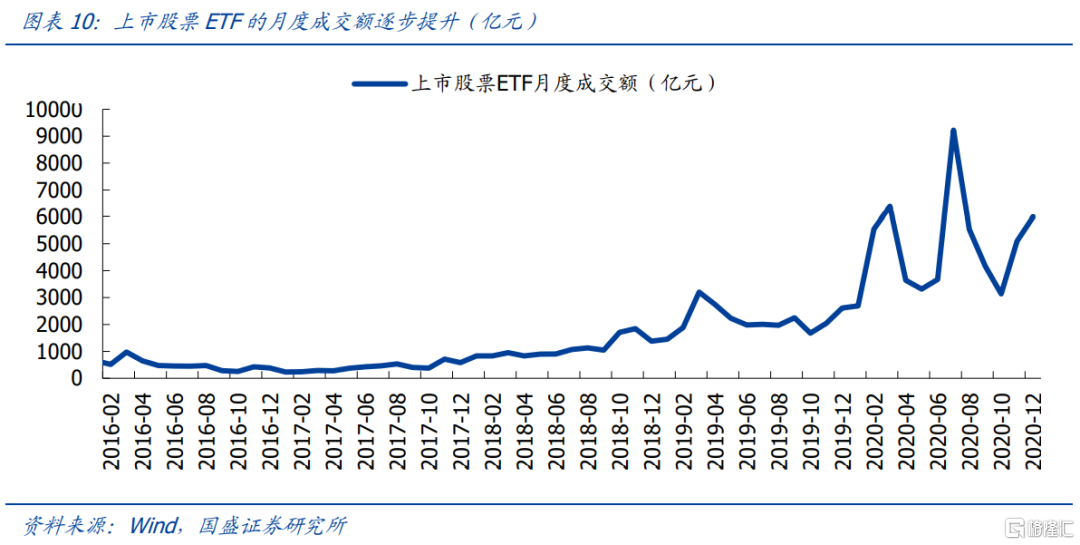

从上市股票ETF整体的成交额来看,近年来其成交额快速提升。2016年上市股票ETF的平均月度成交额仅为499.47亿元;2017年小幅回落至408.96亿元;2018年开始快速提升,2018年上市股票ETF的月度平均成交额突破1000亿元,达到1117.83亿元;2019年上市股票ETF的月度平均成交额突破2000亿元,达到2170.83亿元;2020年上市股票ETF的月度平均成交额突破4000亿元,达到4866.79亿元,其中3月和7月的月度成交额分别达到6385.50亿元和9223.52亿元。

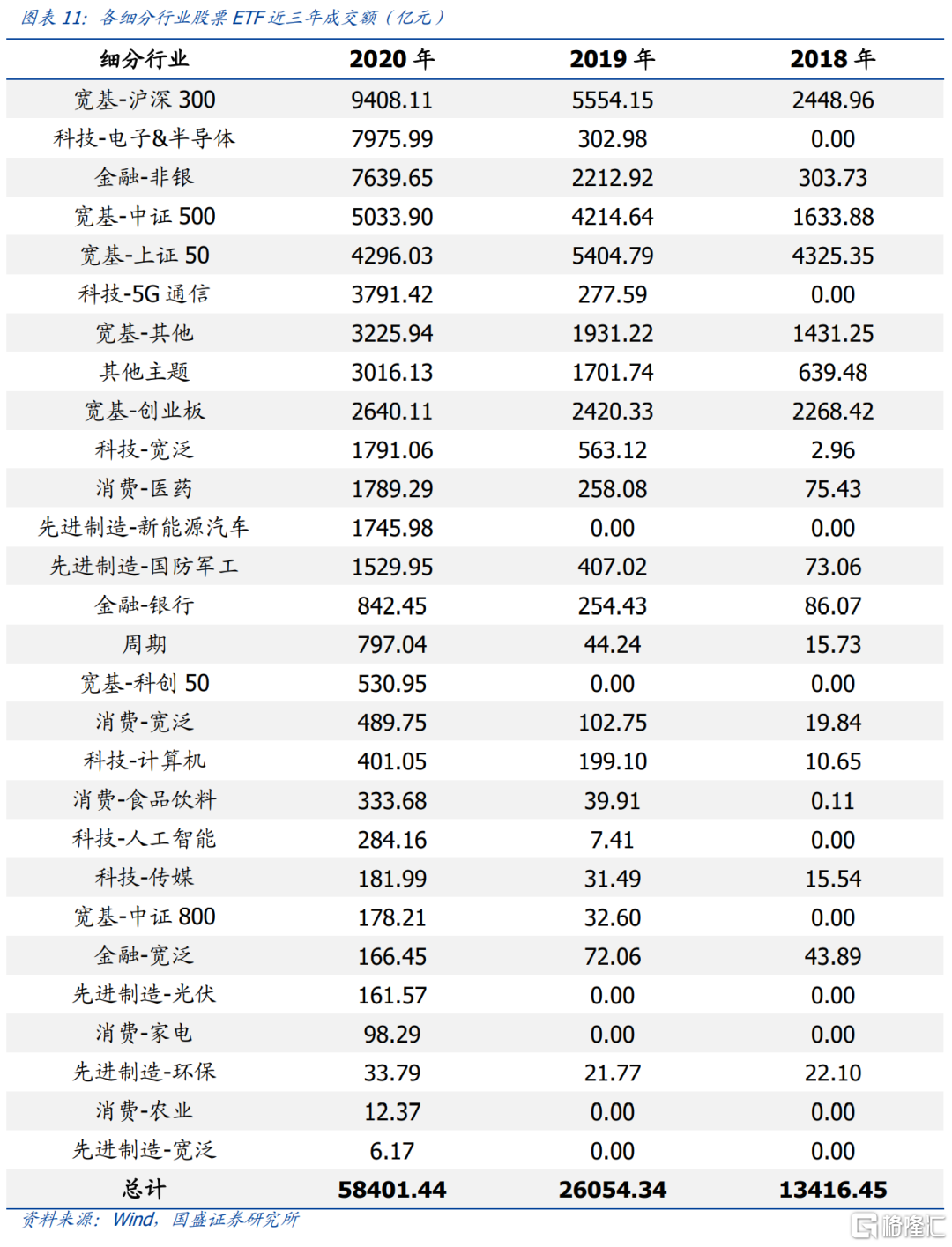

总量上来看,2018年全年上市ETF的成交额为1.34万亿元;2019年达到2.60万亿元,接近翻倍;2020年的成交额已经达到5.84万亿元,较2019年翻倍。从细分行业的情况来看,2020年成交金额前五的ETF类型分别是沪深300ETF、电子半导体ETF、非银ETF、中证500ETF及上证50ETF,成交额分别达到9408.11亿元、7975.99亿元、7639.65亿元、5033.90亿元以及4296.03亿元。

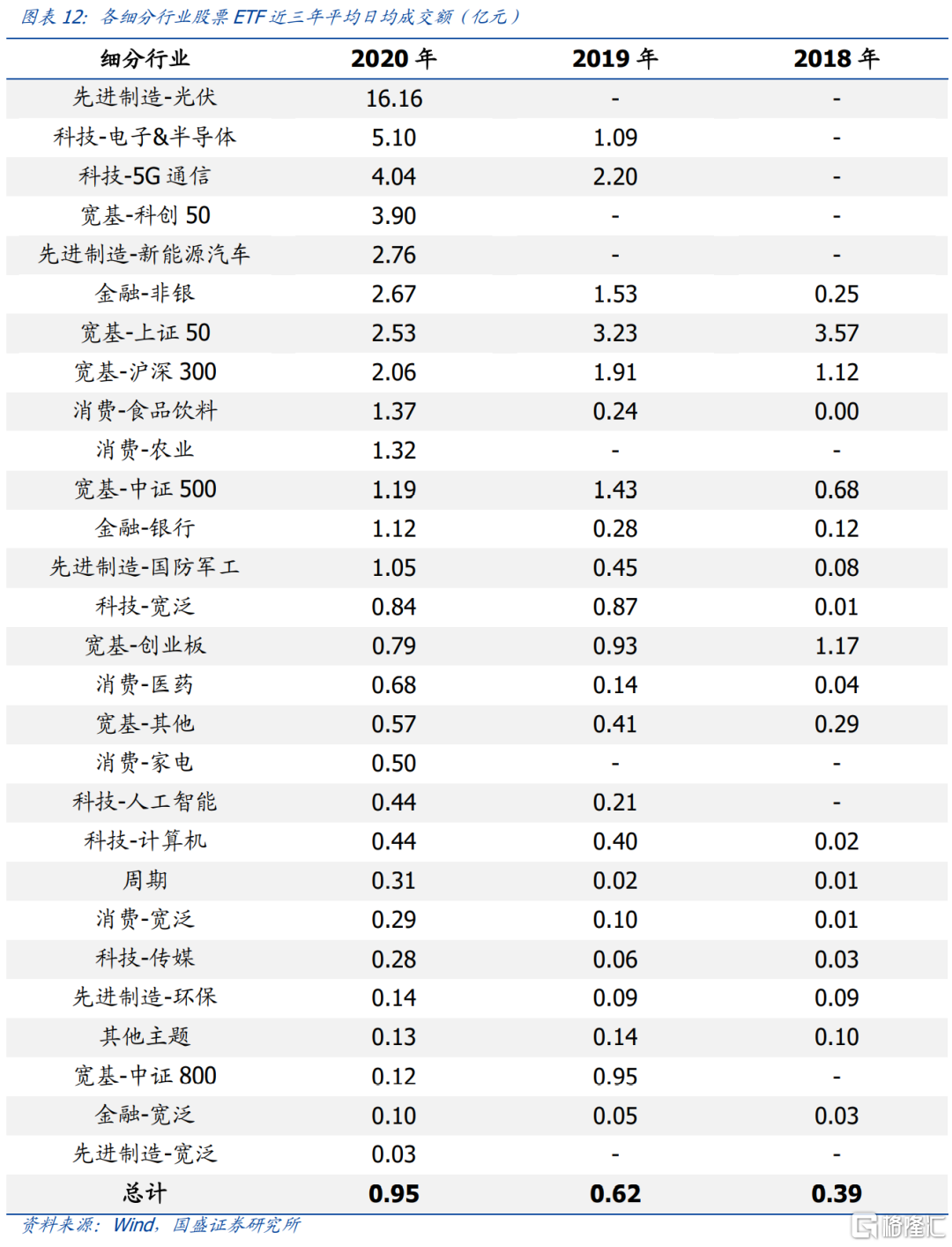

从单只ETF平均日均成交额来看,2018年为0.39亿元,2019年为0.62亿元,2020年为0.95亿元,也是稳步提升。从细分行业的情况来看,2020年平均日均成交金额前五的ETF类型分别是光伏ETF、电子半导体ETF、5G通信ETF、科创50ETF以及新能源汽车ETF,平均日均成交额分别达到16.16亿元、5.10亿元、4.04亿元、3.90亿元以及2.76亿元,科技及先进制造相关的ETF更为活跃。

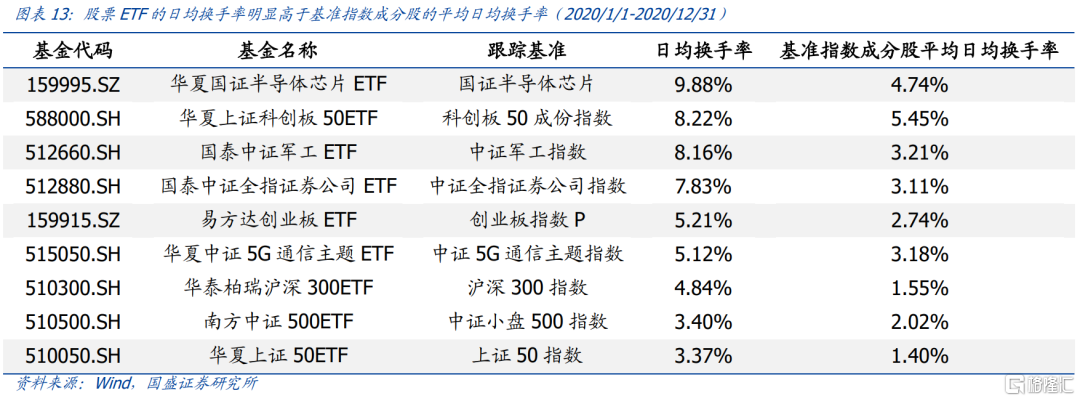

同时,我们选取当前规模较大的几只具有代表性的股票ETF,考虑2020年ETF的日均换手率以及其对应基准指数成分股的平均日均换手率,数据显示ETF本身的换手率明显高于成分股的平均换手率。例如,华泰柏瑞沪深300ETF的日均换手率为4.84%,是其对应成分股的平均日均换手率(1.55%)的3.12倍;国泰中证军工ETF的日均换手率为8.16%,是其对应成分股的平均日均换手率(3.21%)的2.54倍;国泰中证全指证券公司ETF的日均换手率为7.83%,是其对应成分股的平均日均换手率(3.11%)的2.52倍。

同时,我们选取当前规模较大的几只具有代表性的股票ETF,考虑2020年ETF的日均换手率以及其对应基准指数成分股的平均日均换手率,数据显示ETF本身的换手率明显高于成分股的平均换手率。例如,华泰柏瑞沪深300ETF的日均换手率为4.84%,是其对应成分股的平均日均换手率(1.55%)的3.12倍;国泰中证军工ETF的日均换手率为8.16%,是其对应成分股的平均日均换手率(3.21%)的2.54倍;国泰中证全指证券公司ETF的日均换手率为7.83%,是其对应成分股的平均日均换手率(3.11%)的2.52倍。

展望:近期还有哪些ETF等待发行?

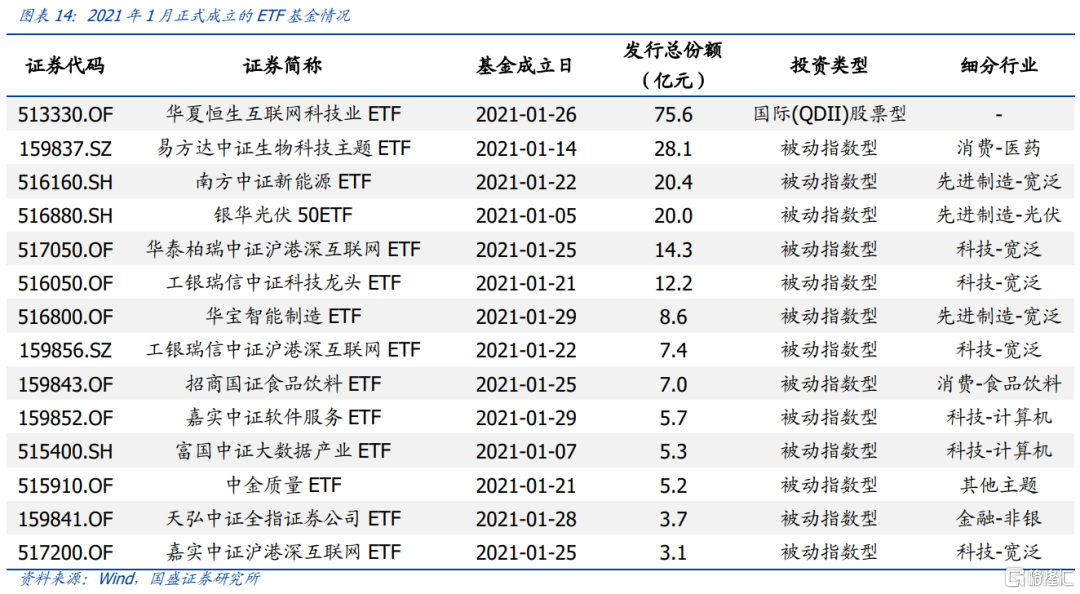

2021年1月,ETF发行也大幅加速,共计14只ETF基金成立,其中1只QDII恒生科技ETF(单只规模达到75.6亿元)以及13只股票ETF(总计141.1亿元)。从13只股票ETF的投资方向来看仍然以成长和消费为主,其中,6只科技ETF,发行规模为48.1亿元;3只先进制造ETF,发行规模为48.9亿元;2只消费ETF,发行规模为35.2亿元。

短期来看,截至2021年2月1日,仍有19只ETF基金(包括18只股票ETF和1只QDII ETF)正在发行中,从投资方向来看,其中,消费ETF达到5只(其中4只为医药),先进制造ETF达到4只,沪港深ETF达到4只,科技ETF达到3只。

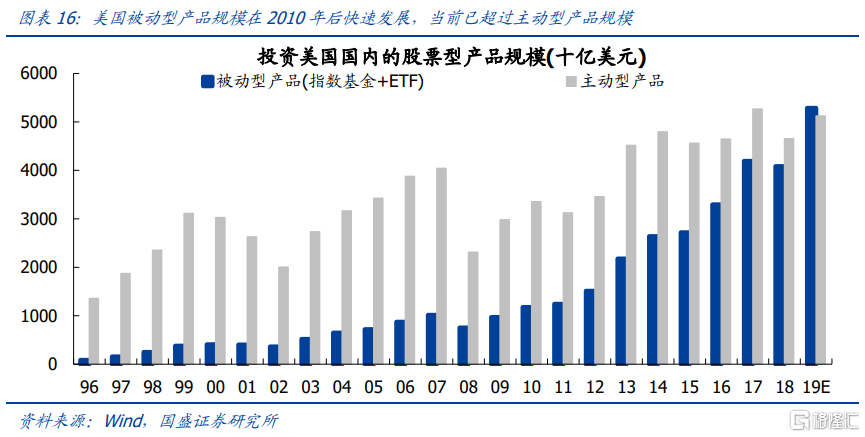

长期来看,参考美国基金产品发展历史的情况,2010年美国被动型产品规模为1.18万亿美元,主动型产品规模为3.35万亿美元;但到2019年,被动型产品规模已经超越主动型产品规模,达到5.29万亿美元,10年时间,被动型产品飞速发展。未来我国被动型产品仍有较大的发展空间。截至2020年12月31日,我国主动型偏股基金产品(偏股混合+普通股票+指数增强)规模接近4.21万亿元;被动指数型基金产品(包括场外联接基金)规模仅1.58万亿元,其中上市股票ETF的总规模为0.77万亿元。虽然目前被动型产品仅为主动型产品的35%左右,但股票ETF等被动型产品正处于快速的增长期,未来也将成为市场的主流产品。

同时从目前国内股票ETF发行的种类来看,2018年之前股票ETF产品以宽基ETF和各类主题ETF等总量ETF为主,但从2019年开始,行业ETF的种类和数量大幅增长,这种从总量到行业的切换,使得股票ETF增量资金对市场风格以及结构性行情的影响日益凸显,未来这种影响还将继续深化。

风险提示

1、ETF发行监管政策调整;2、依靠海外经验得到的推断有一定局限性;3、市场大幅波动

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员