今年以来,南下资金流入显著。截止2021年2月2日,今年南向资金共计流入3443.77亿元,继续刷新南向资金流入总额。

与此同时,港交所允许未盈利生物科技类公司有条件纳入港股通标的,也不断吸引众多南下资金投资医药板块。其中,君实生物(1877.HK)成为首批进入港股通的18A类公司,自2月1日执行以来,公司股价持续走高,截止2021年2月3日收盘,月涨幅已经达到12.42%。

图表一:君实生物(1877.HK)股价走势图

数据来源:WIND,格隆汇整理

2020年报营收预增105.14%

君实生物近期表现优异一方面来自于纳入港股通标的,另一方面与其发布的2020全年业绩预告有关。

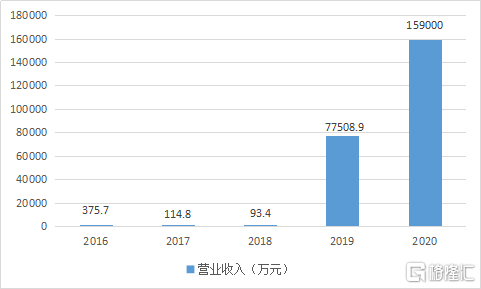

根据公司公告,预计公司在2020年营业收入达到15.9亿元,同比增长105.14%,主要收入来自于核心产品特瑞普利单抗注射液(商品名:拓益®)快速提高医院覆盖率,产品销售持续放量。

图表二:公司营业收入情况

数据来源:WIND,格隆汇整理

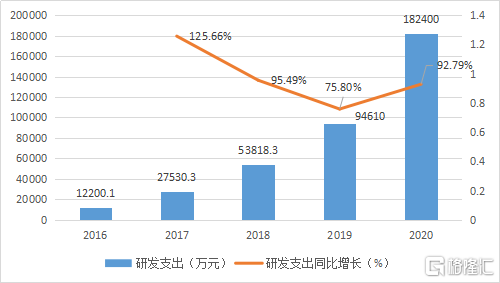

2020年研发费用支出18.24亿元,同比增长92.79%,主要用于研发推进临床项目的进展以及储备研发项目的开发。目前共计拥有29项在研产品,包括27个创新药,2个生物类似药。公司共计开展临床试验30余项,覆盖10多种肿瘤,其中关键注册性临床15项。

图表三:公司研发支出情况

数据来源:WIND,格隆汇整理

PD-1产品即将进军美国与加拿大

特瑞普利单抗(JS001或拓益®)作为国内首个获批上市的PD-1国产单抗药物,目前已经进入新医保目录。2月1日,君实生物发布公告称与Coherus (Coherus Biosciences,Inc.)签署了独占许可与商业化协议。换言之,公司的核心产品PD-1即将进军美国与加拿大市场。

Coherus是一家总部位于美国加利福尼亚州的生物制药公司,于2010年由生物技术产业的资深人士创立,当前已在纳斯达克上市(CHRS.O),在美国和加拿大市场拥有广泛影响力。

根据君实生物所签署的许可与商业化协议,Coherus主要获得三大权益:

(1)独家美国与加拿大许可权。Coherus获得在美国和加拿大境内开发、制造、商业化、销售或以其他方式利用特瑞普利单抗(JS001或拓益®)的独家许可,并获得是否以同样形式独家使用JS006及JS018-1的选择权。作为获得特瑞普利单抗的对价,Coherus将在协议生效后一次性支付1.5亿美元,并在达成规定的里程碑事件后支付最高3.8亿美元的一次性里程碑款,同时支付含特瑞普利单抗产品的年销售净额的20%作为销售分成。

(2)自主可选项目权。Coherus能自主选择是否获得JS006或JS018-1的独家许可,每获得一项将要一次性支付3500万美元,为里程碑事件支付最高2.55亿美元一次性里程碑款,提供相关产品的年销售净额的18%作为销售分成。Coherus需要为每一款产品每年支付最高2500万美元的合作开发费用。

(3)商业化优先谈判权。君实生物协议赋予Coherus第三项权益则是能获得后续免疫检查点抑制剂的商业化优先谈判权。

在此份PD-1出海公告背后,应当看到更加深层的意义。

目前,全球已有10款PD-1/PD-L1抗体获批上市,其中4款为国产产品。6款海外产品中有4款已在国内上市,而相对的国产产品无一在海外实现获批上市。

与研发进程相匹配,国产产品在市场占有方面也显得落后。2019年全球PD-1/PD-L1单抗销售额231.3亿美元,同比增长51%,未来有望成为全球销售额最大的药品品类。而在这231.3亿美元的巨量销售额中,全球首款上市的欧狄沃和美国首款上市的可瑞达销售额分别达到110.8亿美元和80亿美元,合计占有全球PD-1/PD-L1单抗销售额的82.49%。国产产品想在全球市场与存量巨头进行竞争,首选进程就是扩大可销售范围,尽快在尽可能多的地区实现产品的商业化。

图表五:全球已获批上市的PD-1/PD-L1抗体

数据来源:WIND,格隆汇整理

通过独占许可来加速产品商业化进程的行为在同类公司中并非君实生物首创,但相比起同业其他药企直接把全球独家授予一家药企的极端行为,君实生物的操作更为“精准”。公司针对合作企业销售网络的集中地区给予授权,即获得了合作企业的销售实力支持,又确保了自身企业在各大市场利益的最大化。

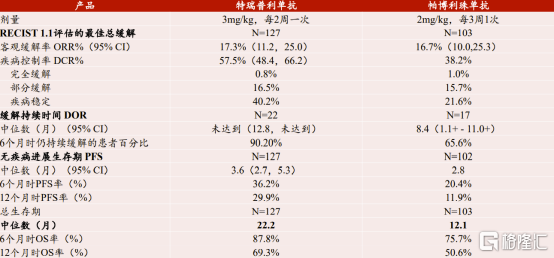

获得市场准入便获得了竞争机会。君实生物所生产的特瑞普利单抗从公开的数据上可得知该药物用于治疗二线及以上黑色素瘤临床试验结果不弱于帕博利珠单抗(可瑞达),持续缓解有效时长及患者总生存时长明显高于使用帕博利珠单抗的患者。公开的临床数据表明特瑞普利单抗在特定适应症上已经不弱于甚至领先海外产品。针对上述两个药物的国内用药成本,君实生物所生产的产品用药成本约为海外产品的70%,部分适应症仅为海外产品的35%。由小窥大,国产产品在海外市场上也将同样具备价格优势。

图表六:特瑞普利单抗和帕博利珠单抗黑色素瘤适应症临床试验结果对比

数据来源:CSCO,方正证券研究所,格隆汇整理

综上产品竞争需求及企业发展需要,本次许可与商业化协议的签署是君实生物建设全球商业化网络的重要一步,将加快特瑞普利单抗及其他产品在海外的临床开发和市场开拓,为美国和加拿大的患者提供优质的的治疗选择,为君实生物的持续经营产生积极影响。

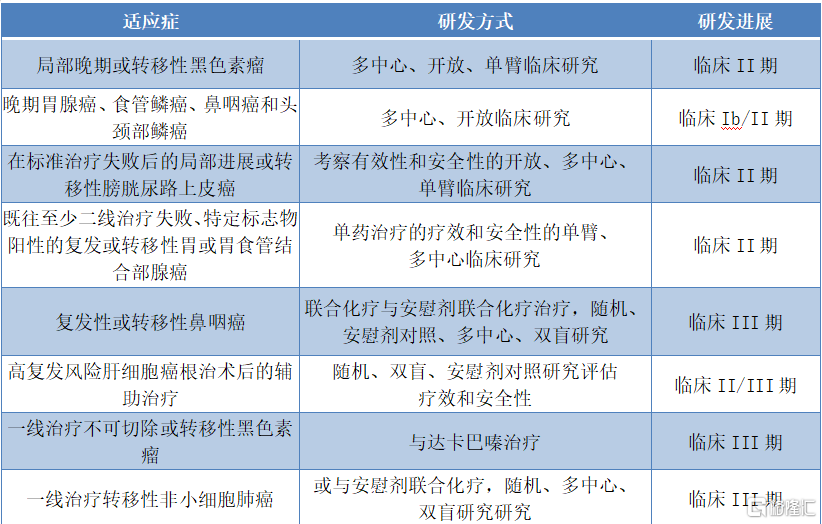

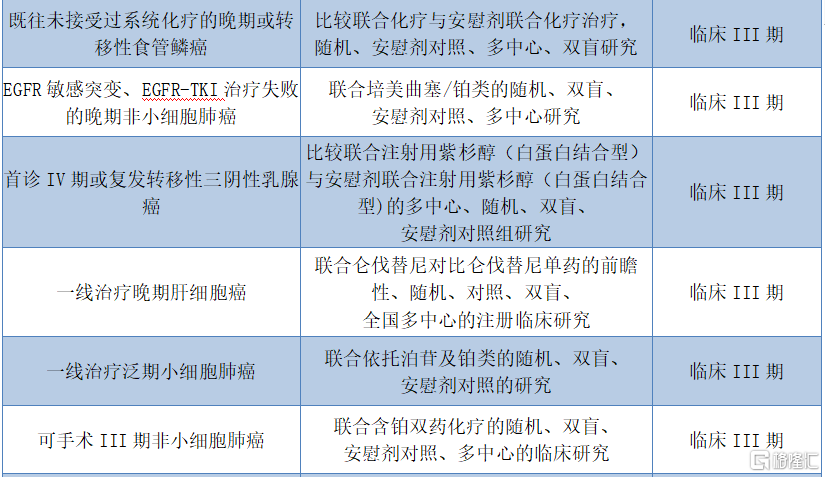

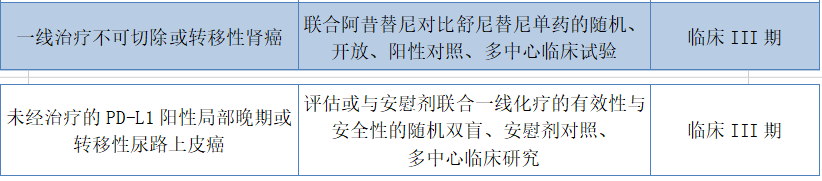

值得关注的是,除了已获批的适应症之外,截至近期,特瑞普利单抗已在国内开展16项临床开发项目,多数处于临床后期试验,后续扩大适应症范围指日可待。

图表四:关于JS001的临床开发项目

数据来源:招股说明书,格隆汇整理

新冠治疗药物到达临床Ⅲ期试验主要研究终点

君实生物1月26日发布公告称,重组全人源抗SARS-CoV-2单抗注射液(JS016)与LY-CoV555双抗疗法的临床III期试验达到主要研究终点。

从临床数据上来看,etsesvimab(JS016/LY-CoV016)2800mg及bamlanibimab (LY-CoV555)2800mg双抗体疗法,能够有效降低新冠高重症化风险患者相关住院和死亡事件。具体来看:

(1)事件发生率降低。在1035例患者中,双抗体治疗事件发生率为2.1%(11例),安慰剂组事件发生率为7.0%(36例),事件发生风险程度降低70%(p=0.0004)。

(2)安全性与前期试验一致。临床III期试验中,双抗体疗法的安全性特征与评估与此前临床I/II/III期试验观察结果以止。

(3)严重不良反应率相似。双抗体疗法的严重不良事件报告频率与安慰剂组相似。

另外,公司正在通过BLAZE-4试验来尝试降低剂量来提高患者的覆盖率,从而简化给药,并为皮下给药提供更多的可能。

目前,试验初步结果显示,etsesvimab(JS016/LY-CoV016)1400mg及bamlanibimab (LY-CoV555)700mg双抗体疗法效果与etsesvimab(JS016/LY-CoV016)2800mg及bamlanibimab (LY-CoV555)2800mg双抗体疗法相似。

总体来看,自新冠疫情爆发以来,君实生物快速响应,与中科院合作开发的新冠病毒中和抗体JS016 研发顺利推进,进度处于全球在研产品中第一梯队。在2020年11月合作方礼来向FDA递交紧急授权使用(EUA)申请之后,联合用药方案临床III试验也达到主要终点,有望对全球抗击新冠疫情做出重要贡献,并为公司在2021年带来超额收入。

小结

在港股热浪中,新进军港股通的18A公司正在吸引额外的关注。作为创新药领军的君实生物也在此时表现突出。结合此次公布的年报预告来看,公司营业收入超市场预期,同比增长105.14%,其中核心产品特瑞普利单抗(JS001或拓益®)纳入医保为公司带来可观收入,未来伴随着公司扩宽至美国以及加拿大地区的海外市场,产品销售额有望继续提升。

从长远来看,公司的研发投入加大,未来也将转化成业绩爆发的增长点。JS001后续适应症正在不断推进,新冠中和抗体也已经到达临床III期主要终点,这些都将在近几年为公司带来可观收入,值得期待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员