近期大盘调整,卓胜微(300782.SZ)股价也随之有所波段,但纵观卓胜微股价的历史,呈现显著的螺旋式上涨趋势,自19年6月上市以来,已经上涨近20倍,是当之无愧的大牛股。随着市场反弹,又显示出极强的韧劲,上涨4.1%。

今天我们便来结构一下这只射频龙头的基本面。

先来回顾一下它2020年的业绩,2020年度业绩全年实现归母净利润10.0-10.5亿元,同比增101.14% - 111.20%。公司归母净利的大幅增长,源于5G催化下天线开关模组进一步获市场高度认可、射频模组被众多知名客户使用进入量产阶段,公司产品结构进一步优化,在客户处份额持续提升。

1、公司简介

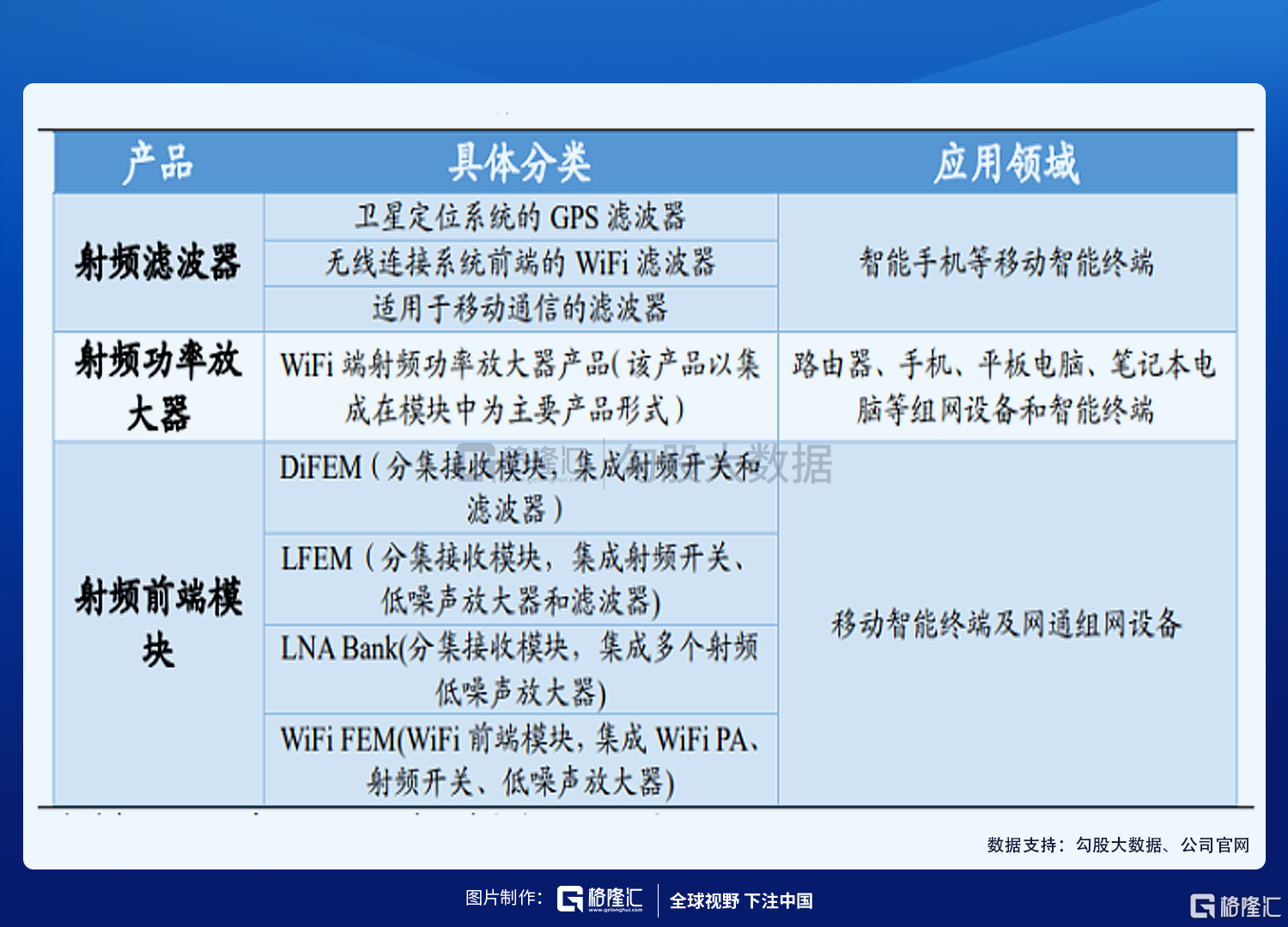

卓胜微目前产品主要是射频前端分立器件和模组,主要应用在移动智能终端上。产品种类有射频开关、LNA、滤波器、射频PA以及分立器件组成的模组方案。同时还有低功耗蓝牙等产品,主要用于智能家居、可穿戴设备上。产品也在逐步向汽车电子、基站等拓展。

凭借卓越的科研技术、优质的产品和高效完善的服务,卓胜微逐渐发展成为国内领先的射频器件及无线连接芯片设计公司,并与三星、华为、小米、vivo、OPPO等移动智能终端厂商建立了稳定的合作关系。

2、核心业务

(1)射频开关和射频低噪声放大器

公司目前射频前端芯片主打产品是射频开关及射频低噪声放大器,占营收份额约在97%。公司射频开关有三类:移动通信传导开关、WiFi开关、天线调谐开关,占据公司营收80%份额;射频低噪声放大器根据适用频率的不同,分为全球卫星定位系统射频低噪声放大器、移动通信信号射频低噪声放大器、电视信号射频低噪声放大器、调频信号射频低噪声放大器,占据营收17%份额。

(2)公司正在积极布局射频前端其他器件

公司滤波器、PA以及射频模块产品发展方向协同,有望成为公司新的增长点。

①公司于2018年推出分立式SAW滤波器产品,公司在滤波器产品的市场策略还是以集成化为主要方向;

②公司在射频PA产品也在积极布局,目前主要为WiFi端射频功率放大器产品,该产品以集成在模块中为主要产品形式;

③公司射频前端模块产品主要是接收端模块和WiFi前端模块,接收端模块包括DiFEM、LFEM、LNABank,是公司模块技术的重要里程碑,主要应用在手机端,WiFiFEM模块目前主要应用在路由器领域。

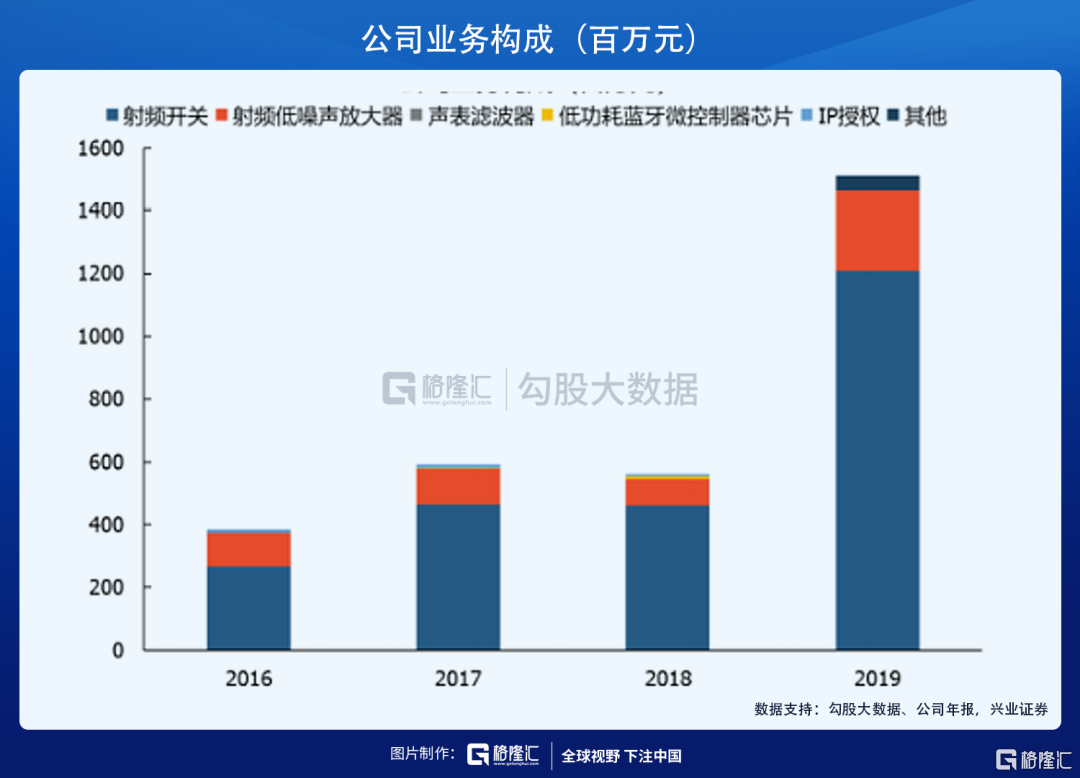

3、业绩快速成长

(1)公司营业收入和归母净利润规模快速增长

2015年至2019年,公司营业收入从1.1亿元提升到15.1亿元,复合增长率约92%,公司归母净利润从0.1亿元增加到5亿元,复合增长率约158%。

① 2015年到2017年公司受益于移动智能终端市场快速发展,带动通讯模块对射频前端需求,公司营业收入及归母净利润规模快速成长;

② 2018年主要客户三星对新品导入实施控制,公司销售数量以及销售单价均有下降,导致营业收入和归母净利润规模稍有下调;2019年三星恢复对新品导入,公司业绩恢复快速增长;

③ 公司目前覆盖了安卓手机客户,虽然20年Q4不再给华为提供产品,短期会有影响,但是对公司长期发展影响不大;

④ 2019年、2020年推出了模组产品,Wifi-FEM,手机端的LNA BANK、DiFEM、LFEM,模组产品已经在知名手机厂商导入量产,是未来增长的动力,业绩维持高速增长。

(2)公司毛利率媲美射频全球龙头,净利率水平稳步提升

公司2015年到2019年毛利率水平都保持在50%以上,期间毛利率水平略微下调主要系产品价格下调所致,不过与全球射频龙头公司相比,公司毛利率表现甚优。公司2015年到2019年净利率水平稳步提升,从10.14%提升到32.87%,主要系公司规模效应逐步体现,费用管控能力不断增强所致。

目前行业多数都在向上调整价格,卓胜微暂时还没有明显的提价,主要在于客户和供应链锁定的是长期资源,公司采购的原材料有一些变化,但波动能够被消耗,目前并没有直接影响到产品价格,预计20Q1、Q2后会有缓和,因此暂时没有价格压力和涨价动力。

我们采购的原材料价格有变化,但是波动能被消化,目前原材料价格变化没有直接影响到我们产品成本。

4、未来国产化机遇

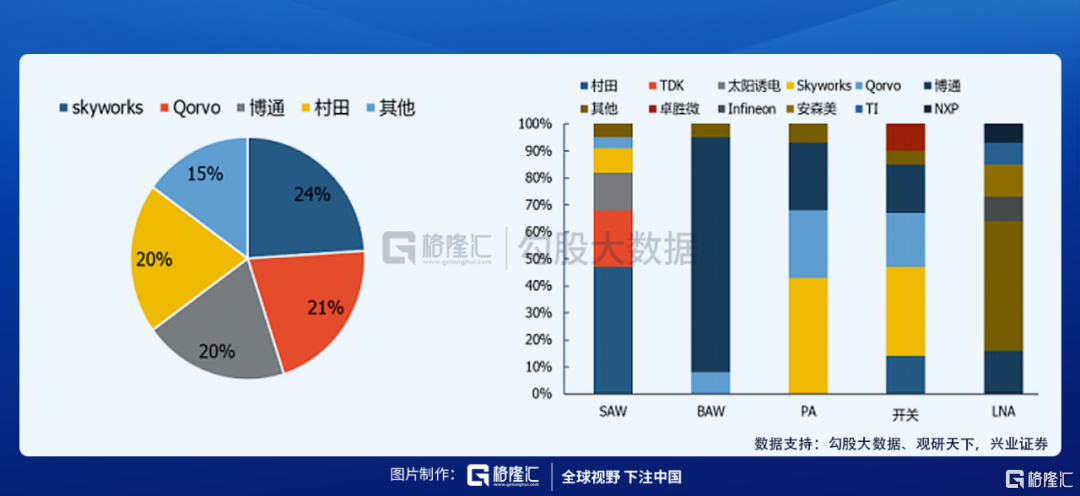

(1)射频前端市场被美日巨头主导,集中度较高

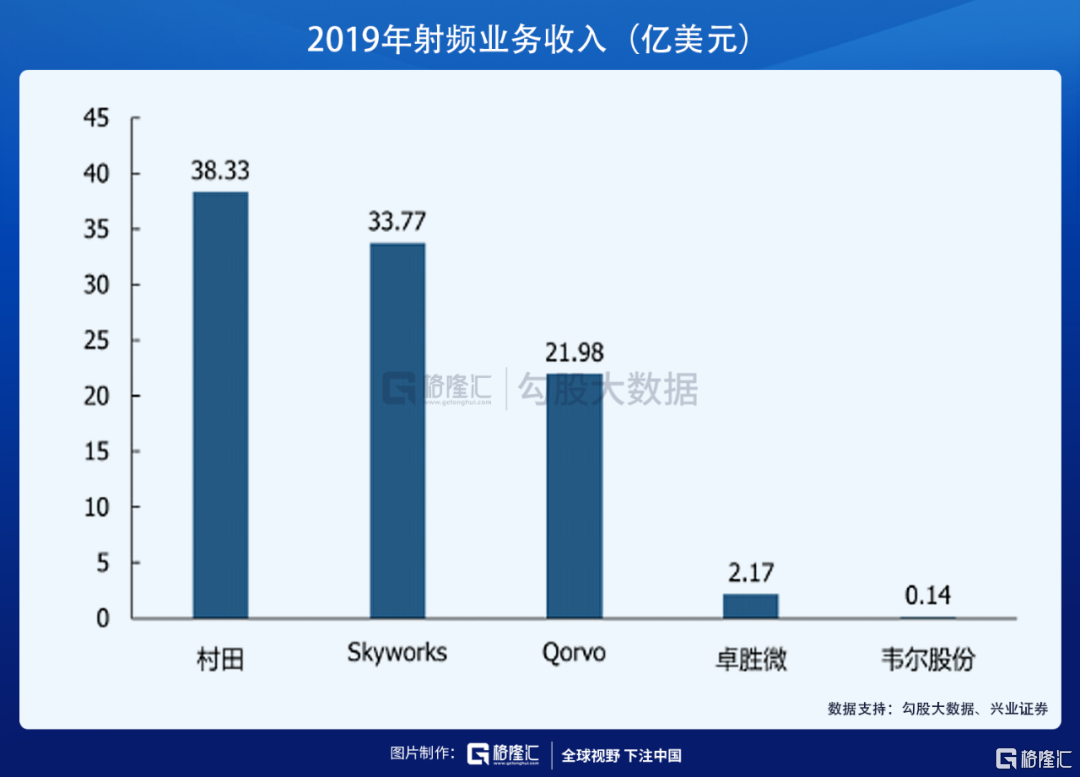

前四大厂商分别是Skyworks、Qorvo、博通(Broadcom)和村田(Murata),合计占据市场约85%的份额。

Skyworks在射频前端有较为完善的产品布局,模块化能力发展位居前列,在PA和射频开关领域份额领先;

Qorvo在BAW滤波器方向拥有领先技术,同时在射频前端布局也较为全面,在各个细分领域都有一定份额;

博通主要在BAW滤波器占据绝对领先份额;

村田提供多种射频芯片,在SAW滤波器份额领先。

(2)中国射频市场需求体量巨大,国产公司尚有巨大发展空间

无论在移动终端还是基站市场,中国都有着巨大的射频前端需求,但目前全球射频前端市场份额主要都被海外公司占据,国内射频公司与海外射频龙头公司差距较大,还有巨大的成长空间。

射频前端需求量很大,很多其他友商也在布局。卓胜微在射频领域更专注,在技术上有各方面的专家和人才,在供应链上和客户资源上都有优势。虽然国内有很多友商在做,但公司布局更多还是为了弥补与日欧美厂商的差距,成长的不是靠低价替代,而是提供性能相当的产品。

5、盈利和估值预估

公司2020年净利润(取平均数)为10.25亿元,同时天风预计2021-2022年归属母公司净利润为15.36亿、19.67亿元,2020-2022年对应2021年2月2日收盘价PE为64、43、34倍。

选取国内芯片设计公司龙头圣邦股份、斯达半导、韦尔股份、兆易创新、思瑞浦等作为可比公司,进行对比,公司的PE估值具有一定吸引力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员