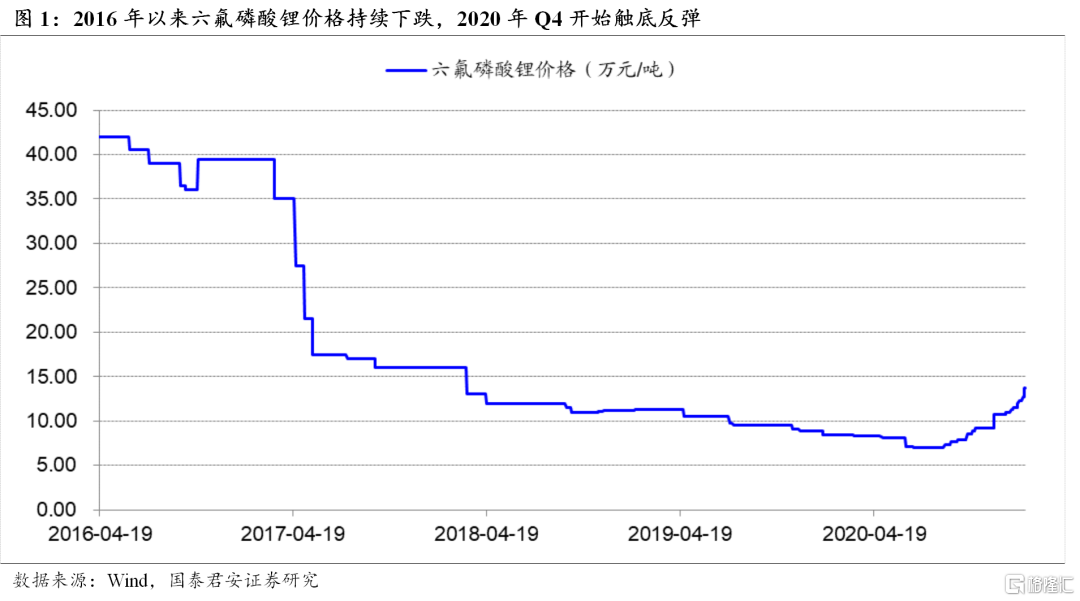

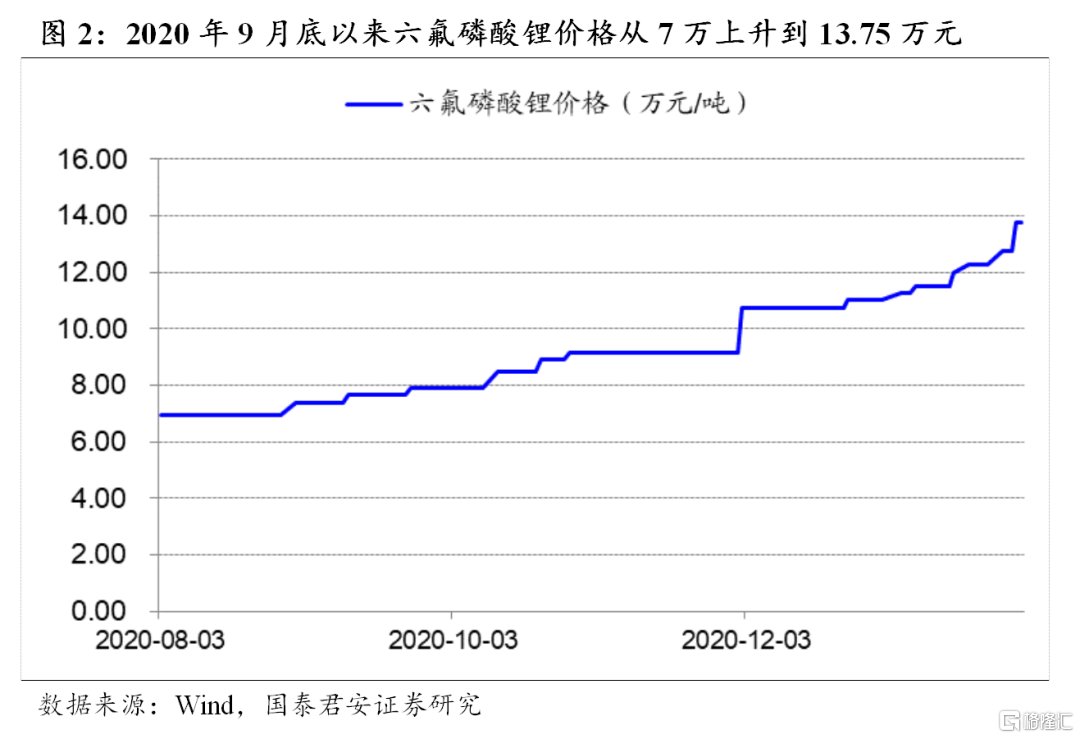

2020年9月以来六氟磷酸锂价格持续上涨,我们预计2021年全年六氟磷酸锂均价将超过16万元/吨,高点将突破20万元/吨。2015-2016年上半年是上一轮六氟磷酸锂价格上涨的周期,随着后续企业纷纷扩产和新增产能的陆续投产,六氟磷酸锂价格持续下跌到不到7万元/吨的价格。自2020年9月以来六氟磷酸锂正在进入新一轮价格上涨周期,价格从不到7万上涨至超过13万的价格;我们认为在供给刚性和需求持续向上的双重拉动下,六氟磷酸锂价格有望持续上涨,我们预计2021年全年六氟磷酸锂均价将超过16万元/吨,高点将突破20万元/吨。

供给端:龙头企业产能集中,短期内新增产能有限。据不完全统计目前全球六氟磷酸锂总产能约为5.6万吨左右,其中天赐材料、多氟多、天际股份合计拥有超过3万吨产能,产能占比达到55%;同时考虑企业扩产建设周期普遍在1.5年左右,短期内新增产能较少。从企业扩产节奏来看2021年新增产能主要集中在天赐材料和多氟多两家龙头企业,我们认为其作为行业龙头拥有较强的定价权,且其新增产能基本集中在下半年释放,考虑调试和爬坡等因素2021年影响有限。

需求端:2021年全球新能源汽车高高增长拉动锂盐需求。2021年新能源汽车仍将保持高增长态势,全球销量有望从2020年的324万辆增长到450万辆以上,对应动力电池出货量有望从2020年193GWH增长到2021年的287GWH;考虑储能和消费电池的需求,则2021年对六氟磷酸锂的需求预计在5.5万吨左右,与供给基本匹配;但是考虑到全球产能中部分产线处于落后产能且部分产线无法全部打满等因素影响,整体供需格局仍偏紧,尤其是龙头企业基本处于供不应求状态。

风险提示:新能源汽车销量不及预期,新产品替代风险。

01 供给需求共振,六氟磷酸锂价格将持续上涨

2020年9月以来六氟磷酸锂价格持续上涨,我们预计2021年全年六氟磷酸锂均价将超过16万元/吨,高点将突破20万元/吨。2015-2016年上半年是上一轮六氟磷酸锂价格上涨的周期,随着后续企业纷纷扩产和新增产能的陆续投产,六氟磷酸锂价格持续下跌到不到7万元/吨的价格。我们认为自2020年9月以来六氟磷酸锂正在进入新一轮价格上涨周期,在供给刚性和需求持续向上的双重拉动下,六氟磷酸锂价格有望持续上涨,我们预计2021年全年六氟磷酸锂均价将超过16万元/吨,高点将突破20万元/吨。

1.1. 供给端:龙头企业产能集中,短期内新增产能有限

行业产能集中,龙头企业拥有较强话语权,且其拥有更低的生产成本。据不完全统计目前全球六氟磷酸锂总产能约为5.6万吨左右,其中天赐材料拥有1.2万吨、多氟多拥有1万吨、天际股份(新泰材料)拥有8160吨;前三家企业合计拥有超过3万吨产能,合计占比达到55%。此外从成本角度来看多氟多和天际股份成本基本处于行业领先地位,同时天赐材料凭借液体六氟磷酸锂节省了结晶和溶解环节,其成本较固态锂盐成本更低;因此我们认为龙头企业产能占比高、成本低的特性使得其在行业上拥有较强的定价权,在供需格局偏紧的背景下价格有望持续上涨。

受环评等因素影响新增扩产周期较长,预计未来1-2年行业仍将处于偏紧状态。六氟磷酸锂作为化工品考虑环评等一系列因素影响,新增产能普遍建设周期在一年左右,同时考虑调试和试生产的工序,整体达产预计要1.5-2年左右时间。

2021年新增产能有限,且均为龙头企业扩产。从2021年的情况来看,新增产能主要集中在天赐材料、多氟多两家龙头企业,其中天赐材料新增2万吨产能将陆续投产,且全部自己使用;而多氟多新增产能预计将在下半年投产,考虑设备调试和产能爬坡等因素我们预计2021年行业整体新增产能投放对市场影响较小。

1.2. 需求端:2021年全球新能源汽车高高增长拉动锂盐需求

2021年全球新能源汽车继续保持高增长态势。根据EV-sales数据显示2020年全球新能源汽车销量为324万辆,我们预计2021年全球新能源汽车销量将突破450万辆,继续保持高增长态势。而在电池方面根据SNE数据显示2020年全球动力、储能电池出货量达到213GWH,预计到2021年整体出货量将达到317GWH,其中动力电池出货量将从2020年193GWH增长到2021年的287GWH。

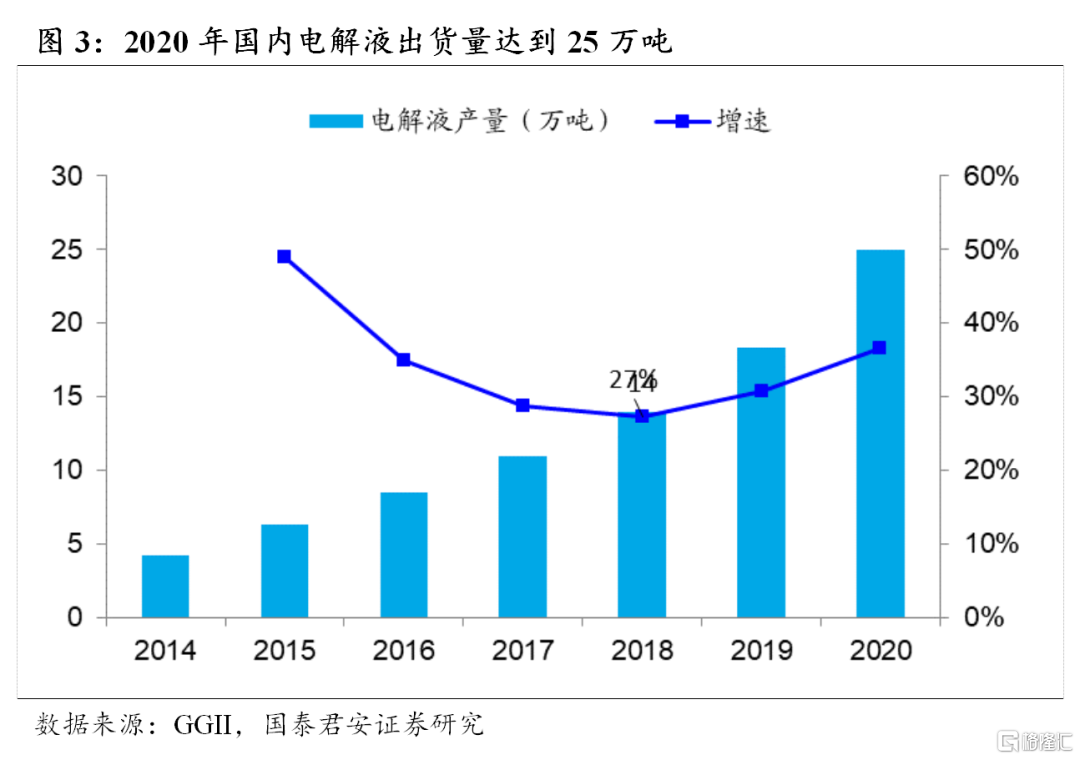

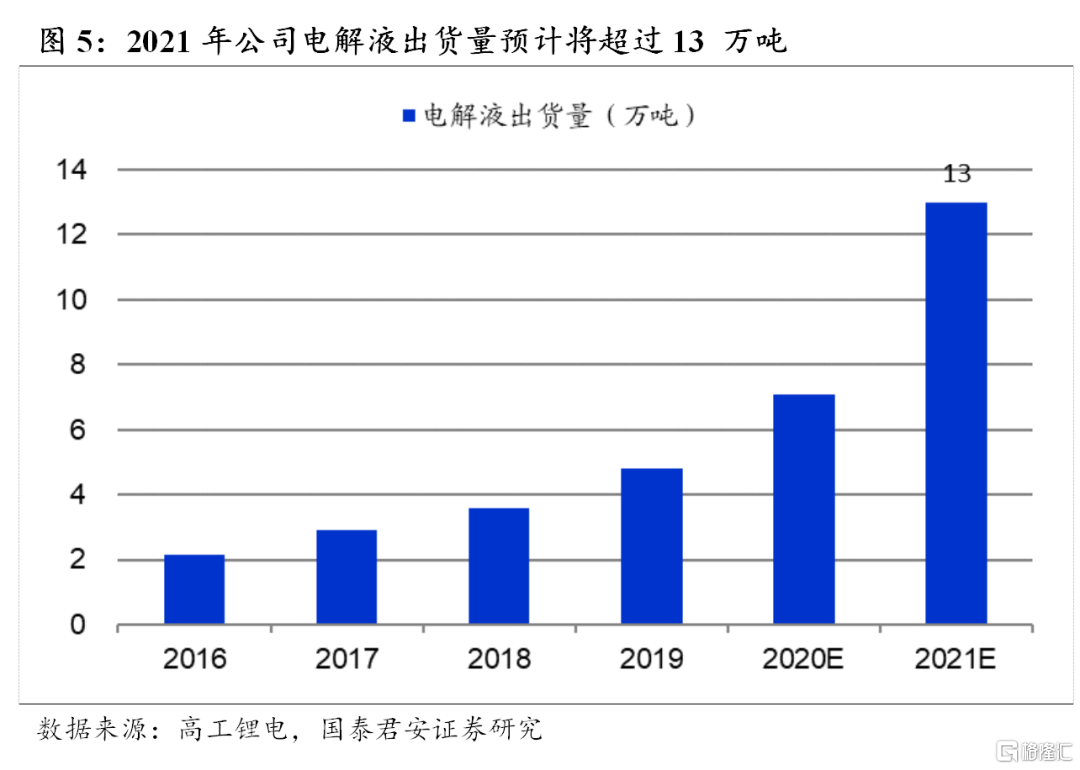

电解液出货量持续向上,拉动六氟磷酸锂需求。2020年中国电解液出货量为25万吨;而从电池装机量来看2020年全球储能和动力电池装机量为213GWH,则对应电解液需求约为25万吨左右,加上消费类电池需求全年电解液需求约为30万吨左右。参考SNE对于2021年全球储能和动力电池装机量预测,预计2021年包含消费、动力、储能在内的电池对应电解液需求将超过45万吨,同比增长50%以上,则对应六氟磷酸锂需求将达到5.5万吨左右,基本与2020年整体产能相匹配。

电解液占电池成本比重相对较低,六氟磷酸锂涨价对于电解液厂而言可以顺利传导。根据鑫锣资讯数据显示,目前方形三元电芯价格约为0.65元/wh,则考虑25%左右毛利率水平则电芯成本为0.48元/wh,按照电解液、六氟磷酸锂的换算关系,根据下表测算可以看出,目前电解液占电芯成本比重在8.7%,六氟磷酸锂占电芯成本比重在3.3%;如果考虑整个电池系统而言,其成本占比更低。因此我们认为后续涨价对电池成本影响整体有限且可控。

02 价格向上周期中,龙头企业业绩弹性较大

2.1. 天赐材料:行业龙头,电解液一体化布局成本优势明显

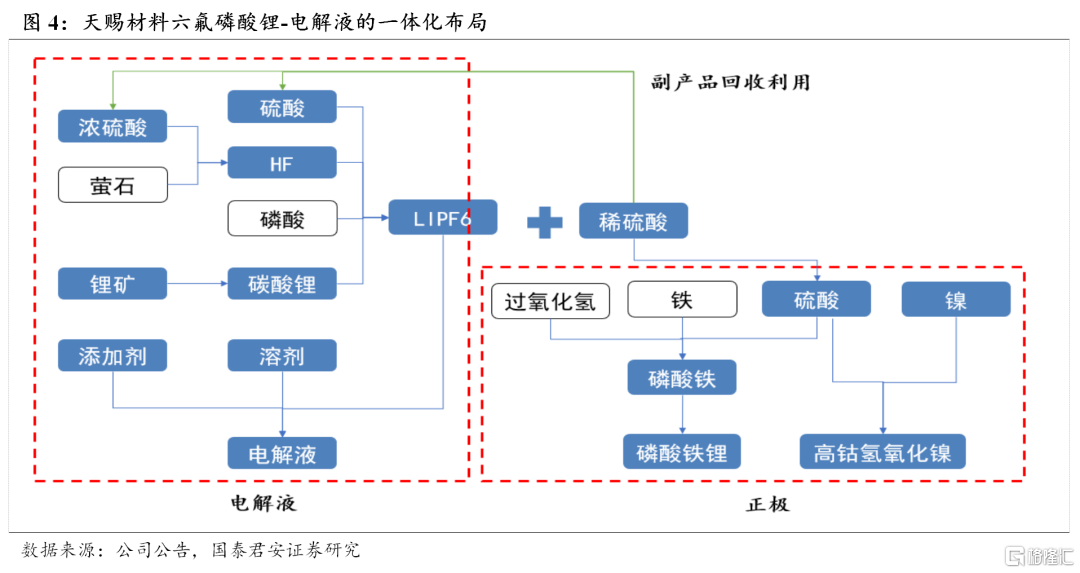

公司围绕电解液上下游积极布局,打通全产业链巩固市场地位。公司以电解液为出发点进行纵向深入和横向延伸,充分渗入产业链的多个环节。公司最初专注于电解液产品的研发生产和销售,而后逐步向上游延伸开始布局选矿、氢氟酸、六氟磷酸锂和硫酸等原材料,并通过收购东莞凯欣进一步扩充公司电解液实力。除此以外,公司还进行横向切入锂电池正极材料领域,目前已具备磷酸铁锂和磷酸铁材料产能。我们认为公司对电解液上游的布局不仅保证了电解液原材料的供应稳定,同时能够享受两个环节的盈利水平。而涉足正极材料则丰富了业务的多样性,也在一定程度上对原有业务产生协同效应。

公司是全球最大的六氟磷酸锂生产商和需求方,6F涨价将为公司带来显著业绩弹性。公司目前拥有3万吨液体六氟磷酸锂(折合1万吨固体六氟磷酸锂)和2000吨固体六氟磷酸锂,并且公司采用液体锂盐由于节省了结晶和溶解环节,其成本较固态锂盐更低。此外还在投资建设6万吨液体锂盐项目(折合2万吨固态锂盐),预计将于2021年年中陆续投产,全部达产后公司6F产能将达到3.2万吨,满足约25万吨电解液生产需求。电解液方面公司2020年电解液出货超过7万吨,预计2021整体出货将达到13万吨以上,随着后续六氟磷酸锂价格的持续攀升,公司整体业绩有望继续上行。

2.2. 多氟多:行业领军企业,新增产能投产带来业绩弹性

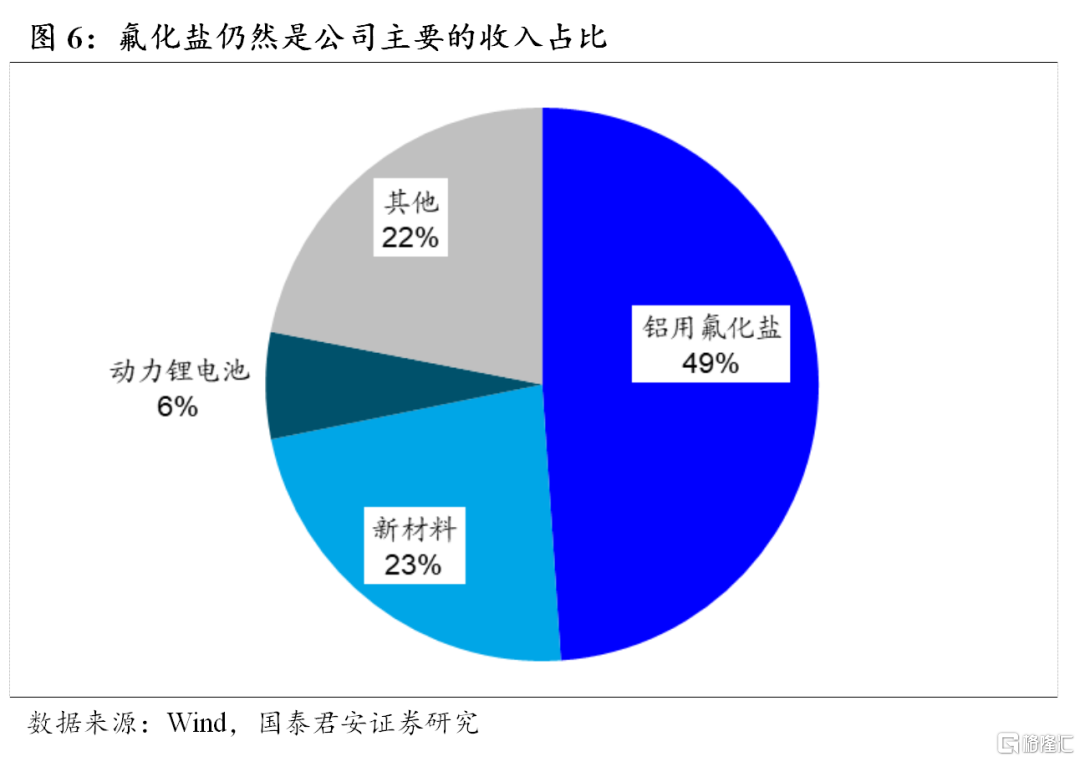

从传统无机锂盐到新能源、新材料多轮驱动的业务布局。公司最初以无水氟化铝、冰晶石等业务起家并逐步拓展到新材料和新能源领域:1)新材料:公司主要生产六氟磷酸锂和电子级氢氟酸,其中六氟磷酸锂下游客户包括比亚迪、杉杉股份、天赐、新宙邦等主流电解液企业,电子级氢氟酸也已经成功打开国际市场实现了批量出口。2)新能源:公司主要生产三元软包电池。从收入占比来看氟化盐依然是公司主要收入来源,占据50%左右的收入占比,新材料占比达到23%。

六氟磷酸锂产能业内领先,新增产能投产带来业绩弹性。公司目前拥有10000吨六氟磷酸锂产能,且还与云天化成立公司生产包括六氟磷酸锂在内的相关产品,预计在2021年下半年公司将新增5000吨六氟磷酸锂产能,随着新增产能的投产以及较好的产品价格,公司业绩弹性有望进一步增强。此外公司还积极布局新型锂盐项目,双氟磺酰亚胺锂(LiFSI)产能逐步释放,销量稳定增长;二氟草酸磷酸锂、双乙二酸硼酸锂等产品也已实现量产销售,正在进行市场推广,随着公司此前布局的新型锂盐的陆续上市,公司在电解液原材料领域的竞争力有望进一步提升。

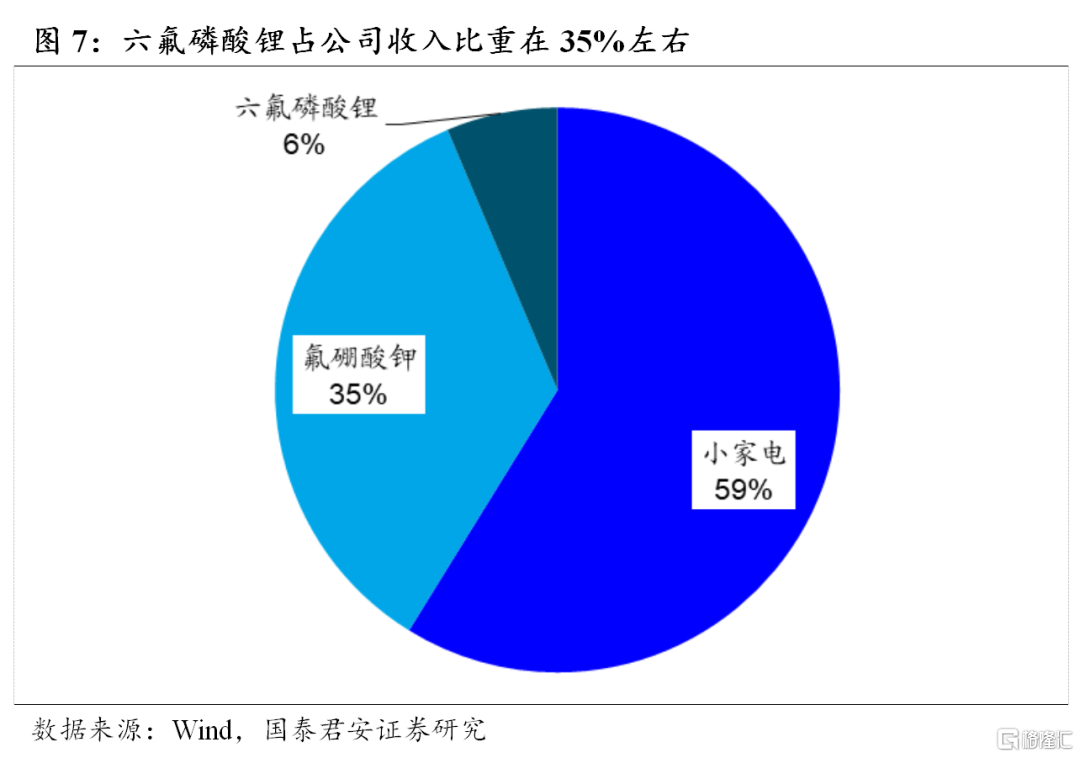

2.3. 天际股份:2021年量价提升享受戴维斯双击

锂电材料业务成为推动公司成长的主要动力。公司目前业务主要包括锂电材料和家电业务两大类:1)锂电材料业务主要是由全资子公司新泰材料来完成,主要产品包括六氟磷酸锂等化工产品;2)家电业务主要包括陶瓷烹饪家电、电热水壶等小家电产品。从收入结构来看目前六氟磷酸锂占收入比重达到35%,我们预计随着公司后续六氟磷酸锂产能的扩张和价格的上升,其占收入比重将进一步上升。

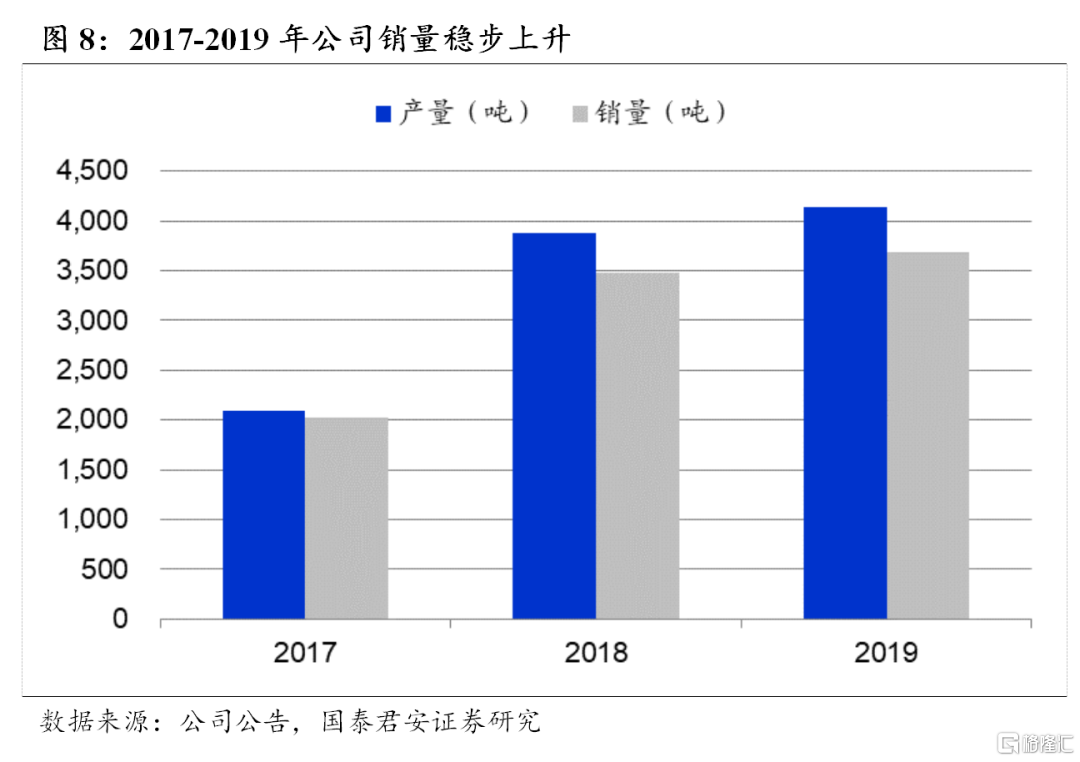

2021年出货量将显著上升,价格与成本双重改善有望带来较大业绩弹性。公司目前拥有8160吨六氟磷酸锂产能,2019年销量为3690吨,整体产能产能利用率不到50%;预计2020年出货量将有所上升,但整体产能利用率仍处于较低位置。我们认为目前来看龙头六氟磷酸锂企业基本保持满产状态,2021年公司产能利用率将接近100%,生产成本将显著降低;同时2021年价格较2020年也将有显著上升,价格与成本的双重催化将为公司带来显著的利润弹性。

03 风险提示

新能源汽车销量不及预期。六氟磷酸锂下游产品电解液主要是应用于新能源汽车动力电池,如果2021年新能源汽车销量不及预期,则会影响六氟磷酸锂产品需求,从而影响行业供需格局以及后续产品涨价力度,影响行业公司业绩。

新产品替代风险。目前动力电池技术仍处于不断进步之中,以LIFSI为代表的新型锂盐和固态电解质都可能会对六氟磷酸锂的使用存在一定的替代作用,如果下游技术突破进度较快,则同样可能影响六氟磷酸锂需求,进而影响行业供需格局。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员