时隔半年左右,作为国内汽车租车(以下简称“租车”)市场的龙头神州租车(0699.HK)的这场股权出让交易,最终以MBK Partners(安博凯)的入局私有化而成定局。

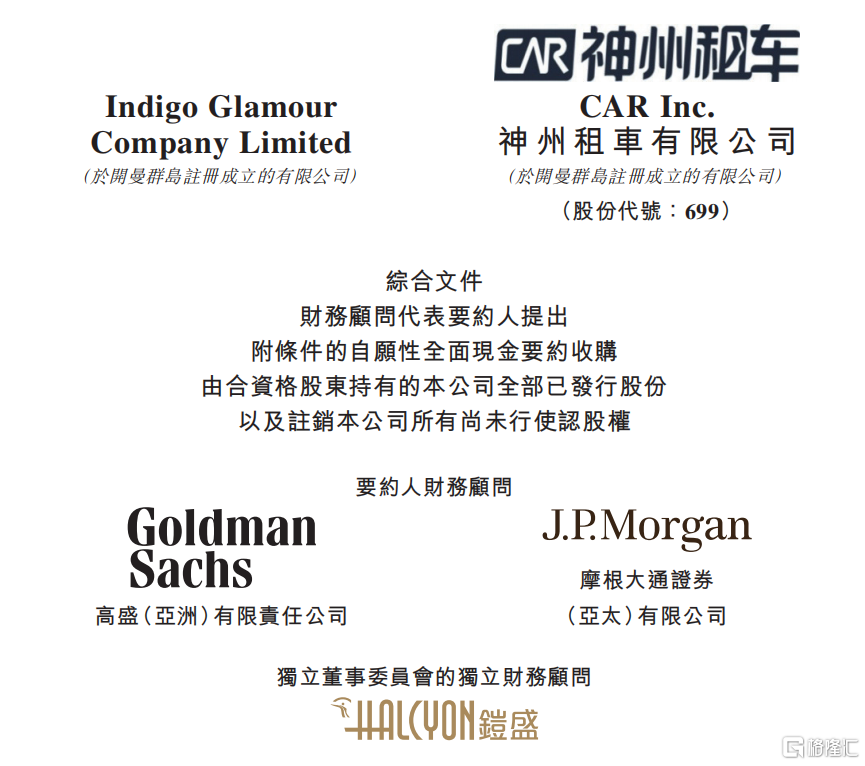

1月31日,Indigo Glamour Company Limited与神州租车发布了关于附条件的自愿性全面现金收购要约的综合文件,Indigo Glamour Company Limited作为要约人提出自愿性全面现金要约,以收购由合资格股东持有的该公司已发行股本中全部发行在外股份,及注销所有尚未行使认股权,要约期自2月1日开始至2月22日下午四点。其中,Indigo Glamour Company Limited系安博凯直投基金Fund IV全资拥有。

自去年4月8日,神州租车控股股东神州优车宣布出售其所持的神州租车股权以来,引来吉利、携程、上汽以及北汽集团等多方关注和介入,价格也一路水涨船高。在外界看来,神州租车毫无疑问是块肥肉。

众所周知,神州租车是神州系大出行版图的重要组成部分之一。2020年可谓是其“水逆之年”,受瑞幸财务造假事件牵连,神州租车股价大跌,随后其发布澄清公告,与瑞幸咖啡划清界限,股价迅速实现反弹。同时受疫情重锤,出行需求锐减,经营明显承压。不可否认的是,神州租车的市场占位领先,但仍然面临一些严峻的挑战。

尽管神州系的话题不断,市场对神州租车的“新入主”角色的讨论与猜想也是乐此不疲,但从目前形势来看,MBK Partners(安博凯)倒是其不错的归宿。

一个来头不小的私募巨头

国内投资者可能不太熟悉,安博凯其实来头不小。公开资料显示,创立于2005年的安博凯是亚洲最大的私募股权基金之一,管理资本超过230亿美元,专注于北亚市场。在过去的15年里,安博凯一直保持着强劲的业绩表现。其41家投资组合公司总营收超过441亿美元。

安博凯投资涉及消费与零售、电信与媒体、金融服务、保健、物流及工业等行业。与此同时,其在汽车租赁行业也有丰富的投资经验,曾投资包括国内领先的汽车租赁公司一嗨租车(少数股权),以及韩国最大的汽车租赁企业KT Rental。其中,以KT Rental这个项目为例,安博凯通过为其引入了多元化的商业模式,使KT Rental的产品和客户服务更加全面,进而提升KT Rental的企业价值。

具备雄厚资金实力、汽车租赁行业及亚洲本土市场投资经验的复合背景的安博凯,也引发了外界对于这场联姻未来的期待和遐想。

拥抱安博凯,神州租车终结“水逆”?

1.增强资金与信用背书,保障持续融资能力

为了形成规模效应,神州租车近几年来持续扩大车队规模,不可避免地推高了财务杠杆带来的压力。在去年疫情之下,整体出行需求锐减,同时还要面对门店、人员工资、维保费用等刚性的固定支出,经营压力可想而知。当然,神州租车也采取了多项举措来应对,重点在于保障现金流稳定。在这方面,神州租车还是做得不错的。据公司2020年中报显示,实现自由现金流流入为19.32亿元,较上一年同期增长329%。

(来源:公司文件)

由于汽车租赁行业属于典型的重资产行业,涉及业务网点建设、车辆购置和更新及市场推广,决定租赁企业在持续经营和未来的规模扩张中,需要持续大量的资金投入,关键考验的是企业的持续融资能力。

而相对于海外市场,国内组汽车租赁企业的融资渠道更为单一,普遍依赖于商业银行,且门槛较高,较多中小型企业难以通过银行渠道获取融资,部分可能会转向高利率的民间融资,进而增加成本,最终影响自身与行业规模的良性扩张。

神州租车虽拥有上市平台优势,但目前的股票流动性难以满足自身持续发展的需求。公告指出,截至最后交易日前6个月(含最后交易日),神州租车股份的日均交易量仅占最后交易日已发行流通股总数的约0.54%。

而今年,神州租车将面临部分债券即将到期,其中包括3亿美元债券将于2021年2月11日到期,7.5亿人民币债券将于2021年4月4日到期。

在难以通过上市渠道获取资金的情况下,安博凯入主,将直接带来流动性的补充,并有助于进一步保障其持续融资能力。

2.利于不断创新提升竞争力,推动行业整合可期

随着共享经济的退潮,国内汽车租赁市场已由蓝海转变为红海。根据报告显示,现阶段汽车租赁企业达7000家,其中过半数企业集中于北、上、深等一线城市。在长租领域,CR10不足20%;短租市场集中度相对更高,神州租车占据40%-45%的市场份额。但相比海外成熟市场,国内租车市场的集中度、行业渗透率和企业规模都有提升空间。

(来源:头豹研究院)

身处行业增速放缓及竞争激烈的市场环境,尽管神州租车作为实体店模式的领军企业之一,但也一直面临着新进入者的挑战与威胁,包括网约车平台、大型在线旅游或消费代理平台(OTA)以及主机厂等新产业链各路资本,尽管公司通过推进业务数字化和自动化升级及更具“侵略性”的市场策略来应对行业不利环境的影响,但财务表现持续承压。

顾名思义,为了能在激烈的行业竞争环境中维持持续的领先优势,神州租车必须不断地在技术和商业模式上进行创新,以确保提供持续、优质的出行服务体验,最终达到开源节流的目的。这方面持续的资金投入显然亦是必不可少的,而安博凯不仅能完成资金上的补位,同时由于其手握汽车租赁行业的优势资源,加上对于本土市场的投资理解,有助于推动神州租车对行业的进一步整合。

据了解,在完成与控股股东(神州优车)股份交割的同时,安博凯就任命了两名非执行董事---安博凯合伙人兼大中华区联席负责人于洪飞、安博凯业务合伙人严旋。资料显示,两人分别在私募、投行及企业管理层面拥有丰富经验,或将为神州租车拓宽外部融资渠道,提升运营大有助力。

3.利于稳定股权结构,老股东获更具吸引力的退出渠道

除了在神州租车的长期发展中提供资源支持外,安博凯的入主及全面私有化的落地,也将利于公司股权结构的稳定,有助于公司实现稳固的业务运营与发展,增强员工对公司的认可和信心,从而改善第三方评级机构对公司前景、偿债能力以及未来筹集资金能力的综合评价。

此外,对于神州租车的老股东而言,安博凯以更具吸引力的出价发起全面私有化,无疑为其提供了一个更为有利的变现退出渠道,实现股东利益最大化。根据要约公告显示,股份要约价为4港元/股,较最后交易日(即2020年11月13日)收市价3.25港元溢价约17.99%;较最后交易日起算,往前30个交易日每日收市价均价2.63港元/股溢价约52.17%。

鉴于上述,安博凯与神州租车在多方面高度契合。而对于引入安博凯可能带来的“活水”效应,神州租车方面也持明显乐观态度。据悉,神州租车管理层和董事会表示支持此次要约,欢迎安博凯承诺对技术和创新进行投资,支持公司的业务转型。根据综合文件中披露的信息显示,要约已获得公司发行股本47%的支持,其中包括最大股东联想控股的26.55%不可撤销承诺和早前从股东神州优车手中收购的20.86%股权。能够成功得到主要股东的支持足以也足以证明MBK Partners(安博凯)给神州租车股东的要约价格是具吸引力的。

据悉,目前安博凯投资团队正与管理层密切合作,制定今后的整体战略,优化资本结构,在运营、控制和公司治理方面采用全球最佳实践,并寻求战略增长机会,以创造长期价值。

尾声

归根结底,安博凯手握丰富的资金和行业资源,神州租车坐拥领先的市场和车队规模,或许正是成就双方这场久违的联姻的关键所在。

目前双方的交易局面已基本锁定。据了解,安博凯已经获得完成要约所需的中国反垄断审查的无条件批准,并已于今年1月25日,与神州租车共同宣布,要约所有先决条件已经满足。

而选择拥抱安博凯的神州租车,是否迎来新的发展阶段,还未可知。此外,以电动化和智能化为标志的新一轮汽车大变革浪潮,正催生新的汽车产业链投资机遇期,具备优势卡位的龙头企业大概率将占得先机。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员