机构:中信证券

评级:买入

目标价:56.10 港元

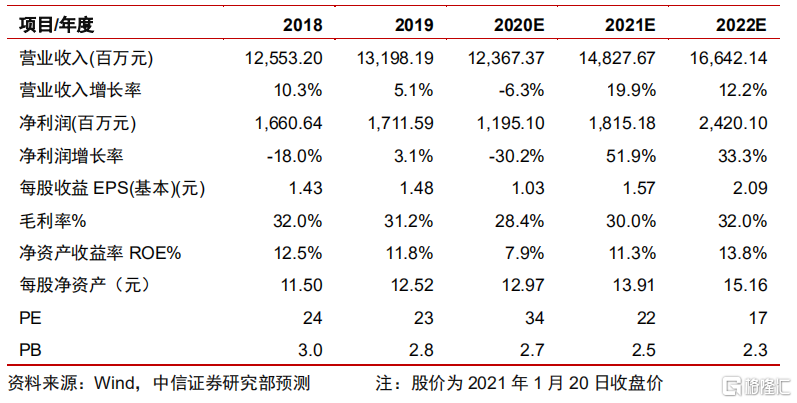

公司是全球最大的汽车外饰件供应商之一,电动化、智能化相关产品布局开始收获:铝电池盒有望于 2025 年实现“百亿”目标,雷达罩和发光标牌等创新外饰产品落地顺利。公司拟于 A 股发行股份,助力主营业务长远发展,未来成长空间可期。上 调公司 2020/21/22 年 EPS 预测至 1.03/1.57/2.09 元,给予 2021 年 30 倍 PE 的估值,对应目标价 56.10 港元,维持“买入”评级。

▍公司是全球领先的汽车外饰供应商。2020 年上半年,公司实现营收 48.5 亿元,同比-20.9%;实现归母净利润 3.9 亿元,同比-55.9%。公司上半年营收和净利润显著下滑,主要系受全球疫情影响。公司是全球最大的汽车外饰件供应商之一,且不断拓展铝合金电池盒、ACC 盖板和发光标牌等创新产品。2020 年上半年,公司新业务承接订单达 51 亿元,创下历史新高;且其中创新产品的占比达到 63%,同为历史新高。2020 年 12 月 1 日公司发布公告,拟于 A 股发行不高于已发行股份 15%的新股,募集资金计划用于主业拓展,为未来发展蓄力。

▍公司电池盒新业务,目标打造“新百亿”。电池盒是新能源汽车动力电池的承载件,根据我们测算,全球铝电池盒 2019 年行业规模约为 71 亿元,2025 年有望达到 400亿元,6 年 CAGR 为 34%。行业主要参与者有本特勒、凌云股份和华域汽车等。公司 2017 年开始进军铝电池盒市场,并于 2019 年提出了 2025 年电池盒营业额达到100 亿元的目标。公司已经获得大众、宝马、戴姆勒、本田等全球主流整车厂的铝电池盒订单,且根据公司测算,目前公司为全球铝电池盒在手订单金额最大的供应商。公司国内安吉、郑州等生产基地已经投产,欧洲塞尔维亚工厂目前正在建设当中,铝电池盒全球布局逐渐完善。

▍公司新兴外饰业务,快速放量增长。随着汽车电动化、智能化的不断发展,外饰系统的设计也在不断发生变化:电动汽车不再需要进气格栅,前脸设计需要新元素替代;汽车搭载的毫米波雷达要求覆盖外饰具有良好的透波性,甚至需要加热和清洗功能。我们预计毫米波雷达罩行业 2025 年规模有望达到 97.3 亿元,5 年 CAGR 为40%。2020 年 6 月,公司与全球雷达龙头德国海拉集团签署了合资协议,共同研发、生产和销售雷达罩和发光标牌产品。敏实海拉合资企业落户浙江嘉兴,2020 年下半年开始投产,未来还将进一步加大雷达罩的产能投入,以满足新订单需求。

▍风险因素:合资公司建设低于预期;中国及全球乘用车销量不达预期;整车厂大幅压价导致产品毛利率下降;新产品开发速度低于预期。

▍投资建议:公司是全球最大的汽车外饰件供应商之一,电动化、智能化相关产品布局开始收获:铝电池盒有望于 2025 年实现“百亿”目标,雷达罩和发光标牌等创新外饰产品落地顺利。公司拟于 A 股发行股份,募资助力主营业务长远发展,未来成长空间可期。上调公司 2020/21/22 年净利润预测至 11.95/18.15/24.2 亿元(原预测为11.05/15.62/18.88 亿元),对应 EPS 预测 1.03/1.57/2.09 元,给予 2021 年 30 倍PE 的估值,对应目标价 56.10 港元(港币兑人民币汇率为 0.8343),维持“买入”评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员