01

银行荣,万股枯的景象又在大A上演。其中,近5000亿盘中的邮储银行盘中强势涨停,收涨8.4%,非常抢眼。另外,成都银行大涨7%,兴业银行大涨6.4%,招商银行一度逼近涨停,收盘大涨4.3%。

(银行板块涨幅统计,来源:Wind)

其实,银行ETF早从1月6日便开始上攻,最近8个交易日累计上涨近9%。其中,招商银行大涨21%,兴业银行大涨20%,邮储银行、平安银行、杭州银行大涨超15%,宁波、建行均大涨超8%左右。这些涨幅靠前的个股基本上市经营不错的银行,尤其是零售之王的招行。

(银行涨幅统计,源:Wind)

不过,在1月4-5日,银行ETF两日还累计下跌超过3%,并且是在A股大盘猛涨特涨的大背景下发生的。银行被重捶的主要原因是央行放大招出政策,要压制与规范银行的房贷业务规模占比。

(来源:央行官网)

银行被捶了2天,为何会这么之快掉转桥头,开启集体大涨模式呢?是市场风向变了吗?

02

银行这一波行情,一定程度上取决于前期激进上攻板块的抱团瓦解,包括白酒、新能源车、光伏等等。

1月6日,银行开启上涨模式。同一天,前期被疯狂爆炒的白酒、新能源车、光伏崩了一小波。我们从酒ETF走势图可以看出一些端倪来:

(酒ETF走势图,来源:Wind)

新能源汽车行业同样如此。1月6日,新能源车ETF重挫1.5%,第二天股价反包,第三天赶顶暴跌,接下来短短5个交易日内跌幅将近6%。

(新能源车ETF走势图,来源:Wind)

从行业板块轮动来看,市场主力资金在6日当天就已经先知先觉去到低估值行业了。只不过,银行板块又被主力资金选中了。

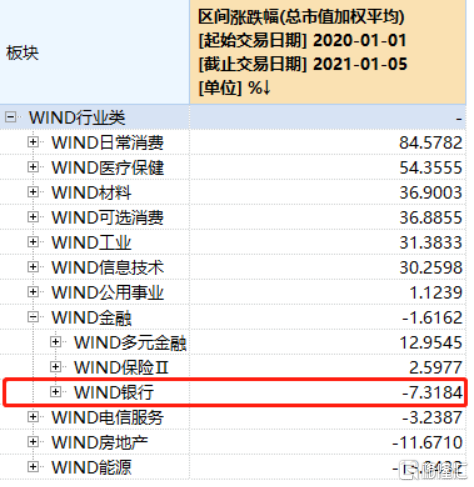

在被选中之前,银行跌跌不休了1年多时间。从去年初至今年1月5日,银行板块累计下跌超过7%,跌幅仅次于房地产和能源板块。期间,渝农商行累跌超30%,5家银行跌幅超20%,19家银行跌幅超过10%。银行整体表现很差劲,与亮眼的大盘形成鲜明的反差。

(主力板块涨跌幅统计,来源:Wind)

截止到1月5日,银行整体估值被压得很低。据Wind统计,宁波银行、厦门银行、招商银行位列37家银行估值排名前3。厦门银行是次新股,从11月份开始爆炒,当前估值水平处于高位,与自身经营实力不太匹配。其次是宁波和招行,不管是利润增速、还是坏账率、坏账拨备覆盖率、净息差等核心经营指标均表现良好,位列37家银行前列,估值其实是正常合理的。

(银行PB统计,来源:Wind)

不过,大部分银行都呈现了一定的低估状态。当时,建行PB为0.7037、工行PB为0.6864,农行PB更是只有0.5975。这3家国有大行的经营水平在所有上市银行中属于中等偏上,但估值却排名中等偏下,存在较大的估值修复空间。对了,不要忘记,建工农每年的分红大致为30%左右,股息率分别为5.2%、5.1%、5.8%。

热门行业板块抱团瓦解,市场风险偏好收敛,银行估值又相对偏低,是市场主力资金轮动到该板块的重要的逻辑。

03

从去年二季度开始,中国经济呈现出强势复苏的态势,那么银行的业绩增长其实是跟随宏观经济一起起来的,或者说是边际改善的。

1月8日,上海银行率先公布2020年全年业绩。据披露,去年总营收507.5亿元,同比增长1.9%,归母净利润为208.85亿元,同比增长2.9%。单季度来看,Q4营收增速10.8%,归母净利润为48.1%,而Q3增速分别为-4.77%、-30.55%。可见上海银行四季度业绩环比改善非常明显,引发了银行投资者的关注。

(上海银行财务数据表现,来源:Wind)

1月14日,兴业银行、招商银行相继公布2020年全年业绩。其中,兴业全年归母净利润同比增速从前三季度的-5.5%提升至1.2%,招行利润增速也由前三季度的-0.8%提升至约4.8%。单季度来看,兴业、招行Q4同比增速也分别达34.6%、32.7%,而Q3的增速分别为1.33%、0.71%。

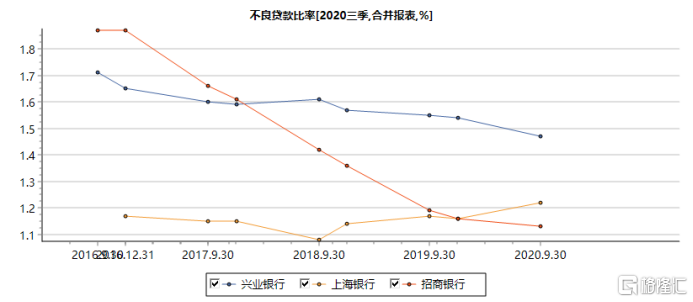

核心经营指标中,不良贷款比率方面,截止2020年末,招商银行仅仅1.07%,环比三季度末下滑0.06个百分点,较年初下滑0.09个百分点,创下2014年以来新低。

(三家银行不良贷款比率表现,来源:Wind)

兴业银行不良贷款率为1.25%,环比三季度末大幅下降0.27个百分点,创2015年年中以来新低。另外,单季度不良贷款余额也压降71.2亿元,环比降幅达12.5%。

上海银行年末不良贷款率为1.22%,环比持平,但相对于年初提升0.06个百分点,但总体资产质量表现保持相对稳定。

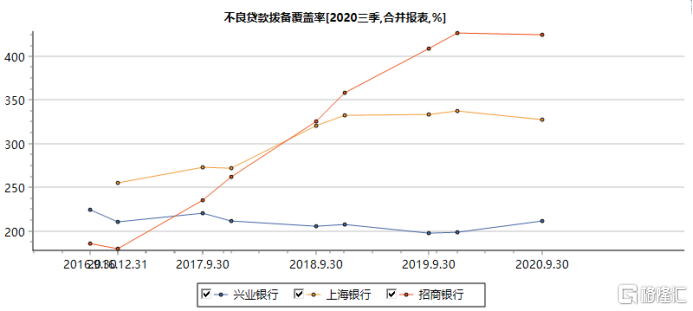

坏账拨备覆盖率方面,截止2020年末,招商银行接近440%,相较于三季度再度提升了13个百分点,又藏了不少利润。资产质量指标继续改善,并维持上市银行绝对领先的水平。

(三季银行不良贷款拨备覆盖率表现,来源:Wind)

兴业银行期末拨备覆盖率218.83%,环比提升了7.1 个百分点,较三季度的下降趋势实现了拨备水平的止跌回升。而上海银行拨备覆盖率为321.38%,环比三季度下降6.69个百分点,表现相较于前两家银行要弱得多。

总体而言,兴业、招商四季度利润大幅提升,且资产质量还有一定程度的改善且大超市场预期,对板块趋势有重大指向意义。这是今日银行板块全体爆发的重要导火索之一。

04

今日,邮储银行A股一度涨停,H股一度暴涨16%,亮瞎了银行投资者的双眼。邮储飞涨,股神巴菲特在中国的继承人李录笑开了花。

(邮储银行股价走势图,来源:Wind)

近日,根据港交所的披露,李录通过他的喜马拉雅基金大约出资43亿港币在港股仓邮储银行10亿股。12月18日,Himalaya Capital Investors, L.P.及Himalaya Capital Management LLC、Li Lu(李录)等相关主体对其进行加仓,变动后持股比例达到5.06%。

从12月21日(18日后一个交易日)开始算起至今,邮储H股已经大涨近25%。如果按照这个收益率来计算的话,李录掌托的基金已经浮盈超过10亿港币,赚得盆满钵满。

当然,邮储股价大涨,也是估值修复的一个逻辑。12月中旬,邮储H股PB仅为0.54倍,当前提升到0.6倍,刚刚回归到最近几年估值下线的位置,仍然处于偏低的水平。

(邮储银行PE走势图,来源:Wind)

不过,邮储银行在30多家上市银行中,经营水平中规中矩,不算太好,PB常年低于1算是正常的状态。

对于银行板块而言,配置的大方向仍然是经营水平良好的招行、宁波等龙头,不过当前的估值已经回升到合理水平以上。此外,工行、建行、农行等大行经营水平不差,且估值仍然处于低估的状态,还具有不错的股息率,具备一定的配置价值。

尤其注意的是,投资银行股,不要掉入估值陷阱中去。经营水平低的银行,诸如华夏银行、交通银行、民生银行,PB虽然只有0.35、0.43、0.45倍,但仍然不值得投资,因为它们的经营水平太差,沦为垃圾银行股,未来将面临长期的股价低迷。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员