作者:明明

来源: 明晰笔谈

核心观点

2021年1月12日,央行发布2020年12月金融数据,2020年12月新增人民币贷款12600亿元,预期12100亿元,前值14300亿元;社会融资规模增量17200亿元,前值21343亿元;12月M2同比+10.1%,预期+10.7%,前值+10.7%,M1货币供应同比+8.6%,前值+10%,M0货币供应同比+9.2%,前值+10.3%。

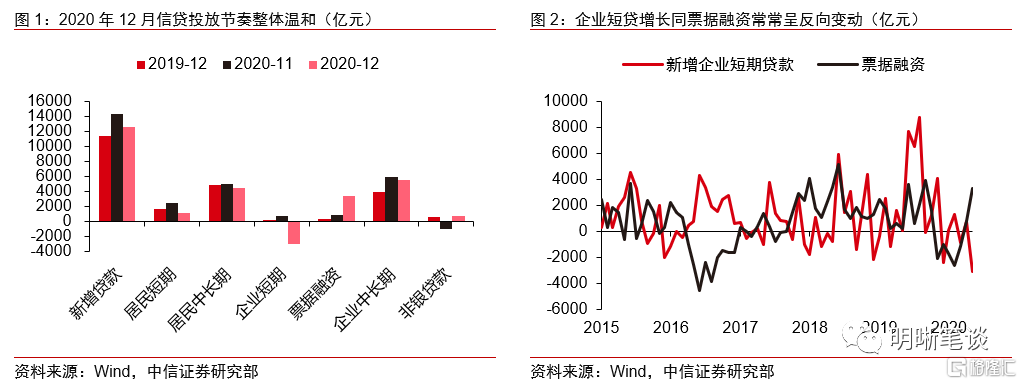

全年信贷增量贴近“20万亿信贷锚”。从2020年全年社融口径信贷看,全年人民币贷款增量为20.03万亿元,贴合6月央行易纲行长在陆家嘴论坛上“全年人民币贷款新增近20万亿元”的政策预期。从12月银行间流动性看,随着年末时点临近央行加大货币政策工具呵护力度,银行存单的价格也从高点回落,银行负债端吃紧的问题实际上有所缓解。参考过往经验,信贷投放量往往同当月央行中长期流动性投放呈正相关,12月流动性的边际转好应当放松了信贷投放的约束。但在年末时点信贷投放增长实际上比较温和,可能受到银行信贷额度不足的制约:①12月居民中长贷同比增量已经由正转负,但从近期房地产销售数据看,大中城市商品房成交面积仍然维持温和增长的态势,推测部分按揭信贷的供给有所延后;②企业中长贷增长较稳,但同比增量也小有下滑,这可能也与信贷条件边际有所收紧相关;③从财政存款变动看,12月财政存款支出力度有所减弱,基建相关信贷需求或有下滑;④社融口径信贷全年增量恰好与20万亿元持平。票据融资分流部分企业短贷需求。从最新公布的物价数据看,PPI仍然维持强势,企业利润的不断转好降低了企业短贷的需求;同时年末流动性宽松或带动年末票据贴现利率的下行,也对企业短贷需求产生了一定的分流,若将二者加和看,年末企业短期“信贷”同比变化不大。票据融资同比好转明显,或受贴现利率走低的提振。

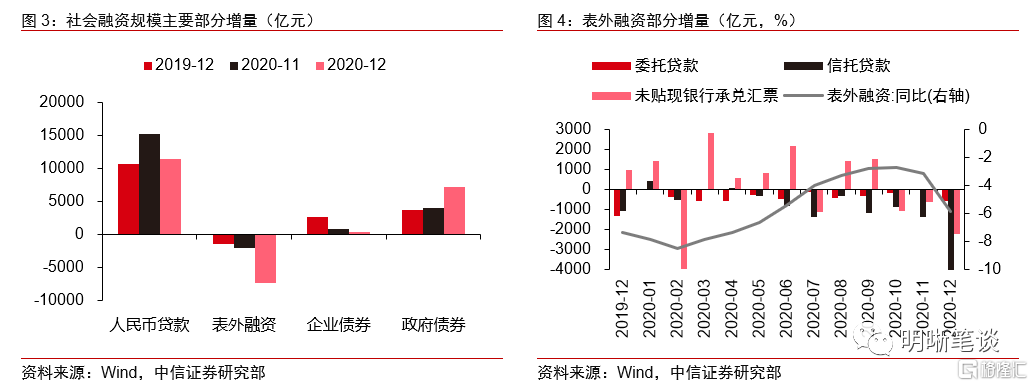

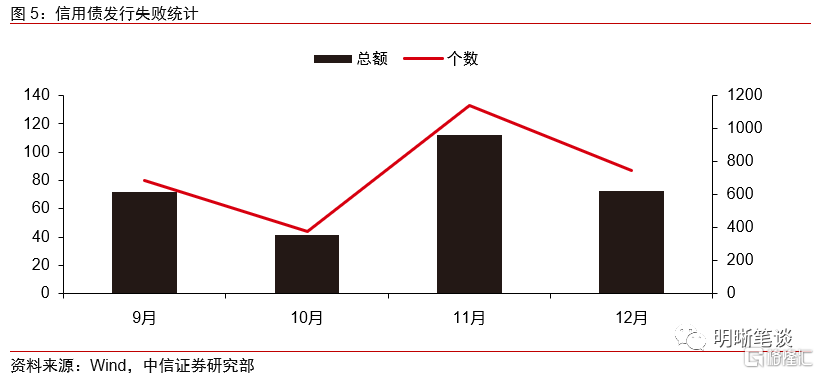

社融投放继续减速。12月表外融资总规模下滑明显,信托贷款或仍受行业监管收紧的压制,未贴现承兑汇票与表内票据贴现呈此消彼长态势。企业债券12月净融资403亿元,同比少增2222亿元:相关信用事件仍对企业债券融资造成一定压力,从近期信用债发行失败的统计看,11月后信用债发行失败案例数以及相关债券总额明显上升;同时年末时点的信用债到期量有所增加,并且连续下行的债券市场收益率也将部分企业发债融资需求延后。12月政府债券增7156亿元,同比多增3418亿元,财政融资仍是12月社融增长的主要贡献因素。非金融企业股票融资同比多增694亿元,“存款类机构资产支持证券”以及“贷款核销”两项数据本次暂未公布。

财政与企业债融资因素拉低M2增速。12月财政存款环比减9540亿元,同比少减1245亿元:受财政部“坚决防止年底突击花钱”的政策引导(《财政部关于坚决防止年底突击花钱统筹做好2020-2021年预算收支平衡有关工作的通知》),12月财政存款投放力度不及往年同期。推测财政支出力度的下降以及企业债券融资的受限对M2增速产生了一定下拉作用。

债市策略:12月信贷增速边际维稳,全年增量贴近政策层目标,企业资本性开支力度仍存但短期融资需求未有明显增长,整体上看部分信贷投放仍受额度限制。前期社融增长拐点进一步确认,部分分项同比少增明显。M2增长有所放缓,可能受到财政投放力度不及往年以及企业债券融资较低的限制。展望后市,近期出台的房地产集中度限制政策或讲降低信贷投放的节奏,同时“不急转弯”的政策态度或讲使得流动性仍然维持宽松,预计十年期国债收益率将逐步向MLF利率靠拢。

正文

2021年1月12日,央行发布2020年12月金融数据,2020年12月新增人民币贷款12600亿元,预期12100亿元,前值14300亿元;社会融资规模增量17200亿元,前值21343亿元;12月M2同比+10.1%,预期+10.7%,前值+10.7%,M1货币供应同比+8.6%,前值+10%,M0货币供应同比+9.2%,前值+10.3%。对此,我们点评如下:

全年信贷增量贴近“20万亿信贷锚”

12月人民币贷款增加12600亿元,同比多增1200亿元,同比增速录得+12.8%。

企业中长贷增长温和,居民中长贷增长偏弱。观察中长期信贷,12月中长期贷款增9892亿元,同比多增1090亿元:住户部门中长贷增4392亿元,同比少增432亿元;企业部门中长贷12月增5500亿元,同比多增1522亿元。从2020年全年社融口径信贷看,全年人民币贷款增量为20.03万亿元,贴合6月央行易纲行长在陆家嘴论坛上“全年人民币贷款新增近20万亿元”的政策预期。从12月银行间流动性看,随着年末时点临近央行加大货币政策工具呵护力度,银行存单的价格也从高点回落,银行负债端吃紧的问题实际上有所缓解。参考过往经验,信贷投放量往往同当月央行中长期流动性投放呈正相关,12月流动性的边际转好应当放松了信贷投放的约束。但从年末时点信贷实际增长看,信贷投放增长实际上比较温和,我们认为部分信贷可能受到银行信贷额度不足的制约:①12月居民中长贷同比增量已经由正转负,但从近期房地产销售数据看,大中城市商品房成交面积仍然维持温和增长的态势,推测部分按揭信贷的供给有所延后;②企业中长贷增长较稳,但同比增量也小有下滑,这可能也与信贷条件边际有所收紧相关;③从财政存款变动看,12月财政存款支出力度有所减弱,基建相关信贷需求或有下滑;④社融口径信贷全年增量恰好与20万亿元持平。

票据融资分流部分企业短贷需求。观察短期信贷,企业短贷12月减3097亿元,同比多减3132亿元。从最新公布的物价数据看,PPI仍然维持强势,企业利润的不断转好降低了企业短贷的需求;同时年末流动性宽松或带动年末票据贴现利率的下行,也对企业短贷需求产生了一定的分流,若将二者加和看,年末企业短期“信贷”同比变化不大,仅仅同比少增了约50亿元。居民部门短贷12月增1142亿元,同比少增493亿元:居民各期限信贷同比增量继续走低。企业票据融资12月增3341亿元,同比多增3079亿元:票据融资同比好转明显,或受贴现利率走低的提振。

社融投放继续减速

12月社融增量为17200亿元,同比少增4821亿元;社融同比增速——13.3%,增速较上月降0.3PCT,增速拐点进一步确认。

信用事件余波犹在,财政融资节奏依旧不低。对实体人民币贷款增量11447亿元,同比多增677亿元。表外融资总规模有所压降:委托贷款降559亿元,同比少减757亿元;信托贷款减4601亿元,同比多减3509亿元;未贴现银行承兑汇票减2215亿元,同比多减3166亿元。12月表外融资增量同比减5919亿元,12月表外融资总规模下滑明显,信托贷款或仍受行业监管收紧的压制,未贴现承兑汇票与表内票据贴现呈此消彼长态势。企业债券12月净融资403亿元,同比少增2222亿元:相关信用事件仍对企业债券融资造成一定压力,从近期信用债发行失败的统计看,11月后信用债发行失败案例数以及相关债券总额明显上升;同时年末时点的信用债到期量有所增加,并且连续下行的债券市场收益率也将部分企业发债融资需求延后。12月政府债券增7156亿元,同比多增3418亿元,财政融资仍是12月社融增长的主要贡献因素。非金融企业股票融资同比多增694亿元,“存款类机构资产支持证券”以及“贷款核销”两项数据本次暂未公布。

财政投放力度不及往年

财政与企业债融资因素拉低M2增速。12月M2同比增速录得+10.1%,同比增1.4%,环比减0.6%。M1同比增速录得+8.6%,同比多增4.2%,环比减1.4%。12月居民、企业存款分别同比多增1489亿元、少增5078亿元,非银存款环比减少5599亿元,同比多减27亿元。财政存款环比减9540亿元,同比少减1245亿元:受财政部“坚决防止年底突击花钱”的政策引导(《财政部关于坚决防止年底突击花钱统筹做好2020-2021年预算收支平衡有关工作的通知》),12月财政存款投放力度不及往年同期。推测财政支出力度的下降以及企业债券融资的受限对M2增速产生了一定下拉作用。

债市策略

12月信贷增速边际维稳,全年增量贴近政策层目标,企业资本性开支力度仍存但短期融资需求未有明显增长,整体上看部分信贷投放仍受额度限制。前期社融增长拐点进一步得到确认,部分分项同比少增明显。M2增长有所放缓,可能受到财政投放力度不及往年以及企业债券融资较低的限制。展望后市,近期出台的房地产集中度限制政策或讲降低信贷投放的节奏,同时“不急转弯”的政策态度或将使得流动性仍然维持宽松,预计十年期国债收益率将逐步向MLF利率靠拢。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员