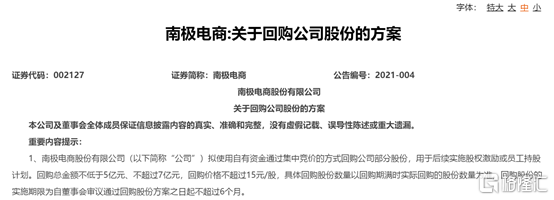

昨晚,南极电商发布回购公告,拟使用自有资金回购公司部分股份,用于后续实施股权激励或员工持股计划。回购总金额在5-7亿元之间,回购价格不超过15元/股。被其董事长称为公司史上最大的回购计划。

而本次回购计划发布之前,南极电商股价已连续两日闪崩暴跌。

1月4日南极电商股价即跌停,1月5日再度暴跌超9.9%,短短两天,公司暴跌19%,市值蒸发超60亿。今日,公司股价再度高开低走,跌幅持续扩大,一度跌超9%,截至收盘跌6.5%。自2020年7月13日的股价高点起,南极电商已经开始了一路震荡下跌的走势,半年来股价已遭腰斩,跌幅超56%,市值蒸发已超300亿。

基于南极电商股价的本次闪崩,市场对其财务造假的猜测也再度发酵,即使公司发布了号称史上最大的回购计划,仍无法挽救股价的暴跌。作为电商概念股龙头的南极电商,这次还能挺得住吗?

1、造假质疑持续发酵 股价跌跌不休

南极电商前身是南极人,成立于1998年,总部位于上海。近年来公司不断收购其他品牌,2012年起即取消生产和销售端的自营环节,从闻名全国的保暖内衣品牌,做起了品牌授权生意,被称为“吊牌之王”。

在本次暴跌之前,南极电商的股价从2013年到2020年年中最高点的七年间,涨幅已高达19倍。特别是2020年年初,公司股价走势更是陡增,半年暴涨超100%。

因此近日的股价闪崩也让3.5万股民大跌眼镜,市场上此前流传的对公司财务造假质疑也再度发酵。

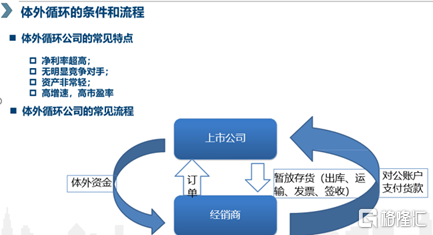

早在2019年5月,兴业证券曾经发布了一份体外循环造假的案例识别,其中提到体外循环公司常见的特点包括:净利率超高、无明显竞争对手、资产非常轻、高增速、高市盈率。

(来源:兴业证券)

而后,举例XX电商包括了以下疑点:净利率非常高而无明显壁垒;无明显的竞争对手;非常轻资产的运营模式;财务数据质量差,应收账款;经营规模翻倍增长,员工数量反而下降;供应商和客户高度重叠。

综合来看,其具体举例的数据显示与南极人的财务数据高度重合。如:前五大客户和供应商高度重叠的名单,实际控制人无其他体外业务却频繁进行的股权质押以及增值税金额出现问题等。

但文章发布后,并未引发市场和公司股价的较大波动。

2020年年中,在公司股价一路暴涨之时,格隆汇率先发表了对其财务舞弊的分析文章《公开质疑南极电商涉嫌财务舞弊》,再度引爆市场上对南极人财务造假的猜测质疑。

文中从期间费用(员工数量)、货币资金和子公司这三个角度进一步对南极电商的财务舞弊进行了分析。

首先是公司涉嫌虚减职工薪酬。经统计,2018年南极电商社保缴纳人数是财报披露的近三倍!因此公司有可能隐瞒了大量的员工人数,进而虚增净利润。

其次公司账面上的货币资金显示优渥,每年光理财产品的收益就数千万元,但仍在银行贷款借钱。

此外,南极电商子公司的财务数据也极度异常,如新疆居畅电子商务有限公司在实缴资本是0的情况下,当年销售净利率高达62%等等。

文章发布不久,即受到市场及监管层的广泛关注,深交所也在6月中旬对南极电商发了问询函。而公司在收到问询函后的不到一个月,股价便开始了长达半年的“跌跌不休”。

如今,公司股价的再度闪崩更是进一步印证了市场已经对公司财务造假的强烈质疑。

2、机构抱团踩雷,公开被打脸

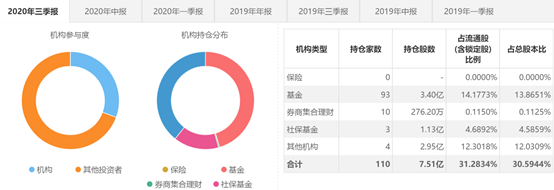

据公司三季报显示,持有南极电商的机构达上百家,合计持股公司比例超30%,包括了公募基金、北向资金、社保基金等。其中,公募基金是其最大的“拥趸”,一共有31家公司的93只基金共计持有公司近14%的股票。

虽然南极电商去年年中起股价就持续下跌,但并未影响到其评级。统计显示,包括东方财富证券、太平洋、国信证券、中泰证券等各大券商仍维持其买入或者增持评级,而本次的闪崩更是对这些机构的公开打脸。

从公司最新的龙虎榜数据来看,1月4日已经有机构出逃了上亿资金。1月5日的龙虎榜上,多家机构更是大举卖出南极电商,可见机构这次也难逃踩雷。

1月5日,公司董事长张玉祥参加了券商的电话会议。会议上,张玉祥表示公司将推出史上最大回购计划,这是对外界对公司“所谓造假质疑”的回应。另外,公司账面上有足够的现金流,并会持续分红。

而对于南极电商再度被指财务造假一事,市场已经选择了暴跌来表明态度。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员