作者:李湛 刘亚洲

来源:湛述宏观

摘要

行业运行回顾与展望:年初爆发的新冠疫情成为影响2020年全球资本市场的重要变量,医药行业年初以来累计涨幅46%。目前申万医药行业PE-TTM约44倍,仍处于过去5年的中高位水平,申万医药相对沪深300指数的溢价率约181%,已经处于过去5年的中下区间。

各细分子行业表现继续分化、高景气和相对免疫控费政策的赛道再次优于行业,充分彰显了医药行业的结构性发展特征:行业龙头年内表现较好,估值整体较高;医疗器械则集中展现了疫情受益与集采受损两大变量;相对免疫政策的消费型药械与服务继续被拥抱;相对受益产业变迁的外包行业也继续上涨;药品板块因集采下的不确定依旧平淡。

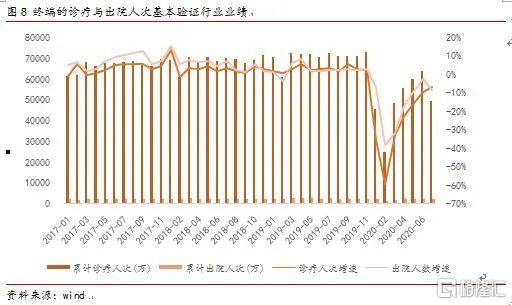

行业运行与回顾:上游制造与下游诊疗均快速恢复。截至20年10月,国内医药制造业累计实现营收19556亿元,同比增长2.5%,累计实现利润总额2779亿元,同比增长8.7%;截至20年7月,我国医疗机构总诊疗人次约4.9亿人次,同比下降6.8%,总出院人次约2006万人次,同比下降8.5%,诊疗人次和出院人次下滑幅度也逐渐缩窄。

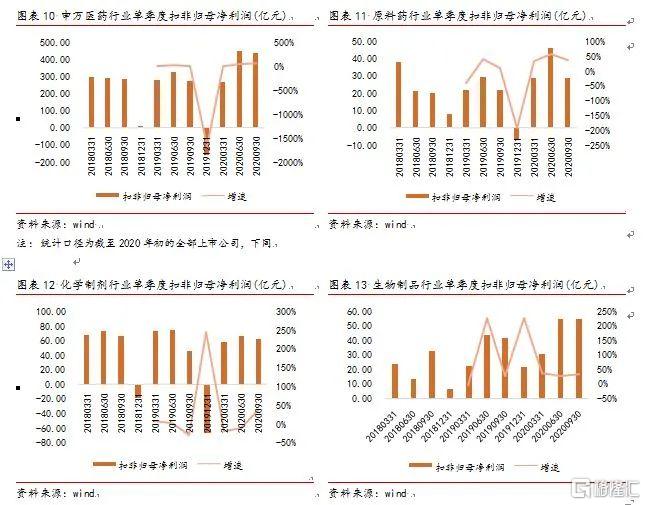

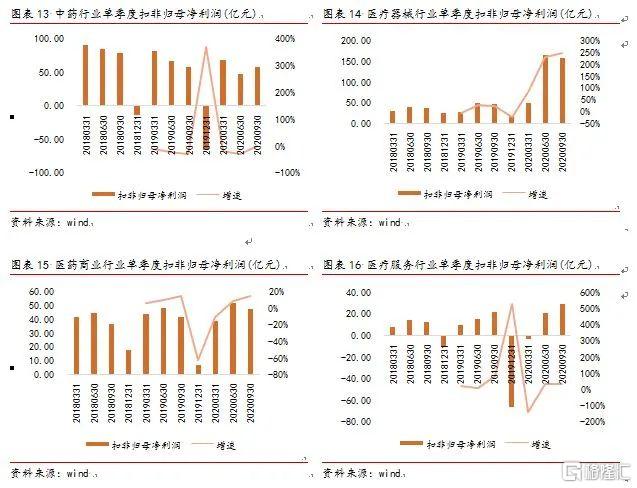

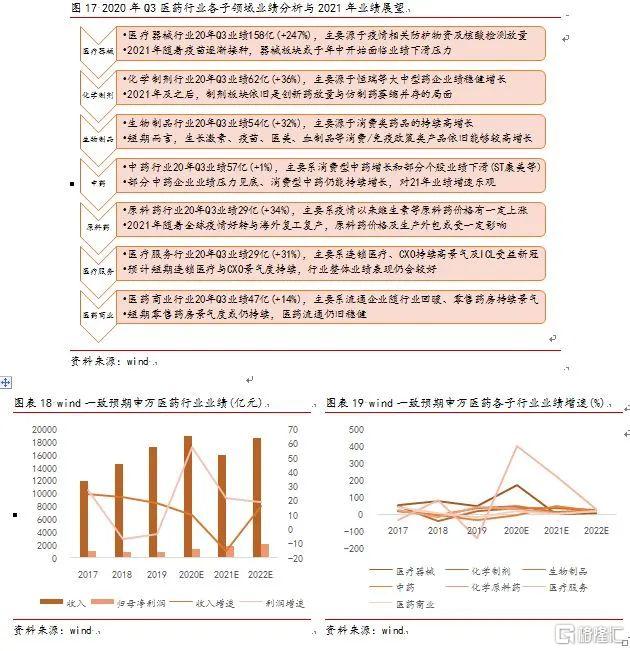

前三季度申万医药行业实现营业收入13752亿元,同比增长3%,实现扣非归母净利润1109亿元,同比增长22%,明显优于医药制造业,主要系医疗器械带动;20年前三季度医疗器械行业实现营业收入1387亿元,同比增长57%,实现扣非归母净利润376亿元,同比增长177%,器械板块贡献医药行业上市公司净利润的34%、贡献上市公司净利润增量的120%。我们认为,市场对于21-22年行业的业绩表现或仍存一定预期差。以wind一致预期的20-22年业绩表现来看,市场对于21-22年医药行业整体的业绩预期或许较为乐观、特别是医疗器械板块的疫情控制风险、药品板块的集采风险等并未正确反映,需要重视21年的业绩预期差。

政策顶层框架已经比较成熟,游戏规则基本确定。集采背景下,产品生命周期缩短、确定性和持续性的重要性凸显;医保支付谈判确定性利好创新药行业,但个股差异较大;DIP和DRGs付费改革将持续推进。

下半年投资策略:结合行业中长期增速、短期增速以及估值,我们认为2021年医药行业整体机会或大于风险,但由于医药板块个股日益丰富,叠加医药股本身自下而上的差异化特征,投资机会仍然丰富。

建议继续关注创新药械、消费型药械与服务以及CXO等符合长期发展方向的高景气板块,重视具备现金流、低估值且积极布局创新业务的“医药三傻”(流通龙头、中药消费和部分传统药企)。

1.市场表现

1.1.年内前高后底,各子领域继续分化

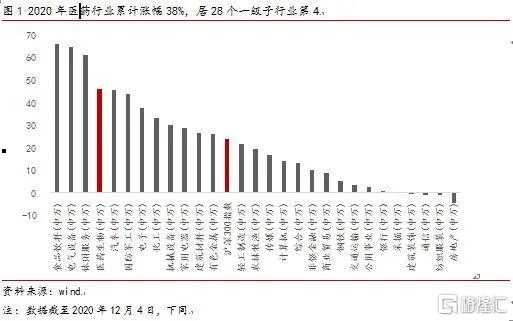

年初爆发的新冠疫情成为影响2020年全球资本市场的重要变量,作为少数受益疫情的行业,国内医药行业年初以来累计涨幅46%,是A股表现最好的行业之一。

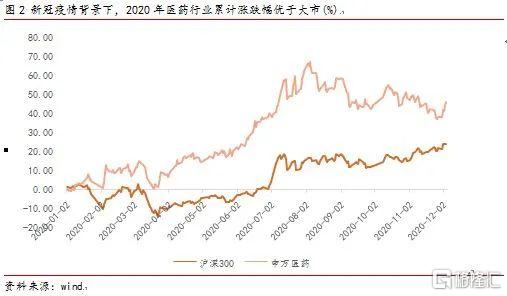

与2018年类似,医药行业在今年又一次走出了“前高后低”的市场表现,相较沪深300指数,申万医药上半年一骑绝尘,下半年一泻千里,又一次与春夏秋冬的季节轮回不谋而合。而当前,或依然在冬季。

具体而言,在上半年宏观经济不确定背景下市场拥抱确定性,器械等板块新冠受益等逻辑下,医药板块的市场表现一骑绝尘,最高涨幅超66%;

进入到下半年后,在国内经济恢复、医药行业估值达到历史高位以及新冠疫苗屡传捷报背景下,受药品和高值耗材带量采购、DRGs和DIP付费政策以及医保支付谈判等政

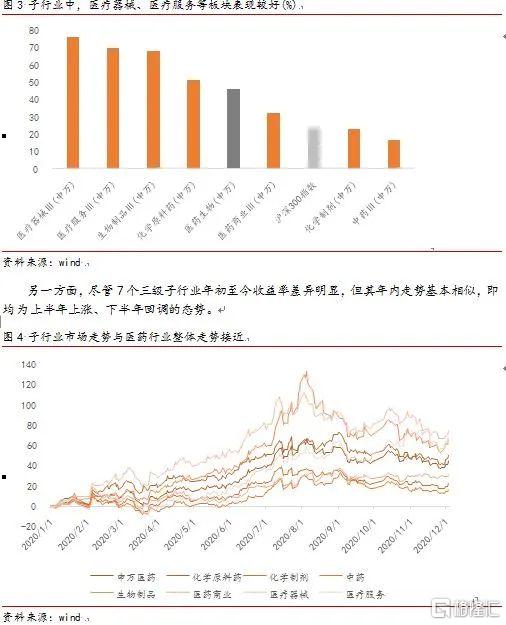

各细分子行业表现继续分化、高景气和相对免疫控费政策的赛道再次优于行业,充分彰显了医药行业的结构性发展特征。

具体而言,医疗器械作为疫情下整体最为受益的板块,不仅出现手套、口罩、诊断等多个业绩翻倍的公司,市场表现也以76%的涨幅高居第一;

在行业支付层面改革持续推进和新冠疫情双重压力背景下,相对免疫支付政策且业绩从疫情中恢复较快的医疗服务板块(CXO、连锁医疗等)也实现了70%的涨幅位居第二;

生物制品在疫苗、生长激素以及血制品等高景气度赛道驱动下实现68%的涨幅;

原料药在CMO、CDMO等高景气度赛道重点公司的业绩驱动下实现51%的涨幅;

医药商业32%的涨幅则多来自几家零售药房,流通板块表现依然较差;

化学制剂、中药表现整体最差,主要系疫情影响短期业绩,带量采购、医保控费等政策影响中长期预期,多数企业的发展处于转型阵痛期。

下半年的行业回调与业绩增长逐步消化估值

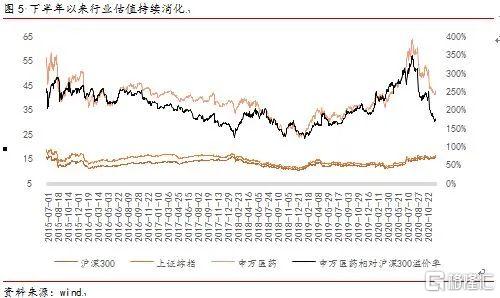

年初新冠疫情爆发后,医药板块市场表现一骑绝尘,行业估值也于7月达到历史高峰;下半年以来,行业持续回调,同时叠加Q2、Q3单季度业绩的快速增长,行业估值处于快速消化阶段。

截至2020年11月25日,申万医药行业PE-TTM约44倍,仍处于过去5年的中高位水平,申万医药相对沪深300指数的溢价率约181%,已经处于过去5年的中下区间。

从市场表现来看,受行业控费政策尚未落地带来的不确定性加剧影响,叠加市场风格向周期、金融等板块切换,预计医药行业短期仍难以重新获得资金青睐,当前或仍处于震荡调整阶段;

从业绩增长来看,下半年估值消化的另一主要因素是业绩高增长。剔除新股后,申万医药行业在Q2和Q3的扣非归母净利润分别约426亿元和420亿元,同比增长约31%和52%。但贡献业绩增量的主力就是受益于新冠的器械板块,医疗器械行业在Q2和Q3分别实现扣非归母净利润163亿和158亿,同比增长约230%和247%,剔除器械行业后行业Q3的业绩增速仍只有约10-15%。

而由于新冠疫苗将于20年底-21年初陆续上市并有望于21年开始进行大规模接种、多数器械企业或面临新冠带来的一次性业务消失的情况,我们预计A股器械行业的高增长或仅能再维持2-3个季度,21年下半年器械行业的业绩下滑或会再次拔高行业估值。

子行业方面,医疗器械、医疗服务、生物制品等业绩增速较快的板块估值多于下半年进行较充分的消化,但考虑到业绩增长的持续性等因素,部分子领域的估值或仍有消化空间。

详细回顾各细分赛道重点公司的市场表现与估值

根据上市公司市值、所属赛道及受政策影响等变量,我们将医药行业的重点公司分成以下组讨论:

1)行业龙头年内表现较好,估值整体较高

我们以恒瑞医药、迈瑞医疗、药明康德、爱尔眼科、复星医药五家分属于药品、器械、创新药产业链、医疗服务以及综合性的龙头企业作为行业龙头样本。

5家行业龙头年内均取得不错的涨幅,但同时其估值也均处于历史中上区间,我们认为一方面系龙头公司多已在中长期的核心赛道建立了较强的竞争优势,另一方面也是因为在疫情期间其多能保持相对强劲的业绩或存在一定新冠受益、且短期负面政策压力相对较少。

然而,行业龙头的估值多明显高于同行,且均处于自身历史估值的高位,因此我们认为,即使在行业景气度确定情况下,21年的预期收益率或仍会降低,同时应关注集采、控费等潜在的政策压力。

2)医疗器械:疫情受益与集采受损的极致演绎

2020年,医疗器械板块作为行业内最突出的细分领域,其市场表现分化也很突出,主要就是疫情受益于集采受损两大因素主导。由于行业内的绝大部分重点公司在2020年都受到疫情或者集采及集采预期影响,因此我们重点公司按照以上两条主线分为三类:

1)疫情受益的手套、口罩、核酸检测等均实现超高涨幅,且由于业绩的爆发式增长,目前的表观估值均处于较低水平;

2)集采受损的冠脉支架、骨科等高值耗材年内走出了“过山车”式的市场表现,上半年随器械板块共同上涨,下半年则由于冠脉支架集采降价以及其他高值耗材集采预期而出现巨大跌幅,目前估值也多属于中低位水平;

3)部分不涉及集采、也与疫情无关的重点器械公司,其市场表现多为个股自身的成长性等因素,年内市场表现整体较好,当前估值多属于中枢附近,但个股间差异较大;

3)相对免疫政策之消费型药械与服务:确定性赛道被拥抱

站在医药行业发展的历史视角来看,当前正处于产业快速变革时代,其中目前最为核心的矛盾就是医保基金收入增速放缓与老龄化和创新背景下医疗需求提速之间的不匹配。因此,仿制药的带量采购、创新药的医保谈判、付费制度的改革等成为当下及未来一段时间的重心。也因此,医保支付类产品的不确定性加大,而血制品、疫苗、消费型药械、连锁医疗服务等免疫政策、确定性较强的板块持续被拥抱。

具体而言,年初至今血制品、疫苗、消费型药械及服务整体均实现了远超大市的收益,其中疫苗一方面受益于产业爆发、另一方面也显著受益于新冠疫苗预期,整体表现最优,少数市场表现不佳的个股多由自身因素决定。

但值得注意的是,以上赛道的重点公司估值多已处于历史较高水平、也即多已包含了较多的管线价值或成长性预期,而且其业绩增速多低于年内涨幅、即估值在继续拉升。

4)相对受益产业变迁之外包行业:CRO、CMO、CDMO与ICL继续狂奔

如前所述,目前医药行业正处于产业升级的阶段,工业端的创新药械迎来快速发展,服务端的分级诊疗等也逐步推进,由此诞生的创新药产业链和独立医学实验室正处于黄金发展期。

年内CRO、CMO、CDMO以及ICL等领域的重点公司均再次实现大幅上涨,一方面是部分企业的短期业绩受到疫情刺激(CXO的海外转移、ICL的核酸检测),另一方面更是中长期的发展逻辑依然成立,并持续被资金青睐。

当然,以上重点公司估值多也处于中高位水平。

5)药品板块:集采阴影下的不确定依旧压制药品行业表现

自2018年底带量采购政策开始实施以来,资本市场对于集采影响的理解逐步充分,同时,集采也确实给传统药企带来了更多的不确定性、影响了公司的中短期业绩表现;另一方面,传统药企多也在积极转型创新,无论是仿制药企业、生物药企业、原料药企业乃至中药企业,在过去多年均陆续通过外延和内生方式转型新药研发。

今年以来,表现较好的药品重点公司仅人福医药、华海药业、西藏药业等,基本都是个股自身逻辑的演绎,目前行业估值整体也处于中枢水平。

另一方面,目前A股的制药行业还有两类非典型性药企:

1)Biotech:目前A股为数不多的Biotech企业多为近1-2年上市,因此市场表现说服力仍然不足,同时由于多数尚未盈利,估值水平依然只能通过管线产品的未来现金流折现衡量,在医保谈判、创新药竞争激烈背景下具有较大不确定性,更需要自下而上衡量;

2)中药消费:除疫情概念下的以岭药业(连花清瘟)外,中药消费依旧只有片仔癀表现突出,我们认为主要原因或许是片仔癀的业绩更为突出,估值方面,除片仔癀外,其他中药消费估值多处于历史较低水平。

6)商业板块:成长属性的药房继续领涨,价值属性的流通依旧平淡

年内,几大药房股依然取得了极为亮眼的收益,估值也多处于中上水平;而流通企业则依旧不温不火,估值也依旧在底部区间。

行业运行回顾与前瞻

上游制造与下游诊疗均快速恢复

随着国内疫情自4月份得到明显控制以来,行业业绩也逐步恢复。截至2020年10月,国内医药制造业累计实现营收19556亿元,同比增长2.5%,累计实现利润总额2779亿元,同比增长8.7%。

与上游制造业企业业绩相对应,终端的医疗服务也有序恢复。截至2020年7月,我国医疗机构总诊疗人次约4.9亿人次,同比下降6.8%,总出院人次约2006万人次,同比下降8.5%,诊疗人次和出院人次下滑幅度逐渐缩窄。

不过值得注意的是,同期医疗服务恢复情况不及医药制造业业绩表现,我们认为可能原因有:1)渠道库存变动;2)疫情背景下,国内医药制造业的一部分增量来自医疗器械产品的出口,并未涉及国内的终端医疗服务。

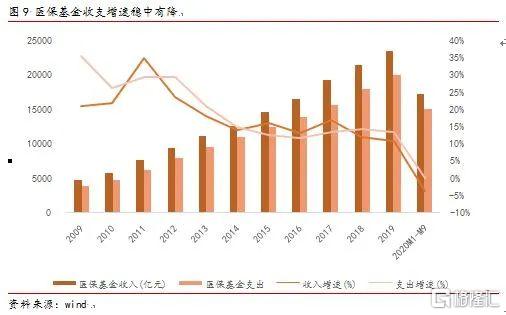

医保基金收支方面,受疫情影响,年内医保基金收支均出现下滑,但随着疫情控制和减征免征政策到期,医保基金收支均有望进一步恢复,截至2020年9月,医保基金累计收入17201亿元,同比下降3.8%,累计支出14938亿元,同比下降0.0%。

但是,在国家医保覆盖人群早已超13亿人背景下,未来医保基金收支增速很难回到较高增长。

受益于疫情,器械板块引领上市公司业绩快速增长

截至2020年前三季度,申万医药行业业绩表现明显优于医药制造业。

前三季度申万医药行业实现营业收入13752亿元,同比增长3%,实现扣非归母净利润1109亿元,同比增长22%;其中,单Q3申万医药行业实现营业收入5065亿元,同比增长11%,实现扣非归母净利润420亿元,同比增长52%。

我们认为,上市公司业绩增速表现优于大市的主要原因即海外疫情持续爆发下医疗防护物资、检测诊断等医疗器械企业业绩的爆发式增长。

2020年前三季度医疗器械行业实现营业收入1387亿元,同比增长57%,实现扣非归母净利润376亿元,同比增长177%,器械板块贡献医药行业上市公司净利润的34%、贡献上市公司净利润增量的120%;其中,单Q3医疗器械行业实现营业收入544亿元,同比增长72%,实现扣非归母净利润158亿元,同比增长247。

业绩前瞻:重视2021年的业绩预期差

如上所述,行业短期业绩受疫情影响较大,其中主要是受益于疫情的医疗器械板块驱动行业高增长。随着新冠疫苗逐步落地并有望于20年底-21年上半年开始大规模接种,预计疫情对行业的影响将逐渐消失。

因此,受益于全球疫情持续爆发的医疗器械板块的业绩或于2021年中开始面临下滑风险、进而使医药行业整体业绩在2021年中开始面临增长压力;但另一方面,消费型药械与服务、品牌中药、创新药持续增长的态势不会发生变化, 21年以上板块仍会有较好的业绩表现。

我们认为,市场对于21-22年行业的业绩表现或仍存一定预期差。以wind一致预期的20-22年业绩表现来看,市场对于21-22年医药行业整体的业绩预期或许较为乐观、特别是医疗器械板块的疫情控制风险、药品板块的集采风险等并未正确反映,需要重视21年的业绩预期差。

政策回顾与前瞻

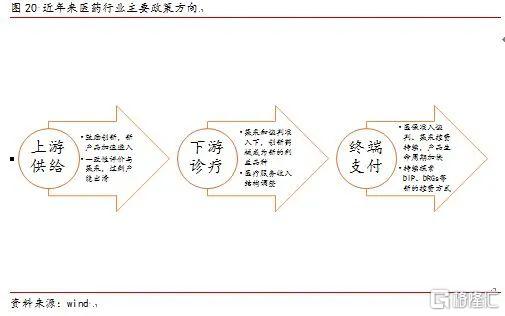

如果说业绩代表了医药行业整体的中短期景气度、各子板块业绩差异代表了细分领域的中短期景气度,则政策就代表了行业中长期的景气度与发展方向。

众所周知,受益于老龄化和科技进步,医药行业的需求持续旺盛、供给也日新月异,但影响行业最重要的因素一直在于支付端。医疗行业与其他行业最大的差异在于使用方(患者)、需求方(医生、医疗机构)与支付方(医保、患者)的分离,而近年来行业发展的最重要特征之一就是支付力量的集权,并且逐渐将其力量延伸至上游需求侧。

展望2021年,我们认为:政策顶层框架已经比较成熟,游戏规则基本确定。

1)集采背景下,产品生命周期缩短、确定性和持续性的重要性凸显

预计药品和耗材的带量采购会持续推进,多数纳入集采的仿制药、 高值耗材将持续承压、暂时未被纳入的仿制药与高值耗材也将因面临较大的不确定性而难以给出较高估值;免疫集采的部分品种或被动迎来发展良机,但由于医保基金权力集中、在临床价值、竞争格局等多个方面不具备显著优势的情况下,长期仍存在不确定性

2)医保支付谈判确定性利好创新药行业,但个股差异较大

预计2020年的创新药医保支付谈判价格降幅及失败率均明显高于往年,也均可能超市场预期,或对Biotech等创新药企业的市场情绪造成影响,且2021年起的创新药医保支付谈判仍旧会竞争激烈,根本原因仍是下游独家的医保基金与上游多家的创新药企业之间议价能力的差异悬殊。

但对行业而言,创新药医保谈判准入是重大利好。我们估计中国创新药行业规模目前仅1000亿,放眼5-10年,国内创新药行业规模有望达到5000-10000亿元,其中必然会出现从众多同质化竞争中走出的具有明显临床优势、技术优势的重磅产品,而且这些产品多数会具备全球竞争力,存在更大的全球市场机遇。

3)DIP和DRGs付费改革将持续推进

短期而言,DIP和DRGs付费改革将仍在试点城市推进,对行业影响不大;但1-2年的结果将会决定未来国内医疗服务于支付生态,依靠医保的医疗机构、创新药械以及企业的销售模式在长期都将面临一定不确定性。

医药行业2021年投资策略

行业机会或大于风险

展望2021年,我们认为医药行业整体机会或大于风险:

1)从中长期维度看,随着医保基金实现广覆盖、基金收支增速下降,医药行业整体增速下行基本是确定性事件,但预计仍会略高于GDP增长;

2)目前行业估值处于过去5年来的中高位水平,如果考虑到21年起疫情受益板块业绩对行业整体业绩造成的干扰,估值或仍会提高,因此行业层面的性价比并不高;

3)出现回调并不意味着迎来大涨。下半年以来,医药板块相较沪深300指数明显回调,市场部分声音认为目前行业与18年底较为相似,因此21年或会出现明显修复。我们认为:1)18年是市场第一次认知带量采购,确实存在一定的悲观情绪,而20年市场早已相对充分的消化政策方向与影响,并无太多悲观认知;2)18年大幅回调后,19年医药行业并没有跑出超额收益,而是与大盘指数共同反弹;3)当前市场整体估值明显高于18年,而明年的货币政策或存收紧可能。

投资策略

尽管我们对行业整体的判断较为悲观,但是随着行业快速发展、资本市场日益开放,医药板块的个股也日益丰富,叠加医药股本身自下而上的差异化特征,我们认为,行业机会大小与最终个股机会以及投资收益仍有较大差异。

如前文所述,今年年底的创新药医保谈判结果或会给创新药行业带来一定打击、明年中期医疗器械板块或也面临业绩下滑压力,因此拥抱“赛道论”下确定性较强的龙头或许再次成为第一选择,但事实上多数龙头股一直在被拥抱,且这种风格在过去3年逐渐演绎到极致、估值也多处于历史高位;

我们建议在当前的市场风格下,逐步重视低估值、拥有现金流的“医药三傻”:

1)流通行业龙头

随着带量采购重塑医药工业的销售模式,医药流通企业的现金流也有望持续好转,同时,行业整体依旧稳健增长、龙头企业的市占率也仍在逐步提升;

2)中药消费

除部分品牌中药龙头外,中药消费企业的估值基本都处于地位,而其中产品具备消费属性、对医保和医院渠道依赖较低、存在提价空间的产品仍有着较好的短期增速和较高的增长确定性;

3)部分传统药企

如上所述,带量采购重塑了药品行业生态,给传统药企的长期发展和估值体系造成极大影响。但由于药品本身的复杂性,仍有不少产品因为技术、原料等因素具有较高的进入壁垒和较好的竞争格局,因此,在行业整体被带量采购杀价背景下,部分产品和企业的成长性仍在、价值也存在重估修复的可能。

此外,在百舸争流的创新大时代下,不少传统药企也积极转型、且颇有成效,仍存预期差。因此,具备临床疗效优势的重磅产品的进展或将成为企业价值重塑的核心催化剂。

建议关注方向

1)创新药械

对于Biotech企业而言,一是产品具有明显临床优势,临床优势意味着竞争格局、议价能力以及潜在更富吸引力的国际市场;二是平台具有明显技术优势,技术优势意味着未来持续竞争力的产品;三是公司具有更好地治理结构、企业文化,治理结构和企业文化意味着企业具有更长期的生命力与竞争力,能够在日新月异、江水奔流的行业里成为一家基业常青的药企。

对于Big Pharma企业而言,更需要看企业的管线丰富程度、销售团队与业绩确定性,但在当前的市场风格下,部分Big Pharma更多是以确定性换预期收益率。此外,我们不认为中国的Big Pharma窗口已经关闭,相反,未来的5-10年,可能是优秀Biotech通过重磅产品带来的现金流成长为Big Pharma的最关键的时期。

2)消费型药械及服务

消费型药械与服务整体依旧处于高景气周期,不同于治疗性药械,消费属性产品的市场天花板多难以准确预测。鉴于国内各消费阶层间消费能力的较大差异,我们认为,未来需要重点关注行业业绩的边际变化。

3)CXO等高景气板块

与消费型药械类似,短中期仍在快速增长,但业绩边际变化的拐点很重要,其可能是全球及中国新药研发投入及外包率变化的结果,对行业景气度有着较强的预示作用。

展望2021年,我们认为:政策顶层框架已经比较成熟,游戏规则基本确定。

1)集采背景下,产品生命周期缩短、确定性和持续性的重要性凸显

预计药品和耗材的带量采购会持续推进,多数纳入集采的仿制药、高值耗材将持续承压、暂时未被纳入的仿制药与高值耗材也将因面临较大的不确定性而难以给出较高估值;免疫集采的部分品种或被动迎来发展良机,但由于医保基金权力集中、在临床价值、竞争格局等多个方面不具备显著优势的情况下,长期仍存在不确定性

2)医保支付谈判确定性利好创新药行业,但个股差异较大

预计2020年的创新药医保支付谈判价格降幅及失败率均明显高于往年,也均可能超市场预期,或对Biotech等创新药企业的市场情绪造成影响,且2021年起的创新药医保支付谈判仍旧会竞争激烈,根本原因仍是下游独家的医保基金与上游多家的创新药企业之间议价能力的差异悬殊。

但对行业而言,创新药医保谈判准入是重大利好。我们估计中国创新药行业规模目前仅1000亿,放眼5-10年,国内创新药行业规模有望达到5000-10000亿元,其中必然会出现从众多同质化竞争中走出的具有明显临床优势、技术优势的重磅产品,而且这些产品多数会具备全球竞争力,存在更大的全球市场机遇。

3)DIP和DRGs付费改革将持续推进

短期而言,DIP和DRGs付费改革将仍在试点城市推进,对行业影响不大;但1-2年的结果将会决定未来国内医疗服务于支付生态,依靠医保的医疗机构、创新药械以及企业的销售模式在长期都将面临一定不确定性。

1.医药行业2021年投资策略

3.1.行业机会或大于风险

展望2021年,我们认为医药行业整体机会或大于风险:

1)从中长期维度看,随着医保基金实现广覆盖、基金收支增速下降,医药行业整体增速下行基本是确定性事件,但预计仍会略高于GDP增长;

2)目前行业估值处于过去5年来的中高位水平,如果考虑到21年起疫情受益板块业绩对行业整体业绩造成的干扰,估值或仍会提高,因此行业层面的性价比并不高;

3)出现回调并不意味着迎来大涨。下半年以来,医药板块相较沪深300指数明显回调,市场部分声音认为目前行业与18年底较为相似,因此21年或会出现明显修复。我们认为:1)18年是市场第一次认知带量采购,确实存在一定的悲观情绪,而20年市场早已相对充分的消化政策方向与影响,并无太多悲观认知;2)18年大幅回调后,19年医药行业并没有跑出超额收益,而是与大盘指数共同反弹;3)当前市场整体估值明显高于18年,而明年的货币政策或存收紧可能。

3.2.投资策略

尽管我们对行业整体的判断较为悲观,但是随着行业快速发展、资本市场日益开放,医药板块的个股也日益丰富,叠加医药股本身自下而上的差异化特征,我们认为,行业机会大小与最终个股机会以及投资收益仍有较大差异。

如前文所述,今年年底的创新药医保谈判结果或会给创新药行业带来一定打击、明年中期医疗器械板块或也面临业绩下滑压力,因此拥抱“赛道论”下确定性较强的龙头或许再次成为第一选择,但事实上多数龙头股一直在被拥抱,且这种风格在过去3年逐渐演绎到极致、估值也多处于历史高位;

我们建议在当前的市场风格下,逐步重视低估值、拥有现金流的“医药三傻”:

1)流通行业龙头

随着带量采购重塑医药工业的销售模式,医药流通企业的现金流也有望持续好转,同时,行业整体依旧稳健增长、龙头企业的市占率也仍在逐步提升;

2)中药消费

除部分品牌中药龙头外,中药消费企业的估值基本都处于地位,而其中产品具备消费属性、对医保和医院渠道依赖较低、存在提价空间的产品仍有着较好的短期增速和较高的增长确定性;

3)部分传统药企

如上所述,带量采购重塑了药品行业生态,给传统药企的长期发展和估值体系造成极大影响。但由于药品本身的复杂性,仍有不少产品因为技术、原料等因素具有较高的进入壁垒和较好的竞争格局,因此,在行业整体被带量采购杀价背景下,部分产品和企业的成长性仍在、价值也存在重估修复的可能。

此外,在百舸争流的创新大时代下,不少传统药企也积极转型、且颇有成效,仍存预期差。因此,具备临床疗效优势的重磅产品的进展或将成为企业价值重塑的核心催化剂。

3.3.建议关注方向

1)创新药械

对于Biotech企业而言,一是产品具有明显临床优势,临床优势意味着竞争格局、议价能力以及潜在更富吸引力的国际市场;二是平台具有明显技术优势,技术优势意味着未来持续竞争力的产品;三是公司具有更好地治理结构、企业文化,治理结构和企业文化意味着企业具有更长期的生命力与竞争力,能够在日新月异、江水奔流的行业里成为一家基业常青的药企。

对于Big Pharma企业而言,更需要看企业的管线丰富程度、销售团队与业绩确定性,但在当前的市场风格下,部分Big Pharma更多是以确定性换预期收益率。此外,我们不认为中国的Big Pharma窗口已经关闭,相反,未来的5-10年,可能是优秀Biotech通过重磅产品带来的现金流成长为Big Pharma的最关键的时期。

2)消费型药械及服务

消费型药械与服务整体依旧处于高景气周期,不同于治疗性药械,消费属性产品的市场天花板多难以准确预测。鉴于国内各消费阶层间消费能力的较大差异,我们认为,未来需要重点关注行业业绩的边际变化。

3)CXO等高景气板块

与消费型药械类似,短中期仍在快速增长,但业绩边际变化的拐点很重要,其可能是全球及中国新药研发投入及外包率变化的结果,对行业景气度有着较强的预示作用。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员