作者:君临研究中心

来源:君临财富

吃肉没跟上,挨打次次在,或许指的就是同花顺吧。

自从股价在7月到达187.99元的顶峰后,同花顺就骤然进入贤者时间,且CD超乎寻常的长。

虽然回调幅度不是特别大,但年涨幅已下滑到30%出头,别说创业板,连深成指都跑不赢,仅能虐虐做俯卧撑的上证。

再把时间拉长点看,从19年4月至今,同花顺恰似40岁后的老男人,没火要惹火,惹火了又没料,浪费了这段时间的无限春光。

这还是曾经的电动小马达?

特别是在东财高歌猛进的时候,是时候给互金双杰重新画像了。

1 同花顺怎么了?

同花顺的弹性远比东财大。

—鲁迅

不知是那位分析师下了这个定论,广而告之后成了颠扑不破的真理,也成了同花顺必吹之点。

但我们仔细研究后,想问下:

阁下毕业于新东方,还是山东蓝翔?

不然怎会有这样的迷之错觉。

先看2015年那波行情。

从14年1月开始,东财从1.5元涨到最高的27.46元,翻了18.3倍,同花顺从2.01元涨到138.63元,翻了68.97倍。

嗯,股价弹性的确吊打东财。

可对比业绩呢?

两年时间,同花顺营收翻了7.84倍,东财11.8倍。

净利润,同花顺翻了43.5倍,东财369.8倍。

无论是绝对数还是增幅,同花顺均被东财吊打,这叫弹性远大于东财?

同花顺之所以涨得更好,无非是盘亮条顺,符合当时小而美的市场风格,而东财市值大PE高,涨不过是必然的事。

但市场先生不讲股德,在弹性大的预期中,同花顺在2019年再次迎来巅峰。

从2019年1月开始,短短4个月同花顺就从36.87元涨到133.71元,翻了接近3倍,而东财涨幅仅可怜的89.59%,且3月初就开始回调。

谁让东财没想象力,且要跑去当券商呢?

“自甘堕落”的东财,成了背景帝。

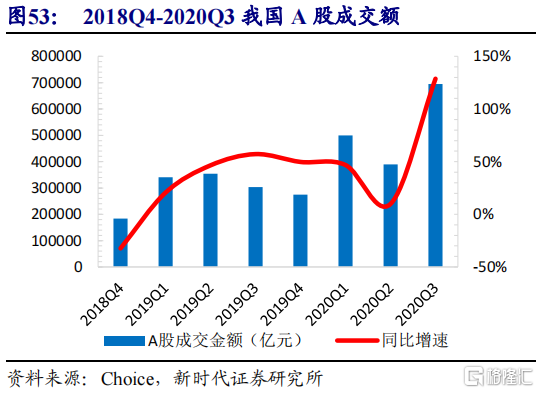

同花顺涨幅如此巨大,皆因当时行情好转,成交量创三年新高,投资者计算器按得啪啪响。

比如这位老兄,预测2020年两市日均成交额6000亿时,同花顺的净利润就将高达17.19亿元。

结果呢?

今年日均成交额远超6000亿,特别是三季度两市成交额69.46万亿元,日均成交额高达1.05万亿,如果按券商预测,净利润应该在20亿以上。

BUT,同花顺的“高弹性”并没有表现出来。

截止2020年Q3,同花顺净利润7.72亿元,仅同比增长68.45%。

再看合同负债,也只有11.13亿,只比H1多1亿,并没有爆发式增长的迹象,即使按Q4单季度盈利7个亿,全年仍只有15亿,远不达“市场”预期。

靓丽的业绩是股价最好的春药。

反之亦然。

相比14、15年数十倍的增长,两位数的增长怎能支撑同花顺继续高歌猛进呢?

这样的增速不仅没法和东财比,连很多券商都不如。

同花顺今年涨幅小,并不是市场无效,只能怪去年步子迈得太大,扯到蛋了。

2 成长股or周期股?

先说结论,在笔者看来:

同花顺的成长性逐渐丧失,往周期股靠拢。

同花顺最大的资本是在证券类APP里无可比拟的竞争优势,东财、大智慧等捆绑着上都不如同花顺。

有了流量,就有无限可能。

在流量为王的时代,再怎么拨高都不为过,阿里、京东等巨头已经证明过这点。

在易峥这个技术控的带领下,同花顺APP越做越好,霸主地位无可撼动,这也是同花顺的长期投资价值所在。

但天花板真的到了。

先看两组数据。

2015年我国手机网民才6.88亿人,现在已增长到9亿人;股民9910.54万人,今年7月已突破1.7亿人。

同花顺的注册用户也不含糊,从2015年的3.14亿增长到2019年的4.9亿。

可月活呢?

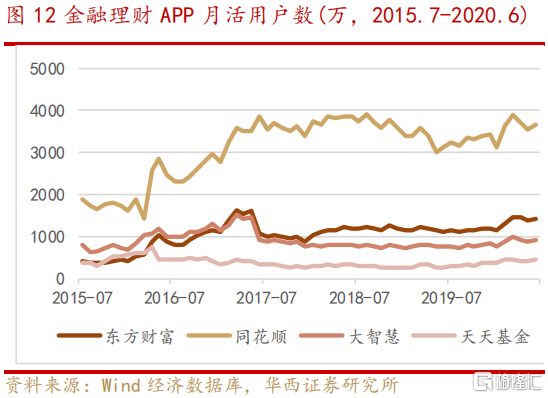

很遗憾,自从2017年月活接近4000万的巅峰后,再也没有突破。

移动流量见顶,互联网的红利快吃完了。

可跑步入场的股民,并未能成为同花顺们的底蕴。

▲数据来源:易观千帆

如图所示,今年行情如此火爆,同花顺APP的月活才堪堪达到2017年的水平,增量不仅没出现,连存量也未压制住东财和大智慧。

10月的月活还创下今年最低值。

无论是需求侧还是供给侧,同花顺APP的天花板已现,以后除非大牛市,不然月活很难再上台阶。

源头没水,哪来腾飞的基础?

成长性丧失后,同花顺顶多算加强版周期股。

再看同花顺变现的方式,分别是增值电信服务、广告推广、软件销售和基金销售。

软件销售是公司起家的基础业务,为券商开发软件和提供系统维护,近三年营收分别为1.47、1.43、1.6亿,毫无成长性可言。

广告推广很好理解,就是为券商打广告。

这类业务现在已非常普及,各类公众号、平台都在做。

同花顺掌握了最庞大的客户群体,且与东财的自我导流不同,同花顺是所有券商的共享服务平台,这碗饭吃的非常稳。

接下来是最主要的增值电信服务。

这项业务是利用大数据、人工智能为散户提供各种工具辅助炒股。

这就是同花顺的主场了。

同花顺的财富先锋、短线宝、金融大师等产品都是智商税收割神器。

水平不够,工具来凑。

在喧嚣的牛市,永远不会缺少为智商充值的股民,AI炒股,想想就刺激,同花顺2015年的业绩爆发就是明证。

可遗憾的是,这套现在不怎么灵了。

从公司增值电信服务营收看,毫无惊喜。

特别是2019年,在行情大好的情况下,增长停滞,营收占比下降到50.82%,支撑公司增长的居然是广告推广和基金业务。

赚了个寂寞,是同花顺的真实写照。

再从同花顺2020年H1业绩看,真正带来惊喜的同样是最不应该的基金业务。

公司的基金业务在2015年达到2.4亿的高峰后,逐年下降,2018年只有1.01亿,营收占比仅7.25%。

随着行情好转,2019年增长到2.35亿,营收占比提高到13.5%。

2020年H1,基金业务达到1.9亿,同比增长153.33%,营收占比再次提高到19.15%,超过广告推广成为公司的第二大业务,也是公司真正高增长的业务。

卖产品的同花顺,靠通道实现了增长。

而同花顺“主营”停滞的原因,正是蕴含在基金的增长中。

3 同花顺的困境

同花顺的增值电信服务,主要面向C端。

毕竟B端有万得这尊拦路虎在,同花顺毫无机会,要不然也不会2012年就推出iFinD,直到现在都毫无突破。

同花顺赢在抓住了中国人的赌性,金融大师等工具是短线客们的最爱,天天买牛股不香吗?

但同志们,时代变了。韭菜不好割了。

首先是大环境的变化。

在以往那个野蛮生长的年代,庄股遍地,妖股横行,徐翔们呼风唤雨,涨停板哐哐地往上造,同花顺的产品非常有市场。

可自刘主席时代开始,证监会开始严厉打击“妖精”、“害人精”,不是停牌就是电话指导,干到服气为止。

同时随着新股大扩容,小市值股票烂大街,还吵啥概念?

再加上大数据的严密监控,庄家们都是秋后的蚂蚱,比如最近跌到让人绝望的仁东控股,游资们的江湖已成为过去式。

现在是核心资产时代,打的是明牌。

股票上涨要靠业绩靠逻辑,讲的是竞争格局、护城河,分析金叉死叉、DDE等指标意义已经不大,再想着靠“神器”加持买牛股做短线,不是扯淡吗?

在基金主导的市场,买优质基金显然更靠谱,这也是同花顺基金销售大幅增长的原因所在。

其次是散户的进化。

以前都说没经历完整牛熊的股民不是合格的股民,新股民交学费是历来的传统。

可现在是信息大爆炸的时代,是知识付费的时代。

从雪球、财联社、淘股吧等APP的盛行,到各类公众号的崛起,从宏观到微观,从行业到个股,哪样知识学不到,新股民的进化速度远超过往。

这不比靠炒股工具跳大神靠谱?

韭菜进化了,智商税不好收了。

同花顺还想靠付费用户支撑净利润快速增长,已经行不通了。

当然坐拥海量流量,同花顺发展前景仍然很广阔,可要想继续保持高增长,还是要面对那个终极难题:

如何变现?

这考验的就是领导人的智慧和战略眼光。

投资企业就是投资人,但在笔者看来,以易峥的格局,同花顺很难突破。

易峥技术出身,是典型的技术控,在他的带领下,同花顺2002年就参与起草证监会的网上交易管理办法,专业技术没得说。

同花顺的崛起在于06年推出手机业务,赶上了历史进程。

东财也是在那时崛起,在其实的带领下,05年1月成立东方财富网,06年1月成立股吧,都在那轮牛市里,迎来高速增长。

可以说在2013年以前,双方差距并不大,甚至从上帝视觉看,独霸手机APP的同花顺发展前景要大得多。

毕竟同花顺已经开始收智商税,东财还只能卖金融数据和广告。

可同花顺其后再没有任何亮眼的操作。

基金卖不过东财,iFinD搞不过万得,券商牌照更是连绯闻都没闹过,坐拥海量流量,却仍只会收智商税这种低频业务。

别拿付费用户转化率高说事,再高有收佣金频率高?

归根结底还是易峥格局不够。

在同花顺员工眼里,易峥工作是最卖命的,也是最抠的。

2011年,《华夏时报》还曾提到同花顺的种种抠门做法:年终奖200元,但要大年29才发,2009年公司上市时,易老板大方地为每个基层员工发了一包10颗以内的糖果。

易峥还有句名言:员工不可有钱。

再从股权结构看,同花顺上市前,易峥与另外三个创始人叶琼玖、于浩淼、王进分别持有48%、16%、8%、8%的股份。

还有20%在上海凯士手中,而这个公司也是他们占大头。

上市后也是吃独食,股份变动并不大,即使在2018年行情低迷时丧心病狂地减持,现在这几位大爷仍持有65%的股份。

参考飞科电器、双汇发展等就会发现,缺乏进取心,业绩萎靡是这类吃独食企业的通病。

领导人的格局决定了企业未来的高度,以易峥的表现,降低对同花顺的期待吧,走技术路线收智商税是其最好的归宿。

好在国家现在把资本市场提到了前所未有的高度,未来的行情差不到那去,支撑同花顺稳健增长问题不大。

但以其现有估值,除非来大牛市,不然指望大涨的可以洗洗睡了。

4 进击的东财

与抠B的易峥不同,其实更懂得取舍。

在东财成立后,很快就展现出一个伟大企业家的胸襟和格局。

他通过增资和转股,把有价值的天使投资人、公司高管、券商、直投都拉了进来。

以熊向东为例,华映资本创始人,曾任IDG中国基金投资总监,是中国早期投资界的大佬级人物。

虽然他的个人持股从87%下跌至现在的20.57%,但靠着这批POWER盟友,东财在发展过程中无往不利。

东财率先获取基金牌照和券商牌照,不是没道理。

最近东财连续大手笔融资,继2019年73亿公司债后,今年再次发行158亿公司债,已经有点丧心病狂的地步,颇受诟病。

但企业趁着行情火热,跑马圈地的意图也非常明显。

这同样是其实格局的体现,抓住机会下重注,这在东财以往的发展过程中早已证明有多重要。

2012年,东财遭遇滑铁卢。

公司实现营收2.23亿元,同比下降20.55%;实现净利3758万元,同比下降68.18%。

2013年再度下滑,尽管实现营收2.48亿元,同比上升11.57%,但净利却下滑至500万元,下滑幅度高达86.69%。

其下属10大子公司,8家亏损,仅优优资讯和东财研究所有可怜的数万元盈利。

这既是行情影响,也是其实的战略布局。

当时东财的变现模式已经难以为继,其实开始谋划转型,把收费的东财变为免费引流,再下重注杀入基金销售领域。

2013年,天天基金亏损高达1147万元,可其实却对其青睐有加,刚成立营收就达到6647万元,这才是变现的理想赛道啊。

很快,天天基金从东方财富网独立出来,然后开始不断加码。

2014年1月7日,东财公告批准天天基金使用自有资金1.5亿元,开展单渠道业务,同时通过透支法人账户的方式向银行申请1亿元授信。

2014年10月,在东财的担保下,将授信额度提高到3亿元。

2015年2月,提高到10亿元。

此后继续高举高打,把授信额度提高到40亿。

正是靠着其实大开大合的风格,才有了东财业绩的腾飞,后期高溢价收购同信证券,现在发巨额公司债加码两融业务都是这种风格的延续。

没格局,没魄力,企业焉能发展壮大。

现在东财有东财网、天天基金网、股吧、choice等平台引流,传统券商很难与其抗衡。

自营和发行承销虽然是弱鸡,但两融和经纪业务,东财迟早会跑到行业前列,不仅会吃到更多增量,连存量市场都会被东财吞食。

其实的野望,正是东财最大的看点所在。

类似公募基金牌照这样的变现渠道,东财以后还会有很多。

领导人有格局,还怕没路走?

5 东财遇拦路虎?

野望满满的东财,券商很难与其抗衡。

可有钱有平台的新势力们,威胁却要大得多。

无论是阿里、京东还是拼多多,把互联网赢家通吃那套用在任何行业,都是降维打击,普通企业只有打GG的命。

如图所示,蚂蚁2016年才杀入基金代销领域,却很快成为行业龙头,且增速一如既往的爆表,高体量的优势非常明显。

市场就是这样,你吃的多,我就吃的少。

如果没蚂蚁,东财的基金业务增速显然会更快,今年超过2015年板上钉钉。

可没那么多如果,也别扯专业优势云云,蚂蚁对东财的威胁已经实实在在地体现出来了,如果再让其切入券商领域,东财的未来要大打折扣。

以蚂蚁准备上市时体现出的“侵略性”,拿下券商牌照有很大的可能。

但马云在外滩金融峰会上的讲话,成功说服蚂蚁暂停上市,此后形势更是急转而下。

先是互联网大佬们集体卖菜,在12月8号挤垮了上蔬永辉。

人民日报发评:

互联网巨头别只惦记着几捆白菜的流量。

再到中央经济工作会议上,放出的那个重磅信号—强化反垄断法和防止资本无序扩张。

2020年,互联网巨头之殇。

我们不在这里展开讲,但趋势已经很明显:

把资本关进笼子里后,蚂蚁们的券商牌照黄了,东财稳了。

再回过头来比对互金双杰:

同花顺还在靠天吃饭,东财已经变身成长股。

对每一步都能踩准时代脉搏的东财,凭什么不看高一线呢?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员