来源:樊丙婷

来源: 期货日报

展望2021年,预计铜价整体仍处涨势,核心驱动逻辑在于:海外主要国家宏观流动性环境依旧宽松,整体利多有色金属;全球经济复苏节奏虽有差异、但基调向上,将从实体需求端形成持续、明确的提振。而从运行节奏看,预计精铜供需增速差在二季度最大,即铜价高点或在此阶段。

主要经济体流动性维持宽松:利多有色金属

突发的疫情导致全球陷入停工停产的困境,经济基本面及金融市场均遭遇重创,市场避险情绪被激发至较高水平,甚至被认为是避险资产的黄金亦遭抛售,美元一度成为最抢手的资产,流动性危机因此爆发。为对冲疫情影响,全球多国纷纷启动宽松的货币政策为市场注入充裕的流动性,主要经济体货币供应增速明显抬升。但时至今日,可以看到除中国经济已经基本恢复外,欧美疫情仍有反复,对于当前的欧美等国来说,考虑到疫情影响边际递减,宽松力度不及上半年,但在疫情无好转的境况下,宽松的货币及财政政策依旧要维持。

8月28日,美联储公布了货币政策框架评估结果,该框架并未改变货币政策以充分就业和长期通胀2%为目标。就目前的通胀及就业数据来看,10月核心PCE为1.4%,较美联储2%的目标仍有差距。失业率自4月以来持续回落至6.9%,体现就业市场处于修复通道,但是新增非农就业数据自6月以来回落、永久性失业逐步高于临时性失业人数显示了就业市场动能不足,对于美国来说宽松的货币环境显得尤为必要。

12月10日,欧洲央行决议加码宽松货币政策,强调短期内不确定性仍然较高,将继续保持有利的融资条件,维护中期通胀稳定。目前来看,欧元区通胀处于极低水平,仅为-0.3%;三季度GDP同比增速为-4.3%,不及疫情前的水平。欧洲为提振经济增长信心及通胀水平,将维持宽松的货币政策,且可能继续加码。

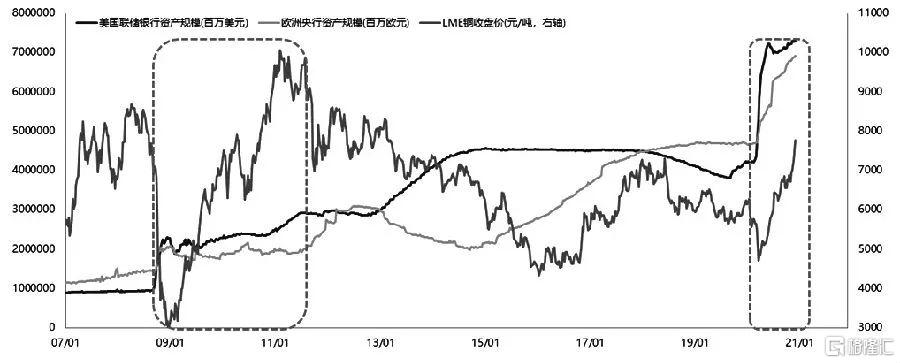

2009—2011年,欧美同步加码并维持宽松货币政策背景下,铜价走出一波牛市,基于前述对欧美货币政策的判断,2021年宽松货币政策仍将“呵护”全球资金流动性,铜价上涨可期。另外,因美联储长期维持低利率状态将损害美元信用基础,从而进一步拖累美元指数。基于美元指数与金属铜呈负相关性,低迷的美元指数弱化对铜价上涨的压力。

图为宽松的货币政策推动铜价大幅走高

图为弱势美元利好铜价

实体经济需求景气度向上:持续提振铜价

1.美国新任领导层倾向温和鸽派,宽松财政政策将推行

11月29日,美国大选的闹剧终于在白宫批准美国联邦总务署展开正式交接工作中落下帷幕,拜登当选美国第46届总统几成定局。从拜登在竞选时的政策主张来看,其倾向于更大规模的财政刺激。拜登提名前美联储主席耶伦为下届美国政府的财政部长,基于耶伦在担任美联储主席时温和鸽派的政策倾向,推演其在任职财政部长期间或依然维持这一状态,并且耶伦倾向于促进就业而非控制通胀,今年以来耶伦也曾多次表态财政政策应发挥更为积极的作用,预计耶伦成为拜登连接两党合作、协同货币与财政的枢纽。

12月8日,美国财长努钦向众议院议长佩洛西提出了新的9160亿美元的抗疫救济方案。该方案的“大部分内容”与跨党派小组的9080亿美元刺激方案相同。目前救助方案谈判暂无进展,但对于年前新一轮财政扶持计划落实的预期有所提高。

2.海外经济景气回升,实体行业补库周期启动

图为美国库存已基本下降至底部,且消费品快于制造业

以美国为例,4月以来,美国制造业库存同比增速由1.3%持续回落至-1.2%,其中,产成品和原料库存同比增速分别下降至-4.1%和-0.5%,而中间品库存则出现积压,其库存同比增速由1.3%升至2.4%。行业层面,金属加工、机械设备、家具、基本金属、电气设备等耐用品生产行业,及塑料橡胶、纺织品、化工、纺织原料等非耐用品生产行业,库存同比增速均出现大幅下滑。伴随着消费持续恢复,低库存情况下,欧美多个行业补库存周期开启。

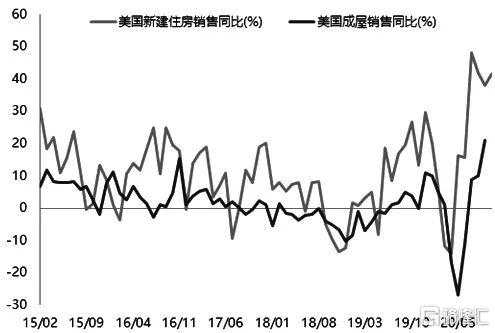

自2019年以来美国在基准利率下行的环境中,长期房贷利率不断走低刺激着房地产行业的复苏,且新建住房可供应的月度仅3.3个月,说明当前美国房地产库存已降至极低水平。房地产库存水平低位以及居民购买力的提升均将提振美国地产商的补库意愿,美国地产景气周期仍将维持,与其相关的家电、建材等产业链将受益。

美国前几轮库存周期平均时长为32个月,其中补库、去库分别为16个月,以此作为本次补库周期的参照。2020年7月,批发及零售库存开始回升,将其看做此次补库周期的起点,预计本次补库至少维持到明年三季度,但不排除疫苗广泛使用后生产经营活动恢复并加速补库节奏,从而压缩此轮补库时长。

3.国内经济复苏趋势明确,消费与出口驱动相对较强

2020年,中国出口表现持续超预期,内需呈回暖态势,而固定资产投资二季度起到了逆周期调节作用后呈回落态势。展望2021年出口仍存韧性,内需加速回暖,固定资产投资结构分化。

从美国耐用品细分行业结构可以看出,与有色金属密切相关的机械、运输设备、电气设备及电器等行业的库存当月同比增速处于历史极低水平,且疫情导致国内外复苏节奏错位以及国外产出与需求错位,为国内提供出口良机。

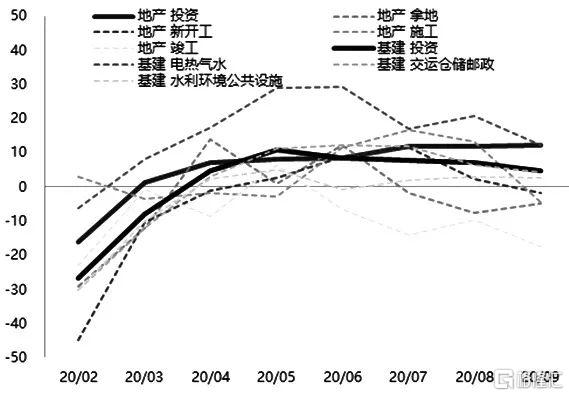

地产行业面临的宏观环境和调控政策均出现边际收紧,货币政策更加重视宏观杠杆率的稳定,社融及新增贷款增速将向经济潜在增长速度靠拢,制约按揭贷款增速,融资端房地产行业监管政策“三条红线”出台,要求房企降低债务杠杆,房企资金来源增长或将受限。不过,地产企业为满足“三条红线”政策需求,对销售回款依赖度进一步提高,维持“降低拿地,维持高开工,提高竣工”倾向仍较明显,中长期有利于修复开工、施工、竣工增速差,从而提振地产后周期行业。

图为房地产投资呈现高开工+高竣工

10月竣工增速环比提高25.8个百分点,预计竣工修复逻辑开始演进,家电作为房地产后周期受益行业,将迎来需求释放,且线下零售渠道开放有助于促进被延后的需求释放。另外海外疫情延续致家电相关产业链秩序被打乱,而中国凭借有效的疫情防控和产业链完整性及性价比优势,吸纳了海外大量的家电订单。综合来看,家电行业明年在内外需齐发力、线上线下两轨并行的推动下维持高景气度。

汽车板块受益于国内宏观经济环境的改善,且在各项促消费政策扶持下,居民消费信心及意愿得到提振,汽车单月销量同比维持6个月的正增长,且经销商库存系数整体呈回落态势,汽车行业基本确定步入景气周期。另外,基于中国新能源汽车先发优势与规模效应以及庞大的市场空间,预计未来5年新能源汽车板块保持高速发展。

欧洲碳排放标准应属全球最严格,其提出2030年温室气体减排在此前40%的基础上上调15个百分点,根据《2030年气候目标计划》,预计2030年碳排放目标在原先59.4g/km基础上进一步趋严,最新调整后的目标值为47.5g/km,欧洲如此严格的碳排放要求,倒逼车企向电动化转型。此外,欧盟各国为推动新能源汽车的发展亦出台了较大力度的补贴政策。

股市是反映经济的晴雨表,经历了一季度疫情的冲击后,家电及汽车行业的盈利能力持续回升,可以印证疫后的经济也确实在复苏中,经济基本面的好转正向作用于商品市场,其中有色金属最是受益品种。自4月以来,黑色金属指数涨幅最高,达61.45%;有色金属指数次之,达45%。

4.冶炼厂缺矿压力缓解,供应增速前低后高

就铜矿而言,今年南美国家铜矿生产经营活动因疫情放缓导致全球铜矿供应下滑,2020年1—8月全球铜矿产量同比下滑4.1%。且因全球疫情管控下物流运输能力下降,导致我国铜矿进口增速在二季度出现快速下滑。然此时中国冶炼产能已从疫情中恢复,产量不断释放,铜矿供应短缺的压力增加。虽然下半年南美逐步从疫情中恢复生产,但铜矿进口增速依旧低迷,中国冶炼厂加工费亦难以回暖,当前铜矿企业与冶炼厂对于明年加工费谈判的博弈较为激烈。预计明年,因疫情推迟的新投及有望投产计划项目主要集中于下半年,其中包括来自Grasberg地下部分、Spence二期、Kamoa等大型铜矿项目产能投放增量,铜矿供应压力较今年缓解,因此预计2021年精铜供应增速前低后高。

预计2021年铜价涨势延续:配置价值凸显

综上所述,一方面,欧美等主要经济体为提振经济增长信心及稳定通胀水平,将继续维持宽松货币政策,宏观流动性充裕利好铜价;另一方面,经济基本面不断改善,精铜供需面向好。就需求端而言,2020年上半年疫情影响下需求基数偏低,且中国、欧洲及美国作为精铜消耗的前三大经济体,经济复苏带来需求的加速提升。就供应端而言,铜矿增量主要集中于下半年,因此精铜供应增速呈前低后高。

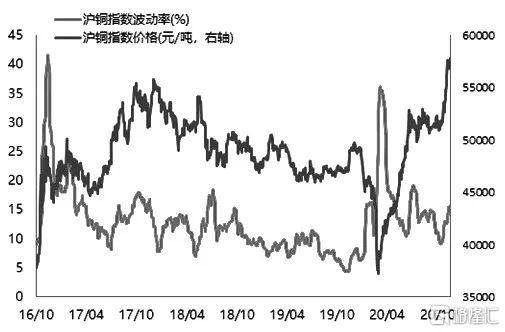

图为波动率走高增加资金吸引力

当前全球库存处于2016年至今库存数据的16分位,库存进一步去化增加铜价上涨的弹性。下半年供需缺口收敛,铜价上涨空间收窄,节奏放缓。

通过观察2018年至今COMEX铜及LME铜持仓结构发现,以COMEX非商业持仓以及LME投资基金为代表的多头持仓在铜价上涨阶段会不断提高对铜资产的配置。铜价持续攀升带来的波动率提高,结合其价值高、易存储的特性,对资金的吸引力更强。预计2021年铜价涨势延续,金属铜的配置价值进一步凸显。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员