1

近来,外资流入A股太过疯狂,抢资产筹码很是积极。

11月份,北向资金共计流入579亿元,创下年内单月最高记录。12月才过几天,又大幅流入300亿元。这1个多月的净流入,已经占到全年净增加额的48%。

11月5日,北向资金流入110亿元。仅隔1个交易日之后,9日疯狂流入197亿元,创下单日净流入最高记录。当月23日再度流入超100亿元。12月1日,北向资金继续强势,大幅流入163亿元。最近3日,连续流入A股,疯狂扫货。

最近1个多月,不管A股当天盘面是上涨的,还是下跌的,外资不管估值贵与否,似乎就是为了抢筹码,先占坑再说。

当然,外资买入的股票质地大多还不错。11月,外资买入格力电器、中国平安、隆基股份,分别为48亿元、39.4亿元、28亿元。这些细分行业龙头估值都不便宜,甚至是略有泡沫,但仍然是大幅流入,抢筹的心态昭然若揭。毕竟买贵了,无非只是需要时间来消化而已,股价未来还会继创新高。

除了股市,还有中国债市,更为疯狂。

据最新债券托管量数据显示,11月境外机构的债券托管面额为27663.36亿元,同比上涨47.88%,相较上年末上涨47.38%。这已经是连续24个月增持中国债券。

与之相互佐证的是,11月借由“债券通”渠道参与人民币债券交易的机构表现十分踊跃。11月“债券通”共计成交5895笔,总成交达4850亿元,月度交易量创历史新高。自2017年“债券通”开放以来,境外机构投资中国债券持债规模年均增速达40%。

11个月时间之内,外资抢筹中国资产,包括股市和债市,共计1万多亿元,势头非常之猛。

2

美国是全球金融中心,是全球资产的集散地。为何在美股屡创新高之际,外资却纷纷大幅增仓中国?背后到底是什么逻辑呢?

1、资产回报率高

2018年,北向资金共计流入A股2942亿元,创下当时沪港通开通以来的最大值。从后视镜看,那一年A股跌成狗,尤其是年底,满地都是白菜价的核心资产,被外资扎扎实实抄了一个大底。

2019年,外资再度大幅流入3517亿元,再创历史新高。从后视镜看,外资还是抄了小底,赚得盆满钵满。

外资到底有多赚?

先看看外资重仓的前10大公司——五粮液5年暴涨976%,贵州茅台5年800%,中国中免5年634%,美的集团、恒瑞医药涨超300%,格力电器、宁波银行涨超200%。唯有长江电力5年仅上涨77.8%,但持有该股基本是按照持有永续债券来对待的,亦取得了不错的回报率。

再看TOP11—TOP20的表现,战绩也相当不俗。其中,宁德时代2.5年豪取957%的回报率,爱尔眼科、立讯精密5年累计暴涨700%,迈瑞医疗上市2年多累涨630%,海天味业593%。不过,中国太保表现不佳,5年仅取得50%的回报率。

看到没,外资在中国绝对重仓的股票,赚得盆满钵满。并且,今年它们加仓的票,依旧是这些行业顶尖级的龙头,估值贵了点,但可以用时间来消化估值,未来几年仍能大幅获利。

债市的逻辑也一样,中国债券不仅安全性好,且回报率还冠绝全球。

当前,中国10年期国债收益率已经大幅回升到3.303%的高位,较4月底的2.51%,提升了79个基点。这比美国10年期国债收益率高出2.38%。如此之大的利差,是吸引外资疯狂流入中国债券市场的重要逻辑之一。

2、安全性

近来,美股天天创新高。从3月低点算起,纳指暴涨80%,标普500和道指暴涨60%以上。

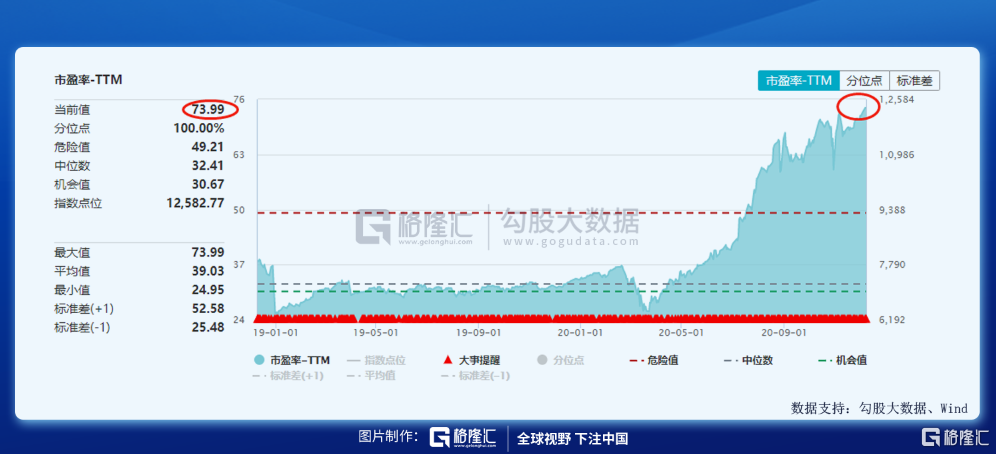

这是美联储无线QE放水导致的极度畸形行情。估值有多高?纳指动态市盈率已经高达73.99倍,远远高出历年来的估值上线区间,泡沫化程度比2001年互联网泡沫时期还要严重的多。

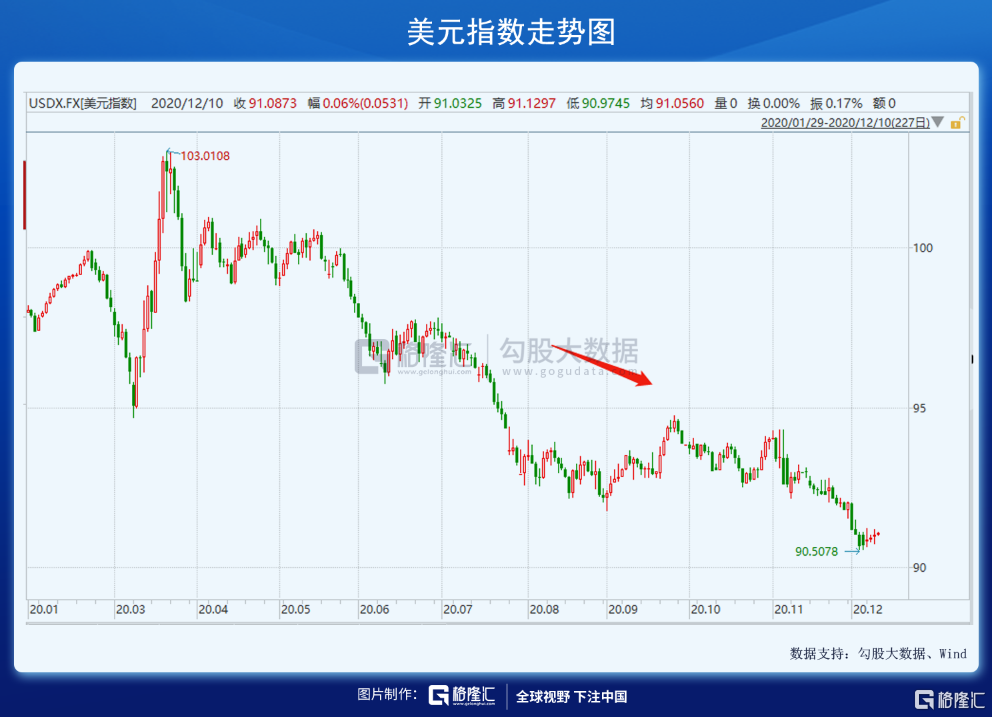

然而,美联储背后的工具箱,几乎空空如也。要支撑起如此之高的泡沫,需要的水量越来越大,无他只有继续无限量放水+超规模的财政刺激政策。但能够持续多久,是一个很现实的问题——美元指数一路狂泻,在12月3日创下90.5078点,回到了2018年4月的水平,较前期高点已经大幅贬值12%。

其实,美元指数的断崖式贬值就是美国财政信用透支的另一面。2020年美国预算赤字达到创纪录的3.1万亿美元,是2009年的两倍多。当前,美国的国家债务达到了远高于27万亿美元的水平。

2008年,外国投资者持有一半以上的未偿还美国国债。而时至今日,这一数字已经下跌至自世纪之交以来的最低水平。

从3月份至今,累计有高达10280亿美元的美债被抛售,创下了自美国成立以来美债的抛售之最。对此,惠普将美国国家信用评级调整为“负面”(AAA评级),其主要原因就是美国当前规模越来越庞大的财政赤字。

包括美国在内,全球面临债务危机的风险。

根据国际金融协会(IIF) 发表最新报告,今年各国为了应对新冠疫情而进行大额融资,使得全球债务的总规模已经创下纪录新高,达到277万亿美元,按照最新汇率,合计人民币1820万亿!

这差不多是24个中国A股的总池子、相当于65个中国的老百姓总净存款。而2019年,全球的GDP不足86.6万亿美元。

相当于全球债务是全球GDP的三倍多!

并且,今年爆发严重的新冠疫情,全球为应对疫情采取的财政措施,占全球GDP之比约为12%,公共债务还会进一步激增。但经济不容易起来,全球债务危机的风险一点也不小。一旦爆发,全球风险资产将遭遇比今年3月还要严重的抛售与下跌。

但中国不一样,疫情完全被控制,经济已经强势复苏。在中国,不管是在股市,还是债市进行资产配置,会相对美国、亦或是欧洲要安全得多,虽然中短期资产价格仍然会有扰动。

3

高瓴资本张磊在多种场合都表示,当下最大的投资机会在中国。是的,重仓中国才是顺势而为。

未来,中国大类财富机会不再是楼市,而是A股。而A股的大机会,又是前景行业的绝对优秀龙头,即是外资重仓TOP20。

看准时机,布局核心资产(包括好的基金),几乎是多数普通人抓住财富大机遇的唯一手段。当然,不是现在就叫你拿着现金往里冲,最好是耐心等待回撤,分仓分批次入局。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员