机构:方正证券

评级:推荐

目标价:346港元

事件:美团于 2020 年 11 月 30 日发布 2020 年 Q3 季度业绩报告。公 司 20Q3 实现营业收入 354 亿元(YoY +29%,QoQ +43%),毛利润 108 亿元(YoY +13%, QoQ +26%),经营性溢利为 67.2 亿元(YoY +363%), 其中包括投资于上市实体的公允价值变动收益 58 亿元,经调整净利 润为 20.5 亿元(YoY +6%)。 我们的观点:

1、主要财务指标分析:20Q3 公司从疫情中恢复,全面增长,新赛 道新业务协同发展业绩超预期,实现营业收入 354 亿元(YoY +29%, QoQ +43%),毛利 108 亿元(YoY +13%, QoQ +26%),经营性溢利 为 67.2 亿元,其中包含投资于上市实体的公允价值变动收益 58 亿 元,经调整净利润为 20.5 亿元(YoY +6%),净利润率为 6%。

分业务收入:20Q3 公司实现餐饮外卖收入 206.9 亿元(YoY +33%, QoQ +42%); 到店、酒店及旅游收入 64.8 亿元(YoY +5%,QoQ +43%); 新业务及其他收入 82.3 亿元(YoY +43%, QoQ +46%)。 分业务经营溢利:20Q3 公司实现餐饮外卖经营溢利 7.7 亿元(YoY +133%, QoQ -38%),经营利润率 4%(YoY +2pct); 到店、酒店及 旅游经营溢利 27.9 亿元(YoY +20%,QoQ +48%),经营利润率 43% (YoY +5pct);新业务及其他经营溢利-20.3 亿元(YoY +49%, QoQ +39%),经营利润率-25%。

分类型收入:20Q3 公司实现佣金收入 231.3 亿元(YoY +25%,QoQ +45%);在线营销服务收入 56.6 亿元(YoY +28%,QoQ +31%);其 他服务及销售收入 66.1 亿元(YoY +47%, QoQ +47%)。

费用情况:20Q3 公司研发费用率 8%(YoY +0pct,QoQ -1pct),销 售及营销费用率 16%(YoY -4pct, QoQ -1pct), 一般及行政费用 率 4%(YoY +0pct, QoQ -1pct) 。

毛利及利润率情况:20Q3 公司毛利为 108.2 亿元(YoY +13%, QoQ +26%),毛利率为 30.6% (QoQ -4.1pct,YoY -4.3pct),经营性损 益为 67.2 亿元,经营利润率为 19%,其中包括投资于上市实体的公 允价值变动收益 58 亿元,经调整净利润为 20.5 亿元(YoY +6%), 净利率为 6%(YoY -1pct)。

2、餐饮外卖:平台供给多样性提升,带动场景拓展,三要素(用户、 商户、配送网络)三方优化提升,AOV 表现良好。商户规模扩大提升 运营效率,促销手法创新提升用户粘性,算法提升保证骑手安全和 配送效率。 20Q3 餐饮外卖业务交易金额 1522 亿元(YoY +36%, QoQ +40%),交易用户数为 476.5 万(YoY +9%, QoQ +4%), 活跃商家数为 650 万(YoY +10%, QoQ +3%),交易笔数 3212 亿笔(YoY +30%, QoQ +44%), 平均订单价 47.4 元(YoY +5%, QoQ -3%), 变现率 13.6%(YoY -0.3pct,QoQ +0.2pct),收入 206.9 亿元(YoY +33%, QoQ +42%), 经营溢利 7.7 亿元(YoY +133%, QoQ -38%),经营利润率 4%(YoY +2pct)。

3、到店、酒旅及其他:到店业务已完全恢复实现正增长,消费升级 类别的增长加速,酒店预订业务基本恢复,夏季旅游高峰目的地转 向国内形成本地优势。 20Q3 到店、酒店及旅游收入 64.8 亿元(YoY +5%,QoQ +43%),经 营溢利 27.9 亿元(YoY +20%,QoQ +48%),经营利润率 43%(YoY +5pct), 酒店间夜量 1.14 亿(YoY +4%, QoQ +46%)。

4、新业务及其他: 积极布局下沉市场,深入生鲜零售和出行(主 要是共享电单车)赛道。生鲜零售平台+自营+社区团购三种模式齐 头并进,形成 Food + Platform 战略优势。 20Q3 新业务及其他收入 82.3 亿元(YoY +43%, QoQ +46%),经营 溢利-20.3 亿元(YoY +49%, QoQ +39%),经营利润率-25%。

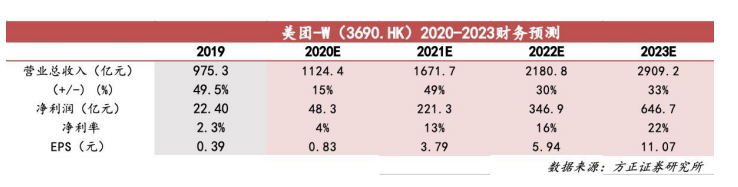

5、盈利预测:我们持续看好公司长远发展和后续业绩的增长。我们 预测 2020-2023 年营业收入分别为 1124.4 /1671.7 /2180.8 /2909.2 亿元,净利分别为 48.3/ 221.3/ 346.9/ 646.7 亿元,EPS 为 0.83/ 3.79/5.94/11.07 元。目标价格 346 港币,维持“推荐”评级。

风险提示: 宏观经济增速下滑,市场竞争加剧,行业增长不及预期, 政策风险,补贴滑坡后 GMV 增长不足预期,新业务拓展低于预期, 业务过度多元化、协同不足,运营资金不足,盈利不达预期等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员