机构:国盛证券

评级:买入

事件:FY2020 营收同增 69.6%,归母净利润同增 127.3%。公司 FY2020(截至 2020 年 8 月 31 日年度)总营收同增 69.6%至 14.57 亿元,其中主营业务收入同增 77.8%至 12.92 亿元,归母净利润同增 127.3%至 4.33 亿元。FY2020 公司毛利率同增 4.7PCTs 至 47.7%,管理费用率同降 1.4PCTs 至 6.8%,公司通过集团化管理优化成本结构、提升管理水平得到体现;销售费用率微降0.1PCTs至1.3%。综上,公司FY2020归母净利率同增7.3PCTs 至 33.5%,盈利能力显著改善。

内生增长稳健,2020-2021 学年旗下学校量价双升延续。公司旗下 6 所已并表学校 2020-2021 学年在校生人数 11.64 万人,同比增长 10.6%;若考 虑尚未并表的甘肃学院,公司旗下 7 所学校在校生人数共计同增 10.7%至12.57 万人,目前公司高职扩招招生工作仍在进行中,在校生人数仍有望进一步增加。价格层面,2020-2021 学年生均学费 11475 元,同比增长 4.4%,在量价双升带动下,公司保持稳健的内生增长。

外延并购先内后外,完成旗下两所高校剩余股权以及云南职业学校并购。外延并购方面,公司分别于 2020 年 5 月及 7 月并购旗下河南学校/广西学校剩余 45%/39%股权,交易对价分别为 3.85/1.52 亿元,并购完成后公司持有河南/广西学校 100%/90%的举办者权益。此外,公司于 2020 年 6 月并购培训机构云南职业学校,拓展职业培训业务。

未来发展:高质量办学带动提价空间显著,关注自建+并购办学网络拓展。公司坚持高质量办学,校企合作丰富,目前平均学费相较市场仍处于较低水平,华中、甘肃、河南、广西学校学费提升空间显著。办学网络扩张方面,公司有望通过“稳健式并购+自建”模式拓展,加快在京津冀、长江经济带以及粤港澳大湾区布局。公司在大湾区自建项目预计于 2021 年初启动筹建,并预计于 2022 年 9 月开启招生。并购资金方面,公司于 2020 年 9 月发行1 亿美元可转债,并通过配售 4400 万股融资 2.33 亿港元,叠加公司 FY2020末资金总额 9.98 亿元以及 2020-2021 学年预收学费超 14 亿元,为后续并购储备充足资金。

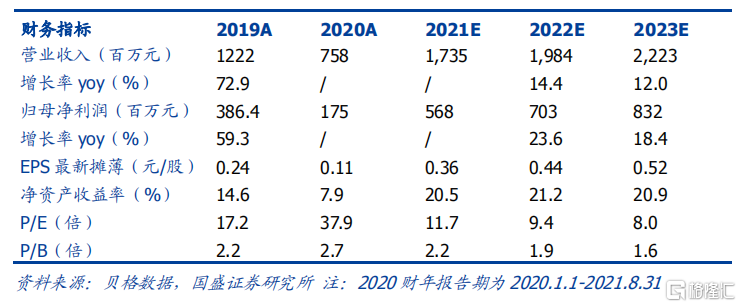

投资建议。公司 2020-2021 学年量价双升内生增长稳健,2020 年完成两所学校剩余股权收购,旗下学校在专业设臵、产教融合、集团化运营方面具备竞争优势。基于 FY2020 财报,并考虑公司财年截止日调整,我们预计公司FY2021-2023 实 现 归母净利润 5.68/7.03/8.32 亿元, 同 增31.4%/23.6%/18.4%,对应 EPS 0.36/0.44/0.52 元,现价对应 PE 12/9/8倍,维持“买入”评级。

风险提示:政策风险(《民促法实施条例》终稿尚未落地)、收购进度不达预期、公司经营及盈利能力不达预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员