美股的12月第一个交易日迎来了一个振奋人心的开门红。

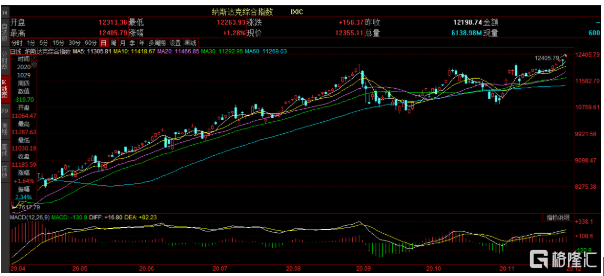

周二美股,截至收盘,三大股指集体收高,其中,纳指与标普500指数均创出历史最高收盘纪录。

数据来源:同花顺

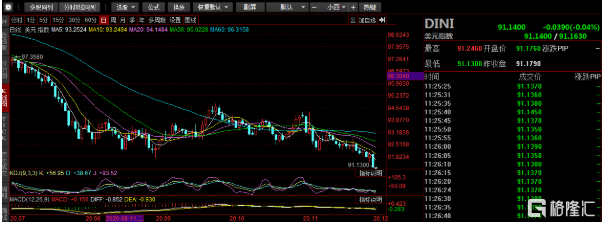

相比于美元的走低(触及两年多的低点91.27),黄金出现了反弹之势,此前COMEX 2月黄金期货收涨2.1%,达到1818.90美元/盎司,脱离五个月最低位,目前有所下跌。

数据来源:同花顺

数据来源:同花顺

回顾11月,可以发现美股的表现涨势显眼,上个月标普500指数上涨了10.8%,道指上涨了11.9%,纳指上涨了11.8%,其中,标普500指数和纳指录得自4月以来最大月度百分比涨幅,且道指录得1987年1月以来最大月度百分比涨幅。

12月的第一个交易日显然接过了这一涨势好运棒,而究及原因,主要是由于宏观经济形势的变化与预期所致。

新一轮财政刺激引发利好

首先,此前市场期待已久的新一轮财政刺激释出了利好。

参议院跨党派议员团体公布了一个总规模为9080亿美元的经济刺激方案,旨在解决目前关键经济援助项目的到期问题。其中,包括2880亿美元的薪资保护计划小企业贷款、1600亿美元的州和地方政府援助以及用于增加失业福利的资金等。

这一消息直接使得美股得到提振,虽在尾盘时分,美国参议院多数党(共和党)领袖麦康奈尔否决了该项经济刺激计划,称“我们没有时间浪费时间”,使得三大股指出现了震荡回调之势,但整体市场情绪还是较为乐观。

新冠疫苗的强势支撑

其次,承接11月美股上涨之势,新冠疫苗的研发审批进程频传利好,使得市场信心对刺激经济复苏的乐观预期得到了进一步提升。

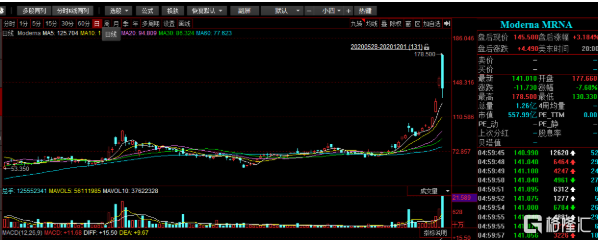

目前为止,以Moderna、辉瑞以及BioNTech为首的3种候选疫苗给予了人们的希望,其中,Moderna已在欧美申请疫苗紧急使用授权,而辉瑞与BioNTech已向欧盟申请批准其疫苗。而如果相关临床试验数据可以证明该疫苗的安全性和有效性,相关疫苗有望在年前获得批准。

要知道,目前进入秋冬季,新冠疫情的反弹爆发依旧在继续,其中,美国依旧是疫情的重灾区,新增感染病例增长幅度依旧十分惊人。

“美国11月新增病例数占全美新冠病例总数三成....11月死亡病例近3.7万人,平均每70秒就有1人死于新冠肺炎。”——公开数据

因此,新冠疫苗的出世可谓是“救命稻草”般的存在,使得市场为之一振,但相关抗疫概念股的表现并没有“一荣俱荣”,显出涨跌不一之势。

其中,Moderna开盘后上涨超17%,但随后大幅下跌,盘中振幅超31%,最终收跌7.68%,最新总市值为557.99亿美元,而今年以来其股价涨幅依然超过620%。

数据来源:同花顺

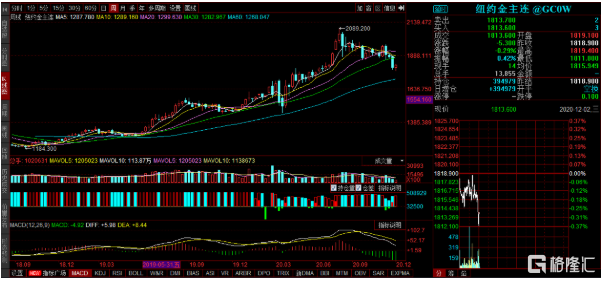

虚高泡沫依旧存有

然而,整体来看,虽然美股高居不下,但基于其早就脱离基本面,存有一定的风险,如同目前开始“挤泡沫”的新能源汽车板块一般。

本周二,相对于美股大型科技股、银行股的集体上涨,新能源汽车股有一定的颓势。

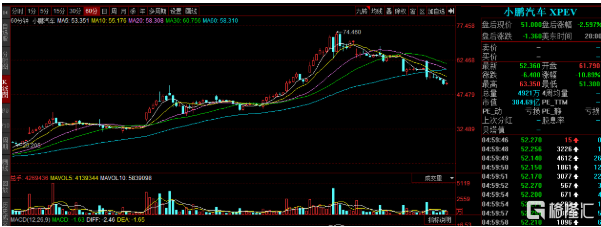

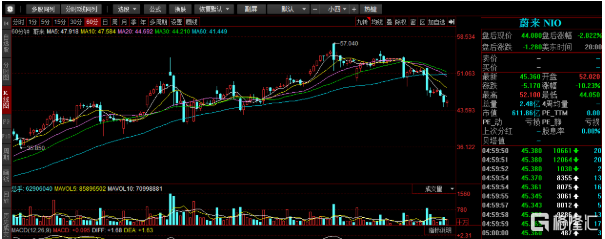

除去龙头标的特斯拉显出涨势之外(12月21日一次性纳入标普500指数),新能源汽车中概股却逆势齐跌,小鹏汽车跌10.89%,蔚来汽车跌10.23%,理想汽车跌3.14%,三家公司的市值共蒸发800亿元。

数据来源:同花顺

数据来源:同花顺

而在此前,相关标的释出的业绩数据走势积极,与其股价显出背离之势。

蔚来11月交付5291辆汽车,同比增长109.3%,已连续四个月创品牌单月交付数新高,且从今年4月以来连续第八个月实现同比翻番。

小鹏汽车11月总交付量为4224台,创出2020年月度的新高,同比增长342%,环比增长39%;且2020年1-11月累计交付21341台,同比增长87%。

显然,由于特斯拉的高歌猛进,使得市场对电动汽车板块的青睐不断加深,其中,作为新能源汽车市场的发力地,我国的相关标的表现更是备受期待,但随着目前的股价表现一路冲高,已然将行业在一定时期内的业绩预期加以透支,飙涨背后的泡沫难以忽视,毕竟价值投资当道,股价终究会回归理性。

美股的走势大概率也将会如此。

虽说在全球处于流动性充裕的市场环境之下,宽松性政策使得资本市场较为有利,且疫苗的后期推广或稳固投资者对全球股票上涨的信心。但目前来看,市场投资者不必过于放大这一积极趋势,毕竟疫情日趋严峻,反弹不断,市场环境还是存有重大挑战和不确定因素,尤其是疫苗推出的时间,生产和分配,以及疫苗对不同人群的效力,会对美股的走势产生一定的不确定性。

“美国国内外新增冠状病毒病例的激增令人担忧,接下来几个月的疫情形势可能会充满挑战。除非人们重振信心,可以安全地参与各种活动,否则全面经济复苏是不可能实现的。”——鲍威尔

这也就是为什么投行以及经济组织对全球经济以及股市的表现再次显示担心的原因,毕竟新冠疫情的肆虐会使得其对市场的永久性伤害风险在上升。

经合组织(OECD)于近期下调了2021年全球经济增长预期,将新一年的全球增长预测从9月份的增长5%下调至4.2%。

摩根大通对美股的表现也是不断反转。针对2021年展望,摩根大通首席股票策略师Mislav Matejka多年来首次下调了对美股的看法:将美股评级下调至中性,而将欧股评级上调至增持。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员