聘请四家财务顾问公司站台,中集和国投拿下私有化乃志在必得

(图片来源:公司公告)

11月30日,中集天达发布联合公告关于寄发出私有化计划的通函文件等事宜。

按公告资料所述,该私有化建议乃由中集集团间接全资附属Sharp Vision联同Expedition Holding作为联席要约人所提请的,按公告所示,每股私有化报价为作价0.266港元,较首次公告停牌前收市价0.221港元溢价率约为20.36%。

假设Sharp Vision将不会行使其持有的可换股债券项下的换股权,联席要约人及联席要约人一致行动人士拥有125.74亿股股份,约占公司于最后实际可行日期之已发行股本约75.58%的权益,而独立股东则持有40.64亿股股份,约占24.42%股权,落实私有化最高现金代价为10.82亿港元。

按公告所示,联席要约人及其一致行动人已委任农银国际融资、中泰资本及富域资本为其私有化建议的联席财务顾问(FA),另外,公司在10月19日公告,将聘请嘉林资本有限公司担任中集天达独立董事委员会的独立财务顾问。

对应这一量级/规模的私有化案件,合共出现四家财务公司提供专业的咨询建议,实属创举,从侧面也反映出联席要约人及其一致行动人推动私有化计划成功所展现出的决心。

同时经过股权架构向上穿透,可发现Sharp Vision的背后为中集集团(所全资附属拥有),Expedition Holding的全资控股股东则为澳门启新投资管理有限公司,该基金管理人股东为国投集团旗下国新国际,以及启迪科服、启迪金控,该三方国企股东实力雄厚,在国际投资并购、国家战略性投资、新兴产业私募股权投资、初创企业投资、资产管理、金融投行服务领域拥有大量成功实践经验和专业人才团队,本次中集天达私有化计划有了启新投资的加盟,再加上四家实力不俗、声誉良好的财务顾问“天团”强势站台,中集集团和国投集团最后成功拿下私有化项目乃势在必行。

中集天达采取协议安排方式进行私有化,成功概率较高

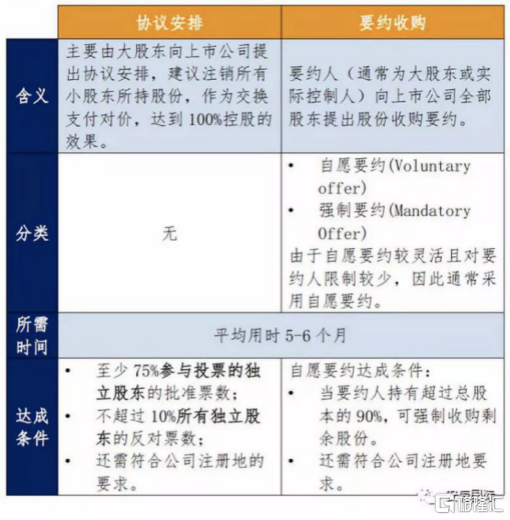

在香港市场要私有化一家上市公司,目前主要有两种方式,一种是“协议安排”,另一种是“自愿要约”。

两种私有化方式有一个共同特点:即作为要约人的控股股东及其一致行人,即使持有大部分的股权,也不能参与投票,实质上其成功与否需取决于独立股东的最后投票结果。

比较不同的地方是,私有化若采取自愿要约形式来进行,除了也要通过特别股东大会获得独立股东投票通过之外,还需要独立股东按照持有股份来接纳要约人提出的要约,即当要约期结束时,要约人所收集接纳要约股份比例最低超过总股本90%。

要满足这一个条件的难度是相当大的,一些股东可能会发现该要约价格没有吸引力,而另一些股东根本就不注意到该要约信息,所以采用自愿要约的方式来进行私有化是一个很高的门槛,此种私有化方法通常对独立股东而已吸引力亦相对较小。

相对而言,在港股市场使用协议安排进行私有化的成功概率较高。

根据港交所网站上的公开信息,从2019年1月至2020年9月,港交所上市的公司共宣布了33项私有化要约(不包括H股公司所发的要约)。其中,在2019年宣布的11项私有化已经完成,有关公司已顺利退市摘牌。截至2020年9月30日前9个月中宣布的22项要约,1项未经私有化而终止,7项已完成,1项等待撤回上市,而其余13项正在进行中。在33项私有化要约中,只有3项是通过自愿全面要约进行的,其余30项则是通过协议安排进行的。

另外,从国企私有化案件实践的经验总结可得,协议安排的方式最终成功概率也是较大。我们用正反两个典型例子来说明:2018年9月27日,中外运航运(0368.HK)发布公告,要求撤销在联交所的上市地位,以协议安排的方式进行私有化,在其2018年12月13日股东大会上,同意私有化的独立股东投票权占比高达 99.3%,反对私有化的独立股东投票权仅占 0.7%,在同日的法院会议上,同意私有化的独立股东占比 95.8%,反对私有化的独立股东投票权仅占 2%;因满足条件而在2019年1月16日,中外运航运在联交所撤销上市,完成私有化。

在相近时间内另一起国企私有化案件是,于2018 年12月24日,哈尔滨电气(1133.HK)及其母公司哈电集团发表联合公告称,哈电集团将对哈尔滨电气全部已发行 H 股发起现金收购要约(即以自愿全面要约方式进行),要约收购价格为每股H股4.56 港元。在其后流程中虽然成功获得股东大会投票通过,但在规定期限内未达到90%的独立股份接纳要约的门槛,因而宣告私有化失败,公司股价从3.80港元附近一路下探至最低的1.45港元,累计跌幅超过60%。

目前仍在上市交易的哈尔滨电气的最新报价为每股2.52港元,至今也未能超过两年前要约人提出的私有化价格。可见私有化的失败后所面临的市场风险是非常大的,除非被私有化公司资产特别优质或大股东及其一致行动人认为时机适合,否则再次提请私有化的机会实际上是较低的。

国企私有化安排中使用成功概率较高、较为稳妥、难度系数更低的方式来进行,实际上也体现出要约人对全体股东股东利益保护的高度责任感。

而回到中集天达私有化案件的分析中,根据通函文件可知,这次中集天达的私有化计划选择的方式是协议安排的形式。

凡是采用协议安排方式进行私有化,首先需要满足以下两项条件:

(1)在私有化法院会议投票时,获得参会的独立股东超过75%投票权投票通过;

(2)在私有化法院会议投票时,参会的独立股东不超过10%的投票权反对。

此外,我们需要留意公司注册地所属问题,因为采用协议安排的方式进行的私有化,其条件的达成除了须满足上述两条之外,还须同时满足公司注册地的要求。很多投资者因为专业知识的缺乏而产生了盲点,以致于最后影响了投资的决策和判断,也是港股市场私有化经常会遇到的问题。

以中集天达这一私有化案件为例,按通函所示,中集天达控股有限公司是一家在开曼群岛注册的上市公司。根据开曼群岛公司法第86条 ,拟私有化注册地在开曼群岛的上市公司,必须同时满足这一个条件:参加法院会议的股东人数超过50%同意该私有化提案,而不管这些人持有的股票数量是多少,俗称为“数人头”规定。

在这种情况下,当股东大会和法院会议投票通过私有化方案并且满足其他私有化条件后(“数人头”规定),独立股东就只要等着上市公司按照剩余流程把自己的股票收走,然后把钱返还给自己即可,总结来说,就是一旦该私有化条件被完全满足,所有独立股东手中股所持股票最终都会被收走,而不管有没有参加投票或者投了反对票的独立股东,一律都要遵循股东大会和法院会议的“小数服从多数”的最后决议。

对于注册地在中国大陆的上市公司,如果采用“协议安排”方式私有化,这类公司私有化没有“数人头”的要求,同时由于中国公司法不允许强制收购中小股东的股票,所以对于注册地位于中国大陆的上市公司,即使在股东大会投票通过私有化提议,也需要独立股东主动把自己的股票按照要约提交接纳申请,转给私有化的要约方才行,否则,等上市公司按私有化流程退市后,没有接纳要约的独立股东则变成了非流通股东。

识别私有化背后的套利机会,“赢家通吃”将提升私有化成功概率

经过上述讨论,不难发现,在开曼群岛注册的上市公司,除了拥有私有化难度较低的优势,一旦成功,私有化程度会更为“彻底”。另外,更为重要的一点是,更容易和独立股东形成合力和共赢,减少高度博弈和激烈对抗的机会。

衔接回市场和交易的角度,由于其可预见性更强,因此更容易形成固定的套利模式,换个说法就是,会更容易吸引大户和机构投资者的前来增持,进而推动方案获得通过,然后在短时间内获得私有化要约价格的预期回报。

经过对大量的私有化案例进行总结和归纳,我们发现,只要是私有化计划采取协议安排的形式来进行(而非采取自愿全面要约的形式),只要这些公司的注册地是开曼群岛注册的上市公司(须遵循开曼群岛公司法第86条),只要有强势的控股股东及其一致行动人联合来快速推动快速落实此事,那么在该私有化规则下,默认的实质是“赢家通吃”。

现在咱们不妨以一个合格的大户或专业的机构投资者视角来对此问题进行思考和推理。

单纯从预期收益率或预期年化收益率,以及资产配置的角度去理解。

按照通函公告所示,本月内将举行法院会议及股东特别大会,若成功被通过,那么每个独立股东手中的股票都会按流程在预期下一年的1月25日于联交所撤销上市地位生效,并预期在下一年的2月1日或之前,收到由私有化要约人及其一致行动人寄来的现金付款支票。

在法院会议及股东特别大会,若然私有化提议被通过,也就是“亮牌”之后,那么后面的流程只是按部就班,不确定性基本被消除。在此基础上,能够预期的是中集天达的股价大概率地会在议案被通过之后快速往每股0.266港元靠近,这是收益率提升最快的阶段。

那么现在来测算一下空间。按中集天达12月1日收盘价0.245港元,私有化被通过之后隐含了8.57%的绝对回报,我们就初略按8%的预期收益率来进行余下的测算。从12月2日至12月28日(公布投票结果的首个交易日)合仅27个自然日,按此折合的预期年化回报率妥妥地超过100%,对大资金配置来说,不可能不吸引它们的目光。

假若出手,他们面临的最大风险实际上只有一个,就是私有化议案被否。那么就向着私有化议案被通过的方向去努力就好了,怎么做?很简单,只有三点:(1)观察市场动向,寻找合谋者;(2)买入,以独立股东身份出席股东大会及法院会议,并对私有化方案投出赞成票;(3)合理假设和验证,分析出抱有前两点的想法的投资者几乎都是持股者。

其实,最关键的是第三点,我们不妨来一次逻辑推演。

假若独立股东预期私有化方案不会被通过(或者说预期通过的概率较低),对他们最有利的选择(为了躲避风险)是现价卖出,而不是持股等到股东大会和法院会议的时候再去投否决票。因为无论作为理性人,还是从人性出发,他们大概率的不会自我伤害,因此,姑且可把既不卖出,同时又会去现场投出反对票的人群,可视为基本可以忽略的小概率事件。

第二种,持有,但不去现场投票的人群,可继续忽略,因为对结果没有影响。

第三种是卖出的,既然卖出,那就丧失了投票权,也对结果没有影响。

最后一种是主力人群,就是持有或者持续买入,但是去现场投赞成票的,至于为什么他们一类人群所持动机和理由都非常充分且必要,相信在上面过程已经进行了充分讨论,没必要再重复展开。

若直接下一个简单的结论就是:反对者会倾向于卖出;对私有化方案的赞成者,且能在赞成的基础上能够获取预期回报,或形成稳妥套利模式的投资者,则倾于持有和继续买入。

这是由“赢家通吃”潜在规则来驱动的。在此推动下,私有化提案被通过的概率,于原本拥有相对较高概率基础上,再次得到了反复的加持和巩固。

在10月4日私有化计划公布之后的中集天达,其成交量持续活跃,一改此前近乎于沉寂的状态,而且价格稳定,从交易角度去描述就是一旦有投资者愿意卖出,那么总有另外一边的投资者愿意买入,由于卖出力量总是低于在某一价位区间愿意建仓的买入力量,这就造成了股价横盘,但成交量较前期相对放大,持续存在交投的盘面现象。

洞悉盘面背后的逻辑和动机,知晓市场核心交易者的“算盘”,是理解盘面交易的最好答案和解释。

而我们相信,即使作为普通的投资者,即使不去参与现场的投票,是否应该考虑做一次成功的“浑水摸鱼”——在看懂牌面的基础上大胆尝试搭一趟中集天达私有化套利的便车。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员