作者:大卫翁

来源:起朱楼宴宾客

在过去的二十多年中,易先生为中国金融资产结构的问题发表过三次学术论文,分别在1996年、2008年和2020年。

看起来,他认为以十二年为一个周期,是观察这个问题演变比较合适的节奏。

周先生对通胀的研究,似乎同样遵循着一定的周期。

他前两次针对这个问题发表文章分别是在2004年和2012年。在八年前《金融研究》杂志刊登的那篇署名文章《金融危机中关于救助问题的争论》中,周先生曾经用一章专门谈及“通货膨胀税”,以及对未来该如何控制通胀的思考。

2020年,易先生和周先生的研究周期汇合在了一起。他们的最新研究在年底相继发布,又依次刷屏。

看起来,他们依然在讨论金融资产结构和通货膨胀这两个不同的问题,然而事实上,两者却有着千丝万缕的联系

——央行的货币政策大多都与通胀以及通胀预期紧密挂钩。而货币政策周期以及由此带来的信用周期的起落,对金融资产结构的演变则至关重要。

这个周末,我花了点时间细细品读两篇论文,虽肯定不及专业的宏观研究学者理解得那么透彻,但还是有一种感觉:

这两篇研究,很可能会成为我们理解中国未来很长一段时间的货币政策和金融监管政策的草蛇灰线。

01

在上一轮,也就是12年前的那篇研究的最后,易先生曾经不无期待的说道,

“我们期待十年之后把我国境内金融资产和境外金融资产合并起来,再次讨论中国的金融资产结构。”

然而事实让他失望了。

在这12年中,中国的企业们曾经在海外攻城拔寨,买下无数金融和实物资产,然而又快速退潮,留下一地鸡毛。

于是在最新这篇研究报告中他写道,“和2007年底相比,2018年国内经济主体持有的国外金融资产占GDP的比例不升反降,从61.7%下降到54.7%。”

国外经济主体买入中国金融资产的进展同样缓慢,占GDP比例只从35.9%微升到了38.8%。这与中国金融资产的整体规模占GDP的比例在同一时间里由589%跳升到786%相比,显然也不值一提。

因此,易先生在最新的研究中“食言”了,他依然专注在国内经济主体持有的国内金融资产这一分项上。

不过就在这一项中,已经有足够多让人“惊叹”的发现。

比如银行贷款的增速。

实际上,在上一个研究周期,也就是1991至2007年期间,银行贷款和GDP之比已经下降了0.3个百分点。然而就在大家以为这一趋势肯定会延续时,真正撑起过去十年中国金融资产高速扩张的恰恰还是银行贷款——它占GDP的比例在后来的十余年间足足上升了76.2%。

再比如直接融资占比。

2018年底,包括股票和债券在内的证券资产与GDP之比相较11年前下降了31.4个百分点。

这其中固然与2007年是中国股市上一轮泡沫顶点有关,但易先生也一针见血的指出“故事的另一面”——过去这些年的直接融资增长,主要就是靠债券市场撑场面,然而和海外不同的是,我国债券的持有主体实际上是银行,因此所谓的债券发行,实际上还是银行在通过购买债券为企业融资,依然具有间接融资的特点。而如果扣除这部分,直接融资占比会进一步下降。

银行贷款的跳跃式发展叠加直接融资的停滞不前,结果就是宏观杠杆率的突飞猛进。

宏观杠杆率等于整个国家的总债务除以GDP,这一数值从2008年末的145.4%上升至2018年末的248.7%,十年间上升超过了100个百分点。

如果换做是个人身上,就意味着这个人身上背的债务占他每年挣的钱的比例,在过去这些年里足足上升了一倍——所以他不但没能还清负债,反而越借越多,而且越来越超出自己的偿还能力了。

02

通过剖析金融资产结构,易先生真正想讨论的是一个异常沉重的话题——中国的金融风险,现在究竟是由谁在承担?

易先生说,市场经济的本质特征是经济主体分散决策、自担风险。

表面上看,由于前面说的银行贷款大爆发,以及债券市场大发展,因此过去十几年,中国的金融资产风险明显是在向银行等金融机构集中。

一个佐证就是,经过易先生的测算,截止2018 年末,金融机构承担风险的占比较2007 年末提高了14.2 个百分点。

上面这个表是怎么计算出来的呢?

易先生说得很清楚,

“从风险承担的角度看,金融资产并不是由谁持有,就由谁承担风险。”

举个例子,普通老百姓持有的储蓄存款,因为有存款保险制度等保障,所以风险其实是由金融机构承担的。而之前几乎等同于刚兑的理财产品,风险实际上也由金融机构承担。

再举个栗子,持有房地产的风险到底是谁在承担?易先生认为,虽然房地产是居民和企业的重要资产,但居民和企业又在通过房贷和抵押贷款等方式,利用房产向银行借钱。而且在这些年,房地产贷款占新增贷款的比例越来越高,从2010年的25.4%已经升到了2017年的41.5%。

换句话说,如果房价下跌,看起来受损的是拥有房子的老百姓和企业,但事实上真正遭殃的还是拿着房地产作为抵押品的银行。

于是,在把中国林林总总的金融资产进行拆分,并且把每一类实际的风险承担者按比例归类后,就有了上面那张表。

但仅仅这样就结束了吗?并不是。

看起来,上表里中国金融机构承担着整个社会一半以上的金融风险,然而由于中国的特殊国情,易先生认为,所谓的金融机构承担风险,其中相当部分最终依然是由政府来承担的。

关于这一点,易先生仅是点到为止,并没有展开。但这里的道理,大家都懂。

因为包商银行破产是这样,永煤集团违约也是这样。

在政策建议的部分,易先生提出了三点:稳住宏观杠杆率、依靠改革开放发展直接融资,以及管理好风险。这三点看起来像老生常谈,但结合前面的结论来看,都有了非常现实的意义。

譬如稳住宏观杠杆率的核心就是避免宏观政策刺激力度过大。既然疫情影响是一次性的、短暂的,那么前期放出去的水,该收就要收回来。

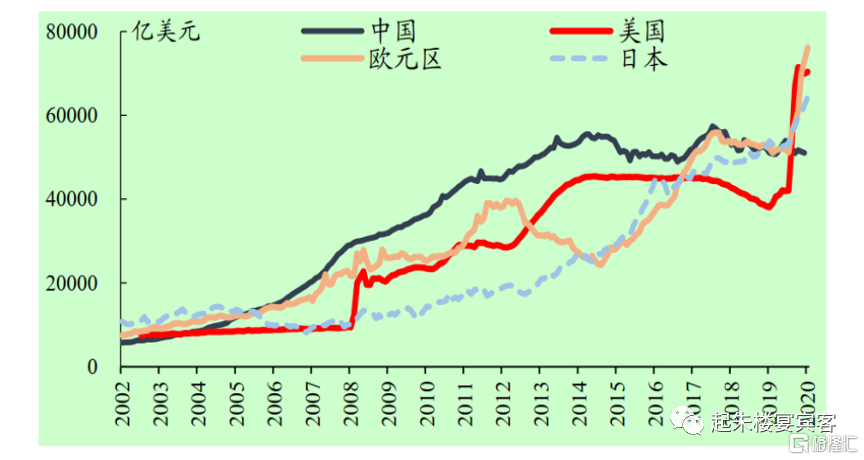

所以我们也就能理解为什么全球各国央行资产负债表规模会在一波又一波的疫情中分道扬镳了。

再譬如依靠改革开放发展直接融资,就是要反思为什么说了这么多年,股权融资始终发展速度跟不上?是不是制度改革还不够?(所以要加快注册制改革)是不是法律体系还不够完善?(所以要学习普通法系国家经验)。

最后一点关于“管理好风险”的建议则更有深意。这里先原封不动摘抄一段话,相信这也将是之后国家处理各种风险事件提纲挈领的原则:

“金融的本质是一种跨期的资源优化配置机制,是在时间轴上配置经济价值,在现在和未来之间寻找平衡,既然涉及未来就会有不确定性和风险,因此分散和管理风险是金融的题中应有之义。关键是怎么有效地分散风险、怎么有序地化解风险。”

所以改革和开放顺序的风险是要通过相互协同和循序渐进来解决的,所以金融机构的风险是要通过打破刚兑和持牌经营来化解的,所以房地产市场的风险是要通过稳字当头和建立长效机制来控制的。

看懂了这几条,也就能明白这段时间从蚂蚁事件到信用债风波,从人民币升值到房地产调控的诸多脉络中,央行究竟持有什么样的态度。

03

如果说易先生在研究中提到的,宏观政策刺激力度过大、持续时间过长会有通货膨胀的风险还属于比较温和的表达,那么周先生在最新的研究中,就直接质疑了通货膨胀的定义。

为什么要质疑通胀的定义?因为在金融危机后的这十几年中,全球各家央行都在为了达成通胀目标而苦苦挣扎,甚至不惜为此大规模放水,而通胀也是“央行观察经济金融状况的终极变量”(周先生语)。

那如果说这个变量的定义就错了呢?或者退一步讲,它的定义不够与时俱进会怎样?无论是何者,由此制定的货币政策和系列监管政策都很可能会出现偏差。

周先生的结论也很直接,他认为现在衡量通货膨胀的指标CPI(消费者价格指数),确实存在很多问题。

首先,目前CPI的定义中没有包含股票、债券以及房地产等资产价格的影响。这在以前消费和投资井水不犯河水,投资只是企业主的事情的那个年代当然没有什么问题。然而现在不同了,无论是消费者的养老金也好,还是中产阶级的“产”也好,都与资产价格,乃至资产的未来预期收益率息息相关。如果资产价格贵了,一方面老百姓的“投资成本”——比如买股票的成本就会提高,另一方面比如长期国债收益率那么低,养老金的未来预期收益率又会下降。而这两者都会影响到消费者对通胀的实际感受,以及他们的支出意愿。

类似的还有住房成本和教育成本,因为现有的通胀度量都没有考虑这些因素,所以周先生认为在一个长周期维度上,我们很可能“系统性”的低估了通胀水平。

在此之后,周先生又从多个维度继续阐述了为什么通胀可能被系统性的低估了。

譬如CPI的支出篮子目前是家庭可支配收入,然而事实上,现在每个家庭不可自行支配的收入,比如税收、社保医保、公积金等,会很大程度上决定了这个家庭的生活水平和成本。而因为这部分收入不属于可支配收入,因此它们对应的支出项目,譬如养老和医疗的成本增加,是不会被考虑到CPI的范畴之内的。

再比如现代打工人的工作时长越来越长,用于“休闲”的时间和质量都被大大压缩,这也会影响生活质量和消费支出,却不会体现在通胀水平中。

等等等等。。。

总而言之,周先生认为不少国家的货币政策之所以面临着不能有效达到通胀目标的问题,背后恐怕有可能是这个目标的衡量标准出了问题。

到了文章的最后,周先生没有明确的说大家“水放错了”,而是意味深长的说,

“如果按过去的度量方法得出的通胀很低,而资产价格上升得比较多,会出现不可忽略的结果,货币政策的设计和响应难以坚称与己无关。”

04

易先生和周先生,分别从“政策的果”和“政策的锚”两个维度,以及国内和全球两个视角,对现有的政策框架进行了全面的反思。

他们的思考和忧虑殊途同归,最终都将体现在货币政策、监管政策乃至更广义的金融行业政策上。

而从姗姗来迟的三季度央行货币政策执行报告来看,或许这个体现,比我们想象的更快。

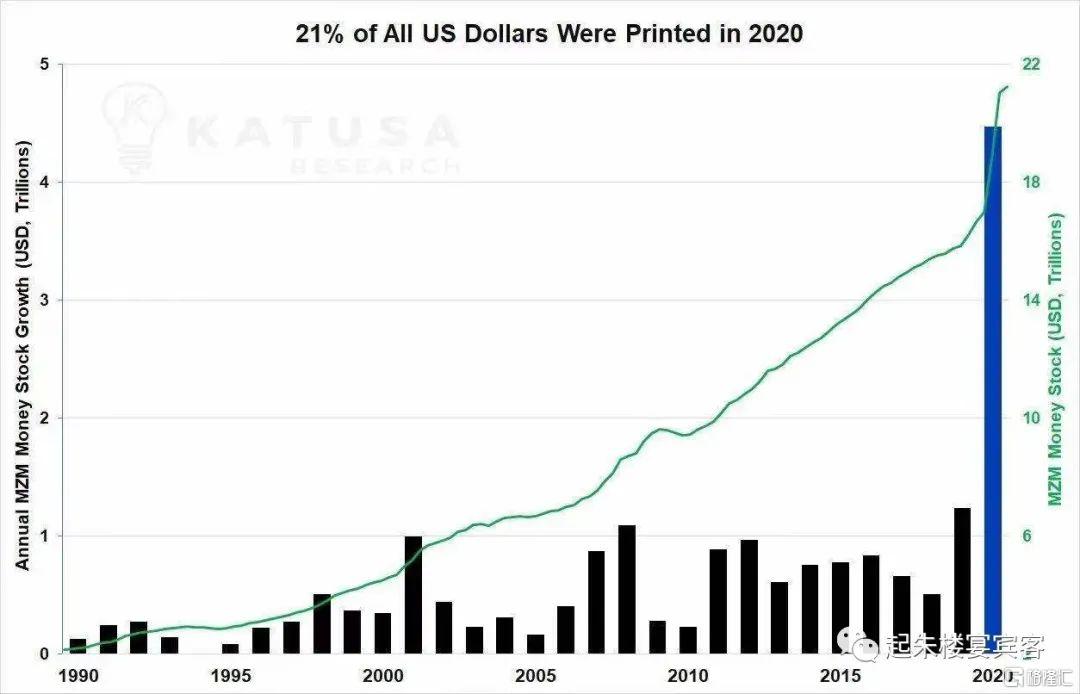

比如此次货政报告强调“把好货币供应总闸门”,做到“既不让市场缺钱,也不搞大水漫灌”,这与美国今年货币发行占到了历史总额的五分之一形成了鲜明对比。

再比如央行此次另辟专栏一,特别强调自己的资产负债表扩张与货币创造并没有直接关系,目的就是在给长期维持货币政策常态化背书。

那么问题就来了。这些忧虑,目前走势诡谲的国内资本市场,是否已经在映证这样的预期呢?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员