作者:覃汉 王佳雯

来源:债市覃谈

报告导读

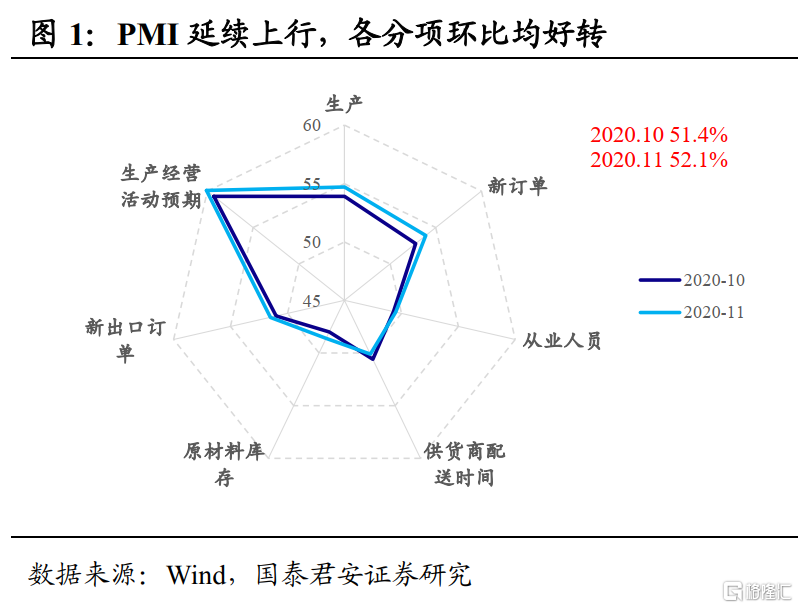

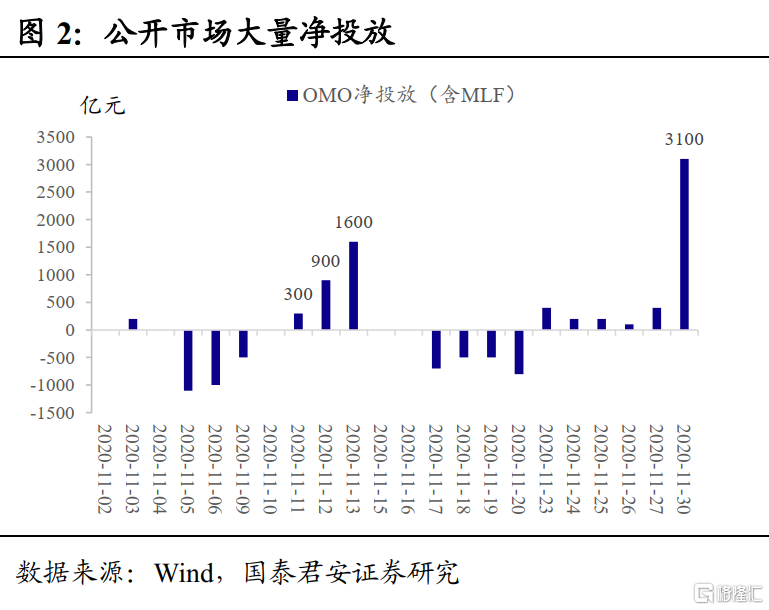

PMI各分项均改善,经济复苏超预期,但债市无视利空大涨。上周末我们预计存单利率即将见顶,驱动做多行情延续。周一债市无视PMI超预期而大涨,催化剂就是央行意外进行了OMO+MLF大额净投放,存单利率下行15bp左右,活跃券下行4~5bp,创下了近期最大单日涨幅。

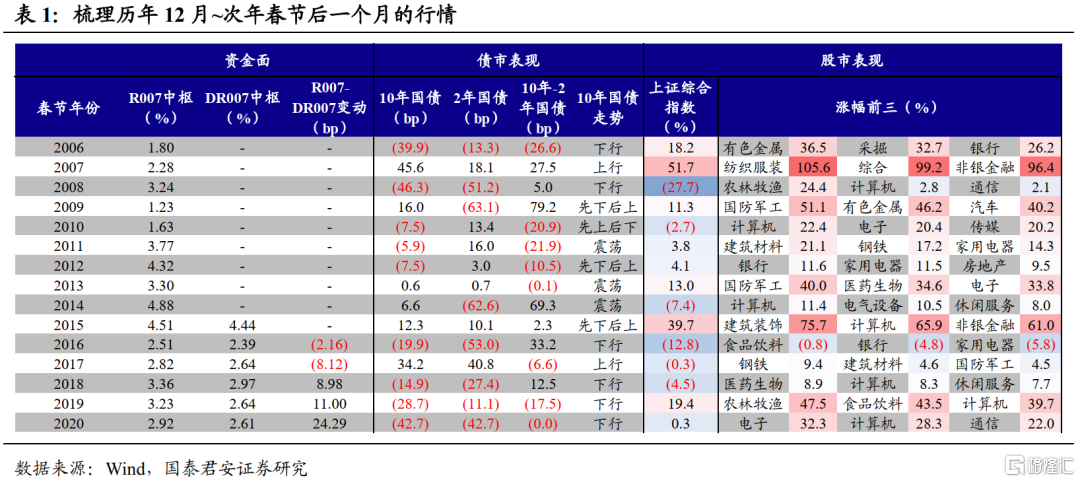

回顾历史,岁末年初债市通常会有惯性上涨行情,资金面是主导。从历史数据来看,每年12月至次年春节后一个月,债市似乎更大概率会上涨。可能的一个原因是,一季度经济指标空窗期阶段,资金面成为高频、可交易指标,而央行通常会应对两次跨年(元旦&春节)进行资金面维稳。

债市流动性将受到内生性好转和外内性好转的“双击”。后续来看,资金面内生性好转,原因在于债券供给减少、调负债结构压力降低、跨年存单已经部分布局;外生性亦有所好转,上周后半周交易所天量资金供给,本周一央行大额净投放,可能暗含了货币政策的微调。

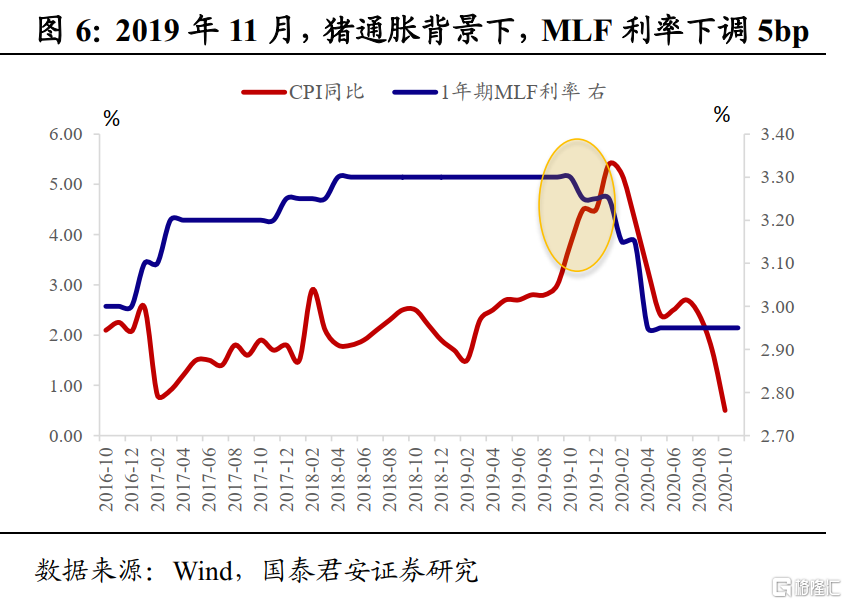

值得一提的是,股市顺周期板块与债市共舞并不矛盾。有观点认为,11月以来股市顺周期板块有超额表现,叠加了海外大宗商品暴涨的背景,2021年通胀会上行,并开始探讨加息的可能性。我们认为理解当下债市行情的关键在于货币政策而非基本面。一方面,央行货政报告认为“不存在长期通胀或通缩基础”;另一方面,即便价格指数都走高,也不太影响政策定调。比如2019年11月,猪通胀加速背景下的意外降息,周一大额净投放也是类似信号。

本轮债市反弹行情持续性或将超市场预期,3~5Y利率债博弈价值更高。2020年5月以来的这一轮熊市中,并没有看到幅度超过平均20bp的有效熊市反弹行情。考虑到本轮反弹流动性修复驱动是主因,在央行维稳的引导下,持续性会更强,不妨对行情的空间更乐观点。我们认为,未来数月10年国债利率可能会下行至3.0~3.1。此外,考虑到存单利率确定性见顶回落,配置力量助攻——测算潜在的摊余成本法配置资金规模达到4839亿~5140亿,3-5Y的利率债或许是更好的交易标的。

正文

PMI各分项均改善,经济复苏超预期,但债市无视利空大涨。周一早盘公布的11月官方制造业PMI指数为52.1%,延续上行趋势,且超出市场预期。从各分项来看,各主要分项均改善:生产指数创下年内新高,订单指数显示内外需共振走强,并且制造业主动补库存还在进行。经济正循环逻辑进一步强化:需求回暖→生产走强→主动补库。

然而,债市却无视这一利空,早盘小幅高开后震荡走高。截至收盘,T主力合约收涨0.51%,10年国债和国开活跃券利率分别下行4bp、5bp,创下了近期最佳单日行情。

上周末我们预计同业存单利率即将见顶,并成为阶段性做多的重要支撑。周一,央行意外进行了大额OMO对冲,投放1500亿逆回购和2000亿MLF,当日净投放资金3100亿,同业存单利率下行15bp左右,加速了我们预判的兑现。始于11月20日的债市反弹行情,其驱动因素从信用风险缓和切换到流动性缓和,并因此加速。

回顾历史,岁末年初债市通常会有惯性上涨行情,资金面是主导。从历史数据来看,每年12月至次年春节后一个月,债市似乎更大概率会上涨,虽然这并不能作为次年行情的定调,并且很多时候也与前一年整体走势相背离,但用“春季躁动”来定义这类行情并不过分。

股市的春季躁动行情,主要受到春节前后资金流出与流入节奏、更倾向于对次年经济乐观、投资者布局全年等因素的影响。对于债市而言,前一年经济已经被交易充分,对次年经济预期还在形成中。尤其在一季度经济指标空窗期阶段,资金面成为高频、可交易指标,并且资金面某种程度上投射出次年信贷增长以及货币政策基调的“蛛丝马迹”。而两次跨年(元旦&春节)进行资金面维稳,并不是特例。即便是2016年这样的走熊拐点,央行也进行了跨年维稳,当年12月中旬至春节前一日,公开市场操作累计净投放1.2万亿。

下一阶段,债市流动性将受到内生性好转和外内性好转的“双击”。11月以来,市场对资金面预期较为悲观,IRS FR007 1年利率累计最多上行近20bp。后续来看,流动性有修复空间,资金面内生性好转在于,随着压缩结构性存款压力降低、跨年的存单资金已经部分安排到位、利率债供给阶段性“哑火”、年底财政支出加速存款回流,商业银行负债压力边际减轻。外生性好转在于,周一央行大额净投放,可能暗含了货币政策的微调,毕竟11月份DR007已经突破了合意中枢的2.2%,而在长达两个多季度的紧缩中,三季度一般贷款利率转为利率上行,与大方向背离。

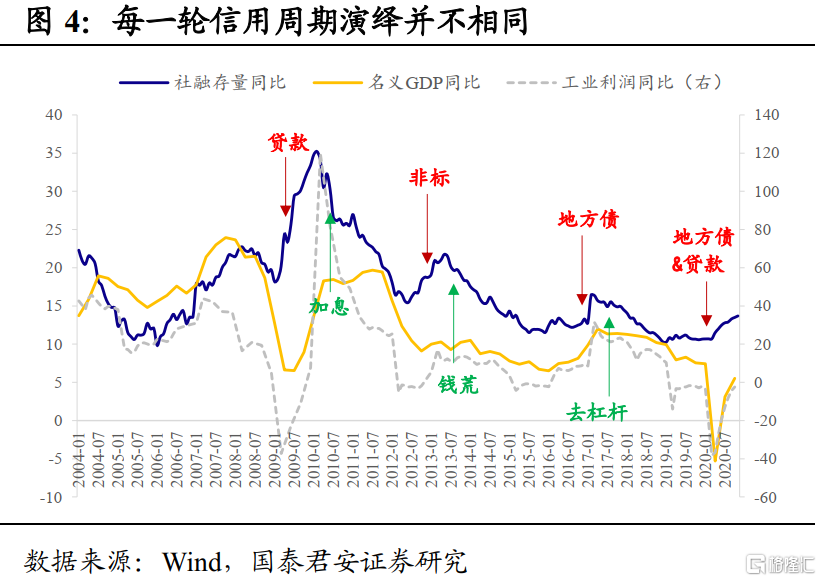

本轮信用周期与以往不同点在于,货币可以与信用共生。过去三轮宽信用周期的终结因素分别为加息、钱荒、去杠杆,而本轮宽信用背景是影子银行风险得到治理、伴随的是超额准备金率下行(空转可能性降低)、结构上对制造业贷款支持力度上升,以上就决定了这一次信用周期的终结不太可能复制以往货币紧缩→信用紧缩的“套路”。

我们认为周一央行的“意外”举动,应该不仅仅是为了应对信用风险冲击,毕竟相关事件已经发酵近两周,极端情绪也已很大程度上修复。结合上周五公布的货政报告中的一般贷款利率上行,到上周后半周交易所天量资金供给,再到本周一公开市场大额操作(周末亦无其他重大增量消息),其中或暗含一定的因果关系。

值得一提的是,股市顺周期板块与债市共舞并不矛盾。11月以来,有色、煤炭、银行等顺周期板块有超额表现,叠加了海外大宗商品暴涨的背景,引发了市场对于2021年通胀预期的关注。有部分观点甚至认为通胀会加速上行,并开始探讨加息的可能性。

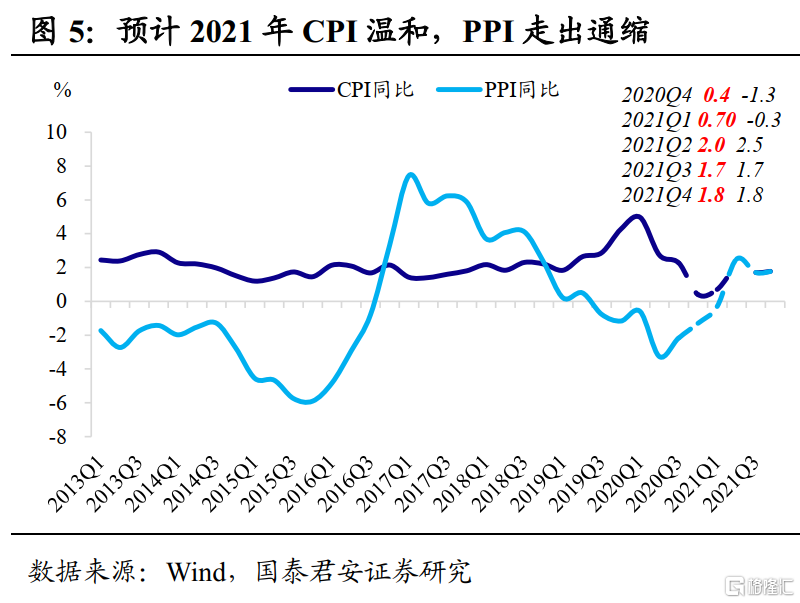

如果仅考虑基本面定价,那么股市的顺周期板块与债市同涨是矛盾的。但我们认为理解当下债市行情的关键在于货币政策而非基本面。一方面,央行货政报告认为“不存在长期通胀或通缩基础”,我们的判断是2021年CPI温和、PPI走出通缩冲高回落;另一方面,即便价格指数都走高,也不太影响政策定调,比如2019年11月,猪通胀加速背景下的意外降息,本周一大额净投放也是类似信号。

事实上,5月份以来货币政策提前收紧,并向常态化回归,已经大幅领先于经济基本面,考虑到2021年二季度后经济数据会大幅冲高回落,现阶段货币政策很难再超预期收紧。

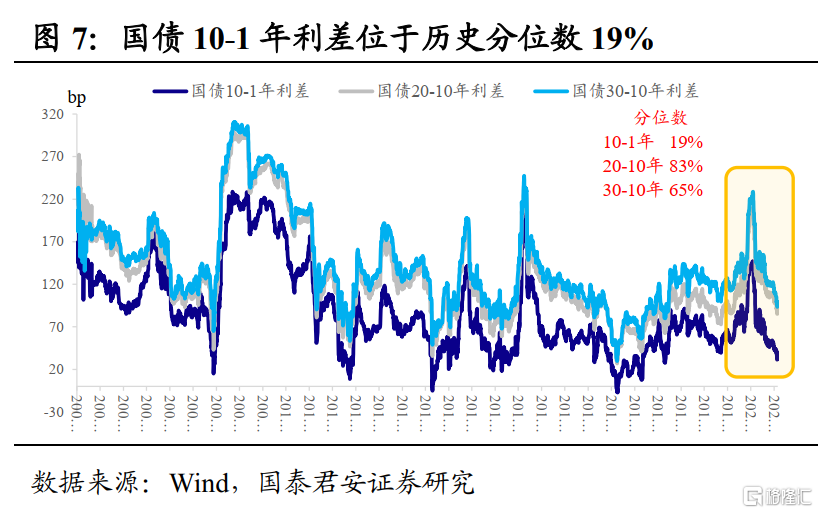

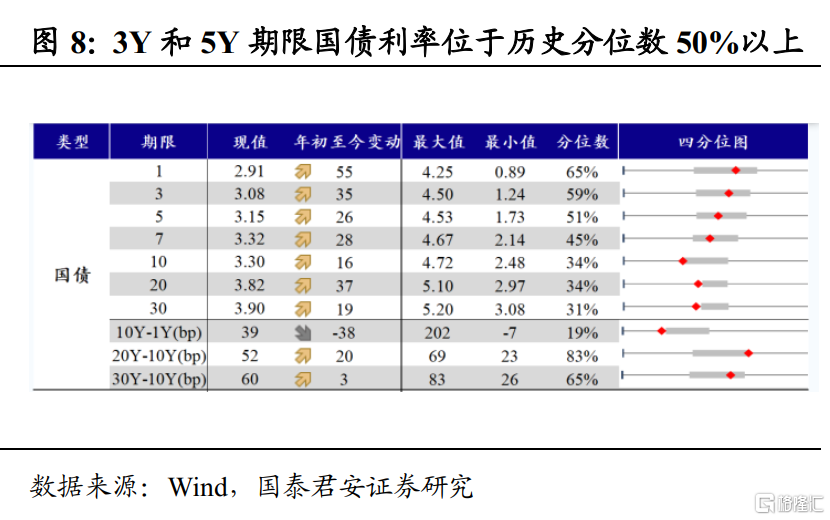

本轮债市反弹行情持续性或将超市场预期,3~5Y利率债博弈价值更高。顺周期板块持续上涨指向经济中期将延续修复,与债市流动性呵护下走强并不矛盾。需要关注的是,当前利率曲线蝶式变化——10-1年利差非常窄,位于历史分位数19%,而20-10年和30年-10年相对较高,反映出市场博弈情绪相对浓厚。

历次大级别熊市中的反弹行情,10年国债利率平均下行20bp左右,区间主要集中在[10,30]bp。2020年5月以来的这一轮熊市中,并没有看到幅度超越平均水平的有效熊市反弹行情。考虑到这一轮流动性修复驱动是主因,在央行维稳的引导下,持续性应该会更强,不妨对行情的空间更乐观点。我们认为,未来数月10年国债利率可能会下行至3.0~3.1%。

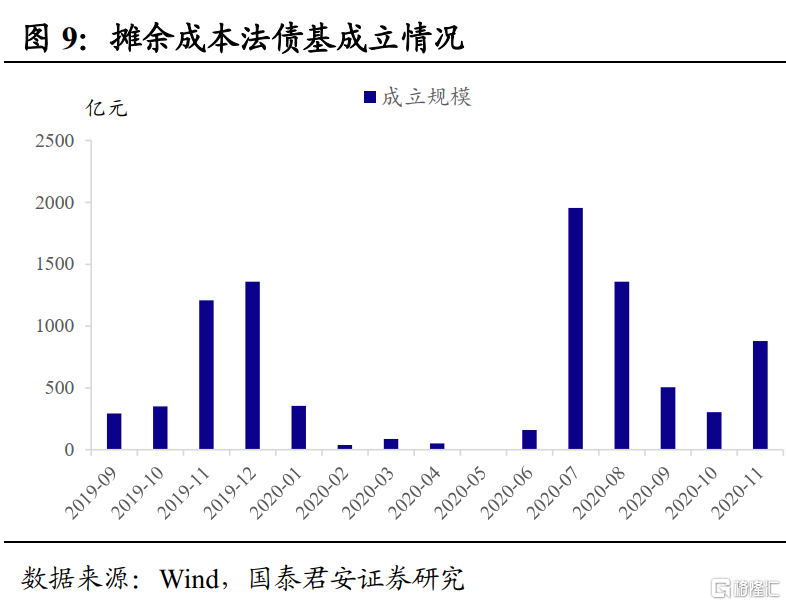

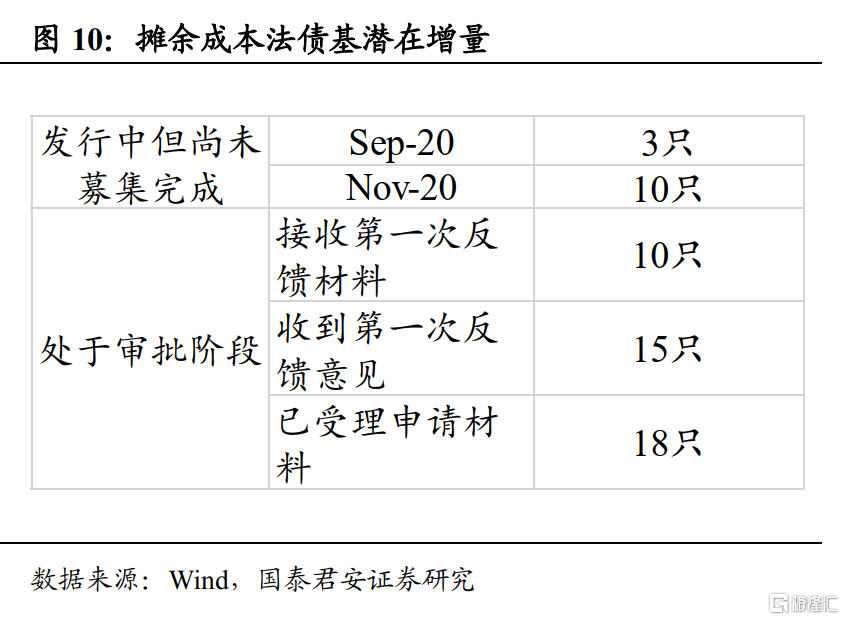

此外,考虑到存单利率确定性见顶回落,配置力量助攻,3-5Y的利率债或许是更好的交易标的。摊余成本法债基11月份成立规模880亿左右,环比9、10月上升,9~11月累计成立1700亿,考虑到建仓期3~6个月,这1700亿构成了潜在的配置资金。此外,①已经批复并开始募集但尚未成立的有13只;②处于审批环节的并拿到第一次反馈材料的有10只,预计很快能够成立并进入募集期。目前主流的摊余成本法债基募集规模上限为80亿,11月份成立的12只,平均募集规模73亿左右。预计潜在的摊余成本法配置资金规模达到3139亿~3440亿。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员