来源:沧海一土狗

人类社会要进步,就要搞创新,但创新之路不是一帆风顺,除了会遭遇技术上和制度上的难题之外,还会面临种种诱惑。其中,最大的诱惑就是,以技术创新之名,行金融创新之实,急速扩张。

事实上,金融是一个很古老的行当,它的内核足够强大、自洽,以致于千百年来它的本质并没有太大的变化,演化的只是它的表现形式。所谓的金融创新,往往都是包装形式的创新,并非内涵或者实质的创新。

无论是08年闯了大祸的资产支持证券,还是最近制造了不少麻烦的P2P,本质上都脱离不了一个实质——影子银行。

我们讨论过影子银行的本质:

1、资金池;

2、现金流错配;

3、刚兑承诺;

为了让资金池快速扩张,一些金融机构甚至会采用一个饮鸩止渴的办法:

4、资产负债收益率错配——负债端收益高于资产端。

当下,互联网已经渗透到人们生活的方方面面,企业可以通过它获得十分强的金融属性(影子银行的三条属性),但是,它们缺乏足够的约束,最终,在“迅速做大做强”梦想的感召下,也会去学金融机构,走那条危险的路——资产负债收益率错配。

最近就有一个闹得沸沸扬扬的案例——长租公寓暴雷,很多房东和租客受了很大的牵连,尤其租客更是损失惨重。

这一次,我们将从影子银行的角度来剖析这个案例,以期获得一些经验教训——到底企业该怎么扩张?有哪些底线不能碰?哪些领域需要监管?

长租公寓的生意经

长租公寓的商业模式很简单,就是当二房东,从房东那里收房子,然后,再租给租客赚差价。这是一门赚利差的中介生意,本质上是不怎么挣钱的,要是容易赚钱,那些大的地产商早就做起来了。事实上,银行也是一门赚利差的中介生意,那银行为什么就赚钱呢?因为有高倍数的杠杆。

世界上总是不乏一些聪明人,一些企业家选择了一套眼花缭乱的金融打法来搞长租公寓。也就是说,表面上他们在做二房东,实际上他们在做影子银行。

我们从一个简单的计算说起,假设在某地一套房一年的标准租金是10w,企业溢价10%从房东那里收房,交换条件之一是房租半年一交,于是,11w的初始资金可以拿到两套房子,为了尽可能快地回款,企业折价10%租给租客,交换条件是房租一年一交,于是,两套房回款18万。

尽管这笔买卖是亏钱的,但是,资金池是不断地壮大的,从11万增加到18万。回款的18万又能作为初始资金,继续从房东那里收房。雪球越滚越大。

通过研究蛋壳的财报,不难发现,这类企业规模越做越大,亏损越来越多。

再回过头对照影子银行的三要素:

1、资金池——不断累积的收房和租房合同;

2、现金流错配——支付给房东的账期短,收房客的账期长;

3、刚兑——对房东和房客的义务;

通过不断地错配,这些企业可以积累出相当大的资产规模,形成巨大的杠杆,所以,他们就是影子银行。

一些简单的数学推导

假设账期错配程度为β,支付给房东的溢价比例为δ,租客租金的折价比率为γ,资本的投入产出比是:

θ=β*(1-δ-γ)

在上面的例子里,β等于2,δ=γ=10%,于是,投入产出比约等于1.6

也就是说,投入1块钱资金能获得1.6块资金。

为了尽可能地做大资金池的规模,光有高投入产出比还不行,还要有更高周转速度。也就是说,在给定的时间内,增殖过程“收房——租房”完成的次数要足够多。假设一年完成T次,并有函数,

T=T(δ,γ)

把投入产出比和周转率结合在一块,我们可以得到资金池扩张速度的公式,

V=θ^T=[β*(1-δ-γ)]^T(δ,γ)

也就是说,在高投入产出比和高周转速度的加持下,这个资金池会快速地做大。

要命的利差

尽管公式看起来有些复杂,但是,直觉含义却十分简单明了。要想资金池快速扩张,既要提高投入产出比,又要提高周转速度。

提高投入产出比的核心在于β,即账期错配的程度,假设支付给房东的租金是按季支付,租客支付给企业的租金是年付,β将从2提高到4 。提高周转率的核心在于给房东的溢价和给租客的折价,让渡的利差越多,周转率越高。

我们没必要一开始就假设企业的目的就是做庞氏骗局,收割租客和房东。资金池增长公式自有其诱人堕落的力量。

我们可以把整个过程分为三个阶段:

1、正常阶段:在正常的情况下,企业低价从房东那里收房,高价租给房客,赚房租的价差,但它的周转速度太慢了。

2、克服周转率痛点的阶段:为了加快周转率,尽快做大做强,企业只能牺牲利差,向房东溢价收房,向租客折价租房。

3、克服资金饥渴的阶段:随着周转率的提高,企业越来越缺钱,除了外部融资之外,企业打起了租客和房东的主意,即缩短房东的账期,提高租客的账期,但这种期限错配不是免费的,需要支付利差的,账期错配的程度越高,需要支付利差就越多。

于是,慢慢地,企业走上了一条不归路,经营方面为了周转率支付了一部分利差,融资方面为了账期错配又支付一部分利差。

本来二房东的生意价差就很薄,但企业为了更快地做大,饮鸩止渴,支付了过高的利差,直到触发了下面的不等式:

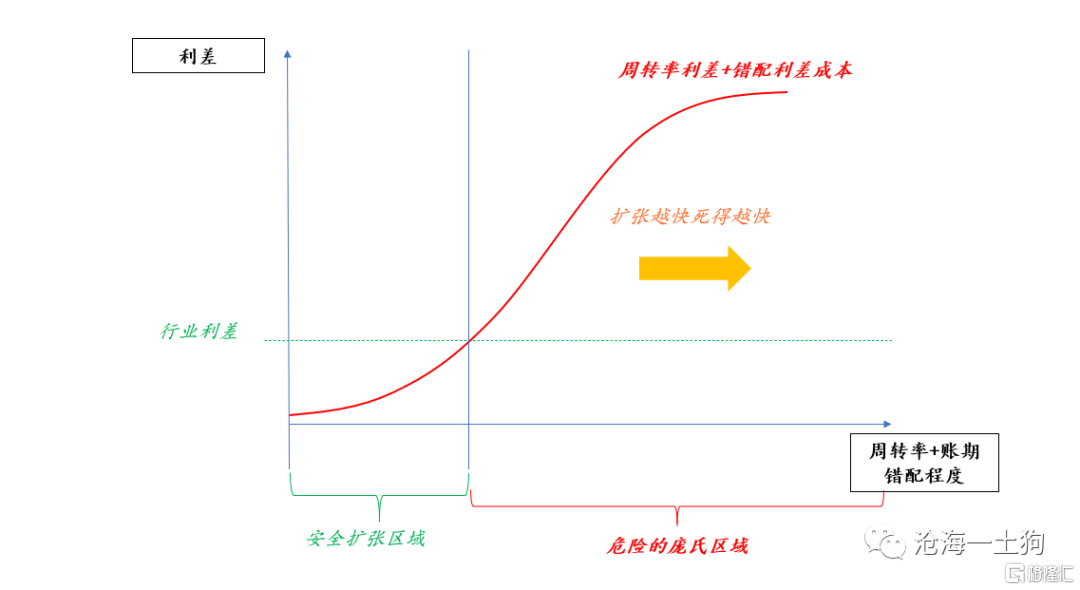

行业利差 < 周转率利差 + 账期错配利差

这时企业会进入“危险的庞氏区域”,企业只能不断地烧钱扩张——花钱拿房,租房回款,玩击鼓传花的游戏,最后,它的选择只剩下两个:一、继续扩张拉更多的人下水;二、立马死。

被卷入的房东和租客越来越多,一旦现金流断裂,就会出现“巨额赎回”——短账期的房东会立马把租客赶走,收回房子,租客则无家可归,预先支付的租金也打了水漂。

综合上面的讨论,不难发现,长租公寓模式把影子银行的三大特征学了一个遍,而且,连作死的方式也学得有模有样:

4、通过资产负债收益率错配快速扩张资金池

最后的结果也一定是一次小型的金融危机——挤兑、崩盘、普通老百姓买单。

一步一个脚印,做大做强

不知道从什么时候开始,投资界涌现出一股风潮,就是干啥都喜欢烧钱,A轮烧完了B轮,B轮烧完了C轮,一轮一轮烧过去。有成功的,比如团购,有不那么成功的,比如打车,也有失败的,比如共享单车。

一方面是投资者怕错过风口,另一方面是创始人急于做大做强。双发一拍即合。

然而,并不是所有的行当都适合搞这种“先烧钱抢占市场,后赚钱”的模式的,其中,有一条最重要的界限就是:

这个行业是不是规模经济的。

在规模不经济的行当采用这种模式,最终都会沦为庞氏游戏。

谁都想一步一个脚印做大做强。想加快这个进程就需要融资,一个办法是找风险资金,另一个办法就是跟银行借钱,不过得有抵押物,譬如,地产模式的核心就是土地质押贷款。

如果风险资金不够,又没有抵押物,怎么办?可以自己做一个影子银行来融资。逼来逼去,长租公寓找到了这条路。

显而易见,它们是漏网之鱼,大家万万没想到,这帮人玩这么大,牵连进去这么多家庭。

说来说去,长租公寓的核心问题在于两点:1、在规模不经济的领域扩张太快;2、借公众资金来烧。

结束语

本质上,地产商做的是金融,长租公寓做的也是,只不过包装形式略有不同。他们暴露出来的问题也不是什么新问题,在传统金融领域屡见不鲜。

任何资金池的管理者天然有冲动把资金池做大,这样可以收大量的管理费或息差,而做大资金池最大的法宝就是提高负债收益率——高息揽储。

可是,大多数的资金池都具有公共属性,监管的一个核心作用也呼之欲出:限制金融机构运用第四条作死。

不单单是商业银行,保险公司、理财产品也是资金池。对于商业银行,监管会规范银行的负债行为,不允许高息揽储,打价格战,譬如,今年的结构存款治理;对于保险公司,监管会规范保险公司的费率,防止恶性竞争,搞出很多掏空池子的保单;对于理财产品,监管要求高预期收益可以,但不能刚兑,要净值化。表面上来看,监管妨碍大家赚钱了,但保证了大家长期有口饭吃。

长租公寓的事情则提醒大家,期待资本自觉地抑制住扩张的冲动,并不靠谱。一旦某个具备金融实质的领域缺乏监管,最后,一定是一地鸡毛。

因为资本只想快速地狠狠地赚一笔,哪管身后洪水滔天。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员