机构:浙商证券

评级:买入

淡季直营销售强劲,品牌力提升带动毛利率超预期

波司登羽绒服在FY21上半财年收入表现优异。波司登FY21 H1疫情下依旧录得收入 46.6 亿(+5%) ,其中品牌羽绒服业务收入同增 18%表现亮眼,主品牌波司登收入同增19.7%。在品牌羽绒服业务中,直营收入增长144%至11.1亿,批发收入由于主动帮助经销商降低负担,下降 9.8%。其他业务方面,OEM 和女装受到疫情影响分部下降8%和18.5%。

毛利率角度,公司FY21 H1整体毛利率提升4.3pct至47.8%大超市场预期,主要由于:

(1)品牌羽绒服毛利率增长3.5pct至56.4%,这样明显的增长一方面由于直营收入占比提升, 同时也说明公司品牌力增强后产品销售单价提升明显;(2) OEM虽然收入有所下降但依靠费用的节约,毛利率依然提升3.8pct至18.1%。

公司费用率控制稳定。虽然面对疫情影响但是公司在上半财年依旧保持费用率稳定,销售费用率仅略微提升0.7pct,管理费用率提升0.8pct。

在收入增长、毛利率提升明显,费用率保持稳定的情况下,公司营业利润率提升3.5pct 至14.3%,营业利润率同比大幅增长39%。

存货清理表现出色。 截止20.9.30公司账上存货26亿较20.3.31略微下降1.2亿;其中产出品库存由22.6亿下降至19.2亿,相较于上个财年多出的8.6亿产成品库存,我们认为在淡季公司已经出色地完成了较大比例的库存清理任务。

直营逆势开店+持续投入品牌营销,充分体现品牌势能向上趋势

疫情下波司登直营体系继续逆势开店。FY21 H1公司品牌羽绒服门店数虽然下降202家至4664家,但是直营门店逆势增长19家至1880家,其中波司登品牌直营门店增长41家至1665家。公司主品牌在疫情下持续开拓核心商圈直营店,充分显示出龙头品牌的魄力和不断增强的竞争力。在公司“战京沪”的战略下,我们有望看到更多核心城市核心商圈的门店。截止20.9.30,公司品牌羽绒服业务中有26.9%的门店位于一二线城市。

从营销投入上看,公司持续在各大渠道的营销投入,同时在 10 月28日在上海推出与爱马仕前创意总监高缇耶的联名款羽绒服,继续着品牌文化的打造。

旺季逐渐来临,期待全年公司表现。截止20年11月11 日整体品牌羽绒服线上零售额增长超过45%,波司登主品牌的线上零售额增速同比超过35%。我们认为随着旺季的到来,公司持续向上的品牌力有望继续带动收入快速增长。

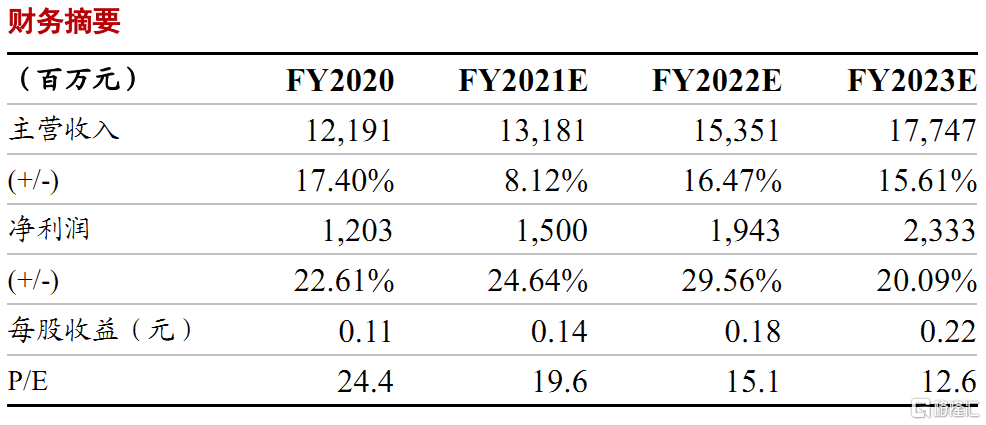

盈利预测及估值

我们长期坚定看好公司品牌升级的战略大方向,逐步提升的品牌力已经成为公司最大的资产。此次淡季的超预期表现更是对公司不断增强的品牌力的最佳佐证。我们对在接来下的旺季中,公司继续维持这样健康的增长势头保持信心。若今年冬天销售正常,公司将去年冬天留下的库存问题根本解决,将会是公司未来长期稳定增长的最大保证。 我们维持公司FY21/22/23净利润15.0/19.4/23.3亿的盈利预测,增速为25%/30%/20%,对应估值20/15/13X。

我们认为,目前对应下个财年15X左右的估值对于公司这样一个处于明确上升期的龙头品牌而言仍具性价比,此次淡季的表现有望更加坚定市场对其品牌力的信心,维持“买入”评级,持续推荐。

风险提示:疫情恶化超出预期,消费者需求变化

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员