机构:开源证券

评级:买入

规模跻身第一梯队,定位智慧城市服务,首次覆盖给予“买入”评级

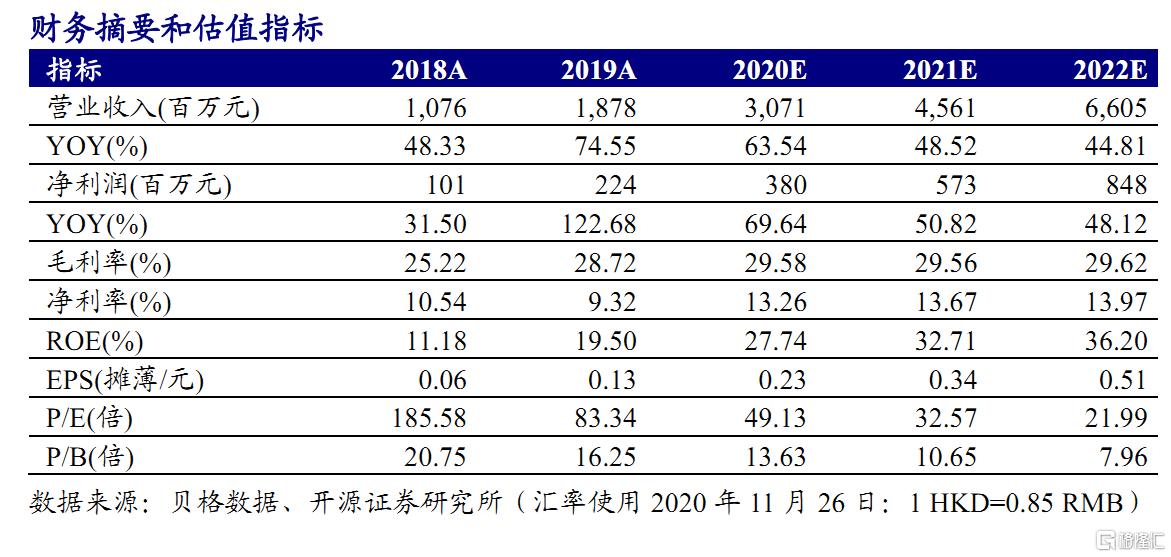

公司是深耕物业近 20 年的优质物管企业,背靠旭辉集团,同时具备优秀的第三方外拓能力,多业态均衡发展,规模成长迅速。社区增值服务依靠高客户粘性持续发力,非业主增值服务营收提速明显且毛利率稳步提高。旭辉并表后形成联合品牌,协同效应将显著提升。 预计公司 2020-2022 年归母净利润分别为 3.80、 5.73、8.48 亿元,同比增长 70%、51%、48%;EPS 分别为 0.23、0.34、0.51 元/股,当前股价对应 PE 估值为 49、33、22 倍。首次覆盖给予“买入”评级。

多轮驱动规模成长,多元业态均衡发展

1)规模拾级而上,截至2020H1 公司物业服务收入8.01亿元,同比增长 83.7%;在管面积 7718万平方米,合约管理面积 1.43亿平方米。2)多轮驱动面积增长,背靠 20强房企旭辉集团, 2020 年6 月成为其控股子公司,进一步加强合作联系;多元化方式开拓第三方市场,第三方外拓占比持续提升,2020H1 合同管理面积中约 76%来自第三方项目。3)住宅与非住宅均衡发展,公司积极发展多元业态,非住宅物业占比持续提升,同时开始进入城市服务范畴。

客户粘性高,社区增值服务持续发力

1)收入占比不断提升,2020H1 社区增值服务实现营收 2.61 亿元,自 2016 年起一直保持 80%以上的高营收增速,其中家居生活服务、公用区域增值服务两项细分业务 2020H1 实现 100%以上的高增长。2)盈利能力优异,2020H1 社区增值服务毛利率为 54%,显著高于公司其他业务。

非业主增值服务营收提速明显,毛利率稳步上升

1)营收增速加快,2020H1 非业主增值服务实现营收 2.83 亿元,同比大幅增长117%,相较2019年全年增速扩大 60个百分点以上。 2)毛利率稳步提升, 2020H1非业主增值服务毛利率26%,为 2015年以来最高水平。

风险提示:行业销售规模波动加大,外拓业务不及预期,人工成本上行压力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员